Anteckning från redaktören: Från och med 2021 erbjuder Lending Club inte längre peer-to-peer-lån.

Lending Club var en online-peer-to-peer (P2P) utlåningsplattform som tog banken ur bankverksamheten. Investerare skulle låna ut pengar direkt till låntagare via webbplatsen, vilket gör att båda kan dra nytta av den räntesats som fastställts för varje lån.

Lending Club erbjuder dock inte längre denna peer-to-peer-lånetjänst. Den här recensionen gjordes ursprungligen vid en tidpunkt då Lending tree var ett av toppnamnen i p2p-utrymmet. Det finns fortfarande lärdomar att dra om P2P i allmänhet, så läs gärna vidare men kom ihåg att Lending Club inte längre erbjuder denna tjänst.

Och lika viktigt är att hela transaktionen sker online, vilket eliminerar behovet av ibland pinsamma möten ansikte mot ansikte som är vanliga med banklån. Det är en win-win eftersom både investeraren och låntagaren drar nytta av Lending Club-processen. Läs mer information här om att få lån!

Lending Club är legitim för både investerare och låntagare. Denna Lending Club-recension kommer, till skillnad från vissa andra, att granska tjänsten från båda sidor av affären. Se till att läsa om min erfarenhet nedan innan du investerar eller lånar med Lending Club. Kolla in andra bra sätt att investera genom att läsa vår M1 Finance Investing Review också.

Är du en investerare som vill tjäna mer än vad som gäller?

Är du en låntagare som vill betala mindre än vad bankerna tar ut?

Lending Club hade förändrat banksystemet på grund av deras peer-to-peer-lånemodell som gav exakt de löften. Och efter att jag fick min första smak av P2P-investeringar insåg jag att jag var tvungen att göra en Lending Club-recension. Det var en tjänst som lämpar sig för dem som vill investera så lite som $1 000 eller så mycket som $20 000. Och de erbjöd en mängd låneprodukter, från personliga till medicinska till företag – många utan säkerhet.

Som sagt, det finns några nackdelar, eller åtminstone saker att vara medveten om.

Jag kommer att täcka in och ut av peer-to-peer-lån genom Lending Club från tre olika perspektiv:

Med räntorna på säkra, ränteplaceringar som vanligtvis ligger under 1 %, erbjuder Lending Club en verklig möjlighet att få dramatiskt högre avkastning. Faktum är att du kan få en genomsnittlig avkastning på mellan 5,06 % och 8,74 % (har jag din uppmärksamhet nu?).

Det är attraktiva räntor, men bara så vi är tydliga så finns det fler risker med Lending Club-investeringar än med bankcertifikat. Dessutom finns det vissa krav du måste uppfylla som investerare. Kom ihåg att ju högre potentiell belöning desto högre risk.

Anteckningar är inte tillgängliga i alla delstater. För att investera i Notes via LendingClub-plattformen måste du bo i någon av följande delstater eller District of Columbia:Alabama, Arkansas, Kalifornien, Colorado, Connecticut, Delaware, Georgia, Hawaii, Idaho, Illinois, Indiana, Iowa, Kansas, Kentucky, Louisiana, Maine, Maryland, Massachusetts, Michigan, Minnesota, Missouri, Mississippi, Montana, Nebraska, Nevada, New Hampshire, New Jersey, Oklahoma, Oregon, Rhode Island, South Dakota, Tennessee, Utah, Vermont, Virginia, Washington, West Virginia, Wisconsin och Wyoming.

Om din stat inte är listad ovan, kan du vara berättigad att handla Notes via andrahandsmarknaden. För närvarande kan inte invånare i Ohio investera i Notes.

Beroende på vilken stat du bor i finns det inkomstkrav att investera i Lending Club. I de flesta stater är det minst $70 000 per år, även om det kan vara högre i vissa stater. Generellt gäller inte inkomstkravet om du har ett lägsta nettovärde på $250 000. Plattformen kräver också att du inte investerar mer än 10 % av ditt nettovärde i Lending Club-sedlar.

Minsta öppningskonto hos Lending Club är $1 000 och $25 är minimikravet för att investera i en enskild sedel. För pensionskonton är det lägsta att öppna $5 500.

Du kan också hålla Lending Club-investeringar som en del av ett individuellt pensionskonto (IRA). Du kan göra detta genom en självstyrd IRA för Lending Club. Lending Club IRA kräver en första insättning på $5 500. Det beloppet gör att du kan börja investera på en högre nivå och förnekar behovet av månatliga förvaltningsavgifter.

Lending Club IRA finns i två varianter, Traditionell IRA eller Roth IRA . Som ni vet är jag ett stort fan av Roth IRA. Detta är bara ytterligare ett sätt att investera i din framtid. Men jag skulle inte behålla alla dina pensionspengar där. Roth IRA är inte för alla, så se till att prata med en finansiell rådgivare innan du registrerar dig för denna specifika typ av investering. Läs mer om bidragsgränser för Roth IRA här.

Det finns två sätt att investera med Lending Club. Manuell investering är där du bläddrar igenom tillgängliga lån och väljer vilka du ska investera i ett åt gången. Men du kan också använda automatiserad investering där du ställer in investeringskriterier och sedlar väljs automatiskt baserat på dessa kriterier.

Även om du kan investera i individuella lån, är det i allmänhet bäst att köpa dem i bråkdelar (vilka kallas sedlar ). Du kan köpa sedlar i steg om $25. Åtminstone kan du köpa en delränta på 200 lån med en total investering på $5 000. Detta gör att du kan minimera risken med att investera i ett enskilt lån.

Det är viktigt att förstå att sedlarna du investerar i inte är som insättningsbevis. Varje sedel representerar ett lån som kommer att återbetalas till dig under lånets löptid. Dessa betalningar inkluderar både ränta och kapitalbelopp.

Det betyder att i slutet av låneperioden kommer lånet att försvinna helt (inklusive 100 % av din ursprungliga investerade kapital). Av denna anledning måste du återinvestera mottagna betalningar kontinuerligt när du tar emot betalningar.

Lånetiden är antingen 36 månader eller 60 månader och har fast ränta. Mer än 80 % av Lending Club-lånen tas för att refinansiera befintliga lån och kreditkortssaldon. I likhet med andra peer-to-peer-lån utvärderas låntagare – och lånen prissätts – baserat på kredit- och kreditpoäng, skuld-till-inkomstkvoter (DTI), längden på din kredithistorik och din senaste kreditaktivitet.

Varje lån tilldelas en låneklass som sträcker sig från "A" (högst) till "G" (den lägsta). Ju högre betyg, desto lägre kurs.

Inom varje bokstavsbetyg tilldelar Lending Club också en numerisk rangordning mellan 1 och 5 (A1, A2, A3, A4, A5). Dessa numeriska underklasser justerar för andra faktorer, såsom lånestorlek och lånetid. Till exempel skulle ett lånebelopp på $5 000 ses som låg risk och faktiskt resultera i en förbättring av underklass. Däremot är det maximala lånet på 35 000 USD en högre risk och kan förvandla en B1-klass till en B4- eller B5-klass, vilket resulterar i en något högre ränta.

Lending Club erbjuder sin sedelhandelsplattform genom Folio Investing där du kan sälja den återstående delen av en sedel under vissa omständigheter. Detta är en marknadsplats där investerare kan köpa och sälja Lending Club-sedlar till varandra.

För att delta på denna marknadsplats måste du också öppna ett Folio Investing-handelskonto genom Lending Club. Det tillkommer inga avgifter om du köper sedlar på handelsplattformen, men det tillkommer en avgift på 1 % om du säljer en sedel.

Det är viktigt att inse att investeringar som hålls genom Lending Club inte är banktillgångar och som sådana är de inte försäkrade av FDIC. Enskilda lån kan gå in i fallissemang, och om de gör det kommer du att förlora den delen av din investering.

Dessutom innebär en missad betalning av en låntagare att du inte får betalningen på det lånet just den månaden. Lending Club använder "bästa praxis" för att samla in betalningar från förfallna låntagare, men vissa kommer ändå att försumma.

När en betalning är förfallen betalar du som investerare en inkassoavgift på 18 % om lånet är minst 16 dagar förfallit men det inte är någon rättstvist. Om rättstvister krävs kommer du att behöva betala 30 % av en advokats timarvoden plus advokatkostnader.

Om inkassoarbetet misslyckas och det är uppenbart att låntagaren inte kan betala tillbaka lånet, kommer lånet att debiteras när det är 150 dagar förfallna. När det händer kommer det återstående saldot på sedeln att dras från investerarens kontosaldo. Eventuella medel som sedan återvinns på de uteblivna lånen kommer att återlämnas till investerarna på en pro-rata-basis. Detta är en känd risk om du investerar i Lending Club, och du ser det sällan dyka upp i några klagomål som folk har om webbplatsen.

Precis som fallet är när du investerar i en portfölj av aktier och obligationer, finns det sätt du kan investera i Lending Club som minskar din totala risk. Den mest uppenbara strategin är naturligtvis att sprida din investering på många olika lån – hundratals om du har möjlighet att göra det.

Du kan minimera din risk genom att ställa vissa lånekrav. Till exempel kan du välja att sätta en kreditpoäng som är något högre än vad som krävs av Lending Club (för närvarande 660). Du kan också betona lån där låntagare refinansierar befintliga skulder, snarare än att ta på sig nya skulder. Anställningsstabilitet är också en faktor. En person som har varit anställd inom sitt område i ett antal år är sannolikt mer anställningsbar än en som precis har börjat.

En låg DTI är också en positiv faktor. Du kan till exempel se till att de låntagare vars lån du investerar i har ett DTI på mindre än till exempel 30 %. Detta innebär att deras fasta månatliga utgifter, inklusive deras boendekostnader, det nya lånet och eventuella andra fasta betalningar inte överstiger 30 % av deras totala månadsinkomst.

Det finns avgifter som tas ut av investerare med Lending Club. Avgifterna tas dock ut först när du får en betalning från en låntagare. Till exempel tas en serviceavgift på 1 % ut på varje mottagen betalning.

Att investera genom Lending Club kan ge dig utmärkt diversifiering med hög inkomst i en ränteportfölj. Bara genom att investera en del av din räntetilldelning i Lending Club-sedlar kan du öka den totala avkastningen på dina ränteinvesteringar.

Du kan inte bara investera med Lending Club, utan du kan också låna med Lending Club också! Oavsett dina behov kan du verkligen få ett fantastiskt erbjudande genom Lending Club.

Du kan vanligtvis få lägre räntor på lån genom Lending Club än vad du kan på en bank. Du kan också ansöka om ett lån utan att behöva lämna ditt hem. Allt görs online via webbplatsen, vilket praktiskt taget eliminerar behovet av ett obekvämt möte ansikte mot ansikte på bankkontoren. Och om ditt lån godkänns kommer dina pengar att anlända inom några dagar.

Det här är en enkel process i flera steg som ser ut ungefär så här:

Om du är orolig för integritet under ansökningsprocessen behöver du inte vara det. Lending Club-investerare kommer aldrig att veta din identitet så du kommer att kunna låna helt anonymt. Webbplatsen lovar också att den aldrig kommer att sälja, hyra ut eller distribuera din information till tredje parts webbplatser i marknadsföringssyfte.

Lending Club granskar låntagare och företag med deras kreditprövningsprocess.

Du kommer att behöva ha minst 600 kreditpoäng för att ens komma i fråga. Du kommer inte att hitta denna information publicerad någonstans på LendingClub.com eftersom de inte öppet delar med sig av sina lånekriterier. Du kan vara säker på att om du har en anständig kreditvärdighet, en kredithistorik på flera år och ett förhållande mellan skuld och inkomst som är rimligt att du kommer att bli godkänd för ett lån.

Enligt de senaste tillgängliga uppgifterna hade den genomsnittliga låntagaren hos Lending Club:

Kom ihåg att det finns många småföretagare som lånar via Lending Club, så om du inte uppfyller dessa medelvärden bör det inte avskräcka dig från att ansöka.

De flesta P2P-lånesidor gör antingen personliga lån eller företagslån, men väldigt få gör båda. Lending Club har både företagslån och privatlån, och de gör även specialdesignade medicinska lån.

Här är en sammanfattning av de typer av lån som erbjuds genom Lending Club.

Lending Clubs personliga lån kan användas för nästan alla ändamål. Detta inkluderar refinansiering av kreditkort, skuldkonsolidering, hemförbättring, större köp, bostadsköp, bilfinansiering, gröna lån, lån för affärsändamål, semester och flytt och flytt. Du kan till och med ta ett personligt lån för att få en pool installerad på din bakgård.

Kreditkortsrefinansiering är kanske mest intressant av de personliga låneerbjudandena. När du konsoliderar flera kreditkortssaldon till ett enda personligt lån medför det vanligtvis en ökning av din kreditpoäng. Detta beror på att utbetalningen av kreditkortssaldon resulterar i både en lägre kreditutnyttjandegrad och ett mindre antal skulder med öppna kontosaldon. Båda resultaten har en positiv inverkan på hur kreditupplysningsföretagen beräknar dina kreditpoäng.

De flesta andra P2P-utlåningssajter begränsar sina personliga lånebelopp till $35 000; Lending Club höjde nyligen sin gräns till $40 000. Dessutom kräver alla personliga lån som görs genom Lending Club ingen säkerhet. Det inkluderar till och med personliga lån som används för att köpa bilar.

Alla lån som görs via plattformen är avbetalningslån, som har fast ränta med fasta betalningar och är fullt betalda vid slutet av låneperioden. Dessa villkor kan vara två år, tre år eller fem år.

Många P2P-långivare erbjuder företagslån, men vad de egentligen är är personliga lån som kan användas för affärsändamål. Lending Club har ett verkligt företagslåneprogram . I själva verket är det inte bara företagslån, utan också affärskrediter.

Företagslån är fast ränta, fast månadslån med löptider på mellan ett år och fem år. Affärskrediten fungerar på samma sätt som ett kreditkort eller ett hemlån, och att du beviljas en kredit som du kan komma åt efter behov. Ränta debiteras endast på beloppet av det utestående saldot. Och när du betalar ner saldot frigör du raden för framtida upplåningsändamål.

Dessa lån och linjer är tillgängliga i belopp upp till $300 000. Lending Club efterfrågar inte affärsplaner eller prognoser, eller om värderingar och titelförsäkring. Om du någonsin har tagit ett företagslån från en bank vet du att dessa krav är praktiskt taget industristandarder.

Dessutom krävs inga säkerheter för lån och linjer som tagits för mindre än $100 000. För högre lånebelopp ställs säkerheter vanligtvis genom allmän panträtt i verksamheten, samt personliga garantier från verksamhetens ägare.

Syftet med lån och linjer är nästan obegränsat. Du kan använda dem för skuldkonsolidering, för att refinansiera befintliga skulder, köpa inventarier, skaffa utrustning, starta ett nytt företag, bygga om ditt företag eller betala för marknadsföringskostnader.

Det här är en lånetyp vars tid verkligen är inne!

Med tanke på att självriskerna för sjukförsäkringar och samförsäkringsavsättningar ökar, ger Lending Club Personal Solutions dig en möjlighet att finansiera oskyddade medicinska utgifter. Och här är något ännu mer intressant:lånet kan till och med användas för procedurer som hårrestaurering, viktminskningskirurgi, fertilitet och tandvård – förfaranden som vanligtvis är uteslutna enligt de flesta sjukförsäkringsplaner.

Lending Club erbjuder tre typer av lån för detta ändamål:

Lending Club arbetar med tusentals vårdgivare som accepterar finansieringsarrangemang via plattformen. Det är alltid viktigt att vara säker på att en leverantör är en av dessa deltagare innan du har några procedurer.

Enligt Lending Club, "automatisk refinansiering är när du betalar av ditt befintliga billån och ersätter det med ett nytt, vanligtvis från en annan långivare. Refinansiering av ditt billån kan hjälpa dig att spara pengar genom att få en lägre ränta. Eller så kan du minska dina månatliga betalningar genom att justera längden på din låneperiod, vilket frigör pengar för andra ekonomiska förpliktelser.”

I genomsnitt sparar kunder som väljer att refinansiera sina billån med Lending Club 80 USD per månad.

För att kvalificera sig för automatisk refinansiering måste din bil vara:

Dessutom måste ditt nuvarande billån ha:

Du kan låna valfritt belopp upp till 40 000 USD, och även om lånen vanligtvis används för att refinansiera skulder eller skuldkonsolidering, kan du också låna för andra ändamål, till exempel lån utan säkerhet. Nuvarande löptider är lån med fast ränta på antingen 36 månader eller 60 månader.

Exakt hur mycket du kommer att betala i räntor och avgifter beror på vilken typ av lån du letar efter, såväl som din låneklass.

Som nämnts ovan kommer din ränta att baseras på din kreditvärdighet, som kan ligga mellan högsta A1 och lägsta G5. A1 har en minsta APR på 10,86 % APR. Den högsta möjliga räntan för närvarande är 35,89%.

Lending Club har ingen ansökningsavgift, men den har en startavgift, vilket är typiskt för P2P-långivare. Lending Clubs startavgifter varierar, så granska de nuvarande villkoren för att se om det är rätt för dig. Avgiften dras av från låneintäkterna, därför debiteras den endast om du faktiskt tar lånet.

Lending Club tar inte ut någon förskottsbetalning på något av sina lån.

Dessa lån har en helt annan prisstruktur. Beroende på din kreditvärdighet och din verksamhets finansiella styrka, varierar räntorna på företagslån mellan 9,77 % APR och 35,89 % APR.

Företagslån och kreditlinjer kräver också en startavgift. Detta varierar mellan 3,49 % och 7,99 % av lånebeloppet. Och återigen, det finns inga förskottsbetalningar på företagslån och kreditlinjer.

Eftersom det finns tre typer av lån tillgängliga under Patient Solutions, finns det också tre typer av prissättning.

Det bästa av allt är att det inte finns några förskottsbetalningar om du bestämmer dig för att betala av ditt lån i förtid.

Du startar låneansökan genom att kontrollera din ränta. Detta kräver att du bara tillhandahåller allmän information och bör inte ta mer än några minuter. Detta steg kommer inte att påverka din kreditvärdighet.

Om du uppfyller lånekriterierna kommer du att få flera låneerbjudanden. Du kan sedan välja det erbjudande som bäst motsvarar dina behov.

Du skickar sedan in din ansökan och ditt lån listas sedan för granskning av investerare. Investerarna är de som lagt upp kapitalet du använder som ditt lån. Din personliga identitet skyddas under denna process. Ditt namn och annan personligt identifierande information visas inte i dina uppgifter.

När den väl har ställts in kommer verifieringsprocessen att äga rum (se nedan), lånet kommer att genomgå en slutlig granskning och sedan kommer lånedokument att förberedas.

Låneansökningsprocessen kan ta så lite som tre dagar, baserat på cirka 60 % av låntagarna som fått erbjudanden via LendingClub, enligt de senaste uppgifterna. Tiden det tar att finansiera ditt lån kan variera.

Lending Club kommer att kräva dokumentation för att verifiera din inkomst och anställning. Inkomstdokumentation kan kräva lönebesked, kontoutdrag, W-2:or, pensionsutmärkelser, 1099:or för investeringsintäkter eller inkomstdeklarationer. För att verifiera anställningen kan Lending Club kontakta din arbetsgivare.

Som är fallet med de flesta långivare, P2P eller traditionella, kräver de vanligtvis kopior av dokument i identifieringssyfte för att följa federal lag.

All dokumentation kan tillhandahållas genom att ladda upp den till Lending Club-plattformen.

Lending Club låter dig ha två aktiva personliga lån samtidigt. Du måste ha gjort 12 månaders betalningar i tid på ditt befintliga Lending Club-lån, och du måste uppfylla gällande kreditkriterier för det andra lånet.

Lending Club ställer in dina betalningar för att automatiskt dras från ditt bankkonto – du kommer att få en påminnelse några dagar i förväg via e-post. Du kan göra dina betalningar med papperscheck, men du kommer att debiteras en behandlingsavgift på 7 USD för varje sådan betalning.

Det jag verkligen vill göra idag är att gå igenom hur jag investerar med Lending Club. Även om vi redan har täckt detaljer om hur man investerar och lånar med Lending Club, tänkte jag visa er lite av min personliga erfarenhet av att investera med peer-to-peer-långivaren.

Jag har investerat med Lending Club i några år nu. Jag har inte mycket investerat, och du kommer faktiskt att se det här om en minut eftersom jag verkligen inte förstod det och jag ville testa det först. Jag ville provköra den innan 1) jag lade mer pengar på den och 2) innan jag rekommenderade folk att ta en titt på den.

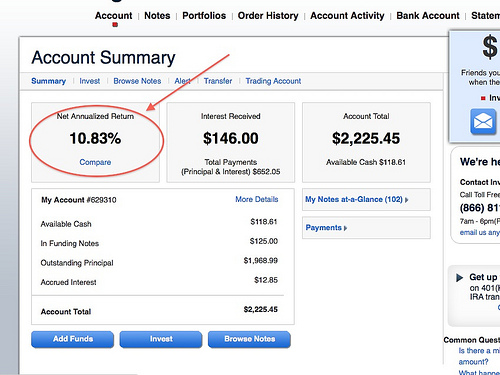

Nedan ser du en skärmdump av webbplatsen. Jag gick vidare och loggade in så att du kan se var jag är just nu. Just nu har jag investerat totalt 2 200 USD, så det är ingen stor investering på något sätt.

Min årliga nettoavkastning är 10,83 %, så direkt kan du se att jag redan tjänar mer än vad den genomsnittliga investeraren på Lending Club tjänar – nästan en hel procentenhet mer. Det beror inte på att jag är en unik stor investerare. Jag är faktiskt väldigt passiv när jag väljer mina anteckningar, som jag visar dig här om en minut.

Jag har för närvarande $525 i kontanter på mitt Lending Club-konto som jag behöver investera, och det är precis vad jag kommer att använda idag för att visa dig hur du investerar.

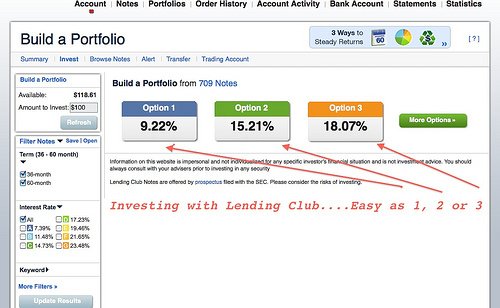

Jag älskar Lending Club eftersom de håller saker och ting enkelt. För de människor som inte gillar att spendera mycket tid på att göra forskning, de gör det väldigt, väldigt enkelt genom att du kan välja alternativ ett, alternativ två eller alternativ tre. Låt oss bara anta att du har en hög risktolerans och att du tittar på siffran på 17 %. Du tittar på den siffran. Du dreglar över det. Du vill ha det. Det är så mycket du vill tjäna.

Genom att snabbt klicka på det alternativet kommer de att visa dig var du investerar dina sedlar (de avtal du har med personer som du lånar ut dina pengar till). De rankas på samma sätt som ett rapportkort eller en obligation.

Inledningsvis kommer du att märka genom att gå den mer aggressiva riktningen att du inte har någon av investerarna av A- eller B-typ. Dessa är dina personer med högre kreditvärdighet. De är mindre benägna att gå i fallissemang på sitt lån, så det här är definitivt mer en högavkastningsmetod när det kommer till peer-to-peer-lån.

Av dessa $525 jag måste investera, $100 går till C-sedlar, $200 går till D-sedlar, $150 går till E och $75 går till F. Omedelbart bryter Lending Club ner det åt dig automatiskt. Och jag kan inte berätta hur mycket jag älskar det! Det är faktiskt min strategi. Jag väljer inte det tredje alternativet. Jag väljer vanligtvis alternativ ett, men omedelbart bryter de ner anteckningarna åt dig.

De visar också att din genomsnittliga ränta på det är 17,9 % (i det här exemplet), men eftersom vissa av dessa människor kommer att misslyckas med sina lån, uppskattar de att du kommer att förlora 4,42 % baserat på fallissemang.

Sedan finns det Lending Clubs avgift på 0,52 %, så din beräknade avkastning efter allt sagt och gjort kommer att bli cirka 12,25 %. Och det är ungefärligt . Kanske alla dessa människor betalar tillbaka där du mår bra och du faktiskt tjänar mer, men det borde bara ge dig en idé.

Låt oss gå till nästa steg riktigt snabbt. Här är ett annat område där du kan börja se vad vissa av dessa lån används till. Till exempel kan du se listade:kreditkort, skuldkonsolideringslån, småföretagslån och mer. Du kan faktiskt se vad dessa anteckningar är.

Obs:Du bör veta att jag går igenom den här processen i realtid, så jag kan se till att visa dig min tankeprocess längs vägen och du får en riktig recension från Lending Club när jag går från skärm till skärm.

Beloppet som återstår är hur mycket mer den personen behöver låna för att ta hand om skulden. Om du vill ta det ett steg längre kan du nu se mer om individen, deras bruttoinkomst per månad, om de är husägare eller inte, deras anställningstid, deras nuvarande arbetsgivare, var de befinner sig, deras skuld- till inkomst och deras kreditvärdighetsintervall. Det ger dig bara mycket mer information om låntagaren.

Ännu mer, om du vill kan du ställa frågor till dem om du inte är säker eller bara behöver lite trygghet.

Lending Club ger dig faktiskt några direkta frågor att ställa. De har ändrat det lite under de senaste åren (tror jag på grund av en integritetslag), men de ger dig många bra grundläggande frågor att ställa.

En sak jag inte nämnde är att av de $525 jag måste investera, vanligtvis bara $25 av det går till varje enskild sedel, så det är där diversifieringen spelar in där du inte lägger alla dina ägg i en korg.

Jag ska prova alternativ ett. Jag är mycket mer bekväm med det alternativet. Min prognostiserade avkastning kommer att bli lägre, men som du kan se gör jag faktiskt bättre än vad som förutspåtts. Jag tror att jag kanske hade gjort några högriskinvesteringar i början, men vanligtvis har jag fastnat för alternativ ett. Du kan se att jag har mycket fler av B-låntagarna och ingen på F- och G-sidan. Jag är inte mycket på den höga avkastningen. Jag gillar att vara lite mer konservativ med den här aspekten. De bryter omedelbart ner det och det ser ut som att jag överlappar mitt senaste bidrag, så låt oss se om vi kan rätta till det.

Den andra saken är också att du faktiskt kan välja löptiden för anteckningen. Lending Club har till en början precis börjat med en 36-månaders, treårslapp. De erbjuder nu en 60-månaderssedel så det är faktiskt lite mer av en avkastning på den, men du är låst till dina egna pengar. You can also sell these notes too, so if you are not wanting to hold it for the maturity you can find a buyer – just like selling stock on the open market.

All right, let’s see if I can finally get this figured out. I just want to invest. I should’ve started with the option one to begin with. Let’s start over. Sorry about that.

Let’s go with option one. I can actually go in there and select notes by themselves. I can add more money to one note, take some money away from another note, etc. You have that ability! You also have the ability to build your own portfolios from scratch, so if you want to go through all of the different available notes, you can do that as well. I personally don’t have interest in that so I don’t. So, with $525 I’m going to invest into 21 different notes and my average rate of return will be approximately 9.58%. A quick look at the notes and we are going to place the order.

You can then give your portfolio a name. I haven’t done a very good job of managing this so I’m just going to assign it to “portfolio 10” and we can go from there. I will soon get a confirmation.

One notable thing is that I’ve just invested $525 into 21 individual notes. Most likely, not all of those notes will get the entire funding. In some cases you won’t get the investment you initially were after. In that case, you would get a refund. From there, you can go out and find some new notes. It most likely will happen, just so you know.

That is it as far as how to invest with Lending Club. It’s so simple! As far as who I would recommend this to – this is not a savings account replacement. This is not a certificate of deposit replacement. Even though you can get a three-year or five-year note you might think of that as a three-year or five-year CD.

How do I view Lending Club in my overall investment portfolio? Well, we already have our emergency fund and we have our savings account – this is just something to complement what I’m doing in my stocks. Like I said, I only have a small investment now, but after doing my initial Lending Club review we are planning on shifting some more money there.

We were building a house, had some other improvements we were doing, and having a third child, so we wanted to have more in cash then we probably should, but we just felt more comfortable doing that. Now that we have some of those things out of the way I am definitely a lot more comfortable moving some more cash into Lending Club and start making some more interest.

I should also say I have never had any notes default on Lending Club up to this point. I’ve been doing it for just over two years, and I believe and have not had a default yet. I’m not saying I won’t, but I haven’t had one yet. If I do I will definitely report it.

If you have any more questions let me know. You’ll find an affiliate link, so if you do click and open an account I do earn a bit of money for you doing that. You can also go to LendingClub.com directly. I won’t get the commission and that’s fine by me as well.

If you have more questions on my Lending Club review or if you have any experiences, please share. I’d love to hear more about it as this becomes more of a mainstream investing approach for a lot of people.

Whether you are an investor looking for an above-average rate of return, or a borrower looking for more affordable loan programs, you’ll find what you’re looking for at Lending Club. Here’s how Lending Club compares to a few competitors.

Remember, only you can make the determination of what’s right for you when it comes to peer-to-peer lending. I wouldn’t recommend putting all your eggs in the Lending Club basket, but it’s certainly an appropriate choice for well-established investors or borrowers needing some money.

For more information, you can read a full review of Prosper and Sofi.

Lending Club is really geared for borrowers with good to great credit scores. Their loans are a real boon to small business owners and others who have been affected by the banks tightening all their lending criteria.

The size of the company and the now several years of experience as a lending marketplace allow both borrowers and investors to know they are working with a solid entity. While the approval process takes a little longer than with some of the other P2P lenders, this is because they are dedicated to allowing individuals pick the loans they want to invest in rather than keeping a large pool of money from investors.

Take a look at Lending Club today and see if it’s right for you!

Please note:This article contains affiliate links that may result in providing me with a commission for you signing up for the services listed. Still, my opinions are my own and I wouldn’t steer you wrong.

Disclaimer:All loans made by WebBank, Member FDIC. Your actual rate depends upon credit score, loan amount, loan term, and credit usage &history. The APR ranges from 6.95% to 35.89%*. The origination fee ranges from 1% to 6% of the original principal balance and is deducted from your loan proceeds. For example, you could receive a loan of $6,000 with an interest rate of 7.99% and a 5.00% origination fee of $300 for an APR of 11.51%. In this example, you will receive $5,700 and will make 36 monthly payments of $187.99. The total amount repayable will be $6,767.64. Your APR will be determined based on your credit at the time of application. The average origination fee is 5.49% as of Q1 2017. In Georgia, the minimum loan amount is $3,025. In Massachusetts, the minimum loan amount is $6,025 if your APR is greater than 12%. There is no down payment and there is never a prepayment penalty. Closing of your loan is contingent upon your agreement of all the required agreements and disclosures on the www.lendingclub.com website. All loans via LendingClub have a minimum repayment term of 36 months. Borrower must be a U.S. citizen, permanent resident or be in the United States on a valid long term visa and at least 18 years old. Valid bank account and Social Security number are required. Equal Housing Lender. All loans are subject to credit approval. LendingClub’s physical address is:LendingClub, 71 Stevenson Street, Suite 1000, San Francisco, CA 94105.

†Per reviews collected and authenticated by Bazaarvoice in compliance with the Bazaarvoice Authentication Requirements, supported by anti-fraud technology and human analysis. All reviews can be reviewed at lendingclub.com

Investerare:Håll din vakt och var redo för en björnmarknad

15 bästa ESG-fonderna för ansvarsfulla investerare

Alternativa investeringar för resten av oss

Portföljdiversifiering och dess fördelar

Guld- och smyckesaktier för investerare i Indien!

23 Villkor för investeringsfonder du måste veta för investerare

6 göra och inte göra för terminshandlare

Handel med optioner:En guide för nybörjarinvesterare