Det är en urgammal fråga med ett enkelt svar. Den bästa tiden att investera är i det förflutna.

Nu är det ett lite utmanande svar, med tanke på det faktum att ingen av oss kan gå tillbaka i tiden och göra saker annorlunda. Ändå är den här lektionen till hjälp för att omformulera hur du tänker på att investera idag.

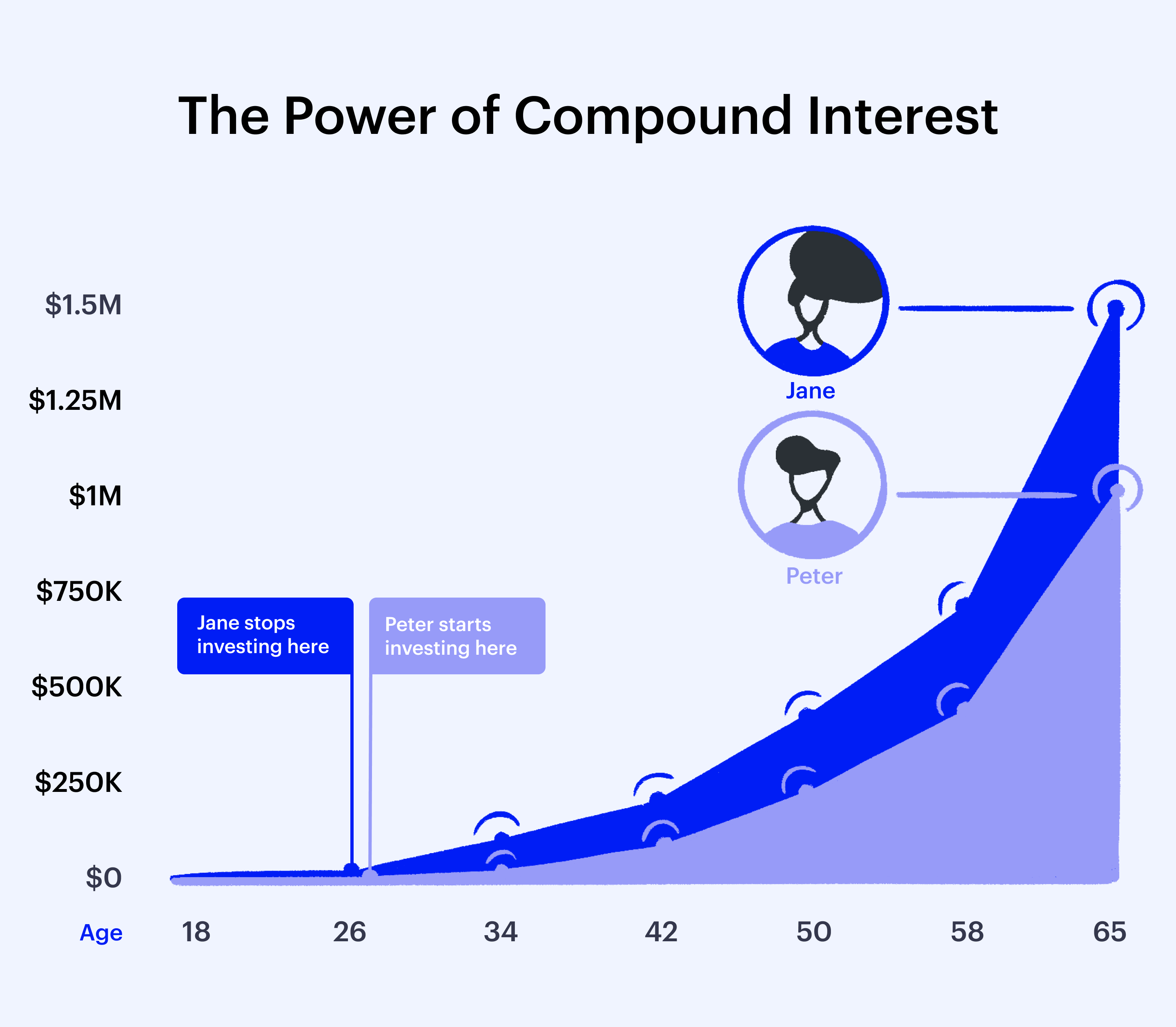

Vad gör det förflutna till en så bra tid att investera? För det första har marknaden historiskt trendigt uppåt över tiden, och för det andra magin med sammansatt ränta. Sammansatt ränta innebär att du tjänar pengar på din huvudsakliga investering plus den ränta du upplupen.

Säg till exempel att du investerar 100 $ varje månad i 10 år, med en årlig avkastning på 6%. Om 10 år skulle du ha $33 300. Det är $24 200 i kapital och $9 100 kommer från ränta. Eftersom beloppet förvärras över tiden, kan investeringar tidigt och konsekvent göra en enorm inverkan när det gäller långsiktiga investeringar.

Vill du se själv? Koppla in några hypotetiska värden i en räknare med sammansatt ränta.

Det enda som är så säkert som aktiemarknadens historiska uppåtgående trend är dess historiska volatilitet. Till exempel, 2018 såg vi svängningar där Dow skulle gå upp 500 poäng en dag och sedan ner 500 nästa. Statistiken tyder på att denna volatilitet kommer att fortsätta långt efter 2019. Det beror inte på att vi har gått in i en ny era; det beror på att marknaden alltid är volatil.

Från månad till månad i årtionden åt gången svänger marknaden tre till fyra procent. Den enda skillnaden nu är storleken på fluktuationerna. I mitten av 1990-talet skulle en rörelse på 300 punkter representera en fluktuation på 6 %, men eftersom Dow för närvarande ligger runt 26 000, är en 300-punktsförskjutning 1 %. Men återigen, det är normalt.

Det finns vissa positiva effekter av marknadsvolatilitet. Volatilitet skakar arken hos kortsiktiga spekulanter som tillhandahåller likviditet men inte gör långsiktiga investeringar. Detta förhärdar verkligen långsiktiga investerare och belönar dem över tid (eftersom det är tid och inte timing som ger en bra avkastning på investeringen).

Dessutom hindrar en volatil marknad investerare från att falla i självgodhet. Det är också ofta ett uttryck för att ett företags värde mer exakt återspeglar dess faktiska värde i motsats till att det på konstgjord väg blåses upp av investerarnas entusiasm.

Så förvänta dig volatilitet, men kör inte bara ut. Gör justeringar.

Ingen kan förutsäga marknaden med tillräcklig noggrannhet för att konsekvent göra en vinst. Så även om det finns pålitliga experter som är kända för strategier som konsekvent lönar sig (Warren Buffett kommer att tänka på), finns det inget sätt för någon av oss att förutsäga exakt vad marknaden kommer att göra vid någon tidpunkt.

Att tajma marknaden är att försöka leva efter maximen "köp lågt sälj högt", vilket är något som alla försöker göra hela tiden, men ändå misslyckas med att göra konsekvent.

Fortsätt att investera konsekvent och du kommer att tjäna på lång sikt. Det beror på att det enda som är säkert är att marknaden trendar uppåt. Faktum är att om du slutade investera under nedåtgående trender skulle du förlora pengar eftersom de nedåtgående trenderna är kortsiktiga jämfört med marknadens större historia.

För det mesta är tid viktigare än tajming. Det finns naturligtvis gott om exempel där människor har haft tur bara genom att ha bra timing. Som sagt, investerare "vinner" mest konsekvent genom stadiga, långsiktiga investeringsstrategier som driver marknadens fluktuationer över tid.

Under historiens gång har börsen rört sig uppåt. Men det betyder inte att det aldrig har varit katastrofala depressioner och lågkonjunkturer. Dessa händelser kan ha en mycket betydande inverkan på investerarnas dagliga liv, så mycket att det kan tyckas som om det inte finns något slut i sikte. Att vara en långsiktig investerare innebär att ha magen att ta sig ur dessa svängningar, särskilt de låga nivåerna, som kan testa din tro som investerare.

Ser detta bekant ut:100 $ investerat en gång i månaden i 10 år med en årlig avkastning på 6% ger dig 33 300 $. Av den summan kommer 24 200 USD från din huvudman och 9 100 USD från ränta. Den matematiken användes för att illustrera styrkan av sammansatt ränta, men vad den inte visade var effekten av marknadens fall och uppgångar. Det tar en känslomässig vägtull på många observatörer, så du var tvungen att vara beredd på det med mycket prat om marknadens historiska uppåtgående trend.

En närmare titt skulle dock avslöja massor av bakslag och mycket nagelbitning. Vissa år skulle baslinjen för din investering vara större än tidigare år och vissa år skulle baslinjen vara lägre. Men med tiden skulle du återhämta dig och göra vinster. En titt på aktiemarknaden över tid är bevis nog för det påståendet.

Börja med att bygga en akutfond. Tre till fem månaders levnadskostnader som du strategiskt kommer att hålla vid sidan av. När du har byggt upp det kan du börja tänka på dina ekonomiska mål. Sparar du till pensionen? När vill du gå i pension? Sparar du till ett hem? Hur många år från och med nu skulle du vilja göra det köpet? Som du kan se kommer din investeringsstrategi att variera beroende på dina individuella mål.

I allmänhet, om den finansiella milstolpen är kort- eller medellång sikt, kan en mer konservativ strategi vara mest meningsfull. Du kommer att ta mindre risk, med mindre potentiell uppsida, men det kommer att få dig närmare det önskade resultatet inom tidsramen. Om din milstolpe är decennier bort, och pensionering är ett vanligt exempel på detta, kan du välja en mer riskfylld portfölj som har mer tid att upprätthålla marknadens fluktuationer över tid.

Att justera din 401(k) innebär att balansera förhållandet mellan aktier och obligationer i förhållande till din risktolerans. Vissa experter föreslår att du gör detta en eller två gånger om året. Detta kan göras antingen med en professionell eller på egen hand. Hur vet du om du kan göra det på egen hand? Förklara din plan för någon annan. Om de förstår dig så är du vettig. Om inte, kan en professionells råd vara värt investeringen.

Din risktolerans är hur mycket pengar du faktiskt har råd att förlora. Några faktorer som påverkar risktolerans inkluderar nuvarande skulder, ålder, hälsotillstånd och andra livshändelser som kan påverka din förmåga att ta risker (t.ex. att bilda familj).

Dina livsförhållanden kan vara sådana att fler obligationer tjänar ditt bästa helt enkelt för att du inte kan riskera dina besparingar eftersom du kan behöva dem förr snarare än senare. Alternativt kan du kanske få bort lite volatilitet ett tag, vilket, med tanke på marknadens historiska uppåtgående trend, i slutändan kan hjälpa dig att nå dina mål.

Om du inte har skapat en budget, fyllt på med en nödfond och tagit itu med din omedelbara skuld, kanske du vill vänta med att investera just nu. Du kanske också vill vänta om du ännu inte har bestämt dina ekonomiska mål och milstolpar som du planerar att investera för.

Om du har dessa grunddelar i ordning, kan det dock vara ett bra tillfälle för dig att börja investera. Appar som Public gör det enkelt att starta och ger tillgång till 1 000-tals offentliga aktier och ETF:er som finns att köpa i skivor.

Är nu ett bra tillfälle att investera?

Vad är kraften med sammansättning?

Långsiktiga investeringsaktier att köpa i Indien

Bästa tiden att handla Forex

Bästa långsiktiga investeringar i kryptovaluta

Kapitalvinstskatter:kapitalvinster på kort och lång sikt

12 bästa SIPs på lång sikt (10-20 års investeringstidsram från 2022)

15 bästa tips för långsiktiga investeringar