Med federala studielåneskulder i USA som för närvarande överstiger 1,5 biljoner dollar, finns det en enorm marknad av låntagare som är i behov av råd om att hantera sina (potentiellt mycket betydande) skulder... särskilt eftersom de med de största studielåneskulderna ofta har högsta inkomster från forskarskolan (t.ex. läkare, advokater, etc.), vilket gör beslut om återbetalning av studielån till ett förslag med mycket stor insats. Och på grund av studielånens komplexitet letar många av dessa låntagare efter proffs med rätt expertis för att hjälpa dem undvika att gå in på fel väg. Även om det finns många rörliga delar inneboende i den myriad av federala studielånsprogram som påverkar låntagare, är låntagarna själva ofta osäkra på hur olika livsförändringar (t.ex. äktenskap, ett jobbbyte eller att bo i en annan stat) ytterligare kan påverka hur deras studielåneplaner kommer att påverka deras ekonomiska framtid.

I det här gästinlägget diskuterar Ryan Frailich – grundare av Deliberate Finances i New Orleans, Louisiana – hur finansiella rådgivare kan erbjuda värde till sina kunder som har betydande studielåneskulder genom att skaffa sig rätt expertis, utforma en systematisk process för studielånsplanering och utveckla en affärsmodell som inkluderar studielånsplanering i deras meny med tjänster som erbjuds. När allt kommer omkring är verkligheten den att en grundlig studielåneplan potentiellt kan hjälpa en låntagare att spara tiotals eller till och med hundratusentals dollar, vilket ger rådgivare gott om utrymme att tjäna en väsentlig avgift för det värde de tillhandahåller (vilket fortfarande uppgår till en kostnad som är en liten bråkdel av de potentiella skuldbesparingarna). För att inte tala om fördelarna med att hjälpa kunder att förstå de olika alternativen som är tillgängliga för dem, hur deras val kan påverka deras återbetalningsplan för studielån och hur deras karriär- och livsbeslut kan påverka deras totala studielåneskuld.

För att kunna erbjuda sina kunder den mest effektiva studielånsrådgivningen måste rådgivare skaffa sig rätt djup kunskap om de olika studielåneprogrammen och deras regler. Även om självstudier är ett alternativ för finansiella rådgivare för att få den sakkunskap som krävs för att tillhandahålla djupgående tjänster för studielånsplanering, kanske andra vill utöva Certified Student Loan Professional (CSLP® ) program. CSLP är den första beteckningen för studielånsplanering utformad för att vägleda rådgivare genom processen att hjälpa kunder att navigera i sina studielån och tar upp viktiga planeringsämnen, inklusive typer av studielån, förlåtelse av offentliga lån, analys av olika studielånsprogram och hur studenter låneplanering avser bredare ämnen för finansiell planering. När rådgivare skaffat sig den nödvändiga kärnkunskapen kan de arbeta för att utforma en repeterbar process för att screena och träffa kunder, samla in och analysera kunddata och utveckla en djupgående studielånsplan.

Beroende på företagets struktur kan rådgivare välja att bygga in studielånsplanering i sin egen tjänstemodell, utveckla studielånsplanering som en del av pågående omfattande ekonomisk planering eller erbjuda fristående studielånsplaner som kortsiktiga planeringsprojekt. Detta är ofta mycket tilltalande för unga yrkesverksamma med hög inkomst och höga skulder, vilket kan vara av värde för företag i ett tidigt skede som arbetar för att bygga en tusenårig kundbas.

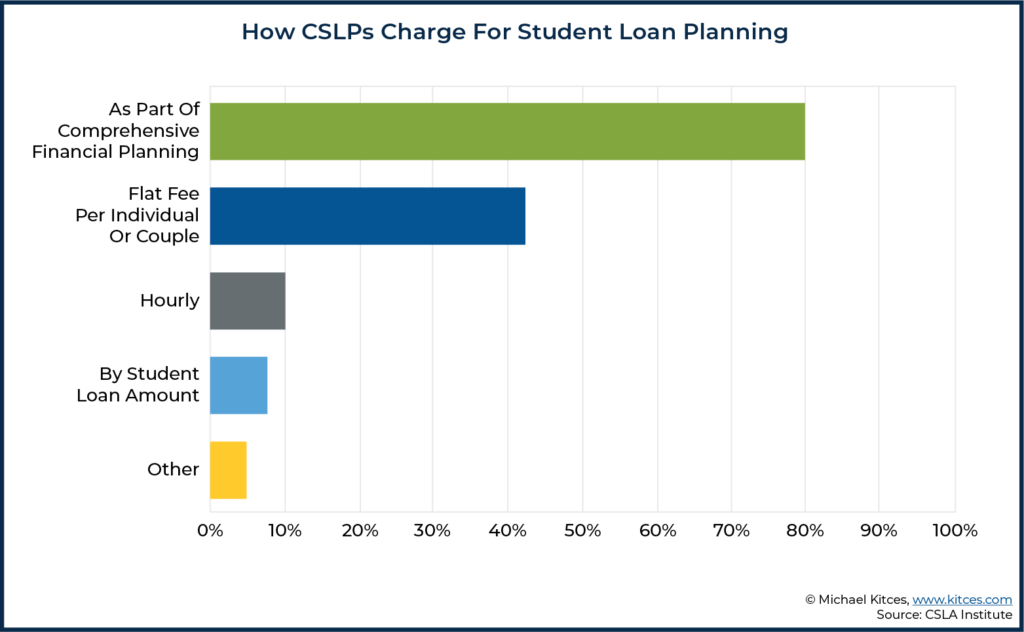

En mängd olika avgiftsmodeller finns tillgängliga för rådgivare att också överväga, var och en med distinkta fördelar och nackdelar. Några vanliga avgiftsmodeller som används av studielånsplanerare inkluderar fasta avgifter för engångsprojekt, avgifter baserade på mängden studielåneskulder (en "skuld under förvaltning"-metod som liknar branschens populära Assets Under Management-metod för mer välbärgade kundkretsar) , timavgifter och avgifter som en extra kostnad som ingår som en del av en omfattande ekonomisk plan. Följaktligen kommer vissa rådgivningsföretag att bygga studielånsplanering för att bli en lönsam servicelinje för sig själv, medan andra kan fokusera på det som ett sätt att lönsamt tjäna yngre kunder nu samtidigt som de planterar frön för senare företagstillväxt (eftersom vissa kunder som till en början söker engångsprojektbaserade planer kan komma tillbaka så länge- sikta övergripande planeringskunder och/eller bli AUM-kunder när deras studielåneskuld återbetalas och de blir tillgångsackumulatorer, särskilt i fallet med höginkomsttagare med hög skuldsättning).

I slutändan är nyckelpunkten att planering av studielån erbjuder finansiella rådgivare ett brett spektrum av affärsmöjligheter, antingen för kortsiktiga eller längre siktiga engagemang. För många företag kan rådgivning om studielån vara en viktig skillnad för att attrahera nästa generationskunder med högre inkomster och uppåtgående mobila kunder (dvs. de med höga inkomster men som för närvarande står inför höga skuldbördor, där effekten av rådgivning om studielån är betydande och så är den långsiktiga kundpotentialen). Att etablera expertis inom ämnesområdet kan dessutom ge kundhänvisningar (genom att bli känd inom en nisch av studielånsplanering) och möjligheter att samarbeta med andra finansiella rådgivare som behöver expertis inom studielånsplanering – allt detta kan potentiellt förvandlas till värdefulla, långa -varaktiga relationer!

Ryan Frailich är CFP, grundare av Deliberate Finances, en ekonomisk planeringsmetod som endast är avgiftsbelagd och som är specialiserad på att arbeta med par i 30-årsåldern, såväl som pedagoger och ideella arbetare. Innan han blev planerare var Ryan själv lärare och arbetade sedan för att utveckla en charterskola som chef för Talent &Human Resources. Med tanke på deras ålder och yrken är studielån en prioritet för majoriteten av hans kunder, så han har spenderat många timmar på att försöka hitta rätt sätt att ge kunderna information om deras studielånsalternativ. Du kan hitta honom på Twitter, maila honom på [email protected] eller på i princip vilken New Orleans-festival som helst med utsökt mat och dryck.

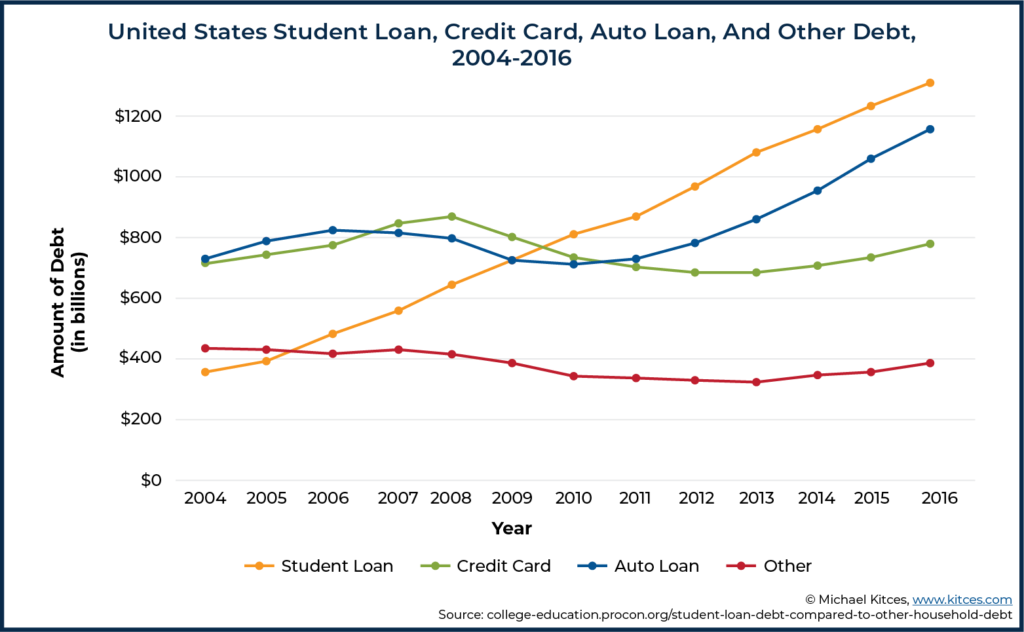

Federala studielåneskulder i USA uppgår till över 1,5 biljoner dollar, med ytterligare 120 miljarder dollar i studielån som innehas av privata långivare. Det finns fler studielåneskulder än någon annan form av skuld, bortsett från bolån, och gapet har ökat under det senaste decenniet. Med mer än 40 miljoner amerikaner som har studielåneskulder finns det många individer som behöver goda råd för att hjälpa dem att hantera sina skulder.

För finansiella rådgivare är studielån ett ämne som kommer att fortsätta att dyka upp ofta för yngre kunder (som tenderar att vara låntagare för att ta sig igenom college), vilket kan skapa en lönsam ström av rådgivningsavgifter för att hjälpa dem hantera den skulden samtidigt som de planterar frön för framtida fast tillväxt. Men för att utveckla denna expertis effektivt måste rådgivare ägna tiden åt att lära sig om studielån, bygga ut sina arbetsflöden och system och sedan skala upp dem för att ständigt göra processen mer effektiv för en distinkt sorts skuldrådgivning, till skillnad från den traditionella tillgångsbaserade rådgivningsmodell.

För finansiella rådgivare är studielån ett ämne som kommer att fortsätta att dyka upp ofta för yngre kunder (som tenderar att vara låntagare för att ta sig igenom college), vilket kan skapa en lönsam ström av rådgivningsavgifter för att hjälpa dem hantera den skulden samtidigt som de planterar frön för framtida fast tillväxt. Men för att utveckla denna expertis effektivt måste rådgivare ägna tiden åt att lära sig om studielån, bygga ut sina arbetsflöden och system och sedan skala upp dem för att ständigt göra processen mer effektiv för en distinkt sorts skuldrådgivning, till skillnad från den traditionella tillgångsbaserade rådgivningsmodell.

Med tanke på storleken och omfattningen av studielånsskulden finns det miljontals människor som är potentiella kunder för studielånsplanering för finansiella rådgivare. Även om inte alla låntagare har kapacitet eller önskan att betala för studielånehjälp, har många låntagare med de högsta studielåneskulderna också höga inkomster och betydande resurser att betala för finansiell rådgivning.

Faktum är att en studie från Urban Institute fann att 34 % av de utestående studielåneskulderna innehas av dem i den högsta inkomstkvartilen. Dessutom är 48 % av låneskulden för utbildning på forskarnivå, som ofta är knuten till examina (som MD, JD och MBA) som är starkt korrelerade med höga inkomstnivåer. Även om detaljerna i varje individs ekonomiska situation varierar, söker många av dessa låntagare desperat efter finansiell rådgivning, inte bara om sina studielån, utan också om hur deras lån spelar en roll i andra aspekter av deras ekonomi (t.ex. att kunna köpa ett hus, gifta sig, bilda familj, starta ett företag och andra frågor om ekonomisk planering).

Till exempel, efter lanseringen i oktober 2016, har Student Loan Planner nu levererat mer än 4 400 studielånsplaner, som ger råd om mer än 1,1 miljarder USD i studielåneskulder. Medan deras tjänster uteslutande fokuserar på studielån och inte inkluderar en bredare övergripande finansiell planering, finns det helt klart en stor efterfrågan på rådgivning om studielån när bara ett företag har nått ut till nya kunder under bara de senaste fyra åren!

I mitt företag, Deliberate Finances, har jag givit råd om mer än 5,4 miljoner USD i studielåneskulder i 51 olika hushåll (av vilka några hade två medlemmar som båda hade betydande studielåneskulder). Nästan alla dessa kunder har kommit sedan jag började fokusera på detta område i början av 2018. Som ensamrådgivare utan stödpersonal försöker jag medvetet bygga upp en liten livsstilspraktik och har framgångsrikt hanterat min kundbas genom att fördjupa mina kunskaper om studenter lån och skapa ett systematiskt studielånsplaneringssystem. Så enkelt uttryckt, oavsett om du är ett större företag med många anställda (som Student Loan Planner är) eller en enmansbutik, kan studielånsrådgivning vara en lönsam verksamhet.

Låntagare med studielån är villiga att betala för rådgivning eftersom studielåneskulder skiljer sig helt från att ge råd om andra skulder. Med tanke på komplexiteten hos federala studielån och i synnerhet de olika reglerna för inkomstdrivna återbetalningsplaner, är det nästan aldrig så enkelt som att "sänka utgifterna och snöbolla din skuld till $0." I vissa fall kan det vara vettigt att försöka betala så lite som möjligt för att maximera efterlåtelsen av studielån, men det är kontraintuitivt för låntagare (och för många planerare också!).

I en idealisk värld skulle alla frågor om studielån besvaras gratis av de lånetjänster som ansvarar för att administrera federala studielån. I praktiken är låneförmedlare notoriskt svåra att arbeta med. Det har förekommit en mängd olika stämningar, både på delstats- och federal nivå, där de anklagar tjänstemän för att ha missbrukat betalningar, drivit låntagare till dyra återbetalningsplaner eller otillräckligt föra register angående betalningshistorik och förlåtelseprogram.

Heather Jarvis, förespråkare för studielån och medgrundare av CSLP® beteckning, sammanfattade problemet på följande sätt:

För att finansiella rådgivare ska kunna bygga in studielånsplanering i sina företag måste någon på företaget förstå studielånesystemet inifrån och ut. Även om detta kan göras via självstudier och genom att läsa USA:s utbildningsdepartements (USED) webbplats, rekommenderar jag starkt att rådgivare får holistisk utbildning i studielån. För utan grundlig kunskap om studielån är det möjligt att ge råd som omedvetet kan kosta låntagare tusentals jämfört med andra alternativ som potentiellt är tillgängliga för dem.

Beteckningen Certified Student Loan Professional (CSLP) är det första FINRA-erkända utbildningsprogrammet som specifikt tar upp problem med planering av studielån. Det grundades av Heather Jarvis, som nämns ovan, och Jantz Hoffman, en rådgivare som har ge råd till låntagare om studielån i över ett decennium. Programmet erbjuds i samarbete med Humboldt State University, en del av California State University-systemet. Programmet är godkänt för CE-krediter för både CFP och CPA och kräver faktiskt att de som registrerar sig i det redan har en beteckning som CFP, CPA, ChFC, CFA eller EA, och 2+ års erfarenhet av att arbeta med kunder.

CSLP-programmet består av en kursplan för onlinestudier i egen takt, med moduler som täcker alla aspekter av studielånsadministration och återbetalning. Varje modul är fokuserad på ett specifikt ämne för planering av studielån, såsom "Studentlån konsolidering och refinansiering", "Public Service Loan Forgiveness" och "Student Loan Defaults". Var och en av modulerna avslutas med en kort frågesport om ämnet.

Efter att ha genomfört studiemodulerna måste rådgivare sedan klara 6 fallstudiemoduler som börjar med mycket grundläggande fall som går över i extremt komplexa fall där båda medlemmarna i ett hushåll har hundratusentals studielåneskulder. Fallstudierna inkluderar beräkning av erforderliga återbetalningsbelopp, räntesubventioner och inverkan av andra ekonomiska beslut på den slutgiltiga betalningen av studielånet. Efter att ha slutfört alla moduler och fallstudier måste rådgivare få 70 % eller högre poäng på ett test som måste slutföras på 2 timmar eller mindre. Rådgivare måste också klara en kort examen årligen för att behålla beteckningen. När detta skrivs är det 103 personer som har förtjänat beteckningen och cirka 100 fler som för närvarande håller på att göra det.

Jag ser CSLP-beteckningen som det mest robusta och effektiva sättet att lära sig om studielån och att undvika potentiella misstag i studielånsrådgivningen. Genom att lära ut en organiserad process som bygger från grunderna till det mycket komplexa, förbereder CSLP-läroplanen rådgivare för att ge korrekta råd. Även om det är möjligt att själv studera inom detta område, uppmuntrar jag alla som vill göra studielåneplanering till en central del av sin verksamhet att ta utbildningen. Den belyser avsiktligt unika situationer som hushåll med dubbla skulder, som kan vara utmanande att planera för.

Jag började till en början min studielåneutbildning genom att ta en 8-timmars personlig workshop med Heather Jarvis och Adam Minsky. Även om deras workshop var en bra början, fann jag att den var otillräcklig när jag väl bestämde mig för att göra detta till ett fokus för min verksamhet. Men jag fann att CSLP-läroplanen gav den grund jag behövde för att känna mig säker på att ge råd till kunder om deras studielån.

Rådgivare som förstår de olika reglerna för studielån och hur en låntagares beslut samverkar med skatte-, investerings- och kassaflödesaspekterna i deras liv är unikt positionerade för att spara låntagare många fler gånger mer än vad rådgivaren kanske tar ut i rådgivningsavgifter.

Jag har en kund med en sexsiffrig studielåneskuld och en inkomst på cirka $60 000 – $70,000 årligen. Baserat på hennes relativt låga inkomst jämfört med hennes skuldsaldo, beräknade jag att det skulle kosta henne mindre att stanna på planen Revised Pay as You Earn (REPAYE) än att betala av sin skuld helt. Denna plan begränsar hennes betalning till 10 % av hennes diskretionära inkomst varje år och kräver att eventuella återstående saldon förlåts efter 25 års betalningar. Även inklusive den förväntade inkomstskatten på skuldbeloppet efterskänkt (enligt gällande lag), kommer hon att betala mindre totalt än vad hon skulle ha på standardbetalningsplanen.

Genom att följa denna plan gick hon från att betala cirka 750 USD/månad på studielån till 280 USD/månad och satte in ytterligare 300 USD på ett investeringskonto för att förbereda sig för den potentiella skatten vid förlåtelse. Så vi minskade inte bara hennes totala studieskuld, utan vi fick henne också att spara en del av sina pengar på ett investeringskonto istället för att använda allt bara för att betala ner sin skuld.

I det här fallet ingick planering av studielån som en del av kundens omfattande planeringstjänster, och genom att omstrukturera dessa studielånsbetalningar kompenserades kundens årliga retainer-avgift mer än väl!

Och den här klientens scenario är inte unikt. Jag ser regelbundet låntagare vars totala återbetalningsåtaganden enligt olika återbetalningsalternativ varierar avsevärt, ibland med hundratusentals dollar. Vilken väg en låntagare tar har enorma ekonomiska konsekvenser.

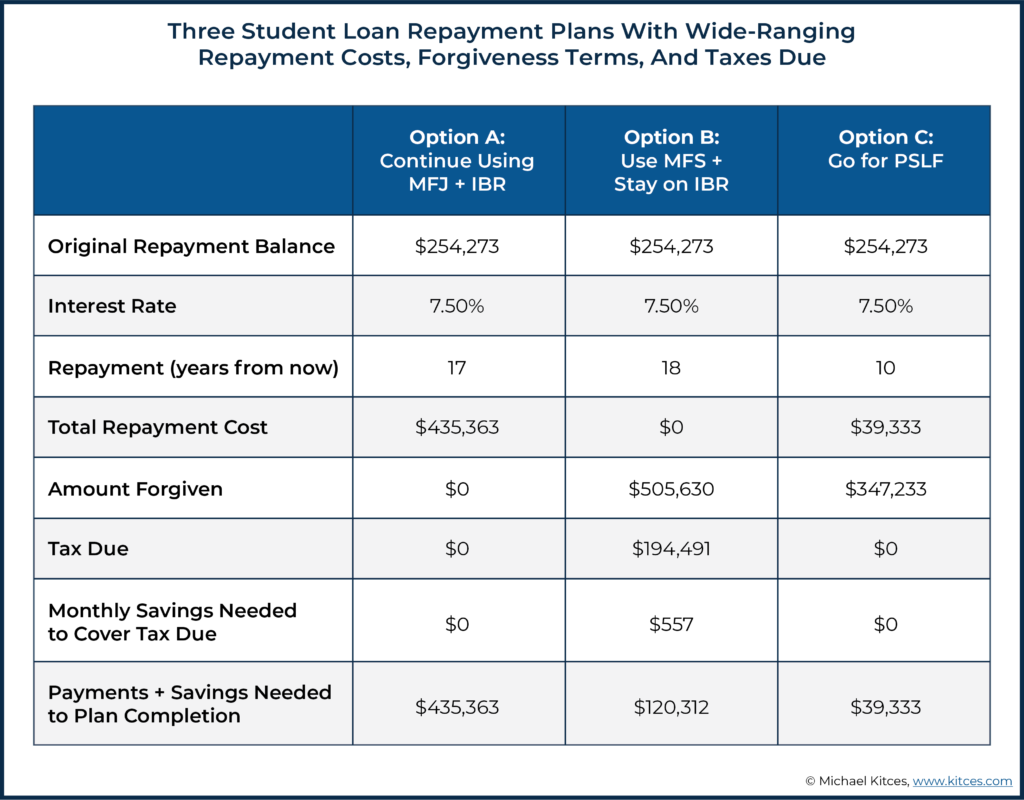

Till exempel, 2019, arbetade jag med ett projekt för studielåneplanering för en advokat med mer än 254 000 USD i studielåneskulder. Hon är gift, men hennes inkomst är så låg att hennes erforderliga studielånsbetalning baserat på enbart hennes inkomst skulle vara $0 om hon skulle lämna in sina skatter som Gift Filing Separately (MFS) och välja en inkomstbaserad återbetalningsplan (IBR). Eftersom hennes inkomst är en liten bråkdel av hennes makes inkomst, sänkte användningen av MFS-skatteanmälan drastiskt hennes justerade bruttoinkomst (AGI), vilket i sin tur minskade hennes betalningsskyldighet till 0 USD.

Hennes ekonomiska plan resulterade i slutändan i de tre alternativen som visas nedan:

Utfallsintervallen med avseende på återbetalningskostnader, potentiella efterlåtelsebelopp och skatter är enorma, särskilt i förhållande till den avgift på 750 USD som jag tog ut för att hjälpa henne att formulera en plan!

Att veta om de till synes små skillnaderna mellan olika alternativ, som vilka återbetalningsplaner som tillåter låntagare att använda MFS-skatteregistreringsstatusen och vilka som inte gör det, är saker som låntagare lätt missar, men det kan ha en enorm övergripande inverkan på en kunds finansiella plan!

Förutom att planera för saldot på själva studielåneskulden behöver låntagare ofta göra stora livsval, som om de ska ta ett jobb eller inte eller när de ska gifta sig, med tanke på hur deras studielån kommer att påverka deras situation. En del av en bra studielånsplan tar låntagare igenom dessa "tänk om"-frågor så att de kan tänka igenom vad de förväntar sig i framtiden och vilken inverkan deras val kan ha.

I det föregående exemplet hade låntagaren aldrig tidigare övervägt ett jobb i offentlig tjänst men började tänka på det efter att ha sett besparingarna en plan för public service Loan Forgiveness (PSLF) skulle ge, även i förhållande till IBR-planen som inte skulle kräva att hon skulle göra någon betalning alls.

I likhet med alla andra specialiserade planeringsområde måste rådgivare lära sig ämnesmaterialet först, bygga en process för att ge råden och sedan skala upp sin rådgivningsprocess för att bygga upp sitt varumärke som expert på området.

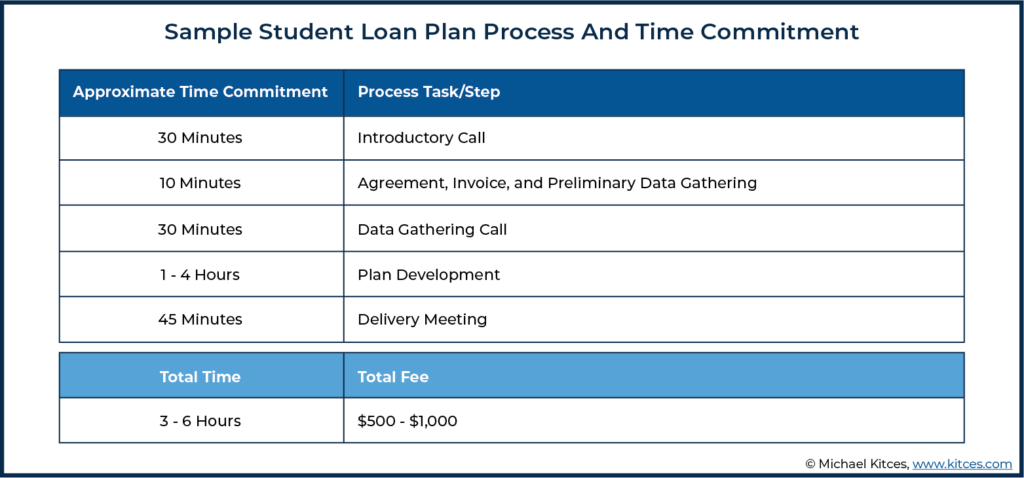

För att visa hur ett studielånsprojekt kan flöda, går vi igenom mitt system för engångsplaner fokuserade på studielån. Jag följer en liknande process för planering av studielån inom pågående övergripande planering, även om det ofta sker i mindre delar under flera månader när jag tar kunder genom den inledande planeringsprocessen, snarare än som en fokuserad, fristående modul.

Även om jag föredrar att planera studielån som en del av en större övergripande plan, är vissa kunder inte redo för det ekonomiska åtagandet och vill bara ha råd om sina lån. Det finns många planerare som inte kommer att göra fristående studielånsplaner, men jag har valt att erbjuda det som ett alternativ eftersom det hjälper dem som annars kanske inte har råd att ha råd med ekonomisk rådgivning att få hjälp med det som ofta är deras mest pressande ekonomiska fråga .

Om en potentiell kund kontaktar mig ber jag dem boka ett kostnadsfritt introduktionssamtal. Min marknadsföring är till stor del muntlig, eftersom jag inte har någon stor närvaro på webben. Med tanke på den lilla karaktären hos det jag bygger, förlitar jag mig på potentiella kunder som kommer via nuvarande eller tidigare kunder, andra planerare, sökverktyg för XYPN, NAPFA och CSLP Advisor, och ibland de som landar på min webbplats via en onlinesökning. När de har bokat ett samtal har jag ett automatiskt e-postmeddelande som ger mer information om mitt företag och skickar en kort enkät. Det inledande samtalet hjälper mig att förstå mer om dem och vad som driver dem att söka råd om ekonomisk planering.

Under samtalet låter jag vanligtvis kunderna prata under större delen av tiden, eftersom jag bara ställer några frågor på hög nivå. Vi avgör om övergripande planering är vad potentiella kunder söker, eller om de endast behöver hjälp med sina studielån (dvs. kommer detta att vara ett omfattande planeringsåtagande, eller "bara" ett studielånsplaneringsprojekt).

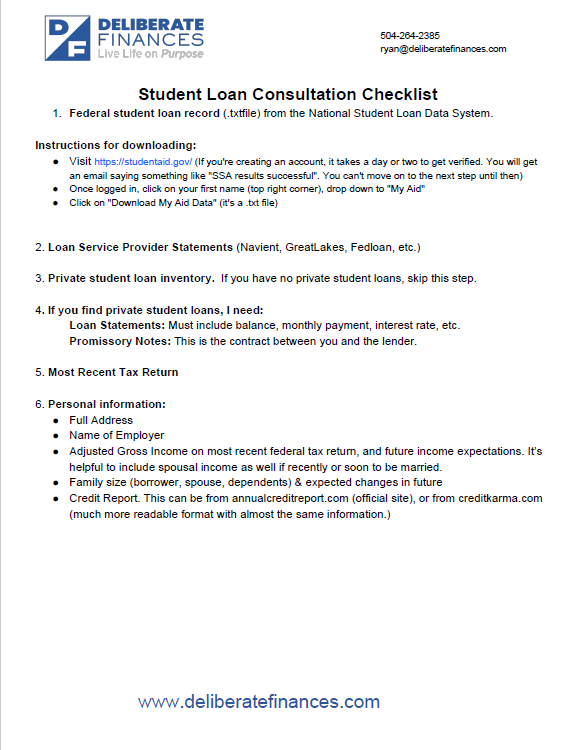

För dem som bestämmer sig för att gå vidare med en studielåneplan tar jag ut 50 % av projektavgiften i förskott för att säkerställa att de är helt engagerade i projektet och redo att fortsätta. Jag har märkt att vissa kunder lider av bristande tröghet när det gäller att möta verkligheten i sin studielånssituation, så 50 % förskottsavgiften fungerar som ett åtagande i planeringen. Jag låter sedan kunden boka ett 30-minuters projektkickoffsamtal. Jag ber dem att skicka sin grundläggande information minst tre dagar före vårt samtal genom denna checklista för datainsamling:

Klicka för att ladda ner en kopia av checklistan för studielånsrådgivning

Det första jag kräver av nya kunder att tillhandahålla mig är en kopia av deras federala studielåneregister, nedladdat som en textfil från National Student Loan Data System, som låntagare kan hämta via US Department of Education Federal Student Aid webbplats. Det här är instruktionerna jag ger till mina kunder och förklarar hur de kan ladda ner sin fil:

När klienten tillhandahåller den här textfilen laddar jag upp den till LoanBuddy, som är ett verktyg jag använder för vissa (men inte alla) aspekter av studielånsplanering. Det finns ett antal olika verktyg tillgängliga för studielånsanalyser; vissa rådgivare använder CSLA-programvaran för studielån, verktyget VIN Foundation Student Loan Payment Simulator eller ett makro i ett Excel-kalkylblad som organiserar .txt-filen i ett läsbart format. Utan ett av dessa verktyg är denna .txt-fil i princip värdelös, eftersom data är helt oorganiserad i själva filen. Ändå innehåller filen från National Student Loan Data System mycket mer information än ett uttalande från lånetjänstemän, och därför är det viktigt att få (och dechiffrera) den för denna process. När filen är i LoanBuddy kan jag se deras lånesaldo, antal lån, aktuell betalning, vilken återbetalningsplan de har nu och deras lånehistorik. Detta hjälper mig att förstå var de börjar, vilket hjälper mig att rikta mina frågor på det 30 minuter långa kickoffsamtalet.

Under det 30 minuter långa projektstartsamtalet försöker jag klargöra allt jag har frågor om efter att ha granskat deras låneinformation och initiala data, inklusive:

När jag är kristallklar på vad den nya klienten hoppas kunna åstadkomma, går jag igång med planen. Jag använder verktyget LoanBuddy för lite planering, även om jag ibland gör en del av arbetet i Google Sheets. De verktyg jag använder kommer att bero på komplexiteten i klientens situation; if the client’s circumstances are not too complex, LoanBuddy alone can be sufficient to compare the different options available to the client.

For example, for a single client who just wants to know, “Should I stay on my current plan or privately refinance?” the analyses can all be done easily in LoanBuddy using the software’s projection tools. But for clients who want to compare several “What if I do X?” scenarios, such as switching careers, moving from private sector to public sector work (or vice versa), I find that using Google Sheets is more flexible and lets me do side-by-side comparisons more easily.

I also use Excel as a bit of a check on some of the calculations within LoanBuddy. While I think LoanBuddy is the best available tool on the market for student loans, I (and other advisors) have found some calculation errors over the years, so it’s helpful to double-check manually what the system is providing.

As I work, I gather any questions that arise and email them to the client. Once I get their answers, I complete the plan document, which is typically a 2-3 page summary of their options. I then send the client a copy of their plan via Google Docs 24-48 hours before the 45-minute plan delivery meeting and ask them to insert comments on anything they want to make sure we spend time clarifying during the meeting. Once we meet, we typically talk through the plan and any questions they may have. After the meeting, I invoice them for the second payment.

The technology resources available for student loan planning are also changing quickly, so tools and features may be available now that weren’t available just a short time before. For example, when I wrote this piece about student loan planning software solutions back in 2018, the VIN Foundation Student Debt Center required manual entry of loan data, but now you can directly upload the txt file that can be downloaded from the Federal Student Loan website.

I use RightCapital as my planning software; however, their student loan tool on its own is inadequate to give accurate student loan advice. Because it uses data feeds from loan servicers and not the NSLDS txt file, it often includes out-of-date or plainly incorrect data. This data is also incomplete. For example, it doesn’t in any way feed the number of months a borrower has already been on a given plan, so the system wouldn’t know how many credited months for PSLF a client may have and just assumes everyone starts from 0 months.

The same issues arise with those planning for longer-term forgiveness using one of the Income-Driven Repayment (IDR) plans. For instance, RightCapital has no way of knowing where along the repayment pathway someone is, so all calculations will be wrong for any borrower who isn’t just graduating from school. There’s also no record of payment history, so it’s hard to get a feel for what steps the borrower has already taken that got them to their present situation. If a borrower is just graduating and has no student loan history yet beyond having taken out the loans, the RightCapital system could work decently well. However, I’ve never had a client come to me in that situation.

I hope someday, in the future, I’ll be able to use student loan tools in an integrated manner for my clients who are comprehensive planning clients, where I already have much of their data (ages, family info, income projection, savings rates, etc.) in RightCapital. But as of this writing, none of the major financial planning software products have a thorough student loan module. I complete the student loan work outside of RightCapital using other tools such as LoanBuddy, which is able to show history from the NSLDS file and then adjust the RightCapital reports as needed once decisions are made about the strategy we are using for the student loans.

It’s likely that the first few student loan plans you do will take many hours, but that’s an investment in learning how to do this work. Earlier in my career, when I was just beginning to tackle complicated student loan plans, the initial process would take me 4-8 hours of planning work. Now, though, most plans only take me 1-3 hours. As with most niches or specializations, once you’ve seen half a dozen examples of similar situations, finding answers to the initial “What are the options?” query becomes easy to spot.

You learn trends, such as knowing someone whose debt is greater than their annual income level is usually better off staying on an IDR plan than refinancing to a private lender. Or that if the lower-earning spouse has student loan debt, you’ll at least be considering filing taxes separately to drive down that Income-Based Repayment (IBR) or Pay As You Earn (PAYE) required monthly payment.

Click to download a copy of the Student Loan and PSLF Analysis

Once you identify the viable options available to the client, the next step is to run the calculations and place the information into a similar template to previous plans that you’ve developed, customizing for any unique pieces, and finalizing the plan. Here is an example of a student loan and repayment plan analysis I prepared. I typically deliver a 2-3 page summary of options with both the numbers and some narrative descriptions of other non-monetary factors to consider.

Once you have your process down, you can also develop a marketing strategy based on your specialized knowledge. Advisors can cite the total amount of debt they have advised on (“debt under management” instead of assets under management!?), the average debt per project, etc. For instance, Student Loan Planner highlights its client impact on their website this way:

Furthermore, your strategy can help borrowers trust that you’ll know how to analyze their unique situation. For me, when a prospect learns that I regularly speak to borrowers with six-figure debt, it often helps put them at ease.

More than once, I’ve had a prospect tell me they had been seeking out financial advisors only to be told by most that they need to “consider their wants vs. needs” and “prioritize the debt”, but those responses are woefully inadequate (and often inaccurate) to the ears of borrowers staring at a six-figure student loan balance. My personal highest balance for student loan debt was a couple with $457k in outstanding loans, though I know of planners who have seen student debt totals approaching $1,000,000!

Like all aspects of planning, my process got better over time as I adjusted my systems. While I now use templated emails to speed up each step, I still need to do a better job automating data collection. I still strive to continually adapt my process so that each project gets more efficient than the previous one.

There are huge benefits to advisors who specialize in student loan planning, and these benefits will only become more valuable as the cohort of borrowers with the most debt enter their prime earning years (which both lifts their earning power to pay for advice and begins their transition from debt-focused clients to potentially asset-based clients for the future).

If your firm wants to build a business serving the so-called HENRY’s (High Earners, Not Rich Yet), you’ll regularly talk to prospects who may be earning a $200,000 income but who may still be carrying a significant student loan balance. But rather than offering them a ‘slimmed down’ financial plan for their ‘simple’ situation at a reduced fee, the real opportunity is to charge advice fees for their real-world student loan complexity. The planning will just happen to center on their debt, not their investment assets.

For startup firms, the revenue from short-term student loan planning can be a great way to start building your practice. I started my firm in late 2016 with zero clients and zero revenue, so every dollar of revenue mattered. In 2017 and 2018, I made a total of $4,900 on 9 different student loan project plans and $1,500 from delivering workshops related to student loan planning.

While those are small numbers compared to many firm revenues, for a startup firm, it was key to staying open long enough to build up the ongoing financial planning clients that make up the bulk of my firm's revenue today. And though the $4,900 I made from project plans was from standalone student loan plans, many of my ongoing planning clients reached out to me initially because of their loan debt and ultimately selected me as their advisor, clearly because of my student loan knowledge.

I recently asked some of my clients, "What were you looking for when you were searching for a financial planner?" Below is the response from someone who had more than $110,000 of student loan debt when we began working together:

Of my current 44 ongoing financial planning relationships, 26 had student loan debt on the day they became clients.

I also asked Daniel Wrenne, CFP, who serves a niche of young physicians and dentists, how student loans played into building his firm. He responded with the following:

In a survey of CSLP’s, typical fees for a standalone student loan project are in the $400 – $800 range. Some will only do this work as part of comprehensive planning, but many will do a flat-fee or hourly project as well.

I typically charge $500 for an individual student loan plan and $750 for a couple, though I sometimes adjust this fee depending on any complexity revealed during the free introductory meeting. Based on a survey of other CSLP’s, my fees are in line with what many other CSLPs charge. Some may base the fee on total loan size or just have a flat fee regardless of loan size or single vs. couple, while others estimate the complexity and quote a fee based on that. Given the time involved – typically about 2.5 to 6 hours depending on the complexity of the client – this effectively amounts to a fee that averages about $100 to $200/hour for the advisor’s time and expertise. But with a great focus (and differentiated marketing advantage) than “just” offering standalone hourly advice.

There are a variety of ways these planners have built student loan advice into their practice, as shown by the survey below, which was answered by 53 of the current 103 CSLPs.

Notably, while ongoing comprehensive planning is certainly the ideal way to work with clients given the complexity of loans (and the most appealing for advisors who try to work with clients in ongoing relationships), some clients may not be financially ready for that. On the other hand, a student loan planning engagement initially can still turn into subsequent (and more ongoing) client opportunities in the future as well.

For instance, in 2018, I completed a standalone project plan for a total fee of $600 for a client with over $250,000 of student loan debt and an annual income of under $80,000. She reached back out recently due to a sudden influx of income and has now become an ongoing financial planning client. Now I have a retainer client and recurring revenue, and it’s based on the relationship established by a standalone project plan more than 24 months ago. And the client came back because I was able to deliver meaningful value and expertise on her student loans from the very first engagement.

Advisors who specialize in student loan planning can also become a trusted referral source for other professionals, including even fellow financial advisors. As while there are certainly some advisors with outstanding student loan knowledge and without the CSLP designation, the fact that only 103 professionals hold that designation is an indicator of how many advisors are not equipped to advise in this space.

In practice, I’ve gotten 9 student loan projects or ongoing financial planning clients who were referred to me by other financial planners (or, in one case, by a CPA). Several of them have remained ongoing clients of the other planner, and the client paid me directly to advise on just the student loan area of their plans. I’ve also consulted behind the scenes several times with other advisors, helping them through complex student loan cases with their clients and being paid directly for my specialized consultative role. Typically, I’ve just invoiced the advisor for an hour or two of time that we may have spent talking through their client scenario, and discussing the ramifications of different options they planned to show their client.

The key point is simply that if you have differentiated and specialized student loan expertise, tell advisors far and wide that you can help! Comment in online communities, such as the NAPFA forum or the internal XYPN community forums. When people see your explanations include terms they may only be loosely familiar with (PAYE versus REPAYE, Consolidation versus Refinancing, etc.), it can help them understand that they either need to refer their client to an expert or get some consulting help themselves.

Many planners who don’t specialize in this niche don’t want to invest the time into learning this area because the majority of their clients don’t face this problem (given the traditional advisor focus on pre-retirees and retirees who are long past the student loan phase of life). But they want to be able to help their clients (or in some cases, the children of their clients) solve these issues when they do come up, and by actively contributing to conversations in the financial planning community, you can build up a reputation as an expert to turn to.

Teaching student loan workshops is another way to establish credibility as an expert. I’ve done both advisor-facing and public-facing workshops on the topic, both of which eventually led to income based on referrals from a workshop attendee.

Another route to referrals is via your CPA connections. Because of the tax implications relating to some student loan planning, I’ve ended up getting in touch with multiple CPAs. Most of them know very little about student loans, and when I explain why filing separately may save more money in repayment than it costs in taxes, it’s eye-opening to them.

In addition, while I’ve not actually done this systematically yet, I believe there could be a lot of value in asking CPAs about who they do tax returns for that have student loans and emphasizing that I can be of help to them. As when it comes to younger clients, in particular, many have never talked about their finances with any professional other than their CPA, so having the CPA primed to give your name when the topic comes up is another potential source of referrals.

Student loan expertise is still rare enough that those who have it will be in high demand in the coming decade. Whether you are a startup firm looking to eke out revenue in the early years, or an established firm hoping to develop a new subset of clients, there are real opportunities to use student loan advice as the launching point for firm growth.