Den 30 januari utfärdade Department of Housing and Urban Development (HUD) Mortgagee Letter 2013-01, som meddelade att från och med den 1 april 2013 kommer omvända hypotekslåntagare inte längre att kunna få en fast ränta på HECM Standard omvända inteckningar; istället kommer endast HECM Saver-lånen, med mindre lånegränser, att vara tillgängliga med en fast ränta. De som vill låna en klumpsumma med ett HECM Standard omvänd inteckning i framtiden kommer att behöva välja en justerbar räntestruktur, precis som de måste göra nu under antingen månadsinkomsten eller betalningsalternativen för kredit.

Även om förändringen är betydande för den omvända bolånebranschen, med tanke på att en stor och stigande andel omvända bolån under de senaste åren har etablerats under den fasta räntestrukturen, är effekten ur planeringsperspektivet troligen mer begränsad, eftersom många planerare har först nyligen börjat överväga omvända bolån för kunder när det billigare HECM Saver-lånet blev tillgängligt (och som fortfarande kan göras med en fast räntestruktur). Dessutom är många omvända bolånestrategier - inklusive några som har lyfts fram under de senaste åren i Journal of Financial Planning och The Kitces Report - baserade på månadsinkomst eller betalningsalternativ för krediter, som ändå kräver en lånestruktur med justerbar ränta.

Den kanske största ironin med HUD-förändringen är dock dess rapporterade resonemang:en ökning av betalningsanmärkningar av låntagare med fast ränta som tog ut det maximala kapitalet från sitt hem, fann att det inte var tillräckligt och började sedan misslyckas med att betala sin fastighetsskatt. och husägares försäkringsbetalningar, vilket utlöser en omvänd hypotekslån. Med andra ord, HUD finner att det är mycket problematiskt när konsumenter använder omvända inteckningar som en inkomst-av-sista-utväg-lösning, istället för att engagera sig i det omvända inteckningslånet tidigare som en inkomstkälla som samordnas som en del av individens övergripande ekonomiska plan - vägledning som kanske skulle vara mer användbar för både konsumenter och ekonomiska planerare också!

Michael Kitces är chef för planeringsstrategi på Buckingham Wealth Partners, en nyckelfärdig leverantör av förmögenhetsförvaltningstjänster som stödjer tusentals oberoende finansiella rådgivare.

Dessutom är han en av grundarna av XY Planning Network, AdvicePay, fpPathfinder och New Planner Recruiting, tidigare Practitioner Editor för Journal of Financial Planning, värd för Financial Advisor Success podcast och utgivaren av den populära bloggen för finansplaneringsbranschen Nerd's Eye View genom sin webbplats Kitces.com, dedikerad till att föra fram kunskap inom finansiell planering. 2010 belönades Michael med ett av FPA:s utmärkelser "Heart of Financial Planning" för sitt engagemang och sitt arbete med att främja yrket.

De omvända bolåneförändringarna som tillkännagavs i HUD:s Mortgagee Letter 2013-01 kom ganska plötsligt; även om vägledningen precis släpptes den 30 januari, är ikraftträdandet den 1 april, och vid denna tidpunkt har potentiella låntagare bara lite mer än en månad på sig att få ett HECM Standard-lån med fast ränta (tekniskt sett måste låntagaren skicka in en ansökan, slutför det erforderliga rådgivningsprogrammet för omvänd hypotekslån och få ett ärendenummer före deadline; lånet kan sedan avslutas så sent som 1 juli). När april väl anländer kommer HECM Standard omvända bolån, med dess olika betalningsalternativ (klumpsumma, månadsinkomst eller kreditlinje), endast att vara tillgängligt med en justerbar räntestruktur. De som vill låna med en fast ränta efter 1 april kommer att behöva använda HECM Saver omvända bolån, som lyckligtvis har lägre förskottskostnader för bolåneförsäkring, men som ett resultat erbjuder lägre lånegränser. Med andra ord, den verkliga nettoeffekten av förändringen är att de som vill låna med alternativet med fast ränta helt enkelt inte kommer att kunna låna lika mycket längre, eftersom lånet kommer att behöva överensstämma med HECM Savers huvudlånegränser istället. av de högre HECM-standardbeloppen.

Noterbart är att HECM-alternativet med fast ränta endast är tillgängligt när låntagaren tar ut hela beloppet för det avsedda lånet (upp till maxgränserna) som ett engångsbelopp i förskott. Följaktligen har låntagare som planerat att använda kredit- eller livstids-månadsinkomstomvända betalningsalternativ för hypotekslån redan varit tvungna att använda lån med justerbar ränta. Icke desto mindre har strukturen med fast ränta blivit allt vanligare de senaste åren, med HUD som rapporterade i en nyligen publicerad WSJ-artikel att så många som cirka 70 % av omvända bolån nu är den fasta räntan. Men med tanke på att det omvända bolånet med fast ränta fortfarande kommer att vara tillgängligt, förväntar branschen att det totala antalet lån sannolikt inte kommer att påverkas; det kan bara vara till något lägre lånebelopp, givet de lägre lånegränserna som finns tillgängliga på HECM Saver (cirka 10 % - 15 % lägre än HECMs standardlånegränser).

Så med tanke på att bolån med fast ränta fortfarande kommer att vara tillgängliga under HECM-programmet (om än under Saver inte Standard lånevillkor), varför förändringen överhuvudtaget?

Det grundläggande problemet är att eftersom antalet omvända inteckningar har ökat under de senaste åren med programmets ökande popularitet och det ökande antalet babyboomer-pensionärer, så har också antalet omvända hypotekslån. Naturligtvis är hela poängen med ett omvänt bolån att inga betalningar förfaller på lånet och räntan blir helt enkelt sammansatt på saldot och betalas av från nettointäkterna från bostaden i framtiden, vilket innebär att det inte är möjligt att betala omvända hypotekslån själva; men omvända inteckningar gör kräva att låntagaren betalar ut fastighetsskatter och husägare i rätt tid för att hålla lånet på plats. När skatter och försäkringsbetalningar inte görs kan lånet gå i konkurs.

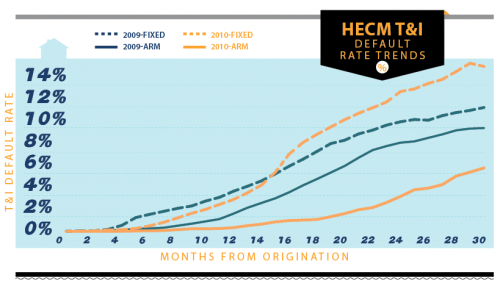

Källa:Reverse Review, "Spotlight:Farewell to the Fixed-Rate"

Och som bilden ovan visar, är standardräntan på grund av skatter och försäkringar (T&I) betydligt sämre för HECM-lån med fast ränta än ARM-strukturen. Skillnaden är att poolen av ARM-lån inkluderar många kredit- och månadsinkomstlåntagare, som inte lånade det absoluta maximala beloppet i förväg och därför sannolikt kommer att ha kapacitet att dra ytterligare pengar i framtiden, mot det omvända. inteckning för att betala löpande skatt och försäkringsförpliktelser. Däremot är inte bara lånet med fast ränta helt och hållet en engångsbetalning i förskott, utan det kräver i allmänhet låntagaren att ta ut det maximala lånebeloppet; Låntagare som tycker att det här alternativet är tilltalande kan både vara i mer desperata ekonomiska svårigheter och också mindre benägna att ha andra resurser tillgängliga. Som ett resultat, när engångsbeloppet tar slut, och det verkligen inte finns några resurser kvar eller någon ytterligare lånekapacitet på det omvända bolånet, kan skatter och försäkringar inte längre betalas och betalningsanmärkningarna börjar stiga.

Med andra ord, konsumenter verkar vara särskilt benägna att använda fast ränta engångsbelopp omvända hypotekslån som ett lån i sista utväg när de är i allvarliga ekonomiska problem, tömma de lånade beloppen och sedan gå i konkurs ändå. Det omvända bolånet visar sig vara för lite, för sent, eller både och, för att lösa den underliggande ekonomiska situationen eller utgiftsproblemet. Och även om detta potentiellt kan vara sant även med HECM Saver-lån med fast ränta, är resultatet - åtminstone för HUD och FHA - det med lägre lånegränser, om det är en fallissemang, det finns åtminstone en minskad risk för att lånet kommer att vara under vattnet, vilket bättre bevarar hälsan hos den ömsesidiga hypoteksförsäkringsfonden som stöder omvända hypotekslån.

Ironiskt nog antyder resultaten som HUD ser på omvända inteckningar att konsumenter kan bli bättre positionerade om de proaktivt använde ett omvänt inteckningslån tidigare, samordnat som en del av en bredare inkomst-/utgiftsplan över tiden, snarare än att vänta och förlita sig på det som en sista utväg när planeringssituationen kan vara för långt borta; med andra ord, för dem som överhuvudtaget är utsatta för risken att spendera ned tillgångar i pension, måste omvända bolån vara en del av planen förr, snarare än senare.

Och faktiskt har färsk forskning i Journal of Financial Planning stött liknande slutsatser. Till exempel, "Reversing the Conventional Wisdom:Using Home Equity to Supplement Retirement Income" av Barry Sacks och Stephen Sacks fann att att dra på en omvänd inteckningskredit för förtidspensionskostnader och sedan utnyttja pensionskonton senare kan öka hållbara pensionsinkomster. På samma sätt fann de att genom att använda en omvänd hypotekskredit för att systematiskt utnyttja under nedgångar på marknaden och ersätta därefter, kunde det förbättra livstidspensionsinkomsten. En senare studie av Salter, Pfeiffer och Evensky, med titeln "Standby Reverse Mortgages:A Risk Management Tool for Retirement Distributions" som också använde en omvänd hypotekskredit som en "standby" för att hantera utgifter under nedgångar på marknaden (och sedan fyllas på efter återhämtning) hittade liknande förbättringar för hållbara pensionsinkomster. Och särskilt är sådana tillfälliga användningar av en omvänd hypotekskredit också mindre känsliga för räntor från omvända hypotekslån med justerbar ränta, eftersom lånen endast upprätthålls under en begränsad tidsperiod, inte sammansatta med omvända hypotekslån i årtionden.

Även om de tidigare studierna fokuserade på omvända bolånestrukturer med justerbar ränta, fann en analys i novembernumret 2011 av The Kitces Report fördelar med att använda ett omvänt bolån med fast ränta, särskilt för de kunder som redan har för avsikt att ha ett inteckningslån när de går i pension. I den mån det är fördelaktigt att ha ett bolån i pension i första hand - för möjligheten att behålla en portfölj investerad för en större avkastning än kostnaden för att låna - är strategin ännu mer effektiv när den görs med ett omvänt bolån. När allt kommer omkring, om investerarens mål är att upprätthålla en viss inneboende hävstångseffekt på sin balansräkning genom att behålla ett bolån, är ett traditionellt bolån mindre effektivt att göra det faktum att det amorterar och minskar skuldsättningen över tiden; omvänt, för dem som är bekväma med investeringsrisken i strategin, eliminerar ett omvänt bolån kravet på att återbetala och tillåter pensionären att behålla bolånet för livet, samtidigt som portföljen behålls investerad.

Summan av kardemumman för alla dessa strategier är dock ganska okomplicerade:omvända inteckningar kan fungera mycket bättre när de görs inte som en sista utväg, utan som en del av en pågående pensionsplan. Och förlusten av HECM-standarden med fast ränta behöver inte nödvändigtvis vara ett stort problem, eftersom många av de senaste forskningsstrategierna förutsätter användningen av en kreditlinje med justerbar ränta. För dem som vill använda fasträntestrategier för engångsbelopp är den goda nyheten att lånealternativet HECM Saver fortfarande är tillgängligt - vilket ofta var planerare att föredra, med tanke på de lägre initiala kostnaderna för HECM Saver omvända bolån eftersom det undviker förskottspremien på 2 % inteckningsförsäkring som finns för HECM Standard-lån. Men med lägre lånegränser för HECM Saver, är det kanske viktigare än någonsin att inse att om det finns en avsikt att använda ett omvänt inteckningslån någon gång under pensioneringen, måste det implementeras innan det tillgängliga lånebeloppet är för litet för att spara kundens pensionsplan.

AARP Reverse Mortgage Information

Nackdelar (och fördelar) med ett omvänt lån

PSECU Bolåneräntor Granskning

Finance of America Reverse Review

AAG Reverse Mortgage Review | American Advisors Group

Dessa är de bästa omvända hypotekslångivarna för 2021

Longbridge Financial Reverse Mortgage Review

Pulte Mortgage Review