Under hela min karriär har jag ofta märkt att finansiell rapportering och förvaltningsresultat är snedställda mot resultaträkningen med mindre fokus på balansräkningen och kassaflödesanalysen. I den här artikeln kommer jag att dela mina tankar om:

Genom sin förståelse för balansräkningen kan ekonomichefer och finansteam tillföra ett enormt värde till ett företag genom att ge bättre synlighet till kassaflödesanalysen och säkerställa att rätt kassamått finns på plats.

Kassaflöde är utan tvekan det mest avgörande finansiella måttet ett företag bör fokusera på, och positivt kassaflöde är avgörande för att växa och upprätthålla ett företag.

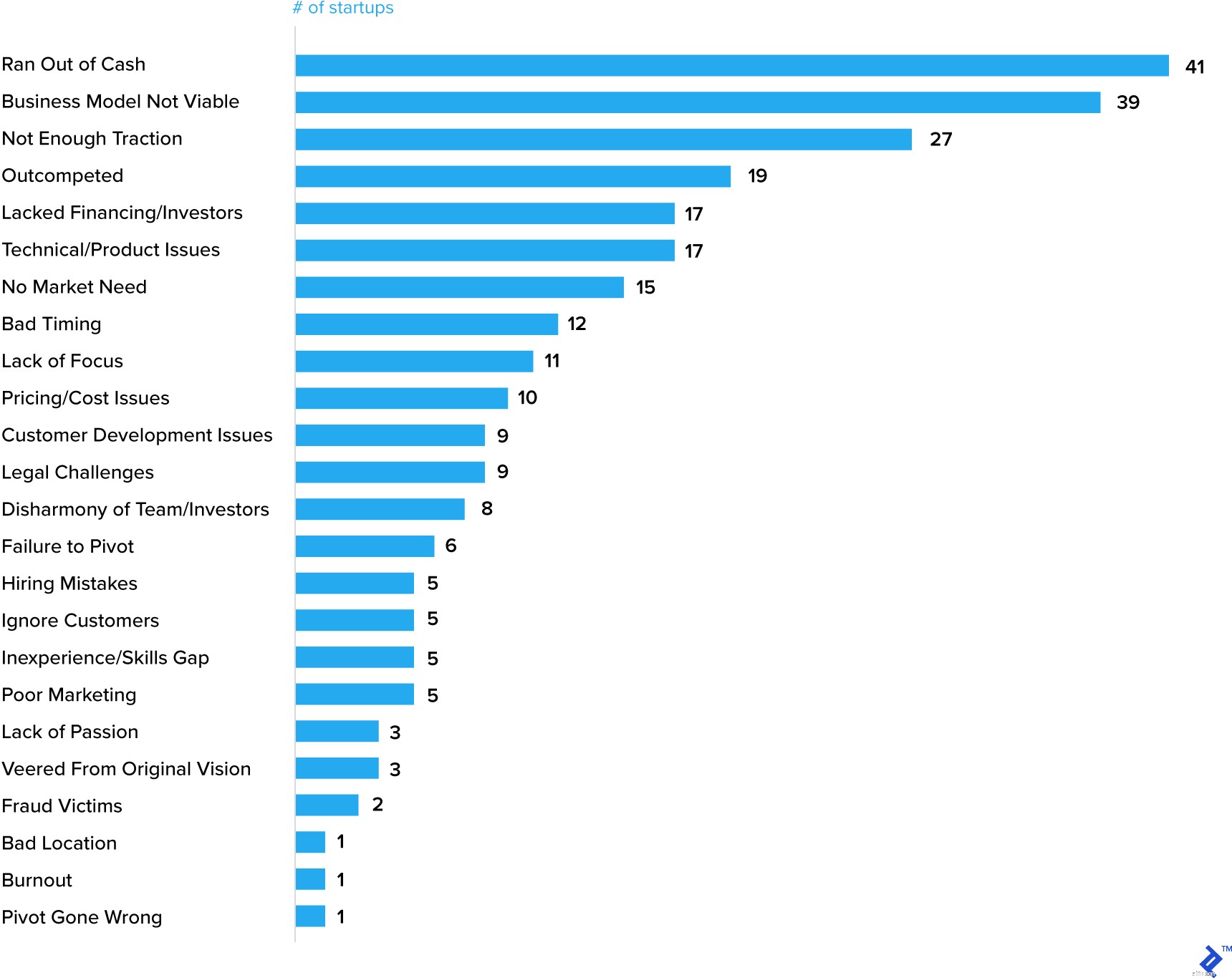

Kontanter (eller brist på sådana) lyfts verkligen ofta fram som en av de viktigaste anledningarna till att startups misslyckas.

De 20 bästa anledningarna till att start misslyckas

Att få ont om pengar är naturligtvis ofta ett symptom på ett annat problem, men det förstärker uppfattningen att en kritisk del av affärsplanen måste vara en kassaprognos.

Väletablerade företag tappar också vägen när det gäller att hantera kontanter. Till och med General Electric (GE) har haft många problem den senaste tiden, varav ett var kontanter.

Efter att ha fastställt vikten av kontanthantering i ett företag, vilka är de steg som bör vidtas? Baserat på min erfarenhet av att arbeta i många olika branscher, från konsumentprodukter med kort cykel till energi- och gruvindustrier med längre cykel, kommer här mina förslag till åtgärder som borde vara relevanta för alla företag – stora som små, unga eller mogna.

Se till att ditt företag analyserar kontanter och producerar en prognos på vecko- eller månadsbasis ("Varför varje företag bör bygga veckoprognoser för kassaflöden"). Som jag betonade i början av artikeln kan kassarapportering och prognoser variera i detalj, men det är absolut nödvändigt att förstå skillnaderna mellan ett företags vinsttal och dess kassaflöde. Det finns goda skäl till varför vinsten kan vara större än kontanter – ett ungt, växande företag kommer att konsumera kontanter och till och med ett mer etablerat företag behöver kapitalinvesteringar genom konjunkturcykeln – men över tid bör vinsten motsvara kontanter. Om detta inte är fallet ifrågasätter det företagets kontanthanteringstekniker, eller ännu värre, indikerar möjligen alltför aggressiva redovisningstekniker. En god förståelse för företagets kassaflödesanalys bör göra det möjligt att analysera grundorsaker och vidta åtgärder.

Jag kommer att beskriva de viktigaste strategiska övervägandena nedan:

Därefter kommer jag att diskutera några av de mer användbara verktygen och mätvärdena för kontanthantering som krävs för framgångsrik kontanthantering.

När företag växer börjar de vanligtvis kräva högre nivåer av rörelsekapital för att stödja verksamheten.

Jag kommer att dela med mig av några viktiga rörelsekapitalmått som jag har funnit mycket användbara under min karriär och som kan ge några tidiga varningssignaler om att kontantproblem kan ligga framför mig.

Inventeringsomgångar mäta hur ofta ett företag har sålt och bytt ut varulager under en viss period.

= Previous 12 months' sales / Average inventory (mätt som genomsnittet av de senaste 12 månaderna eller de senaste 5 kvartalen).

Det är viktigt att titta på trenden för detta mått över en tid. Ett sämre antal (det vill säga ett varvtal som minskar) kan indikera en försvagning av försäljningen eller dålig efterfrågeprognoser. Det kan också finnas en helt rimlig förklaring:

En viktig del av hanteringen av lager är sammanställningen av korrekta försäljningsprognoser som matas in i tillverknings- och leveranskedjan för produktionsplanering och materialförsörjning.

Kräva prognosnoggrannhet mäter variationen i real efterfrågan kontra prognostiserad efterfrågan uttryckt i procent. Det är klart att det är utmanande att förutsäga kundernas efterfrågan till 100 % korrekt, men uppmärksamhet på detta mått hjälper till att kontrollera produktionen av överskottslager (eller minimera risken för bristande kundservice). Om efterfrågeprognosens noggrannhet inte åtgärdas, leder det potentiellt till långsamma och föråldrade lager som i slutändan leder till avskrivningar.

Att hitta en balans mellan att ha tillräckligt med lager för att upprätthålla exceptionella servicenivåer samtidigt som man undviker risken för att överskottslager byggs upp är en utmaning för även de mest framgångsrika företagen. Ett färskt exempel är ett problem för Micron Technologies (MU), som förlitar sig på DRAM- och NAND-försäljning för de flesta av sina intäkter. När molnkunder arbetade sig igenom ett överflöd av lager inför prisökningar, hade Micron kvar avsevärt mer lager och förutsåg en nödvändig korrigering under några kvartal.

På liknande sätt, under 2016, genomgick Nike en bristande överensstämmelse mellan lager och efterfrågan, och noterade på sitt telefonkonferens:"När vi går in i nästa kvartal förväntar vi oss tydligt att förbli i överskottslager genom våra fabriksbutiker och även genom utvalda tredjepartsvärdekanaler .” Detta slutade med att orsaka en betydande försämring av bruttomarginalerna.

Förestående dagars försäljning utestående (DSO) är ett mått på antalet dagar som det tar ett företag att samla in betalning efter att en försäljning har genomförts.

= Accounts receivables balance / Previous 12 months' sales * 365

Precis som med lageromgångar är det viktigt att titta på detta mått över tid. Ett sämre antal (det vill säga ett DSO-nummer som ökar) innebär att företaget tar längre tid på sig att omsätta försäljningen till kontanter, vilket kan bero på flera orsaker – det vanligaste är att kunderna tar längre tid på sig att betala sina fakturor. En hög DSO kan signalera ett problem med kassaflödet på grund av den långa tidsperioden mellan försäljningen av en produkt och den tidpunkt då företaget faktiskt får pengarna. Flera vanliga orsaker till en expanderande DSO inkluderar:

I de två sista exemplen ovan är antagligen ökningen av DSO:er resultatet av ett medvetet beslut som företaget tagit (att öka kreditvillkoren till kunderna och att växa till en ny marknad med högre kreditvillkor). Det andra exemplet kan hänföras till kundbeteende och är anledningen till att ett ytterligare fordringsmått för att komplettera DSO ofta mäts.

Förfallna (eller förfallna) fordringar , uttryckt i procent.

= Value of receivables outstanding that are past their due date / Total receivables

Alla förfallna fordringar förtjänar uppmärksamhet, men återigen är det viktigt att identifiera om det finns en trend som utvecklas. En ökande mängd förfallna skulder kan å ena sidan helt enkelt peka på bristande fokus i företaget, men å andra sidan kan det indikera att en kund befinner sig i ekonomiska problem eller att en hel marknad börjar uppleva en kreditåtstramning.

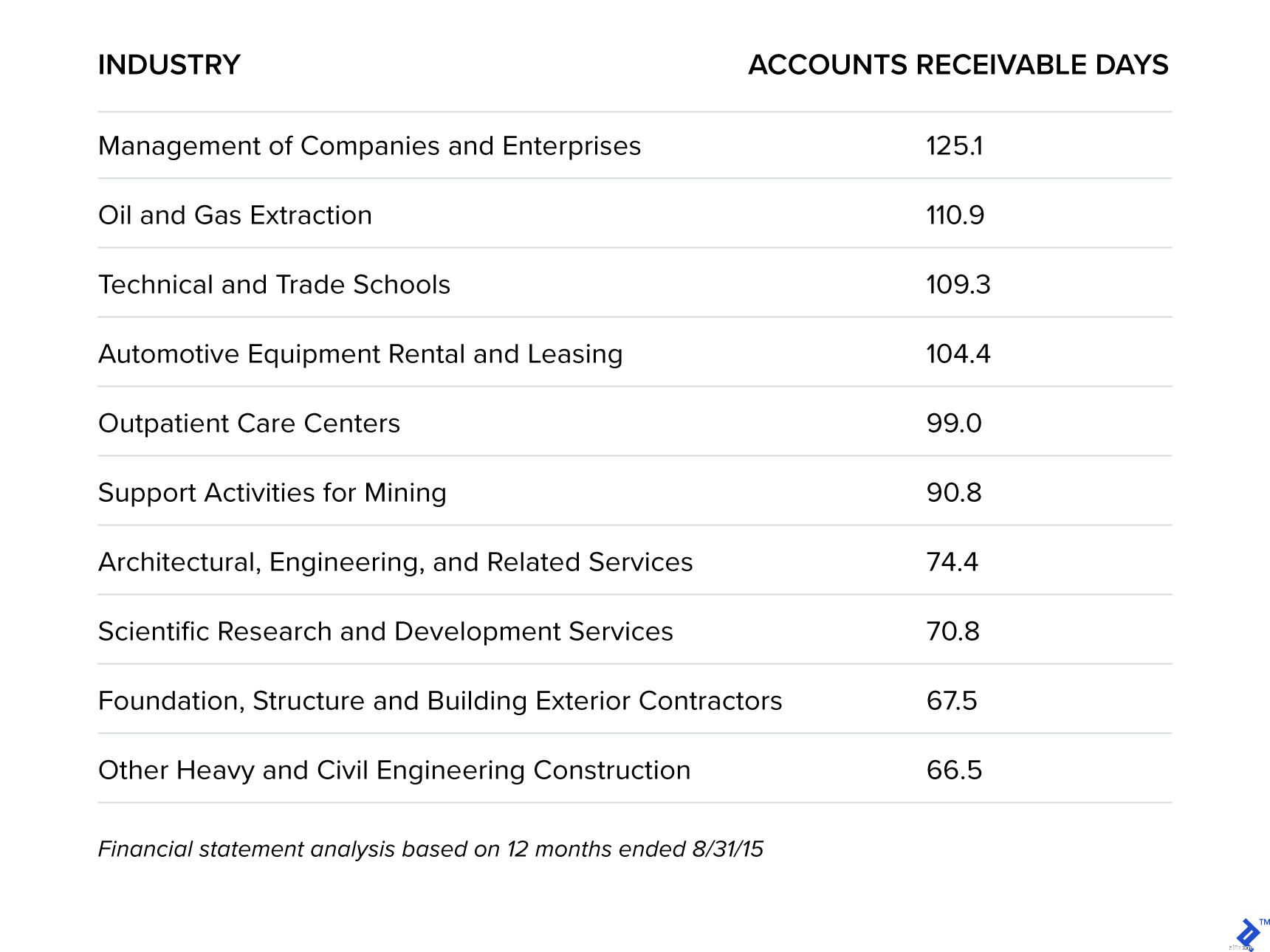

I en intressant undersökning analyserade Sageworks de industrier som väntar längst på att få betalt i USA.

Branscher som väntar längst på att få betalt

Detta stämmer verkligen överens med min erfarenhet. De företag med längre cykel som jag har arbetat i som olja och gas i GE och Orica Mining Services tenderade att ha högre nivåer av förfallna fordringar. För olja och gas samt gruvdrift beror detta på (1) hög kundkoncentration, (2) högt värde på fakturor, som ofta är kopplade till leverans av stora maskiner eller produkter, och (3) tvister som i hög grad påverkar DSO:er, eftersom fordringar är mindre granulära. Men denna statistik förstärker vikten av ett proaktivt förhållningssätt och öppna kommunikationsvägar med kunden.

Företag vill vara uppmärksamma på att utsträcka alltför generösa betalningsvillkor till kunderna, eftersom "så småningom kommer de extra finansieringskostnaderna som leverantörer ådrar sig för att de inte får betalt omedelbart arbeta sig tillbaka till högre priser för konsumenter [kunder]", enligt V.G. Narayanan, chef för redovisningsenheten vid Harvard Business School.

Majoriteten av analysen av ett företags finansiella resultat fokuserar på resultaträkningen – intäktstillväxt, bruttomarginaler, rörelsemarginaler, EBITDA, EPS – men det är viktigt att inte glömma två ofta använda slagord:"cash is king" och "intäkter är fåfänga". , vinst är förnuft, kontanter är verklighet.”

Framgångsrika kontanthanteringsstrategier kommer att hjälpa till att tillhandahålla medel för att investera i tillväxt, betala ner skulder och returnera pengar till ägare och aktieägare, och bör därför prioriteras och förstås av alla delar av ett företag, inte bara ekonomifunktionen.

Försäkring för småföretagare:En enkel guide för 2021

En enkel guide till bokföring för alla företag

Hämmar ditt kassaflöde ditt företag från att finansiera framgång?

En Covid-19-överlevnadsguide för små onlineföretag

Aligned for Success:En guide till vad investerare letar efter i en startup

Anpassning för framgång – En guide till förändringsledning

4 tips för affärsframgång från entreprenören Elon Musk

Resursguide för småföretag för veteraner