LIC Jeevan Labh (Plan 836) är en begränsad premium, icke-länkad deltagande donationsplan. Traditionella livförsäkringsplaner är dåliga produkter och jag förväntar mig inte att LIC Jeevan Labh kommer att vara annorlunda.

Det är en ny plan, åtminstone på papper. I verkligheten är det gammalt vin på ny flaska. Låt oss ta reda på mer om den här planen i det här inlägget och se om det är vettigt att investera i en sådan plan.

Du kan ta reda på mer om LIC Jeevan Lab-planen på LICs webbplats.

Du kan se att det bara finns tre möjliga kombinationer. Om du hämtar en plan med premiebetalningstid på 15 år, betalar du premie i 15 år medan du får livförsäkring i 21 år. Du kommer att få förfallobeloppet i slutet av 21 år (om du överlever försäkringsperioden).

Jag ser inte så stor skillnad mellan LIC Jeevan Labh och LIC New Endowment plan. Den enda skillnaden jag ser är att LIC Jeevan Labh är en begränsad premiumbetalningsplan. LIC New Endowment-plan är en vanlig premiebetalningsplan.

Jag ser LIC Jeevan Labh som inget annat än en marknadsföringsgimmick. Med en ny plan kan agenterna väva en fräsch historia och göra en bra säljpresentation.

Måste läsa:Problem med donationsplaner

I händelse av bortgång under försäkringsperioden får den nominerade

Bassumma försäkrat + intjänad enkel återgångsbonus (till datum)+ slutlig ytterligare bonus (om någon)

Simple Reversionary Bonus tillkännages varje år av LIC. Det tillkännages som per tusen av Sum Assured. Så om försäkringssumman är 10 lacs och bonusen tillkännages som 40 rupier promille av försäkringssumman, är din årliga bonus 40 000 Rs.

Varningen är att du inte får återgångsbonus samma år. Bonusen läggs bara till förfallobeloppet och betalas ut i slutet av försäkringsperioden. Ingen sammansatt fördel. Förresten, detta ger en utmärkt försäljningsargument. Många investerare kan inte uppskatta (eller snarare förbise) skillnaden mellan att få bonus nu eller 20 år senare.

Slutlig ytterligare bonus är endast tillämplig under förfallo-/dödsåret. Det uttrycks också som per tusen försäkrad summa.

Bassumma försäkrat + förtjänad enkel återgångsbonus + slutlig ytterligare bonus (om någon)

Den enda skillnaden jag kan se är att LIC New Endowment Plan är en vanlig premiebetalningsplan (policyperiod =premiebetalningsperiod). Å andra sidan är LIC Jeevan Labh en begränsad premiebetalningsplan (policyperiod> premiebetalningsperiod).

Samma produkt. Ny förpackning.

Låt oss inte skylla på LIC. Alla gör det.

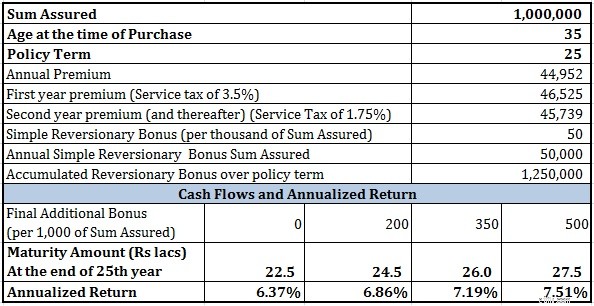

Premium för en 35-åring med försäkringsbelopp på 10 lacs och en försäkringsperiod på 25 år (premiumbetalningstid på 16 år) är 44 952 Rs (före serviceskatt). Efter att ha inkluderat serviceskatt kommer premien under det första året att vara Rs. 46 525 och 45 738 Rs under de efterföljande åren.

För LIC New Endowment Plan var premien 39 191 Rs under det första året och Rs 38 529 under de efterföljande åren. Under LIC New Endowment-plan betalar du premie för hela 25 år.

Därför, vid LIC Jeevan Labh, betalar du en högre premie för ett mindre antal år.

Det finns ett mindre problem. LIC Jeevan Labh är en ny plan och det finns ingen information om årliga bonusar för mig att göra ett rimligt antagande.

Jag kollade bonusinformation för många andra planer från LIC. Ett värde på 50 promille av Assured Summan ser ut som ett optimistiskt värde för Simple Reversionary Bonus.

Slutlig extra bonus beror i alla fall på din tur. Jag kommer att överväga olika värden hos FAB för att bedöma investeringsresultatet.

Du kan se att det verkligen inte finns något att vara exalterad över när det kommer till avkastning (även med mycket optimistiska bonusvärden).

Det är samma sak som med andra traditionella planer.

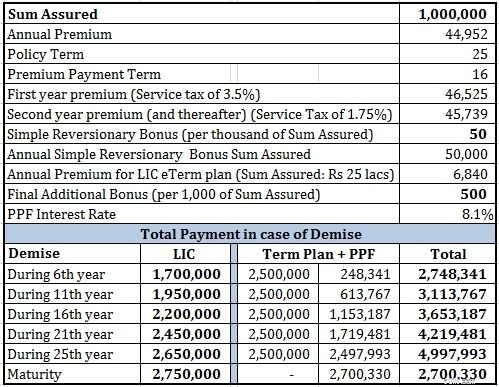

Du kunde ha gjort det mycket bättre med en kombination av terminsplan och Public Provident Fund (PPF). Jag pratar inte ens om aktiefonder.

Jag har hämtat LIC e-Term-plan. Eftersom den lägsta livförsäkringen enligt planen är 25 lacs har jag övervägt att täcka 25 lac för LIC e-Term-planen.

Du kan se kombinationen av terminsplan och PPF slår LIC Jeevan Labh i varje scenario (förväntas vid förfallodagen). Du måste dock se att bonusantagandena är ganska aggressiva och du får en mycket högre täckning under hela terminen. Hade du ersatt PPF med aktiefonder hade du kunnat få en mycket högre löptid.

Eftersom LIC Jeevan Labhs premiebetalningstid endast är 16 år, hur redovisar du försäkringspremien under åren 17 till 25 th . Jag har tagit ut försäkringspremien från ackumulerad PPF-korpus. Ja, du kan dra dig ur PPF efter en initial löptid på 15 år.

Jag ser någon annan anledning än förtroendet för LIC och lite slentrianmässig försäljning bakom köpet av sådana planer.

Traditionell livförsäkring måste undvikas. Traditionella planer ger låg livslängd och dålig avkastning på investeringar.

Du kan enkelt replikera (och överträffa) prestanda för traditionella planer genom att använda en kombination av livstidsförsäkringar och PPF (eller fonder). Håll försäkrings- och investeringsbehov åtskilda.

Det finns ingen LABH i LIC Jeevan Labh. Håll dig borta.

Undvik dessa 5 misstag i din pensionsplan

Vad är det för fel med LIC New Endowment Plan?

Recension:LIC Jeevan Umang (Plan 845)

Förmåner från LIC New Bima Bachat Plan är skattepliktiga

Håll dig borta från LIC Jeevan Utkarsh

LIC Single Premium Endowment Plan (817):Granskning

Vad gick fel med LIC Jeevan Saral?

Vad är en affärsplan?