Good and Services tax (GST) trädde i kraft den 1 juli 2017. Låt oss titta på vilken effekt införandet av GST kommer att ha på din försäkringspremie. Innan GST infördes var du tvungen att betala serviceskatt på 15 % (inklusive Swacch Bharat och Krishi Kalyan Cess) på din försäkringspremie.

Från 1 juli och framåt måste du betala GST med 18 %. Här är några saker som du måste veta.

Du måste betala GST (eller serviceskatt tidigare) på hela försäkringspremien.

GST (eller tidigare serviceskatt) debiteras endast på den del av försäkringspremien som går till att tillhandahålla riskskyddet.

Därför, om du har köpt en försäkringsplan för det dubbla syftet med försäkring och investeringar, ska endast den del av premien som går till att tillhandahålla livförsäkring (så kallad mortalitetsavgift) vara omfattas av moms. Förresten, behandlingen var liknande under tjänsteskatteregimen också.

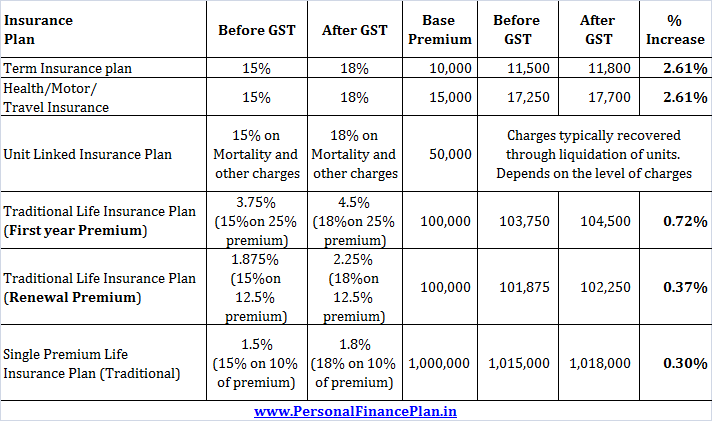

Låt oss titta på effekten av GST på din försäkringspremie.

Eftersom livförsäkringsplaner är ett rent riskskydd och inte har någon investeringskomponent, kommer GST att debiteras på hela premien.

Tidigare debiterades serviceskatten med 15 %. Nu kommer GST att debiteras med 18%. Detta kommer att resultera i en marginell ökning på 2,61 % av din livförsäkringspremie.

Till exempel, om din årliga grundförsäkringspremie är 10 000 Rs, skulle du ha betalat en premie på 11 500 Rs (10 000 Rs + 15 % serviceskatt) enligt tjänsteskattesystemet. Nu måste du betala 11 800 Rs (10 000 Rs +18 % moms).

En effektiv höjning av premien kommer att vara 2,61%.

Observera att premien för sjukförsäkring, trafikförsäkring och reseförsäkring ändras varje år. Till exempel ökar sjukförsäkringen varje år med åldern. Uppenbarligen har GST ingen roll att spela för en sådan ökning av den årliga premien.

Förutsatt att den årliga grundpremien förblev konstant, det kommer fortfarande att ske en mindre ökning med 2,61 % av försäkringspremien på grund av moms. Precis som livförsäkringar är dessa rena risktäckningsplaner.

Traditionella livförsäkringsplaner har både försäkrings- och investeringskomponenter. GST ska endast debiteras på försäkringspremien.

Nu är traditionella livförsäkringsplaner så ogenomskinliga att det är svårt att dela försäkrings- och investeringsdelar i försäkringspremien. Konventionen som följs är:

Om din årliga grundpremie (före skatt) var 1 lac Rs,

Under det första året skulle du ha betalat 103 750 Rs (under serviceskatt). Enligt GST-regimen måste du betala 104 500 Rs. En effektiv ökning med 0,72 %

För förnyelsepremier (efterföljande år) måste du betala 102 250 Rs (istället för 101 875 Rs). En ökning med 0,37 %

Med dessa planer debiteras 10 % av premien GST (tidigare serviceskatt).

Om grundpremien var Rs 10 lacs måste du betala GST med 1,8 % (10 % * 18 %) av premiebeloppet. Därför kommer din premie att vara Rs 10,18 lacs.

Under serviceskatteregimen skulle det ha varit 10,15 lacs.

Ökning med 0,30 %

I ULIP är investeringsdelen och försäkringsdelen (dödlighetsavgifter) tydligt åtskilda. GST kommer endast att debiteras för dödlighetsavgifter eller andra avgifter som tas ut av försäkringsbolaget. Sådana andra avgifter kan inkludera premietilldelningsavgifter, fondförvaltningsavgifter administrativa avgifter etc.

Ingen moms ska debiteras på investeringskomponenten.

I ULIP:er återvinns dessa avgifter vanligtvis genom likvidation av fondandelar varje månad eller kvartal. Dessutom ökar dödlighetsavgifterna med åldern. Fondförvaltningsavgifterna ökar med din korpus. Därför är det kanske inte lika lätt att bedöma den exakta effekten.

Men ökningen blir marginell eftersom alla avgifter som nu omfattas av 18 % moms var föremål för 15 % serviceskatt (inklusive cess).

Trimma din hemförsäkringspremie

Hur du finjusterar din bilpolicy

Hur mycket kostar tandvårdsförsäkring?

Vad är en sjukförsäkringspremie?

Förstå din försäkringspärm

Hur du bestrider din C.L.U.E. Rapportera

Så här använder du öppen registrering för att utvärdera dina försäkringsskydd

Peer-to-peer-försäkring:Hur man samlar risker med dina nära och kära