LIC Jeevan Akshay VI är en av de mest populära planerna från LIC. Faktum är att det är en av väldigt få planer från LIC som jag inte ogillar.

LIC Jeevan Akshay VI är en omedelbar livränta.

Du betalar ett engångsbelopp en gång och försäkringsbolaget betalar dig livstidspension. Det spelar ingen roll hur länge du lever. Försäkringsbolaget betalar ut pensionen till dig livet ut.

Inte bara det, det betalar dig den avtalade räntan för livet (oavsett hur räntorna rör sig i framtiden). Därför tar försäkringsbolaget inte bara livslängdsrisken utan även ränterisken.

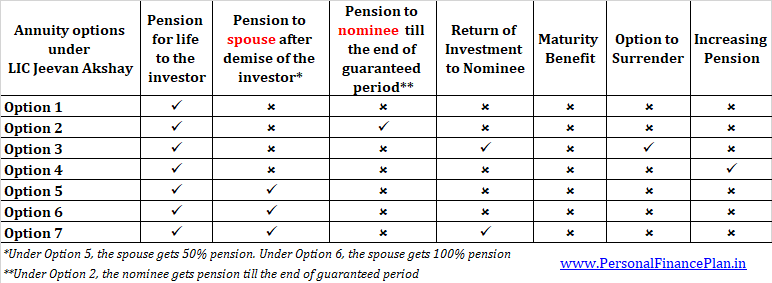

LIC Jeevan Akshay VI finns i sju olika varianter. Du kan till och med välja ett alternativ där pensionen fortsätter till din make efter din bortgång. Jag kommer att diskutera olika funktioner hos LIC Jeevan Akshay senare i inlägget.

Du kan också besöka LIC:s webbplats för mer information.

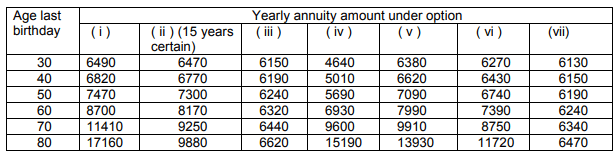

Räntesats (annuitetsränta) beror på din ålder och annuitetsvarianten.

Försäkringsbolaget betalar en högre avgift när dess ansvar är lägre.

Det är därför som Annuitetssatserna ökar med åldern . En 40-årig person kommer sannolikt att få pensionen i många år till (jämfört med en 70-åring). Därför blir livräntan lägre för en 40-åring och högre för en 70-åring.

Här är en ögonblicksbild som visar vad olika varianter av LIC Jeevan Akshay erbjuder.

Vi kommer att diskutera olika varianter i detalj senare i inlägget.

Låt oss först titta på räntorna för de olika varianterna.

Pensionsförmån :Du får pension hela livet. Pensionen upphör efter din död.

Dödsfallsersättning :Nominerad kommer inte att få någonting efter livräntetagarens bortgång. Utbetalningen av pension upphör också.

Mognadsförmån :Ej tillämpligt

Surrender Benefit :Inte tillåtet. Det betyder att du eller din förvaltare aldrig kommer att få tillbaka det investerade beloppet.

Annuitetsräntorna är de högsta under detta alternativ eftersom försäkringsgivaren endast måste betala till slutet av köparens livstid. Inga betalningar (engångsbelopp eller livränta) ska göras efter investerarens bortgång.

Illustration

En 60-årig person investerar 10 lakh Rs i alternativ 1. Det totala uttaget kommer att vara Rs 10,18 lacs (inklusive moms).

Om du tittar på motsvarande ålder och alternativ i tabellen hittar du 8 700.

Detta innebär att du får en årlig pension på 8 700 Rs för att investera 1 lakh Rs i alternativ 1.

För en investering på 10 lakhs Rs får du en årlig pension på 87 000 Rs.

Du kommer att få denna pension livet ut. Pensionen upphör efter din död. Ingen livränta eller engångsbelopp kommer att ges till din make eller förvaltare .

I händelse av ett tidigt dödsfall går dina pengar till diskhon. Till exempel, om investeraren dör efter två år, skulle han ha fått en pension på endast Rs 1,74 lacs (87 000 X 2). Ingenting kommer att ges till make eller nominerad efter investerarens bortgång.

Under denna variant kan du välja mellan 4 alternativ för den garanterade perioden:5 år, 10 år, 15 år eller 20 år

Pensionsförmån :

Du får pensionen livet ut.

Om du avlider före utgången av garantiperioden kommer förvaltaren att få pensionen till utgången av garantiperioden. Pensionen till förvaltaren upphör vid utgången av garantiperioden.

Om du går bort efter utgången av garantiperioden upphör pensionen efter din bortgång. Ingenting kommer att betalas ut till din nominerade.

Som förväntat, than sänker garantiperioden desto högre ränta.

Dödsfallsersättning :Ingen engångsutbetalning ska göras till förvaltaren efter investerarens bortgång. Som nämnts ovan, om köparen skulle dö före utgången av garantiperioden, kommer förvaltaren att få pensionen till slutet av denna period.

Om investeraren går bort efter utgången av garantiperioden får förvaltaren ingenting.

Mognadsförmån :Ej tillämpligt

Surrender Benefit :Inte tillåtet

Illustration

En 60-årig person investerar 10 lakh Rs i alternativ 2. Det totala uttaget kommer att vara Rs 10,18 lacs (inklusive moms).

Låt oss anta att den garanterade perioden är 15 år.

Från tabellen kan du kontrollera att motsvarande värde är 8 170 Rs. För en investering på Rs 10 lacs får du en årlig pension på 81 700 rupier.

Du kommer att få denna pension hela ditt liv.

Men om du dör efter 6 år, kommer din förvaltare att få pensionen för de återstående 9 åren (15 år – 6 år). Pension till förvaltaren upphör vid slutet av garantiperioden.

Om du går bort efter 15 år (slutet på garantiperioden), upphör pensionen efter din bortgång. Din nominerade kommer inte att få någonting.

Den enda skillnaden mellan alternativ 1 och alternativ 3 är att, under alternativ 3, återlämnas köpeskillingen till förvaltaren. Eftersom försäkringsgivarens ansvar är högre enligt alternativ 3, är livräntan också lägre (jämfört med alternativ 1)

Pensionsförmån :Du får pension livet ut. Pensionen upphör efter din död.

Dödsfallsersättning :Vid investerarens död upphör utbetalningen av pension och investeringsbeloppet kommer att återlämnas till förvaltaren. Om du hade investerat 10 lakh Rs, kommer 10 lakh rupier att återbetalas till den nominerade. GST som debiteras vid köptillfället kommer inte att returneras.

Mognadsförmån : Inte tillämpligt

Surrender Benefit : Du kan överlämna försäkringen ett år efter att du har tagit försäkringen. Överlämnande är tillåtet i endast två situationer

Överlämnandevärdet beror på din ålder vid tidpunkten för överlämnandet. Jag är inte säker på hur jag ska beräkna detta belopp.

Illustration

En 60-årig person investerar 10 lakh Rs i alternativ 3. Det totala uttaget kommer att vara Rs 10,18 lacs (inklusive moms).

Från tabellen kan du kontrollera att motsvarande värde är 6 320 Rs. För en investering på Rs 10 lacs får du en årlig pension på 63 200 rupier.

Du får pensionen livet ut. Pensionen upphör efter din död. 10 lakh kommer att återbetalas till din nominerade efter dödsfallsbeloppet.

Pensionsförmån :Du får pensionen livet ut. Din pension kommer att öka med 3 % varje år.

Dödsfallsersättning :Vid investerarens död upphör pensionen (livräntan). Den nominerade får inget.

Mognadsförmån :Ej tillämpligt

Surrender Benefit :Inte tillåtet

Illustration

En 60-årig person investerar 10 lakh Rs i alternativ 4. Det totala uttaget blir Rs 10,18 lacs (inklusive moms).

För en investering på Rs 10 lacs får du en pension på Rs 69 300 under det första året.

Det andra året kommer pensionsbeloppet att öka med 3 %, dvs. 71 739

Under det tredje året kommer pensionen att öka till Rs. 73 520.

På samma sätt kommer pensionsbeloppet att fortsätta att öka under hela ditt liv.

Pensionen upphör efter din bortgång. Din nominerade kommer inte att få något tillbaka.

Pensionsförmån :Investeraren får pension för livet. Efter investerarens död kommer maken att få pension för sitt liv. Maken får dock endast 50 % av pensionsbeloppet (som betalades ut till investeraren).

Dödsfallsersättning :50 % av pensionen kommer att betalas ut till maken vid investerarens död.

Efter makens bortgång upphör pensionen och den nominerade kommer inte att få någonting.

Om maken går bort före (avlider) investeraren, upphör pensionen efter investerarens bortgång. Den nominerade kommer inte att få någonting.

Mognadsförmån :Ej tillämpligt

Surrender Benefit :Inte tillåtet

Illustration

En 60-årig person investerar 10 lakh Rs i alternativ 5. Det totala uttaget kommer att vara Rs 10,18 lacs (inklusive moms).

Motsvarande värde i tabellen för 60 års ålder och alternativ 5 är 7 990.

För en investering på Rs 10 lacs får du en pension på Rs 79 900 per år.

Du kommer att få denna pension livet ut. Efter dig kommer din make/maka att få hälften av detta belopp för livet, dvs. din fru (eller make) får en årlig pension på 79 900 * 50 % =39 950.

Efter din makes död upphör pensionen. Den nominerade kommer inte att få någonting.

Om din make avlider (dör före) dig, upphör pensionen vid din bortgång. Din familj eller nominerade kommer inte att få någonting.

Endast en mindre skillnad jämfört med alternativ 5.

Under alternativ 5, efter investerarens bortgång, fick maken 50 % pension för livet.

Under alternativ 6, efter investerarens bortgång, kommer maken att få 100 % pension för livet.

Eftersom försäkringsbolagets ansvar är högre enligt alternativ 6, är livräntan för alternativ 6 lägre jämfört med alternativ 5.

Illustration

En 60-årig person investerar 10 lakh Rs i alternativ 6. Det totala uttaget kommer att vara Rs 10,18 lacs (inklusive moms).

Motsvarande värde i tabellen för 60 års ålder och alternativ 6 är 7 390.

För en investering på Rs 10 lacs får du en pension på Rs 73 900 per år.

Du kommer att få denna pension livet ut. Efter dig kommer exakt samma pension att fortsätta till din make. Din fru (eller man) kommer att få en årlig pension på Rs. 73 900.

Efter din makes död upphör pensionen. Den nominerade får inget.

Om din make avlider (dör före) dig, upphör pensionen vid din bortgång. Din familj eller nominerade kommer inte att få någonting.

Under alternativ 6 får familjen ingenting efter mans och hustrus bortgång.

Skillnaden i alternativ 7 är att efter man och hustrus död, återbetalas investeringsbeloppet till förvaltaren.

Pensionsförmån :Investeraren får pension för livet. Efter investerarens död kommer maken att få 100 % pension för sitt liv.

Dödsfallsersättning :100 % av pensionen kommer att betalas ut till maken vid investerarens död.

Efter makens bortgång upphör pensionen och förvaltaren kommer att få tillbaka investeringsbeloppet.

Om maken går bort före (avlider) investeraren, upphör pensionen efter investerarens bortgång. Investeringsbeloppet kommer att återbetalas till förvaltaren.

Mognadsförmån :Ej tillämpligt

Surrender Benefit :Inte tillåtet

Illustration

En 60-årig person investerar 10 lakh Rs i alternativ 7. Det totala uttaget kommer att vara Rs 10,18 lacs (inklusive moms).

Motsvarande värde i tabellen för 60 års ålder och alternativ 6 är 6 240.

För en investering på Rs 10 lacs får du en pension på Rs 62 400 per år.

Du kommer att få denna pension livet ut.

Efter dig kommer exakt samma pension att fortsätta till din make. Din fru (eller man) kommer att få en årlig pension på Rs. 62 400.

Efter din makes död upphör pensionen. Din nominerade kommer att få Rs 10 lacs.

Om din make avlider (dör före) dig, upphör pensionen vid din bortgång. Din nominerade kommer att få Rs 10 lacs.

Investering enligt LIC Jeevan Akshay-planen är berättigad till skatteförmåner enligt Section 80CCC. Förmånen enligt Section 80CCC ligger under den totala gränsen på Rs 1,5 lacs enligt Section 80C.

Annuitetsinkomsten (pensionsinkomsten) är beskattningsbar enligt din inkomstskattesats.

Ingen lätt fråga att besvara. Låt oss först titta på proffsen.

Men allt är inte töntigt. Det finns en hel del nackdelar också.

Jag har diskuterat dessa aspekter mer i detalj i det här inlägget.

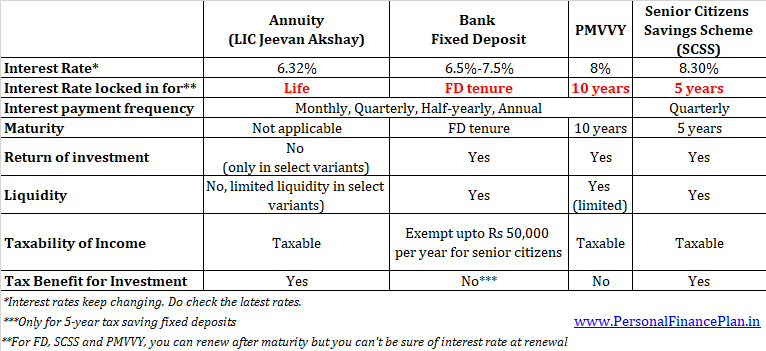

Du måste också titta på alternativ för att generera inkomster under pensioneringen. Du kan investera i fasta insättningar eller skuldfonder. Om du är pensionär har du ytterligare alternativ i Pradhan Mantri Vaya Vandana Yojana (PMVVY) och Senior Citizens Savings Scheme (SCSS).

Du måste titta på avkastning (ränta), skatteplikt och likviditet samtidigt som du gör ett val.

Här är en kort jämförelse mellan annuitet, bank FDs, SCSS och PMVVY.

Observera att det inte är en antingen-eller-strategi. En smart pensionsstrategi kan använda en blandning av dessa produkter.

Förutsatt att du har bestämt dig för att gå med en livränteplan, måste du fortfarande välja livräntevarianten.

Valet beror på dina krav.

Om du vill lämna ett arv till din familj bör du överväga alternativ 3 och 7.

Om du vill säkerställa pension även för din make, överväg alternativ 5, 6 eller 7.

Om du vill att dina annuitetsutbetalningar ska växa gradvis kan du välja alternativ 4.

Om du bara vill maximera inkomsten (och inte är orolig över att lämna ett arv) kanske du gillar alternativ 1 mest.

Å andra sidan, om du vill ha högre inkomst men vill säkerställa kassaflöden till familjen under en minimiperiod, kan alternativ 2 vara rätt val för dig.

Vilken variant väljer du?

Förresten, överväg också livränta från privata försäkringsbolag. Du kan få bättre priser för samma variant.

Du kan köpa den här planen genom att gå till LIC-filialen eller med hjälp av en LIC-agent.

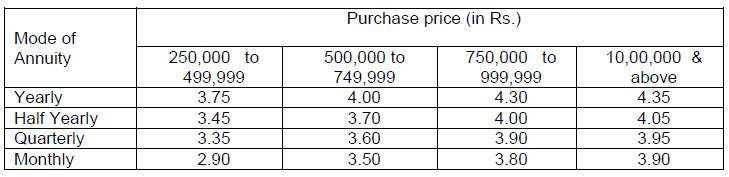

Du kan också köpa LIC Jeevan Akshay VI-plan online. Du måste gå till LIC-webbplatsen. Som nämnts ovan kommer du att få en bättre livränta om du köper produkten online.

4 saker du behöver veta om Vision Insurance

Allt du behöver veta om BSE Group A-aktier

A Shares Mutual Fund Allt du behöver veta

Regionalfond Allt du behöver veta

Hur man skapar en pension – Allt du behöver veta

Uppgraderingsrecension:Vad du behöver veta

Typer av fastighetsförsäkring:Vad du behöver veta

Allt du behöver veta om Multi-Cap-fonder