Äldre medborgare är mjuka mål för felförsäljning.

Varför?

För det första kanske de inte är bekväma med att undersöka de finansiella produkterna eller kanske inte har den kompetens/resurser som krävs för att förstå produkten innan de köper. Hur många är bekväma med att undersöka en produkt online?

För det andra kanske de saknar den fysiska och mentala styrkan att få rättvisa om de inser att de har blivit felsålda en produkt.

Således kan skrupelfria säljare rikta in sig på dem ostraffat.

Felförsäljning sker överallt . När det kommer till finansiella produkter är felförsäljning ingenstans mer uttalad än försäkringsprodukter.

Det är inte så att felförsäljning inte sker i fonder. Men eftersom incitamenten är frontladdade i försäkringsprodukter, finns det ett mycket större incitament till felförsäljning när det gäller försäkringsprodukter.

I min mening är felförsäljning mycket mer institutionaliserad när det gäller försäkringsprodukter. Lägg därtill en kraftfull regulator som IRDA, det blir en oändlig fest för oärliga agenter.

Caveat Emptor (akta köparen).

I det här inlägget kommer jag att prata om skälen till varför pensionärer bör undvika livförsäkringsprodukter helt och hållet, dvs. att de inte behöver köpa någon livförsäkringsprodukt.>

Om du förstår eller håller med om min synpunkt blir det mycket lättare att undvika att bli offer för felförsäljning av livförsäkringar. Som pensionär måste du helt enkelt säga nej till någon livförsäkringsprodukt.

I det här inlägget kommer jag att använda äldre medborgare och pensionerade personer/pensionärer omväxlande. Jag talar i grund och botten om ett skede i livet där du har avbrutit den formella anställningen och förlitar dig på dina investeringar/pension för din inkomst.

Här är 5 skäl till varför pensionärer inte bör köpa livförsäkringsprodukter.

Om du har planerat din ekonomi i god tid före pensioneringen, bör du inte behöva livstid under pensionen, dvs. du borde ha tillräckligt med pengar när du går i pension.

Och om du redan har tillräckligt för vanliga utgifter, oförutsedda utgifter och mål, behöver du egentligen inget livskydd. Inte ens en livsförsäkringsplan krävs.

Om du köper en livförsäkringsplan under pensionen måste du betala premier för att fortsätta planen. Detta kommer att sätta onödig press på dina kassaflöden.

Många agenter driver engångspremie livförsäkringsplaner för att rädda dig detta problem. Jag kommer att diskutera senare i det här inlägget varför du bör undvika enstaka premiumplaner också.

Detta är en mycket kritisk punkt.

Som jag förstår köper de flesta pensionärer eller pensionärer livförsäkringar för avkastning (och egentligen inte för livsförsäkring).

Tänk om jag skulle berätta att din högre ålder kommer att sänka din avkastning?

Ja, det stämmer.

Detta händer eftersom, i paketerade produkter, går en del av din premie eller ackumulerade förmögenhet till dödsfallsavgifter. Dödlighetsavgifter är de avgifter som tas ut av försäkringsbolaget för att ge dig livskydd. Och dödlighetsavgifterna kommer att öka med åldern.

Låt oss överväga ett exempel i traditionella planer . Traditionella planer är ogenomskinliga och du får ingen fördelning av kostnader. Därför är det svårt att fastställa hur mycket som går till dödsfallsavgifter. Men vi kan fortfarande bedöma effekten.

Låt oss anta att en 30-årig person (A) och en 60-årig person (B) köper samma plan med ett försäkrat belopp på 10 lacs. Policyn är också densamma.

Vid förfallodagen kommer båda att få samma summa pengar. Detta beror på att Sum Assured är samma och bonusarna beror på försäkringsperioden (som också är samma)

Men premien för B kommer att vara mycket högre än premien för A eftersom B är äldre än A.

Detta talar om automatiskt att avkastningen för B kommer att vara lägre än avkastningen som A tjänar. B betalar mer varje år för att få samma belopp vid försäkringens förfallodag.

Vid ULIP , går en del av ditt fondvärde till att täcka dödsfallsavgifter. Mortalitetsavgifterna debiteras månadsvis eller kvartalsvis. Uppenbarligen, om din ålder är högre, går mer av dina pengar till dödsfallsavgifter.

Om pengar går till dödsfallsavgifter finns mindre kvar till investeringar och det äventyrar din avkastning.

I extrema fall kan dödsfallsavgifter äta upp nästan hela pensionärers investeringar i ULIP. Här är några länkar:(Hur krymper man Rs 50 000 till Rs 248?) (Hur Rs 3,2 lacs blev Rs 11 678 på 6 år?)

Jag har täckt denna aspekt i detalj i detta inlägg om ULIP:er och traditionella planer.

Du behövde inte ådra dig dödsfallsavgifter i första hand om du inte behövde livskydd.

De flesta av oss tror att eventuella intäkter från ett livförsäkringsbolag är befriade från skatt.

Detta gäller för dödsfallsersättning men inte alltid för förfallodag.

För att förfalloförmånen ska vara befriad från skatt måste den årliga premien för livförsäkringsplanen vara mindre än 10 % av den försäkrade dödsfallsbeloppet (dödsfallsersättning) för alla försäkringsåren, dvs livförsäkringen bör vara minst 10 gånger den årliga premien. Detta enligt § 10(10D) i inkomstskattelagen.

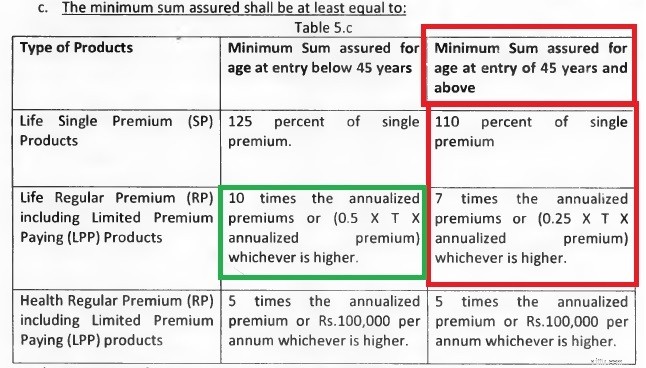

De flesta enstaka premiumplaner kommer sannolikt inte att uppfylla detta villkor. Jag kopierar ett utdrag från IRDA Linked Insurance Products Regulations, 2013. Dessa regler gäller för Unit Linked Insurance Plans.

Som du kan se är enstaka premiumplaner nästan dömda (ur skattesynpunkt) för alla.

För vanliga premiumprodukter är investerare under 45 år säkra ur skattesynpunkt eftersom livförsäkringen kommer att vara minst 10 gånger den årliga premien. För investerare över 45 år är minsta multipel endast 7 (måste vara 10 för skattefria förfallointäkter).

Observera att dessa är minsta tillåtna multipler. Ett försäkringsbolag kan alltid strukturera en engångspremieprodukt som tillåter livförsäkring på 10 gånger premien. Du kan dock förvänta dig att avkastningen blir lägre för sådana planer eftersom mer pengar kommer att gå till dödlighetsavgifter.

Förresten, detta är inte bara begränsat till fondförsäkringsplaner . Även traditionella livförsäkringar med engångspremier står inför samma problem. LIC Bima Bachat-planen är ett exempel.

Därför låg avkastning i kombination med skattepliktig förfallointäkter. För pensionärer kan det vara en mardröm att investera i försäkringsprodukter för avkastning.

Under pensioneringen kanske du vill att dina pengar/investeringar ska vara lättillgängliga. Din förmåga att samla in pengar från andra källor kan äventyras under pensioneringen. Detta kommer att leda till ökat beroende av dina befintliga besparingar.

Vi vet alla att traditionella planer kan ha höga återköps-/avslutsavgifter. Även vid ULIP är dina pengar inlåsta i 5 år. Likviditet kan vara ett problem med försäkringsprodukter.

Du kanske inte behöver livförsäkring under pensioneringen

Är ULIP bättre än värdepappersfonder?

I ULIP och traditionella livförsäkringsplaner påverkar din ålder avkastningen

I ULIPs är dödlighetsavgifterna högre än försäkringsplaner

Vad är livstidsförsäkring och ska jag köpa den?

Fråga Clark:Ska jag köpa livförsäkring just nu?

Varför liv- och sjukförsäkring går ihop som PB&J

Här är varför du bör köpa livförsäkring online 2021

Varför du behöver livförsäkring utöver SGLI

Försäkring | Varför vi bör ställa oss själva de svåra frågorna

5 livsförsäkringsmisstag att undvika

Ska jag köpa livförsäkring eller aktier?