ABF Singapore Bond Index Fund var en av de tidigaste börshandlade fonderna (ETF) noterade på Singapore Exchange (SGX). Sedan starten den 31 augusti 2005 har ETF växt avsevärt och har nu Assets Under Management (AUM) på 983 miljoner S$ per 31 mars 2021.

Under loppet av 16 år har ABF Singapore Bond ETF ökat med cirka 55 % eller 2,79 % per år. Denna avkastning skulle ha slagit de flesta av Singapores fasta inlåningsräntor och till och med vårt CPF Ordinary Accounts 2,5 % p.a. ränta samtidigt som de behåller sina investeringar i obligationer med AAA-rankning.

Det är en av de fem ETF:er som för närvarande är godkända under CPF Investment Scheme. Detta gör det möjligt för privata investerare att investera i ETF:n via sina CPF-fonder. Utöver det är ABF Singapore Bond Index Fund också en Exkluderad investeringsprodukt. Investerare behöver inte vara förkvalificerade innan de kan göra köp.

Eftersom jag är en produkt med relativt låg risk ser jag tre grupper av investerare som skulle tjäna på att ha ABF Singapore Bond Index Fund i sina portföljer.

Du är riskvillig men vill ändå öka dina pengar .

Om rörelserna på aktiemarknaden är för mycket för dig att bära, kanske du vill överväga mindre volatila obligationsinvesteringar. Även om din förväntade avkastning skulle vara något lägre, kommer den lugna nattsömn du kan få i gengäld mer än väl kompensera för det. Obligationer anses generellt vara säkrare än aktier på grund av följande skäl:

| Aktier | Obligationer | |

|---|---|---|

| Volatilitet är ett mått på risk | Högre volatilitet | Lägre volatilitet |

| Förpliktelser | Ingen juridisk skyldighet att betala utdelningar och återbetala investeringskapital | Rättslig skyldighet att betala räntor och återbetala kapital vid förfallodagen |

| Hierarki av fordringar i händelse av likvidation | Sista att göra anspråk på | Högre anspråkshierarki än aktieägare |

En finansiell rådgivare rekommenderar vanligtvis en obligationsprodukt om du inte har råd att förlora mycket av ditt investeringskapital. Med en mängd olika investeringsalternativ för obligationer kan det vara en utmaning att jämföra och bestämma sig. Här är en snabb sammanfattning av de tillgängliga produkterna.

| Fördelar | Nackdelar | |

|---|---|---|

| Statsobligationer | Kan ha mycket hög investeringsgrad på grund av utmärkt kreditvärdighet. | Räntorna är låga, särskilt för obligationer med hög investeringsgrad. |

| Quasi-statliga obligationer | Högre räntor än statsobligationer utan mycket större kreditrisk. | Kan endast vara tillgänglig för institutioner och inte för enskilda. Exempel är HDB och Temasek Holdings Bonds. |

| Företagsobligationer | Vanligtvis högre räntor än kvasi-statsobligationer. | Mest för ackrediterade investerare. Kvantumet är stort på $250 000. Detta gör diversifiering svårt för privata investerare. |

| Obligationsfonder | Professionellt förvaltad obligationsportfölj. Med en kompetent förvaltare finns möjligheten att uppnå bättre avkastning än marknaden. | Högre avgifter för att köpa och äga aktiefonderna. Att välja bra chefer kan vara lika svårt som att välja rätt obligationer. |

| Bondbörshandlade fonder (ETF) | Låga avgifter för att få tillgång till obligationer endast tillgängliga för institutioner. Professionellt skött. | Matcha marknadens avkastning utan överprestation. |

En förmögen person kan vända sig till en privat bankman för att få råd och för att hantera hans eller hennes portfölj av stats- och företagsobligationer. Tyvärr är bara en bråkdel av obligationsoptionerna tillgängliga för den privata investeraren. I så fall skulle en Bond Unit Trust eller Bond ETF vara mer lämplig eftersom han kan uppnå diversifiering med en mindre mängd kapital.

Jämförelsevis föredrar jag en Bond ETF framför en Bond Unit Trust eftersom avgifterna för den förra är flera gånger lägre än den senare. Om sammansättningseffekter kan fungera för dig, kan sammansättningskostnader också arbeta mot dig!

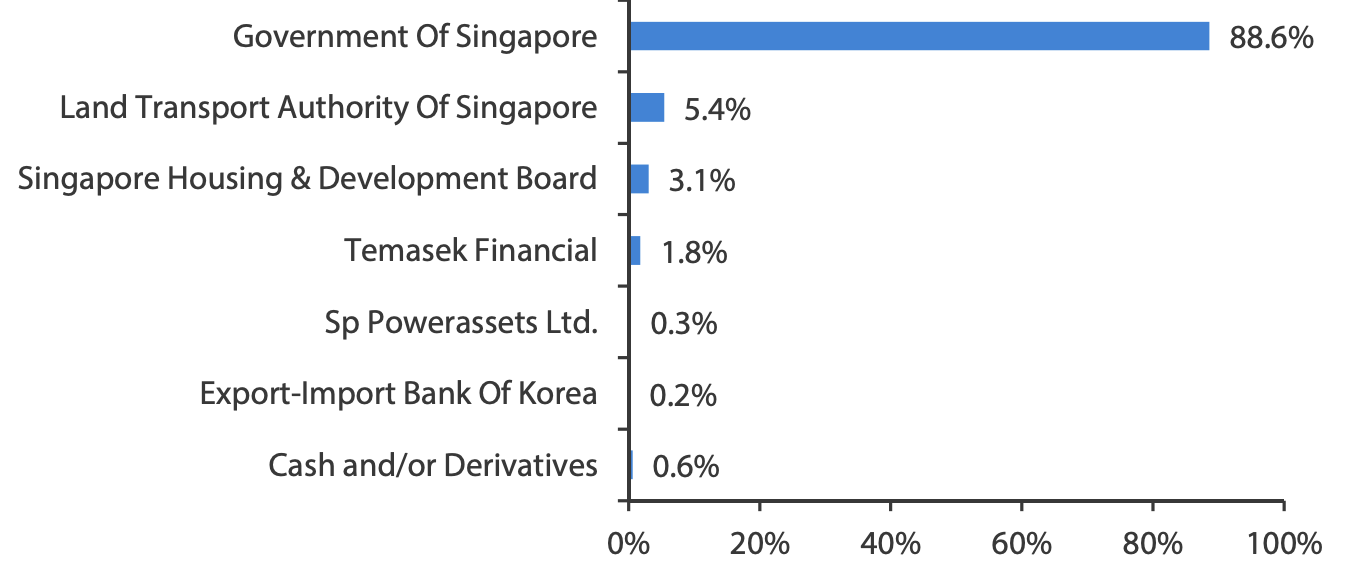

ABF Singapore Bond Index Fund klassificeras som en lågriskprodukt eftersom den till stor del investerar i statsobligationer och kvasi-statliga obligationer emitterade eller garanterade av regeringen i Singapore eller någon regering i Folkrepubliken Kina, Hong Kong SAR, Indonesien, Korea, Malaysia , Filippinerna eller Thailand. Ögonblicksbilden av portföljinnehaven den 30 april 2017 var till övervägande del Singapore statsobligationer, som har betygsatts AAA av alla tre stora kreditvärderingsinstitut i följd i minst 19 år (Standard &Poor's, Moody's och Fitch). Dessutom är Singapores statsobligationer en av världens högst avkastningande AAA-kreditbetygsatta statsobligationer. Fonden investerar också i kvasi-statliga obligationer utgivna av enheter som HDB, Temasek och LTA. Både dessa Singapores statsobligationer och kvasi-statsobligationer är placerade i kategorin riskfri.

Sammantaget är ABF Singapore Bond Index Fund ett utmärkt instrument för den försiktiga investeraren som inte har bråttom och föredrar långsamma och stadiga uppgångar.

Du har en enorm exponering mot aktier och du vill minska din risk .

Modern Portfolio Theory säger att diversifiering är den enda "gratis lunchen" i världen. Varför är det så?

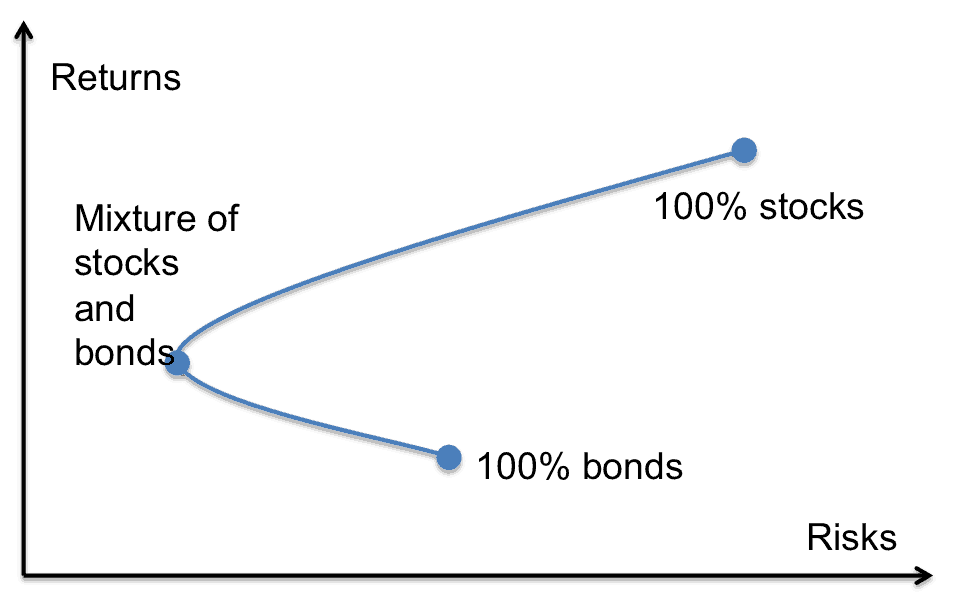

Studier har visat att en portfölj som består av aktier och obligationer kan uppnå högre avkastning och lägre risk än en portfölj som innehar enbart aktier eller obligationer. Denna diversifiering fungerar bäst när aktie- och obligationspriserna rör sig i motsatta riktningar.

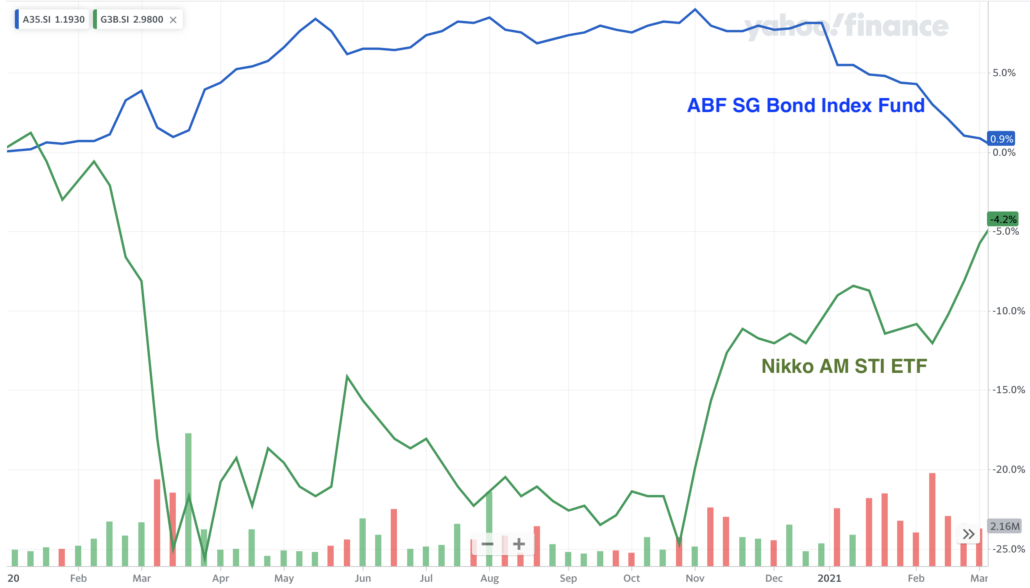

ABF Singapore Bond Index Fund har en tendens att vara negativt korrelerad till aktier. Detta förhållande uppskattas under börskorrigeringar och krascher. Ta exemplet med Covid-19 där aktiemarknaden bevittnade en av de snabbaste kraschen i historien.

När deras rörelser avviker avsevärt, ges investerare en chans att balansera sin portfölj genom att sälja den tillgångsklass som har gått upp och köpa den andra tillgångsklassen som har gått ner. Genom att göra det köper investerare i själva verket lågt och säljer högt. Enbart denna handling kan generera ytterligare avkastning.

Därför, om du är 100 procent i aktier, kan det vara lägligt att överväga att lägga till några obligationer i din portfölj för att minska dina risker.

Den goda nyheten är att ABF Singapore Bond Fund handlas på Singapore Exchange. En investerare kan enkelt köpa och sälja ETF:n, precis som han eller hon skulle göra med vilken aktie som helst. Till skillnad från en Unit Trust för vilken en värdering endast härleds i slutet av dagen, är ABF Singapore Bond Fund prissatt under hela handelsdagen. Som ett resultat är det mer transparent och bekvämt. Du kan välja att ombalansera dina aktier och obligationer direkt på samma handelsdag och bestämma priset du vill köpa och sälja via din internethandelsplattform. Det finns inget behov av att gå via en agent, vilket du skulle behöva om du köper eller säljer en aktiefond.

Slutligen, att ha både dina aktie- och obligationsinvesteringar på samma plattform skulle underlätta din övervakning och ombalansering av din portfölj.

Du har lite kapital men ser behovet av att börja investera redan nu.

De flesta har uppfattningen att de behöver ett stort kapital för att kunna investera i obligationsprodukter. Detta gäller om du investerar i OTC-företagsobligationer som vanligtvis kräver minst 250 000 S$. Dessa obligationer är ofta illikvida när du vill sälja dem före förfallodagen. Å andra sidan är prisvärda privata företagsobligationer begränsade och ger mycket få valmöjligheter för en investerare att bygga en diversifierad obligationsportfölj. Således erbjuder ABF Singapore Bond Index Fund nybörjarinvesteraren en lågriskobligationsportfölj till överkomliga investeringsbelopp och med lätthet att köpa och sälja andelarna över Singapore Exchange (SGX).

Sedan 2015 har lotstorleken reducerats till 100 aktier/andelar på SGX. Under 2019 reducerades aktiestorleken för ABF Singapore Bond Index Fund ytterligare till endast 10 enheter per lot. Det betyder att om ABF Singapore Bond Index Fund handlas för 1 $, är den lägsta investeringen endast 10 $! Jag vill dock varna för att investera ett så litet belopp varje gång eftersom din mäklare vanligtvis tar ut en lägsta mäklaravgift, vilket kan vara en betydande kostnad uttryckt i procent av det investerade beloppet. Vanligtvis föredrar jag att hålla transaktionsavgifterna under 1 % av mitt investeringsbelopp.

Om du bara funderar på att investera i små belopp regelbundet, oroa dig inte. Det finns ett enkelt sätt att komma runt det. För belopp så lite som 50 S$ per månad debiterar POSB endast 0,5 % för sina vanliga investeringsplaner. En investering på $50 skulle bara kosta $0,25 i avgifter, vilket gör den mycket prisvärd för nästan vem som helst. Det finns ingen ursäkt för att inte börja investera nu!

Nedan är en jämförelse mellan leverantörerna av månatliga investeringsplaner med ABF Singapore Bond Fund som ett av erbjudandena.

| Funktioner | DBS / POSB | Phillip Securities |

|---|---|---|

| Minsta investering per månad | 50 USD | 100 USD |

| Köpavgifter | 0,5 % | 2 räknare $6 ≥ 3 räknare $10 |

| Intressen | Kredit in på DBS/POSB-bankkonto | Automatisk återinvestering 1 % avgift (tak på 50 USD) |

| Försäljningsavgifter | Ingen försäljningsavgift | Normal mäklaravgift tillkommer (0,28 % till 0,5 %) |

Tabell 3:Jämförelse av ABF Singapore Bond Index Fund Monthly Plan Comparison.

Om du precis har avslutat skolan och börjat arbeta är detta ett av de bästa sätten att komma igång.

Eftersom jag har delat fördelarna med ABF Singapore Bond Index Fund måste jag också dela med mig av några av de risker som jag skulle oroa mig för. Följande är inte uttömmande och du bör läsa produktinformationsbladet, faktabladet och prospektet för mer information. Du bör också söka professionell rådgivning eller kontakta emittenten Nikko Asset Management när du är osäker.

Oavsett om du är någon som föredrar en högre grad av säkerhet i dina investeringar, eller en aktieinvesterare som vill diversifiera din portfölj, eller till och med någon som är ny på arbetskraften, erbjuder ABF Singapore Bond Index Fund ett säkert, lättillgängligt och prisvärt investeringsalternativ.

Den här artikeln är skriven i samarbete med Nikko Asset Management. Författaren strävar efter att dela sina åsikter om hur han skulle tycka att produkten är användbar och han rekommenderar dig inte att köpa. Du är ansvarig för dina egna investeringsbeslut och deras resultat.

Varför obligationer är viktigare för din finansiella portfölj än du kanske inser

6 obligationsfonder för att öka din inkomst

7 obligationsfonder för att förankra din pensionsportfölj

13 sätt att förenkla din ekonomi

4 sätt att tjäna mer på din Rainy Day-fond

Hur ofta bör du granska din investering i fonder

Jag investerar 50 000 per månad i dessa fonder:Kan du granska min portfölj?

7 sätt att finansiera ditt småföretag