Oracle of Omaha är ute igen med Berkshire Hathaways (hans holdingbolag) årliga brev till aktieägarna. Den har blivit ett måste för alla investerare eftersom den är full av den där sunt förnuftsvisdom som Warren har blivit känd för. Jag har avsiktligt inte läst någon av kommentarerna i hopp om att slutföra uppgiften med nya ögon. Här är några av de viktigaste investeringsinsikterna från dessa 16 sidor:

Varför köpfrensin? Delvis beror det på att VD-jobbet själv väljer för "kan-göra"-typer... När en VD väl hungrar efter en affär kommer han eller hon aldrig att sakna prognoser som motiverar köpet. Underordnade kommer att heja, föreställa sig förstorade domäner och de ersättningsnivåer som vanligtvis ökar med företagets storlek. Investeringsbankirer, som luktar enorma avgifter, kommer också att applådera. (Fråga inte frisören om du behöver klippa dig.) Om målets historiska prestanda inte validerar dess förvärv, kommer stora "synergier" att förutses. Kalkylblad gör aldrig besviken.

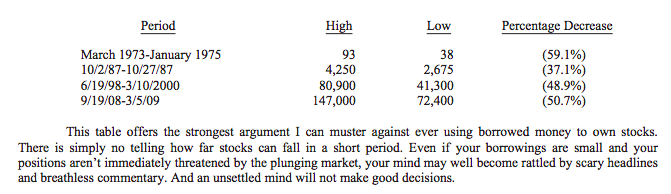

Även med sin fantastiska prestanda har Berkshire drabbats av fyra stora nedgångar (se nedan).

“Om du kan hålla huvudet när allt om du håller på att förlora deras . . . Om du kan vänta och inte tröttna på att vänta. . . Om du kan tänka – och inte göra tankar till ditt mål. . . Om du kan lita på dig själv när alla människor tvivlar på dig... Din är jorden och allt som finns i den.”

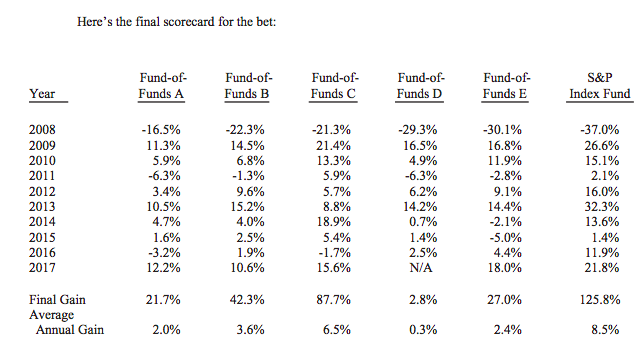

"Jag gjorde vadet av två anledningar:(1) för att utnyttja mitt utlägg på 318 250 USD till en oproportionerligt större summa som – om saker blev som jag förväntade mig – skulle fördelas i början av 2018 till Girls Inc. i Omaha; och (2) för att offentliggöra min övertygelse om att mitt val – en praktiskt taget kostnadsfri investering i en ohanterad S&P 500-indexfond – över tiden skulle ge bättre resultat än de som uppnåddes av de flesta investeringsproffs , hur väl ansedda och motiverade dessa "hjälpare" än är. Att ta itu med denna fråga är av enorm betydelse. Amerikanska investerare betalar häpnadsväckande summor årligen till rådgivare, och ådrar sig ofta flera lager av följdkostnader. Sammantaget får dessa investerare vad som är värt sina pengar Får investerare faktiskt något för sina utlägg?

Resultaten? S&P 500:s avkastning på 125,8 % under den perioden avbröt var och en av de "professionellt förvaltade" högkostnadsfonderna

Andra nuggets :

--------------

Om du har tagit dig så här långt förtjänar du applåder och din investeringsportfölj kommer att tacka dig också. Vi har massor av fantastiska investeringsresurser som lär ut många av dessa koncept.

Professionella idrottares pengar misstag som vi alla kan lära oss av

Finansiella tips du kan lära dig av Millennials (Ja, verkligen)

Årsrapporter:vad de är och varför investerare bryr sig

Vad varje startup kan lära sig av framgångsberättelser i Silicon Valley

Vad är Ponzi Scheme? Och hur skyddar du dig från det?

Kan Dow Jones verkligen nå 1 000 000 på ett århundrade? Kommer Warren Buffetts förutsägelse att gå i uppfyllelse?

Vad investerare kan lära sig av Kobe Bryant

3 saker att tänka på när du investerar i ETF:er