En börshandlad fond (ETF) är en där varje andel i fonden (en korg med aktier eller obligationer) handlas bland andra andelsägare via ett dematkonto. Hur lätt man kan köpa och sälja dessa ETF-enheter kallas likviditet. Ett vanligt klagomål är att indiska ETF:er inte är tillräckligt likvida. Är detta verkligen sant? Lider alla aum ETF:er av dålig likviditet? Finns det några undantag? Låt oss i detta inlägg jämföra det historiska priset och NAV för många ETF:er och se vad vi kan lära oss. Bekräftelse:Med användbara input från sanjaydixit @sanjayd30690453 på twitter.

Dessa observationer hjälper oss att bestämma hur vi ska välja en ETF. Först, om du vill förstå grunderna för ETF:er kan du börja här: Hur ETF:er skiljer sig från Mutual Funds:A Beginner's Guide och här: Lista över indexfonder och ETF:er i Indien:Vad du ska välja och vad du ska undvika och här (!) Se mitt föredrag om indexinvesteringar:Kan vi få högre avkastning med lägre risk?

Eftersom ETF:n handlas på börsen behöver priset på varje enhet inte vara lika med dess NAV och bestäms av utbud och efterfrågan. En stor och konsekvent skillnad vad gäller priset och NAV är ohälsosamt och indikerar att det är svårt att handla dessa ETF-enheter. Stora AUM-ETF:er kommer att ha tunga dagliga handelsvolymer nästan alltid uppvisa en låg skillnad mellan pris och NAV, vilket tyder på att det är ganska likvidt. Detta betyder dock inte att låga AUM-etfs alltid är dåligt flytande.

ETF:er ger en arbitragemöjlighet och detta kan säkerställa att även en låg AUM-ETF upprätthåller en låg pris-nav-skillnad via auktoriserade deltagare (AP). De är stora banker eller mäklare som kan handla med hög volym. AP:er kan handla med fondandelsägare på börsen (sekundärmarknaden) till ETF:ns aktuella pris och direkt med AMC (primärmarknaden) vid NAV.

Anta att en ETF handlas till ett pris som är högre än dess NAV. Detta innebär att aktierna som ingår i ETF:n är dyrare när de köps som en del av ETF:n jämfört med när de köps separat. Så en AP kan låna andelar från AMC och sälja dessa till andelsägare. Samtidigt kommer de också bara en motsvarande mängd aktier (som utgör dessa enheter). I slutet av handelsdagen kommer de att ge AMC de underliggande aktierna som motsvarar de lånade enheterna. Vinsten är skillnaden mellan kostnaden för ETF-enheterna och kostnaden för aktierna som köps direkt efter utgifter.

Om ETF handlas till ett pris som är lägre än NAV, kommer AP att köpa ETF-enheter och sälja de underliggande aktierna efter att ha lånat dem från AMC. I slutet av dagen kommer de att returnera ETF-enheterna i utbyte mot de lånade värdepapperen. Återigen är vinsten skillnaden i priset på enheterna och de underliggande aktierna.

Med andra ord, när ETF handlas över NAV, tillför AP:erna enheter tills skillnaden är liten. När ETF:en handlas under NAV tar AP:erna bort enheter tills priset ökar tillräckligt. Således säkerställer närvaron av en AP att skillnaden mellan pris och nav är låg, vilket gör ETF lättare att handla. Likviditeten beror därför på hur aktiva AP:erna är och inte på ETF:ns AUM. Bara närvaron av en AP (som alla ETF:er har) är inte tillräckligt. De måste aktivt upprätthålla likviditeten i ETF:n. Detta kan ses av antalet dagliga enheter som handlas. Läs mer:Debunking ETF-likviditetsmyter

Låt oss i det följande överväga skillnaden mellan pris och nav mellan flera ETF:er och se om vi kan lära oss hur likvida de är.

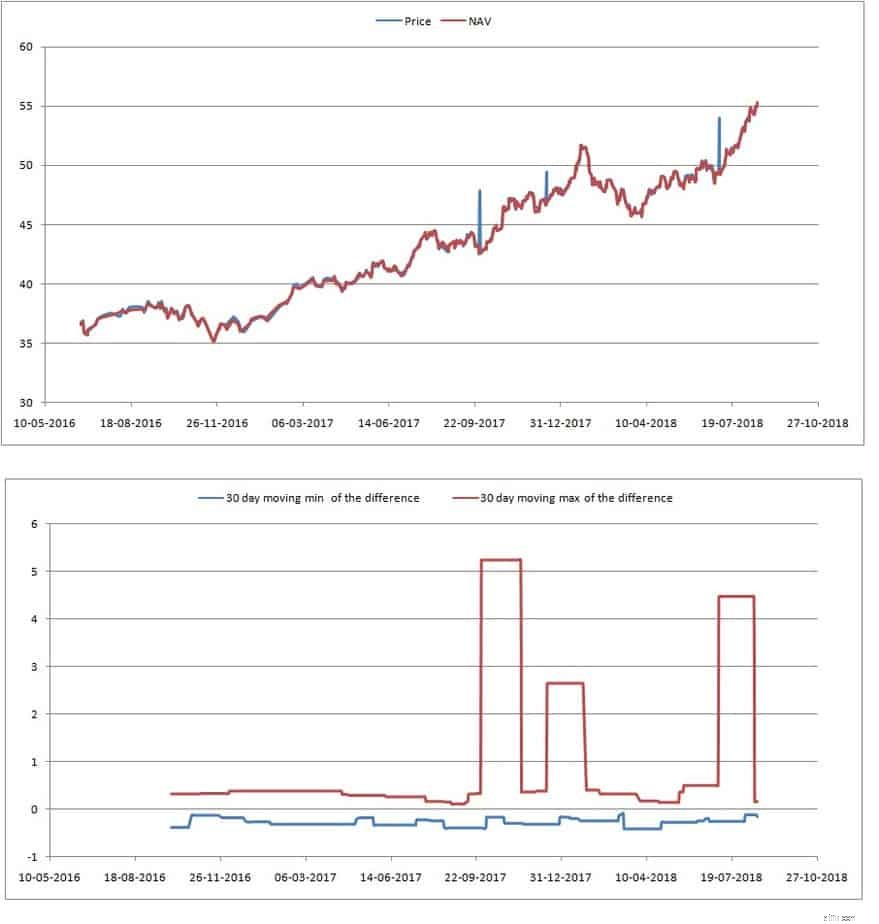

Detta är den största indiska ETF:n eftersom EPFO investerar i den. Den översta grafen är pris och nav. Den nedre grafen visar min och max för pris-navigeringsskillnaden som tas var 30:e dag. Så detta ger dig ett intervall över vilket skillnaden kan röra sig. Detta är ett bättre mått på vad man kan förvänta sig än genomsnittet. Skillnaden är ganska låg och under de senaste månaderna konsekvent låg. Detta är ett tecken på tung handel.

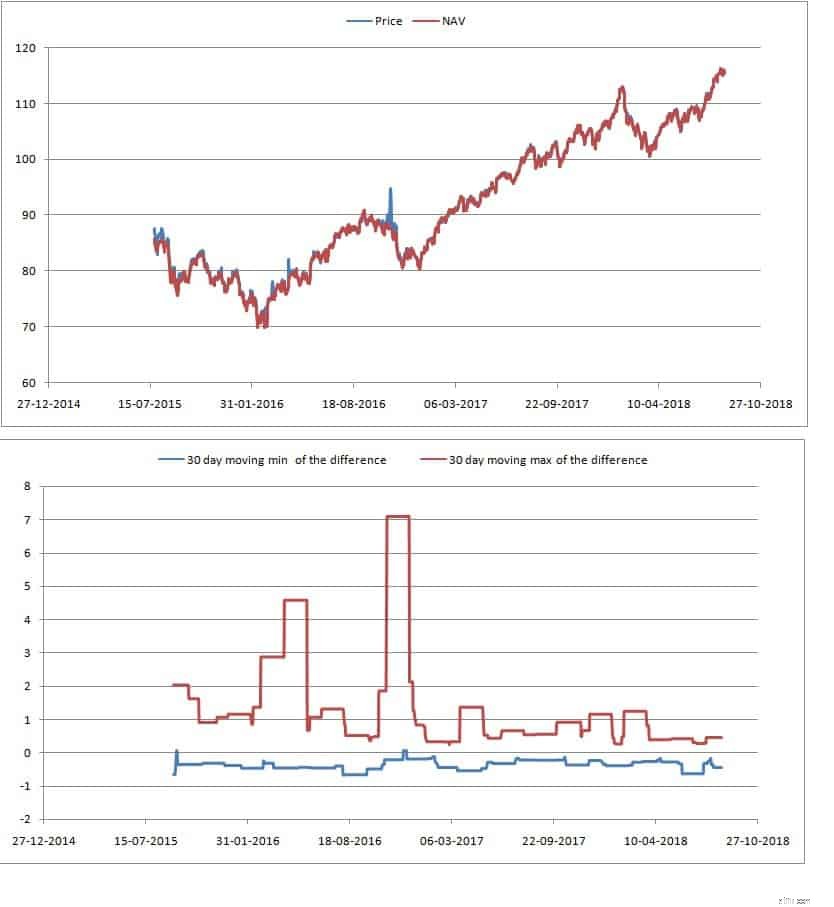

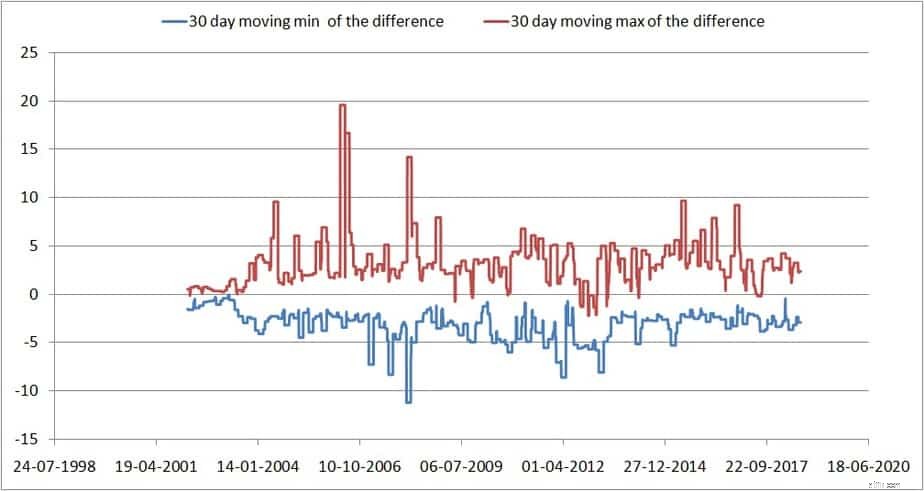

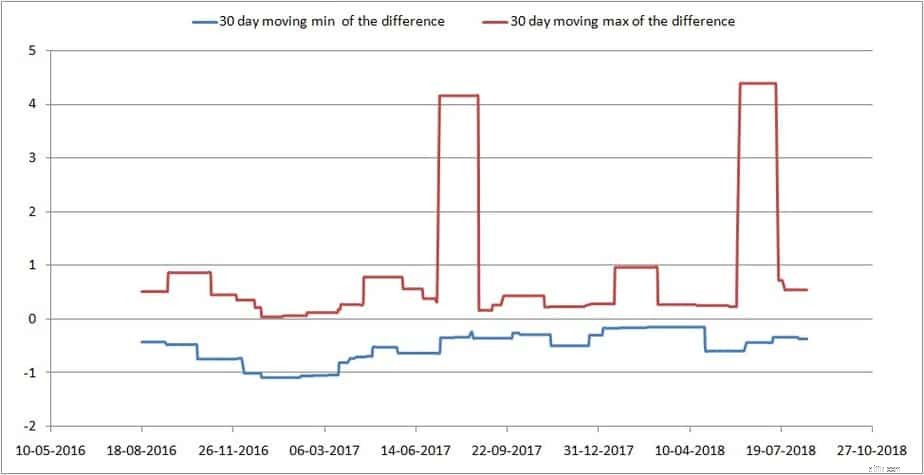

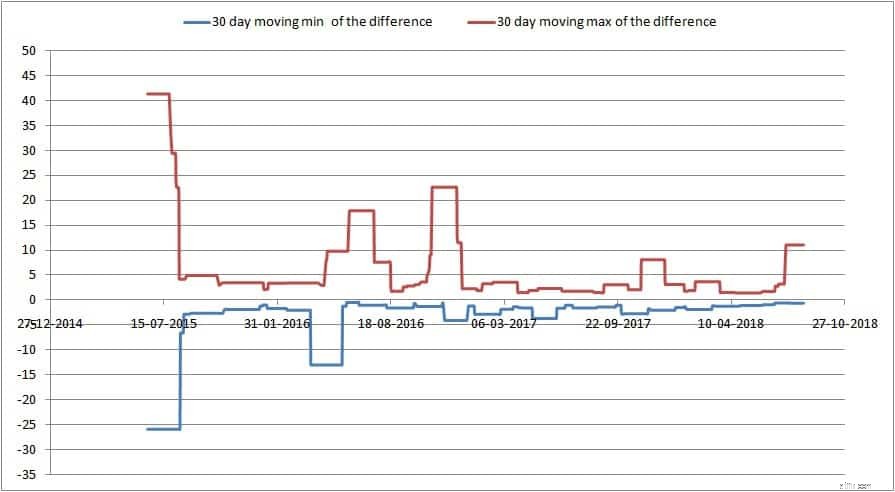

Denna ETF har haft dramatiska pris-nav-avvikelser tidigare. Det är mycket bättre nu, möjligen på grund av det större AUM och tillhörande handel.

På 4:e plats (i termer av AUM) ligger den stora indiska desinvesteringshistorien. Skillnaden mellan pris och nav är fantastisk här. Möjligen den lägsta i indiska ETF-utrymme.

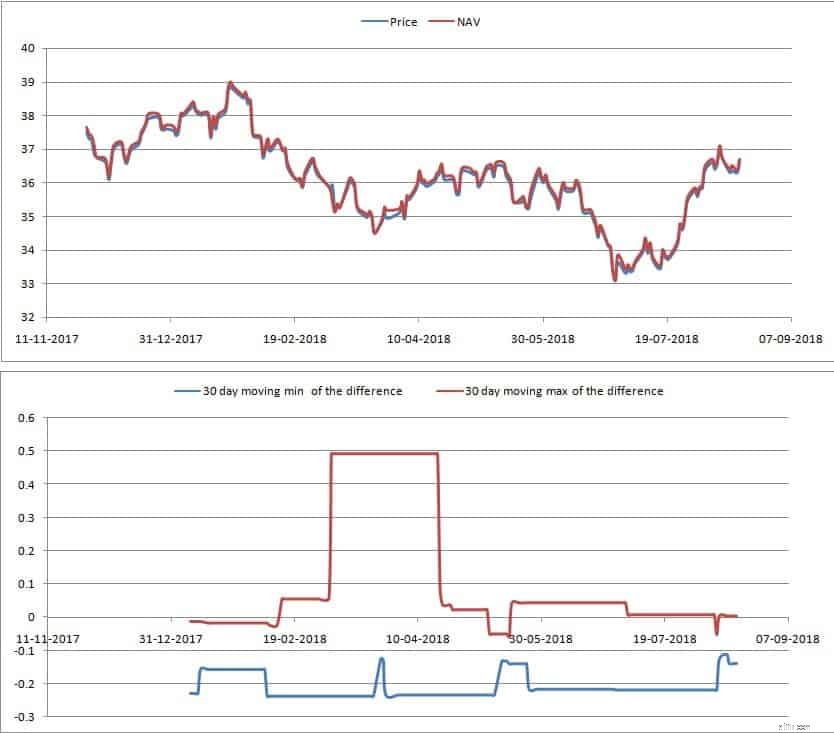

På 5:e plats är detta. Lägg märke till den stora nedgången i AUM och även ökningen av skillnaden mellan pris och nav. Observera att denna ETF har både max och min skillnad positiv. Vilket betyder att priset är konsekvent över. Priset steg upp den 9 april 2018 och föll aldrig! En tydlig signal att undvika. En stor men fluktuerande pris-nav-skillnad (+ till -) är bättre än så här!

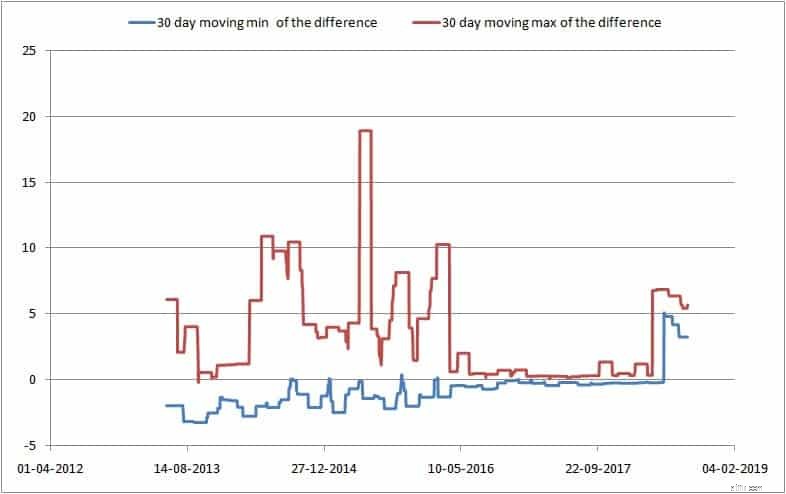

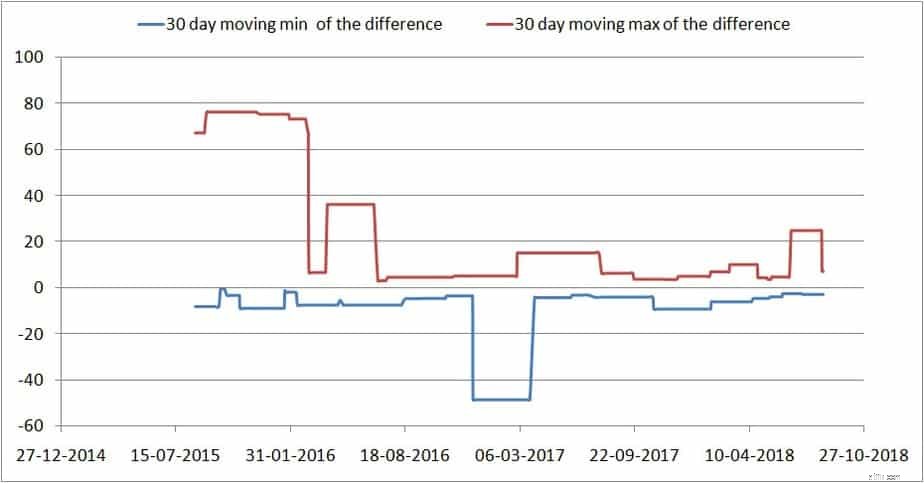

På 6:e plats kommer denna gamla ETF som tidigare ägdes av Goldman Sachs. Observera att även om skillnaden är märkbart stor, så svänger den åtminstone åt båda hållen (+ och -). För en så här gammal ETF borde denna ha haft mycket mer AUM! Över 10 år, även om de stora skillnadspiggarna har minskat, är utbudet mer eller mindre detsamma. En besvikelse.

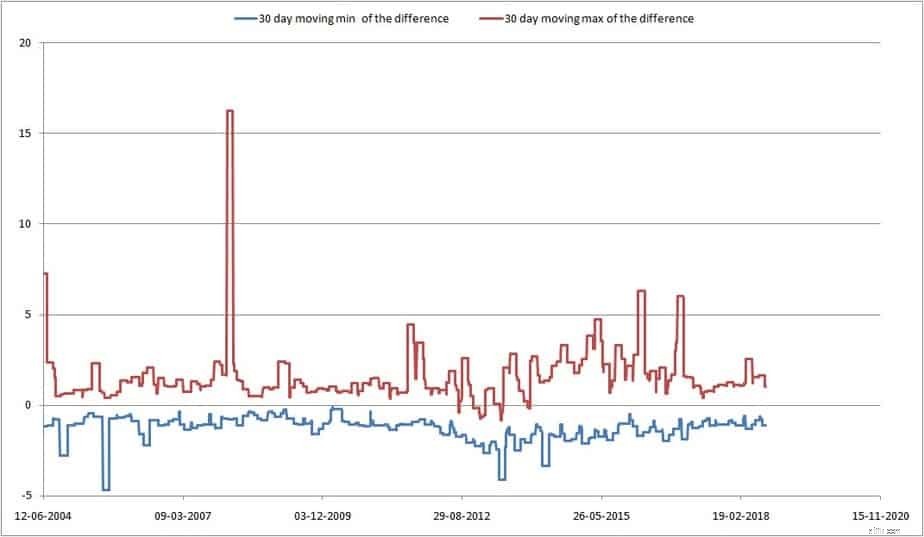

På 7:e plats är Kotak Nifty ETF (545 cr) och 8:e plats Junior bina (följer Nifty nästa 50). Det är rimligt, det finns tillräckligt med möjligheter att sälja högt och köpa lågt (även om volymen spelar roll).

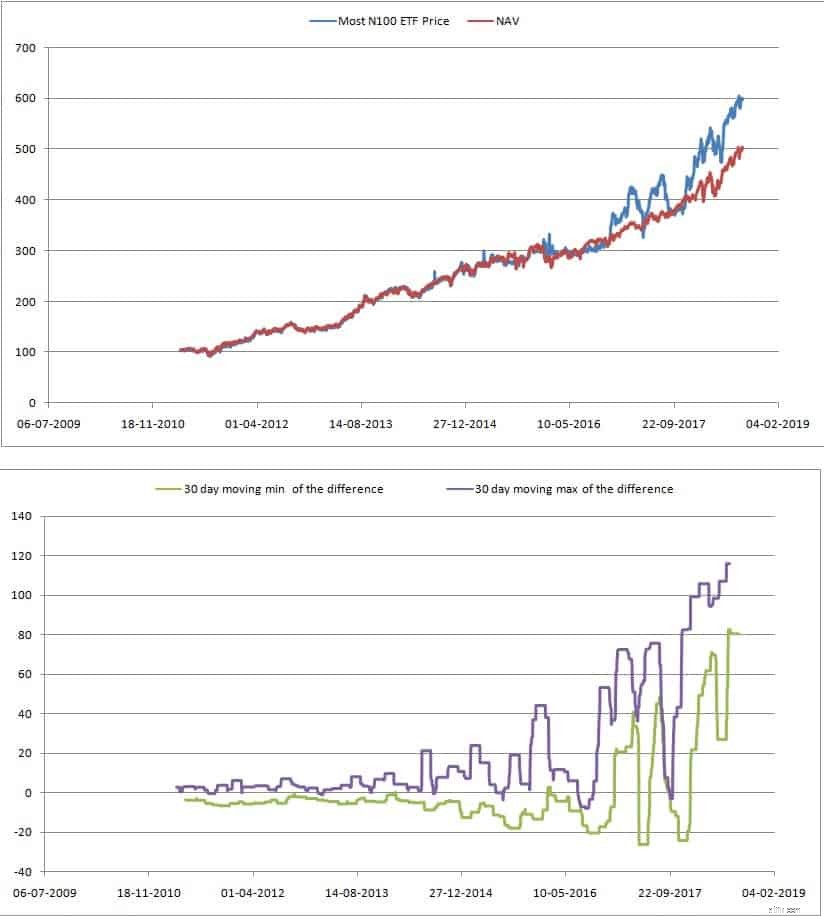

På 10:e plats är den enda indiska ETF som tillåter handel med amerikanska (internationella aktier). Men dess likviditet är helt enkelt hemsk. Håll dig borta från den här. En viss pris-navigeringsskillnad förväntas när handelstiderna för de underliggande aktierna och ETF-enheterna är olika, men detta är lite för mycket. Är det inte möjligt för AP:er att minska skillnaden?

På 11:e plats kommer denna fond. Lägg märke till 10-faldig nedgång i AUM för endast ett skift på 4 platser. Detta har handlats under NAV sedan 10 april 2018. Vad hände den 10 april?! Inte så bra. Undvik.

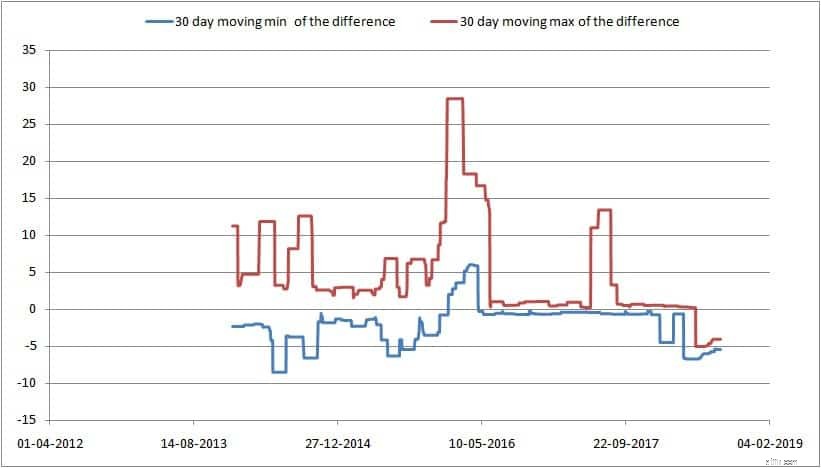

Låt oss nu komma till den andra delen av titeln. Denna fond ligger på 14/15:e plats när det gäller AUM. Jag skulle säga att för dessa AUM-nivåer är det ganska fantastiskt! Skillnaden mellan pris och nav, även om den nyligen var högre (förmodligen på grund av nedgången i midcaps?) har varit ganska låg jämfört med andra högre AUM-ETF:er. Detta är slående. Vad är speciellt med detta? Detta kan säkert inte vara den enda ETF där AP:erna är aktiva. Eller är utbudet/efterfrågan låg och AP:erna kan lätt förneka mycket av skillnaden mellan pris och navigering?

Den andra medelstora fonden har mycket lägre AUM men har fortfarande en bra historik för skillnader mellan kurs och nav. Fast en kort sådan.

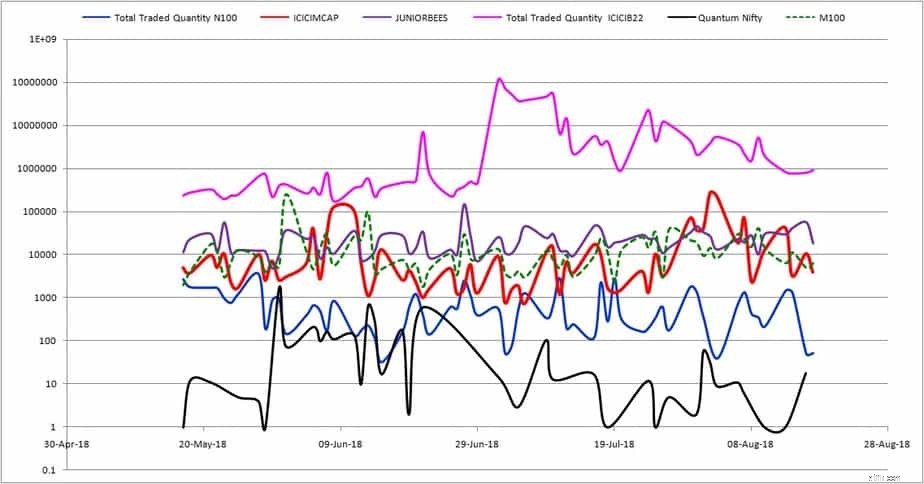

Om du tittar på de dagliga omsatta kvantiteterna för några få ETF:er, lägg märke till att Bharat 22 ETF förståeligt nog är den klara topparen. Det är därför skillnaden mellan pris och nav är låg. Observera dock att Junior Bees (515 Cr), Most Midcap (M100) (23 Cr), ICICI Midcap (14 Cr) alla har liknande handelsvolymintervall. Så AUM spelar ingen roll. Så länge det finns en robust handel kommer pris-navigationsskillnaden att vara liten. Åtminstone för dessa två ETF:er är uppenbarligen AP:erna ganska aktiva. Varför inte för andra ETF:er (t.ex. ICICI Nifty 100 etc). Finns det något mer lönsamt i dessa midcap-ETF:er för AP:er?

Lägg märke till de låga omsatta kvantiteterna för Most Nasdaq 100 och Quantum Nifty ETF. Du kan titta på denna information från Nifty och bestämma om du ska investera i en ETF eller inte. Så låt mig avsluta det här inlägget med några fler ETF:er. Prisnavigeringsdata för det här inlägget har hämtats från Value Research.

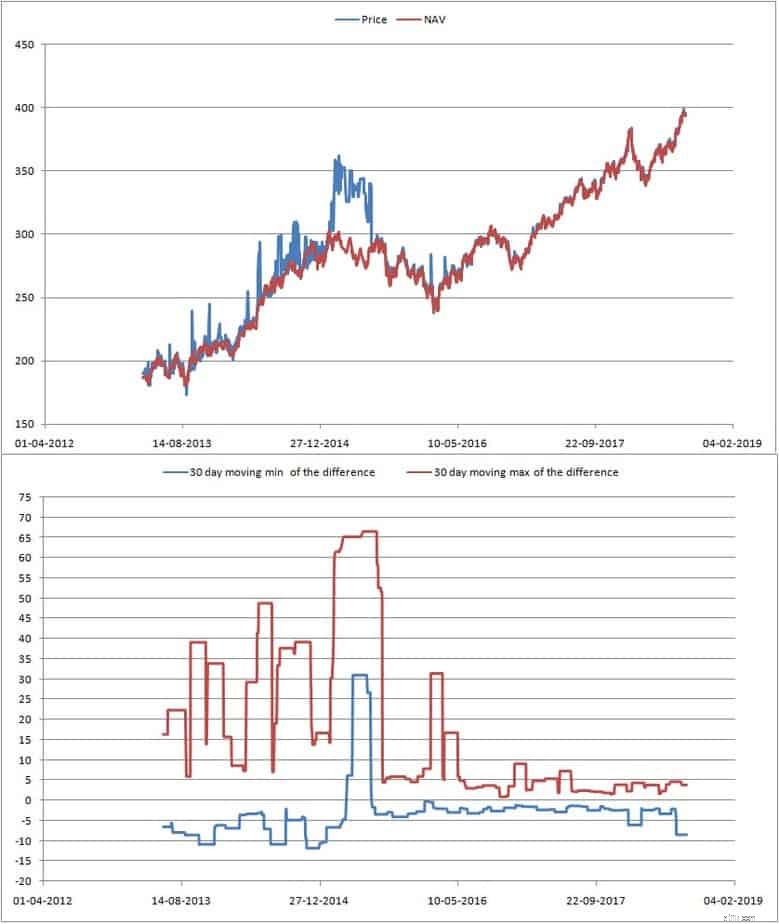

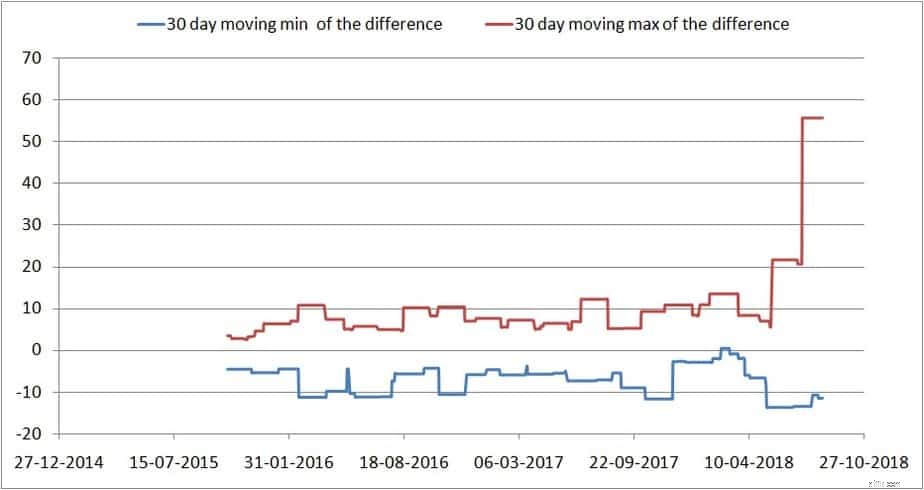

Lägg märke till att även vid detta höga AUM är plötsliga toppar i pris-navigeringsskillnad möjliga. Om den utsedda AP:en är tillräckligt aktiv (intresserad nog?) tycker jag att sådana spikar inte bör förekomma, åtminstone inte bör pågå så här länge. Naturligtvis är denna skillnad liten jämfört med det absoluta värdet av NAV, och i detta inlägg har jag bara funderat på absoluta skillnader. Kanske är detta fel. Maxvärdet på 55 som du ser nedan är cirka 5% av NAV. Dessa 5 % är samma som toppskillnaden för ICICI Midcap ETF.

Spikar i sig är okej, så länge de är korta. Detta är inte fallet med många indiska ETF:er.

Det här är ganska okej skillnad på bara 10Cr Aum.

Så låt mig gå vidare och posta ett par till, utan kommentarer.

Så här i efterhand borde jag ha presenterat (pris-nav)/nav istället för bara (pris-nav). Men tack och lov förblir de centrala observationerna oförändrade.

1:Leta efter en ETF som har en konsekvent handelsvolym (hög eller låg spelar ingen roll). Du kan se detta datum på NSE:s webbplats. Gå till live-marknader på toppmenyn och leta efter börshandlade fonder. Detta kommer att ge dig en lista över ETF:er. klicka på någon för att analysera vidare och få senaste 3-månaders handelsdata. Konsekvent handelsvolym kommer att resultera i låg pris-navigeringsskillnad eller åtminstone snabba korrigeringar om det finns avvikelser.

2:Hög eller låg AUM ETF spelar ingen roll så länge skillnaderna mellan pris och nav inte förblir höga eller låga (avvikelse från "genomsnittet") för länge. Om det tar för lång tid för priset att korrigera, håll dig borta. Du kan kolla detta på Value Research. Ställ in graffönstret på en månad och rulla tillbaka det. Om priset tar så lång tid att korrigera, håll dig borta.

3:Det är förvånande att båda midcap-ETF:erna uppvisar en rimligt låg pris-nav-skillnad och toppar verkar korrigeras snabbt jämfört med vissa ETF:er med stora(r) caps. Det som är förvånande (för mig) är att de handlar lika ofta som ETF:er med tio gånger deras AUM.

4:Inse dock att midcaps i sig inte är för likvida och att även om AP:er är aktiva i dessa fonder kan de inte hjälpa mycket när marknaderna kraschar. Fortfarande tidiga dagar. Så investera INTE för bråttom. Dessa medelstora ETF:er bör gå igenom ett par marknadscykler.

5:En avvikelse på 5 % från NAV verkar vara ganska vanligt för de flesta ETF:er. Men det viktiga är hur snabbt de återgår. En ETF som växlar från pris> NAV till pris

6:Innan vi läser mycket USA-baserat material och pratar högt och lågt om ETF:er är det viktigt att inse att ETF:er skapades först på 1990-talet – efter mer än 100 år av aktiehandel!! Jag tror att den indiska aktiemarknaden är för ung för ETF:er. Jag tvivlar på om det är tillräckligt flytande för att snabbt korrigera pris-navigeringsskillnader. Bara för att vi lever i en uppkopplad värld kan vi inte förvänta oss snabba framsteg!

7:ETF:er har betydligt lägre kostnader än indexfonder (exklusive dematavgifterna). Men de kan vara frustrerande när du inte kan köpa eller sälja som du vill. Kom ihåg att du idag är ung och inte för rik, så du tänker i termer av att köpa några enheter. Du kommer snart att bli rik och du kan inte förbli investerad för alltid!

Slutnot:Jag påstår mig inte vara en expert. Dessa är bara observationer och det är möjligt att mina slutsatser är felaktiga. Om du känner så, vänligen rätta mig med tekniska detaljer.

Hur du vet när du kan gå i pension

Kip ETF 20:The Best Cheap ETFs You Can Buy

Här kommer ETF:erna med noll avgift

Kip ETF 20:The Best Cheap ETFs You Can Buy

Du kan behålla vissa tillgångar medan du kvalificerar dig för Medicaid. Så här

Så här kan du börja på nytt med råvaruhandel

Hur ofta kan du överföra ett IRA-konto?

Lördagsskola:Här är hur mycket hyra du har råd med