Här är fem indexfonder baserade på Sensex and the Nifty som har slagit sina index under det senaste året! Därför bör investerare undvika sådana fonder! Eftersom en indexfond har utgifter förknippade med förvaltning och provisioner (i den vanliga planen) är det omöjligt för en indexfond att ge en högre avkastning än det index som den spårar. Men detta är ibland möjligt.

Om indexfondens portfölj har aktievikter som skiljer sig från index under en längre period, kommer indexfonden att ge en avkastning som är högre (eller betydligt lägre) än totalavkastningsindexavkastningen (om vi inkluderar utdelningar).

Även om detta kan hända bara på grund av ineffektivitet i fondförvaltningen, kan ett stort in- eller utflöde av pengar från indexet orsaka. Därför är indexfonder med en liten AUM särskilt sårbara för sådana avvikelser.

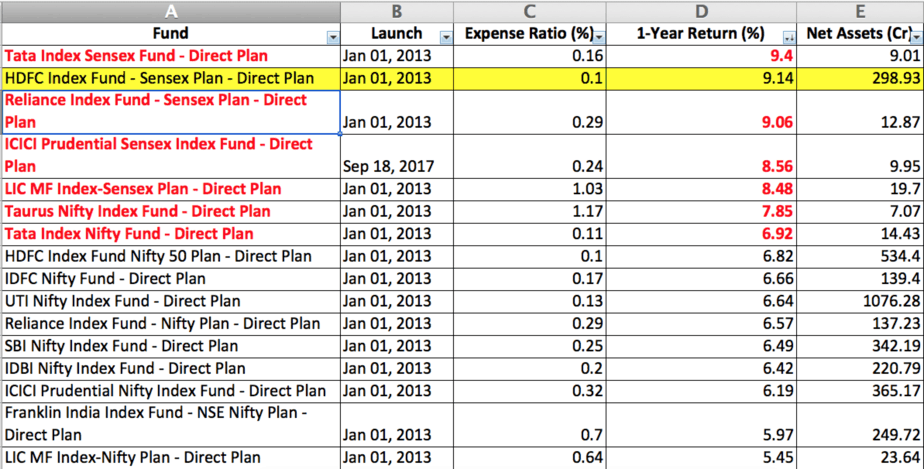

Jag försökte kontrollera om det finns någon korrelation mellan kostnadsförhållande och avkastning från listan över stora fonder som spårar Sensex och Nifty. Jag blev chockad över att hitta en enorm spridning i avkastning! Här är hela listan. Källa Värdeforskning

För det första är Nifty- och Sensex-avkastningen nästan densamma och för den ettåriga efterföljande returperioden (6 februari 2018 till 6 februari 2019) var NiFTY TRI-avkastningen 6,93 %. Lägg nu märke till avkastningen från fonder markerade med rött.

HDFC Sensex-fonden markerad med gult är ett undantag eftersom AMC slog samman sin Sensex plus-plan med sin Sensex-fond. Sensex plus-planen hanterades aktivt i liten utsträckning och därför kan den extra avkastningen i detta fall ursäktas.

En 2-2,5 % överavkastning över jämförelseindex är extremt ohälsosamt för en indexfond. Detta betyder i huvudsak att fondförvaltaren inte eller kunde hålla reda på indexet på ett effektivt sätt. Den mest troliga orsaken till detta är tillräckligt tydlig om vi inspekterar AUM.

Bland dessa är fonden markerad i rött, nämligen: Tata Index Sensex Fund, Reliance Index Fund – Sensex Plan, ICICI Prudential Sensex Index Fund, LIC MF Index-Sensex Plan, Taurus Nifty Index Fund, Tata Index Nifty Fund har ett AUM långt under 100 miljoner kronor. På så låga nivåer kan in- eller utflöden göra att fondportföljen avviker från indexets, vilket resulterar i en högre (eller lägre) avkastning,

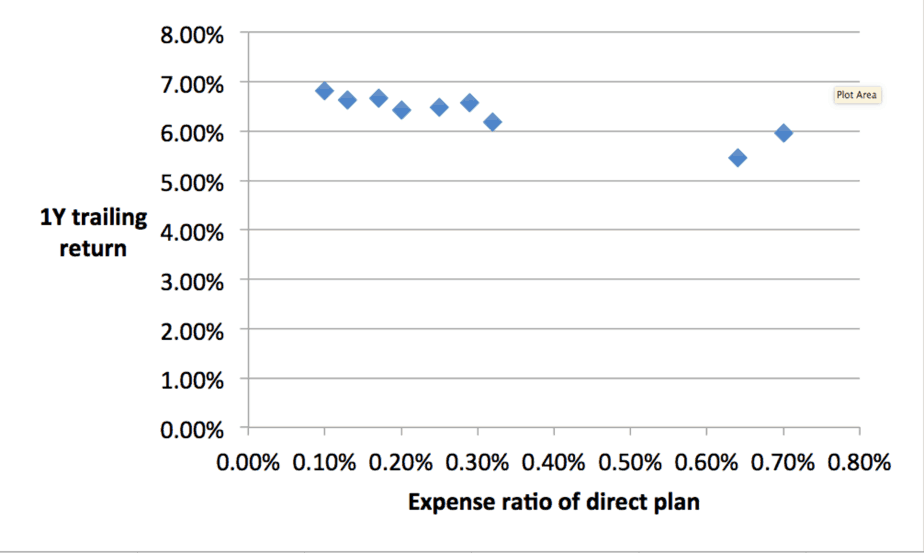

Om kostnadskvoten för de återstående fonderna och deras senaste ettåriga efterskottsavkastning plottas, är det tröstande att se att högre kostnadskvot, lägre avkastning – som det borde vara.

Investerare som vill bygga en passiv aktieportfölj bör inte bara överväga kostnadskvoten. De bör undvika låga AUM-medel och hålla sig till fonder med så hög AUM som möjligt. Faktum är att en högre AUM (minst 100+ crores) bör vara det första filtret för urval.

I denna rapport har vi bara beaktat Sensex och Nifty indexfonder. Andra indexfonder som spårar Nifty Next 50, Nifty 50 Equal Weight och Nifty 100 Equal Weight bör också vara utsatta för sådana fel eftersom många av dem inte har en stor AUM. Därför bör investerare vara försiktiga med prestanda.

Slå indexfonder Smart Beta?

Varför rekommenderar rådgivare indexfonder

Warren Buffett:Why Index Funds Trump Hedge Funds

Varför indexfonder?

Stängda fonder – ska du investera eller undvika?

Jämförelse av medel – Undvik dessa misstag!

SEBI plockar in flerkapitalfonder – vad ska du inte göra?

Dessa 8 aggressiva hybridfonder överträffade ett hybridindex konsekvent