I den här artikeln visar vi hur NAV för en indexfond eller priset på en ETF påverkas av en marknadskrasch och diskuterar ett enkelt och effektivt sätt att mäta tracking error. Så väl kunde fonden eller ETF:en spåra det underliggande totalavkastningsindexet.

Läroböcker definierar tracking error som standardavvikelsen för "skillnaden mellan avkastningen på en investering och dess riktmärke". Detta är alltid ett positivt tal och högre värde, mer avvikelse. Vad många investerare inte förstår är att spårningsfelet beror på vilket tidsfönster som valts. Det är att tracking error under det senaste året skiljer sig från det under de senaste två åren.

Den här definitionen skiljer inte mellan underavkastning (indexfondavkastning mindre än referensavkastning säg över en månad) och överavkastning (indexfondavkastning högre än jämförelseindex). Som påpekat av Siva från Facebook-gruppen, Asan Ideas for Wealth (privat), resulterar inte utgifter i spårningsfel!

Det vill säga om du tar bort t.ex. 1% årsavgift från Nifty TRI-data (distribueras dagligen), avkastningsskillnaden satsar på blotta data och bearbetad data är 1%, men spårningsfelet är noll. Det beror på att det inte finns någon variation i utbyte mellan indexdata och vår tänkta indexfond.

Detta beror på att tracking error mäts som en standardavvikelse. Om du investerar i en fast insättning är månadsavkastningen densamma varje månad. Så standardavvikelsen är noll. Anledningen här är densamma om den dagliga kostnadskvoten är densamma och det finns inga andra faktorer som påverkar fondförvaltningen.

Den främsta orsaken till tracking error i en indexfond är alltså fondin- och utflöden och svårigheten att försöka kopiera förändringar i indexet. Dessa beror i sin tur på hur lätt eller svårt det är att köpa eller sälja aktier. Siva visade också att det är möjligt att konstruera en indexfond NAV som har samma avkastning som index men med betydande tracking error. Spårningsfelet är icke-intuitivt och olämpligt för användning av privata investerare.

En fond med en låg kostnadskvot kan ha ett högt tracking error: Detta har fastställts i flera artiklar:

För att göra saken värre mäts avkastningen och spårningsfelet för en ETF med hjälp av dess NAV-data, medan investerare köper och säljer till marknadspris. Denna prisrörelse kan avvika avsevärt från NAV-rörelsen, särskilt under en marknadskrasch när det finns en plötslig nedgång i efterfrågan.

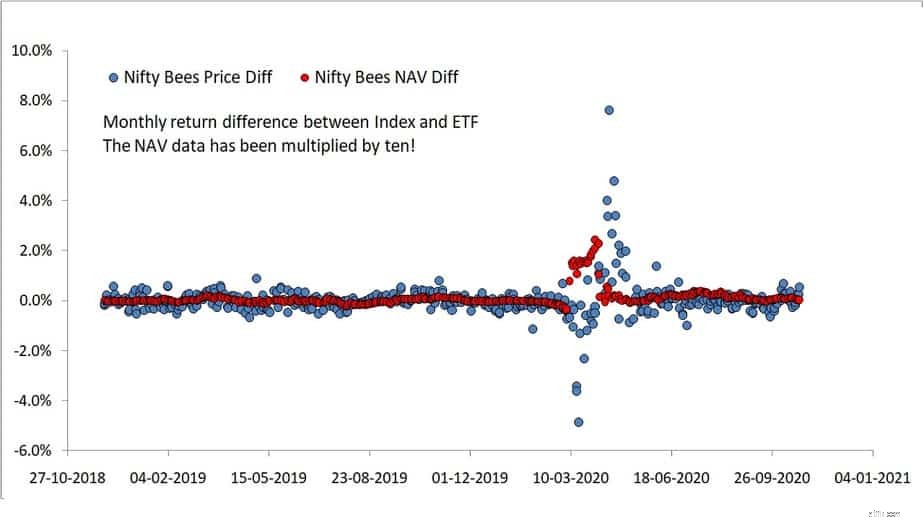

Vi plottar under den rullande månatliga avkastningsskillnaden mellan Nifty 50 TRI och Nippon India Nifty Bees pris (blå) och NAV (röd). Prisdatan är så enorm att vi var tvungna att multiplicera NAV-data med tio och den är fortfarande liten! Håll dig borta från ETF:er om du inte vill handla i realtid!

Lägg märke till hur mycket spårningsfelet som mäts med NAV-data missvisar verkligheten även långt borta från kraschen! Varje retur som nämns online baseras på NAV och inte på priset! Den enorma ökningen uppåt och nedåt motsvarar kraschen i mars 2020.

Helst Nifty 50 TRI månatlig avkastning – Nippon India Nifty Bees ETF NAV månatlig avkastning bör vara positiv. Det vill säga över en månad, indexet kommer alltid att ha en högre avkastning främst på grund av utgifterna förknippade med ETF:n (eller någon indexfond). Av de 469 månatliga avkastningsskillnaderna som studerades var avkastningen på ETF NAV högre än indexet 196 gånger! Detta är ett tydligt bevis på att svårigheter med att anpassa portföljen till indexets är huvudorsaken till denna avkastningsskillnad – så mycket att den förnekar förlusten på grund av utgifter!

Enligt vår uppfattning är att studera denna avkastningsskillnad ett enklare och överlägset sätt än att beräkna tracking error som standardavvikelse. ETF-prisavkastningen förväntas pendla över och under indexavkastningen på grund av fluktuationer i efterfrågan och utbud. Detta är välkommet så länge gungorna är små och dubbelriktade (båda vägarna).

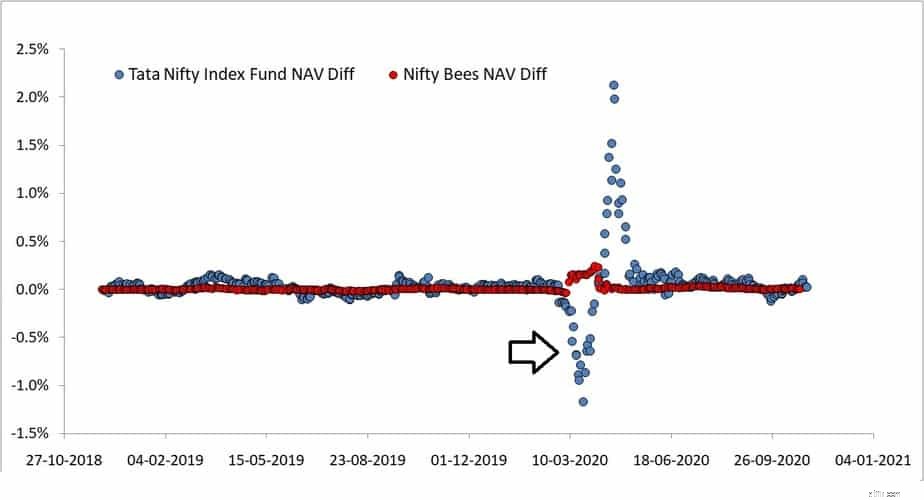

Låt oss nu överväga en av de sämsta indexfonderna:Tata Nifty Index-fonden. För närvarande har detta samma kostnadsförhållande som Nippon Nifty Bees. De negativa blå prickarna representerar fondens månatliga avkastning som var högre än indexet.

Under en marknadskrasch är den negativa avvikelsen kraftig, men sådana avvikelser kan förekomma vilken dag som helst. Så många som 148 sådana negativa avkastningsskillnader sågs för Tata-fonden och 196 för Nifty Bees ETF (med NAV).

Istället för att rapportera ett enda alltid positivt tal som tracking error, kan vi kvantifiera avvikelser från indexet på följande sätt:

Om någon skulle studera ETF NAV ensam skulle de bli imponerade av gapet mellan max och min månatliga avkastningsskillnader:0,24 % – (-0,04 %) =0,28 %. Bara om de bryr sig om att titta på denna skillnad baserat på priset skulle de uppskatta att den är så hög som 12,49%.

Jämfört med detta har Franklin-fonden klarat sig hyfsat bra med en spridning på 1,89 % och endast 87/469 fall av fondens överavkastning (negativ avkastningsskillnad). Dessa kvantiteter är intuitiva och lättare att förstå än spårningsfelet. Som man kan se från tabellen ovan är medianen och genomsnittet av avkastningsskillnaderna ganska olika. Detta gör standardavvikelsen (konventionell tracking error) till ett felaktigt mått som inte är representativt för den faktiska spridningen.

Ett månatligt spårningsfeldatablad med denna information kommer snart att göras tillgängligt. De 2-3 bästa fonderna i den här listan är inte namn som du ofta ser i gör-det-själv-forum 🙂

Hur man läser börsindex

Gör-det-själv-indexfonder:ett smartare sätt att äga indexet?

4 fonder för att minska din risk i en börskorrigering

Hur man investerar i indexfonder (investeringar på 5 minuter)

Hur beräknas Nifty 50 – NSE Benchmark Index!!

SGX Nifty Explained – Hur det påverkar den indiska aktiemarknaden?

Hur mäter man risker i värdepappersfonder?

Att välja indexfonder:Lägsta utgifter betyder inte lägsta tracking error!