Favoritfrågan för de flesta investerare är "hur man väljer fonder". Vi inverterade frågan till "hur man INTE väljer en värdepappersfond".

I det här inlägget tittade vi på faktorer som stjärnbetyg, tidigare resultat eller varumärkesnamn och den överdrivna vikt de ges i valet av fonder. Dessa faktorer kan i bästa fall användas som utgångspunkt i din fondsökning.

Sedan gick vi vidare för att titta på den andra ofta sökta frågan – bästa fonder att investera i. Vi gjorde en lista över de 10 bästa fonderna efter storlek och tittade på olika funktioner i dessa system. Det har observerats att investerare inte riktigt uppmärksammar dessa faktorer. Istället förlitar de sig bara på en faktor – tidigare resultat.

I valet av fond finns det faktorer, utöver fondens resultat, som måste tillmätas vederbörlig betydelse. Dessa inkluderar:

Låt oss diskutera en av dessa nyckelfaktorer – Utgiftskvot .

1966, ekonomen William Sharpe (som tillskrivs skapandet av Sharpe Ratio ) sa: "allt annat lika, ju mindre en fonds kostnadskvot är, desto bättre resultat får aktieägarna .”

Att driva en värdepappersfond innebär flera utgifter, till exempel för fondförvaltning (köp och försäljning av värdepapper, forskning ), utgifter för registrator och förvaringsinstitut, provisioner som betalas till din distributör/mäklare, tjänstskatt på fondförvaltning, etc.

Vem betalar för dessa utgifter? Det återvinns från pengarna som du investerar i fonden. När dessa utgifter uttrycks som en % ålder av fondens värde kallas det kostnadskvoten.

Nu behöver naturligtvis pengar pengar för att driva dessa massiva operationer. Men hur mycket? Även om tillsynsmyndigheten SEBI har begränsat de totala utgifterna som kan debiteras olika typer av fonder, fungerar de flesta av fonderna på den högre sidan av denna gräns.

Utgifterna minskar mängden pengar som skulle vara tillgängliga för investeringar och därmed avkastning. Högre utgifter, sänk avkastningen som dina pengar kommer att leverera och vice versa.

Helst, eftersom storleken på fonden ökar behöver inte alla utgifter också öka. Till exempel , de fasta kostnaderna som löner för fondförvaltare eller forskarteam behöver kanske inte gå upp mycket. Detta bör då få ner kostnadskvoten. Som nämnts tidigare, är det inte vad som händer med de flesta fonder som använder maxgränserna.

Tyvärr är kostnadskvoten den mest försummade faktorn vid val av fond. Faktum är att flera investerare motiverar en högre kostnadskvot genom att säga "så länge det genererar överlägsen avkastning, låt dem ta betalt. Hur bryr jag mig? ”

Denna inställning är mer uttalad gentemot aktiefonder jämfört med skuld- eller balanserade fonder. Aktiefonder har kunnat generera tvåsiffrig avkastning under ganska lång tid. Utgifterna verkar för små i jämförelse med den höga avkastningen.

Men det kan vara ett misstag. Låt oss titta på följande tabell.

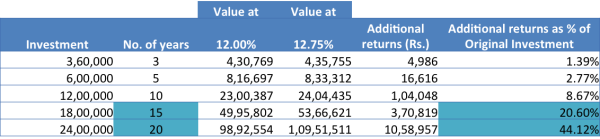

Det visar värdet av en SIP på Rs. 10 000 varje månad växer med 12 % och 12,75 %. Siffrorna är för 3, 5, 10, 15 och 20 år.

Tabellen ovan visar rikligt hur en 0,75 % meravkastning per år (kostnadsbesparingar ), resulterar över tiden i cirka 44 % extra totalavkastning (i procent av dina investeringar ).

Vad har du att säga nu?

Kostnadskvoter är desto mer relevanta för skuldfonder. Dessa fonder investerar i instrument som företagsobligationer, statspapper, statsskuldväxlar, kortfristiga obligationer på penningmarknaden, etc.

I dessa skuldfonder är avkastningen mycket dämpad jämfört med eget kapital, och därför är låga kostnader ett av de mest effektiva sätten att leverera avkastning.

Till exempel , skulle en ultrakortfristig fond vanligtvis avkastning cirka 8 % per år. Har det råd att ha kostnadskvoter på 1 % till 2 % eller mer, som i aktiefonder?

Om allt annat förblir detsamma kan kostnadsförhållandet vara skillnaden mellan vinnaren och förloraren.

Ta inte lätt på kostnaderna. Titta noga på kostnadskvoten siffran på fonder som du planerar att investera i. En mycket hög kostnadskvot bör betraktas som ett varningstecken.

Slutsats

Du förstår, när det kommer till investeringar är det enda som DU definitivt kan kontrollera kostnaderna. Du kan välja lågprisfonder. Avgörande för den låga kostnaden är kostnadsförhållandet.

Direkta planer för värdepappersfonder har dykt upp som ett effektivt alternativ för att utöva denna strategi. Direkta planer betalar inte ut distributörsprovisioner, alls.

Med hjälp av direkta planer kan du som investerare styra hur mycket du vill betala för rådgivning och hur mycket för genomförandet av dina investeringstransaktioner.

Vad mer kan du kontrollera förutom kostnader? Det är ditt beteende .

Att ofta köpa och sälja fonder, förlita sig på kortsiktiga taktiker utan fokus på långsiktiga mål, slumpmässiga transaktioner utan medvetenhet om vad du gör och varför kan leda till katastrofala resultat. Håll koll på ditt beteende.

Med det sagt önskar jag dig lycka till med att investera i fonder!

Registrera dig på bloggen för att få uppdateringar i din e-postkorg.

Hur beräknas utdelningar på värdepappersfonder?

Hur man investerar i en aktiefond

Hur väljer man inte fonder?

Hur bygger man en SIP-portfölj av fonder?

Hur man bygger en vinnande fondportfölj för 2019 och därefter

Hur mäter man risker i värdepappersfonder?

Är det vettigt att välja fonder med lägst kostnadskvot?

Hur många fonder ska jag köpa?