Om du någon gång har läst eller hört en fondannons i tryckt eller radio eller TV, är de sista orden - "Vänligen läs informationsdokumentet för fonden noggrant innan du investerar."

I verkligheten är det väldigt få som faktiskt gör det. Det tar inte bort det faktum att det bästa sättet att förstå en fond är att läsa olika dokument som är kopplade till den.

Tyvärr har fondbranschen gjort sitt bästa för att förvirra investeraren på alla möjliga sätt. Informationen är spridd över så många dokument, inklusive ett Scheme Information Document (SID), ett Key Information Memorandum (KIM) och ett faktablad.

Och ännu värre, det finns inget standardformat för dem. Så om du tar systemdokument för två fonder skulle du känna att de har kommit från två olika planeter.

Sök bara i dokument efter två valfria fonder på Internet så förstår du vad jag menar.

Som investerare finns den viktigaste informationen som du bör leta efter i fonden faktablad .

Vad säger fondens faktablad? Låt oss ta upp det här med ett exempel.

Vi kommer att överväga en aktivt förvaltad aktiefond (det är inte en indexfond). Franklin India Bluechip Fund (FIBF) borde vara en bra sådan.

För din referens, klicka här för att ladda ner faktabladet om Franklin India Bluechip Fund.

ELLER

Klicka här för att läsa Fondens CV online på Unovest

Här är de viktigaste delarna av ett faktablad för en aktiefond.

#1. Schemanamn – Vanligtvis ger den här dig den snabbaste överblicken över vad fonden är. Men med tanke på mängden namn som finns där ute, kan det också sluta vara lika förvirrande. Någon anledning till att vi har 3000+ systemnamn? Ja!

FIBF, som namnet antyder, är en fond som kommer att investera i bluechip eller stora, stabila företag.

För att förstå detta bättre, namnet Franklin India Flexicap Fund , å andra sidan, skulle föreslå att fonden inte kommer att begränsa sig till något börsvärde och fritt ta tillvara tillgängliga möjligheter över hela spektrumet.

Ett namn som Sundaram Select Midcap Fund skulle investera i medelstora aktier.

#2. Typ av schema – Systemets karaktär talar om för dig om det är ett öppet schema eller ett slutet schema. I ett slutet program kan du inte köpa andelar annat än under den första teckningsperioden. Sälj- eller inlösenalternativet är också tillgängligt i vissa intervall och inte varje arbetsdag.

FIBF är ett öppet system, det vill säga man kan köpa och sälja fondens andelar på vilken arbetsdag som helst.

#3. Systemmål – Det här är en kort sammanfattning av vad ordningen avser att göra.

När det gäller FIBF är det ett öppet tillväxtsystem med målet att i första hand ge kapitaltillväxt på medellång till lång sikt.

Ja, jag vet, det är inte särskilt vettigt eller ger bort någon speciell insikt. Men det är vad det är. Långsiktig kapitaltillväxt är faktiskt en standardfras i nästan alla mål för aktieprogram.

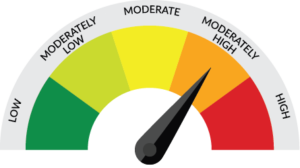

#4. Riskometer och schemalämplighet – Riskometern talar om för dig hur stor "risk" din investering sannolikt kommer att ligga på. De flesta aktiefonder faller i profilerna Moderatly High och High Risk.

Risken ska förstås som att aktieinvesteringarna kan vara mycket volatila och det kan finnas längre perioder då det inte skulle ske någon värdeökning. Om du är redo att hantera den volatiliteten är du redo att investera i en aktiefond.

Systemets lämplighet är en riktlinje som anger vilken typ av investerare systemet är avsett för.

FIBF har kategoriserat sig i ett system med måttligt hög risk. När det gäller lämplighet står det att fonden är lämplig för dem som tittar på långsiktig kapitaltillväxt i en fond som investerar i stora aktier.

#5. Startdatum – Det här är det datum då systemet startade sin investeringsverksamhet. Det går också att antyda systemets ålder. Ett system med högre ålder innebär en längre meritlista och mer erfarenhet under bältet, vilket är ett plus.

Startdatumet för FIBF är december 1993. Det är en 22-årig meritlista som täcker olika tjur- och björnfaser på marknaden.

#6. Benchmark – Fondsystemen jämför sig mot ett marknadsindex. Valet av indexriktmärke hjälper till att förstå vilken typ av aktievalsstrategi ett schema troligen kommer att följa.

Riktmärket för FIBF är S&P BSE Sensex. BSE Sensex består av några av de största företagen på den indiska aktiemarknaden. Detta bekräftar ytterligare tanken att fonden sannolikt kommer att investera i stora aktier.

#7. Fondförvaltare – Medan de flesta fondbolag skulle hävda att de styrs av processer och inte av individuella nycker, tenderar fondförvaltare att påverka investeringsstilen för en fond. Det är inte lätt att diskontera bort fondförvaltarupplevelsen. Det spelar roll.

En bra fondförvaltare hjälper till att skapa en strategi som kan ge bättre riskjusterad avkastning för fondsystemet inom mandatet.

Men en fond som bara levererar på grund av närvaron av en viss fondförvaltare kommer sannolikt inte att upprätthålla sin prestation på lång sikt.

FIBF:s nuvarande fondförvaltare är Anand Radhakrishnan och Anand Vasudevan.

#8. Investeringsstil – Investeringsstilen är en tjuvtitt på hur fonden kommer att gå tillväga för att identifiera sitt universum och göra sitt aktieurval. Det kan också ange om fonden kommer att ha en gräns för antalet aktier den kommer att ha i portföljen och allokeringsintervallet för en aktie. Detta kommer att definiera diversifieringsstrategin för programmet.

FIBFs investeringsstilsuttalande säger:"Fondförvaltaren söker stadig och konsekvent tillväxt genom att fokusera på väletablerade företag av stor storlek."

#9. Portföljinnehav (aktier/sektorer) – Fondens nuvarande innehav i termer av aktier och sektorer ger dig en uppfattning om var fonden är investerad och om den är i linje med den målsättning och stil som den har identifierat för sig själv.

Du kan se topp 10 aktier och sektorer i vissa fall, medan andra fondfaktablad skulle presentera hela portföljen.

FIBF har 42 aktier i sin portfölj – vilket innebär att portföljen är ganska diversifierad. Endast 2 aktier – HDFC Bank och Infosys, har över 5 % i tilldelning. (Det har också stjärnmärkt sina 10 bästa innehav).

När det gäller sektorer har banker och mjukvara den maximala allokeringen i fonden.

#10. Omsättning – Portföljens omsättning antyder hur ofta fonden gör förändringar i sin portfölj när det gäller att köpa och sälja aktier/värdepapper. Som en allmän regel, ju mindre det är, desto bättre. Högre omsättning innebär fler utgifter på fonden vilket påverkar avkastningen. Inte något du skulle vilja ha som investerare.

FIBFs omsättning, enligt faktabladet är, 17,07%. Det betyder att en aktie i genomsnitt stannar i cirka 6 år i portföljen.

#11. Tidigare resultat – Tidigare resultat anses vara fondvalets heliga graal. De flesta investerare fattar sina investeringsbeslut baserat på denna enda faktor. Detta kanske inte är korrekt. Åtminstone är tidigare resultat inte det enda som man bör titta på.

Vad vi har diskuterat ovan under portföljstrategi och olika förhållanden förtjänar mer uppmärksamhet än tidigare prestationer.

När det kommer till resultat visar fonder vanligtvis värdet på Rs. 10 000 investerad klumpsumma och en SIP över en tidsperiod.

Samma beräkning görs också för jämförelseindexet för att hjälpa dig förstå hur fonden klarade sig gentemot jämförelseindexet. Detta skulle hjälpa till att avslöja om du gjorde ett bra beslut när du valde den här fonden eller om du skulle ha varit bättre av att investera i en annan fond eller en indexfond?

FIBF visar SIP-avkastning under 1, 3, 5, 7, 10 år och sedan starten för sig själv såväl som mot två riktmärken. Det verkar som om det har överträffat riktmärkena över alla tidsramar.

Även om det inte är klart, om riktmärkena har övervägts med endast prisavkastning eller totalavkastning (inklusive utdelning).

Volatilitetsmåtten avser nyckeltal som standardavvikelse och Sharpekvot. Dessa åtgärder kan återigen vara olika siffror beroende på var du letar. Detta beror på skillnaden i tidsperioderna.

När det gäller FIBF har data över en period av 3 år använts för beräkningen av dessa kvoter.

#12. Standardavvikelse – Standardavvikelsen talar om hur mycket av ett jojo fondens avkastning har varit. Det betyder hur mycket fondens avkastning har avvikit från dess genomsnitt över en tidsperiod. Mer avvikelse, mer volatil är fonden.

FIBF har en standardavvikelse på 4 %, vilket betyder att den har varit ganska stabil.

#13. Sharpe Ratio – Sharpe Ratio är ett mått på hur mycket meravkastning fonden har levererat för varje ytterligare riskenhet som tagits. Den beräknas som

=(Fondens avkastning – Riskfri avkastning*) / Standardavvikelse

I fallet med FIBF är Sharpe-förhållandet 0,29.

*Riskfri ränta är till exempel den 10-åriga statsobligationsräntan.

Vissa andra fonder faktablad kan dela mer information inklusive beta, P/E-tal för portfölj, P/B-tal, börsvärde för de enskilda innehaven, etc.

De flesta av dessa nyckeltal skulle förstås bättre när du jämför dem med liknande andra fonder.

#14. Kostnadskvot – Kostnadskvoten är den avgift som tas ut för att genomföra showen. Det är en summa av alla utgifter som fonden tar ut inklusive investeringsförvaltningsavgift (plus serviceskatt), försäljnings- och distributionskostnader, mäklarhus, förvaringsinstitut, etc.

I fallet med FIBF har den en kostnadskvot på 2,24 % för sin ordinarie plan medan kostnadskvoten för den direkta planen är 1,41 %.

Direkta plankostnader är alltid lägre eftersom de inte har försäljnings- och distributionskostnader.

#15. Avsluta Load – Om du bestämmer dig för att lösa in eller sälja dina andelar innan en viss tidsperiod kan du behöva betala en avgift. Exit belastningar skapas vanligtvis för att förhindra förtida inlösen av investerare. Detta debiteras på investeringens försäljningsvärde eller inlösenvärde.

För FIBF, om du löser in dina investeringar inom mindre än 1 år efter köp, kommer du att debiteras en 1 % exit belastning på marknadsvärdet.

Så det är vad ett fondfaktablad berättar. Detta är inte en uttömmande lista. Som nämnts tidigare kan det finnas flera annan information som kan visas upp av olika fonder.

Som investerare är det mycket troligt att du kan känna dig överväldigad av informationen. Rekommendationen är att inte undvika det. Börja med fondens faktablad och sedan kan du gå djupare med Scheme Information Document. Använd den för att ställa fler frågor om en fond.

Lär dig och förstå din fond i förväg innan du gör din investering och det kommer att förhindra en hel del hjärtbränna senare.

Klicka här för att läsa fond-CV för Franklin India Bluechip Fund på Unovest.

Mer läsning :Topp 10 fonder – fakta som du förmodligen inte visste