Franklin Ultra Short Bond-fonden är en värdepappersfond som investerar i olika kortfristiga företagsobligationer, statspapper och penningmarknadsinstrument.

Om du tittar på fondens innehav kommer du att se att de alla har en kreditvärdighet. Ett kreditbetyg ger en uppfattning om hur säker investeringen är eller inte och om emittenten är i stånd att betala skulden på ett regelbundet sätt.

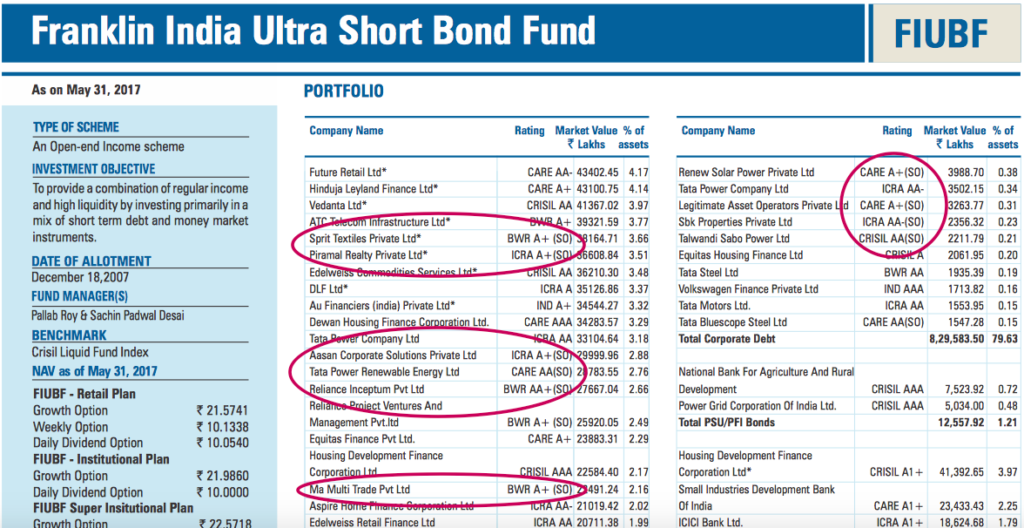

Ta en titt på ögonblicksbilden nedan. Detta är från det senaste faktabladet från Franklin India Ultra Short Bond Fund.

Källa :www.franklintempletonindia.com

Ta nu till exempel några av dess innehav:

Det första ordet i dessa betyg är namnet på kreditvärderingsinstitutet. De följande bokstäverna AA, A+ hänvisar till betyget. Det högsta betyget är AAA och det lägsta är Skräp, vanligtvis betecknat med D.

Skuldinstrument med rating upp till BBB- eller mer anses vara investeringsgrad. Allt lägre än så är spekulativt eller skräp.

Men som du ser finns det detta extra märke (SO) med dessa betyg. Vad är det här?

SO hänvisar till en strukturerad skyldighet.

En strukturerad skyldighet är ett modifierat sätt att samla in pengar från marknaden.

Organisationer som använder denna metod skapar ett Special Purpose Vehicle eller SPV (vanligtvis en Trust) och binder sina befintliga tillgångar eller framtida fordringar till det. Det skapar sedan särskilda äganderättigheter som kallas Pass Through-certifikat eller PTC och säljer dem till potentiella investerare.

Dessa certifikat kan komma i olika pooler eller trancher, vissa har hög kreditkvalitet medan andra har lägre betyg. Som ett resultat har de också olika returprofiler.

Investerarna köper in sig i dessa certifikat/instrument baserat på deras förmåga att ta risker och tillhandahåller därmed medel till organisationen för dess vidare användning. Banker, finansiella institutioner, infrastrukturföretag använder denna metod mycket för att samla in pengar.

För en organisation vars individuella kreditvärdighet inte är bra kan skapa en SPV-struktur och få ett bättre betyg. Detta gör det möjligt för dem att antingen samla in mer pengar än de skulle kunna som organisation eller till lägre räntekostnader eller både och.

Kreditvärderingsinstituten använder SO-märket för att skilja dessa instrument från andra.

En strukturerad förpliktelse för alla praktiska ändamål är lika bra som ett ränteinstrument förutom hur det är uppbyggt. Detta kan innebära ytterligare risker.

Det kan till exempel ha en likviditetsrisk eftersom marknaden för strukturerade produkter inte är särskilt djup.

Om det skulle finnas en standard från den här portföljen kanske det inte finns någon annan återställning. För att kompensera för dessa ytterligare risker kan dessa instrument erbjuda en högre belöning till investerarna.

I vissa fall tenderar dessa investeringar att höja sin kreditprofil genom att använda olika åtgärder. Till exempel , kan de gå för kreditförstärkning där en bank eller finansiell institution går med på att tillhandahålla ytterligare medel för att betjäna investerarna, om kassaflödena från själva investeringen skulle bli lidande.

I andra fall garanterar ett koncernbolag eller en annan enhet service (avkastning av kapital + ränta) av dessa investeringar.

Dessa kreditförbättringar och garantier gör strukturerade åtaganden mer attraktiva för investerare som är villiga att ta större risker för en högre belöning.

Ur ditt räntefondinnehavssynpunkt måste fondförvaltaren ta hänsyn till fondens investeringsmandat och se om en sådan investering passar in i profilen. Om fonden har mandat att endast gå för AAA-investeringar utan exponering mot strukturerade investeringar eller derivat bör sådana investeringar vara ett NEJ NEJ.

Om fondmandatet tillåter måste förvaltaren räkna ut riskbelöningskvoten och utvärdera om risken med investeringen kompenseras på ett adekvat sätt via avkastning.

För Franklin-fonden är de flesta av de strukturerade åtagandeinstrumenten betygsatta A+ eller högre. Detta indikerar att de har en bra kreditprofil och sannolikt kommer att återbetala kapitalbeloppet och räntan till investeraren.

Med det sagt måste fondförvaltaren göra en original utvärdering av instrumentet och inte helt förlita sig på kreditbetyget från en tredje part*.

Det har förekommit fall tidigare där fonder har innehaft tvivelaktiga skuldinstrument som senare har nedgraderats av kreditinstitut. Nedgraderingen utlöser en minskning av deras omsättningsbarhet och påverkar värdet på innehavet i en fonds portfölj negativt. Vi hade J P Morgan (på grund av Amtek Auto-krisen) och Taurus-fonder som påverkades.

Franklins fonder och även ICICI Prudential har påverkats av JSPL-nedgraderingar som de var tvungna att sälja med förlust. Här är en relaterad artikel.

Detta var dock inte en strukturerad skyldighet. De var vanliga ränteföretags skuldemissioner.

För dig som investerare är det viktigt att anförtro dina pengar till en förvaltare som inte tar onödiga risker med dina pengar. Och du, tillsammans med din rådgivare, måste hålla ett öga på portföljen för att se om din portföljrisk är i linje med dina personliga riskpreferenser.

Obs :*Kreditvärderingsinstitutens arbete har varit tveksamt under den senaste tiden. Men man kan använda dem som en input och inte som en slutlig parameter för att komma fram till ett investeringsbeslut.

Vad betyder medel för likvidation?

Kan NRI:er investera i indiska fonder? Ja och nej!

Sunt förnuft och investeringar i fonder

RA-RE-händelsen drabbar skuldfonder

Hur mäter man risker i värdepappersfonder?

Dessa 71 fonder drabbades av nedgraderingar av obligationsbetyg i september 2019

Att välja indexfonder:Lägsta utgifter betyder inte lägsta tracking error!

Är du medveten om dessa osynliga fondrisker?