En av de grövsta insikterna under 2020 har varit hur kreditrisker i skuldfonder kan komma att bita ihop. Nu frågar investerare:"inget eget kapital, ingen kreditrisk, ge mig ett säkert skatteeffektivt investeringsalternativ .” I detta sammanhang utforskar vi Quantum Dynamic Bond Fund och om du skulle föredra den framför RBI Bonds.

Låt oss få lite fakta om fonden.

Quantum Dynamic Bond Fund är en skuldfond med ett investeringsmål

att generera intäkter och kapitaltillväxt genom aktiv förvaltning av en portfölj bestående av kortfristiga och långfristiga skuld- och penningmarknadsinstrument.

Investeringsmålet verkar heltäckande. Fonden har dock mandat att undvika kreditrisker.

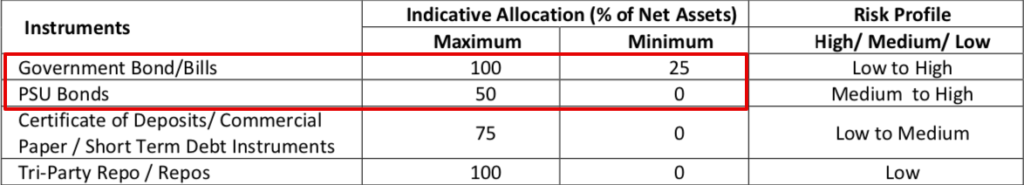

Den ideala tillgångsallokeringen för fonden ger oss en bättre bild av var den sannolikt kommer att investera.

En sak som tydligt sticker ut är uteslutningen av företagsobligationer från tillgångsallokeringstabellen.

I verkligheten är fonden stolt över att den inte tar några kreditrisker. Quantum Dynamic Bond Funds investeringsuniversum är begränsat till statspapper, AAA/AA-klassade PSU-obligationer och penningmarknadsinstrument.

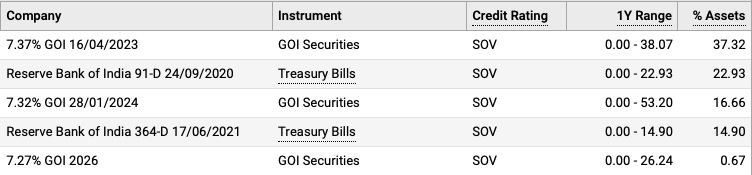

Jag kontrollerade de halvårliga portföljerna från 2017 till juni 2020 och fann att detta verkligen är sant. Fonden har aldrig investerat utanför högst rankade PSU-obligationer, statliga värdepapper, statsskuldväxlar och penningmarknadsinstrument.

Fonden arbetar också med ett mycket konservativt tillvägagångssätt, vilket gjorde att den bytte till en helt G-Sec / T-Bill portfölj efter mars 2020. Det finns för närvarande inte ens en enda PSU-obligation i portföljen.

Detta är det enskilt största positiva med fonden – Undviker kreditrisk helt och hållet.

Så, hur fungerar det här för fonden?

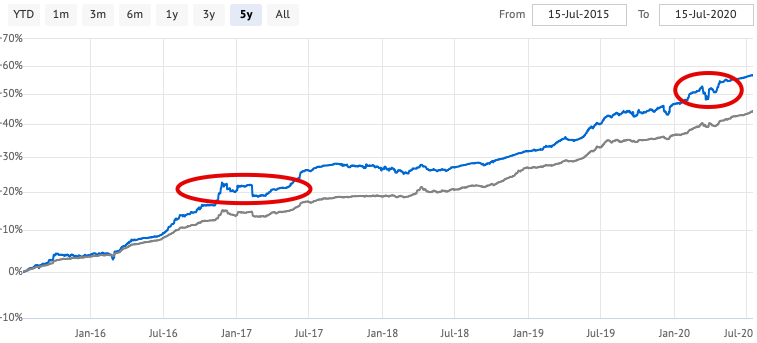

Här är en 5-årig NAV-diagramrörelse för Quantum Dynamic Bond Fund (blå linje ).

Bra observation! Fonden tar inga kreditrisker, det är ett faktum.

Ingen kreditrisk innebär att fonden sannolikt inte kommer att möta några fallissemang i portföljen. Dessutom, om ett värdepapper nedgraderades, är det osannolikt att det flyttas till sidofickan i portföljen. Var och en av dessa händelser kan leda till en permanent värdeförlust.

Vi känner alla till sagan bakom Franklin Templeton-fonder.

Så varför är det upp- och nedgångar?

Detta för oss till en viktig egenskap hos fonden – dynamisk obligation. Även om fonden inte tar några kreditrisker, har den ett mandat att ändra sin portföljstruktur baserat på sin bedömning av räntemiljön.

Om den förväntar sig att räntorna kommer att sjunka, kommer den att hålla fast vid långfristiga statsobligationer och försöka fånga kapitalvinster. Om den förväntar sig att räntorna ska stiga, kommer den att hålla fast vid korta statsobligationer eller statsskuldväxlar och vänta på att räntorna ska stiga för att kunna låsa in höga avkastningar.

Den dynamiska karaktären gör fonden räntekänslig. Det finns tillfällen då rörelser i räntorna kommer att påverka fonden och dess NAV kommer att bli lidande. Det är bara så fondredovisningen fungerar.

De flesta dynamiska obligationsfonder såväl som långfristiga obligationer kommer att ha en volatil rörelse, främst på grund av portföljens räntekänslighet.

En rättvis fråga. Ja, det är en möjlighet.

Du måste komma ihåg att med dynamiska obligationsfonder måste din tidshorisont vara 3 år eller mer. Under denna tidsperiod kan strategin spela ut och det är osannolikt att du kommer att se en negativ inverkan på portföljen.

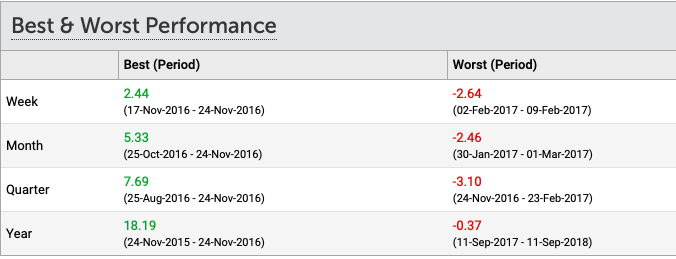

Om du tittar på följande Bästa och sämsta resultat för fonden ser du hur det har gått.

I mars 2020 stod fonden inför en 2,67 % nedgång i NAV, men den återhämtades inom några dagar. Se samma NAV-diagram ovan.

Om skatten inte stör dig och du inte vill ha någon nedgång i värdet på din investering (även om den är tillfällig), bör du hålla dig till RBI-obligationer och liknande icke-noterade ränteinvesteringsalternativ.

En av de viktigaste sakerna med fonden är att den inte tar några kreditrisker och investerar endast i Sovereign/PSU-värdepapper.

Jag nämner det för att säkerställa att du kopplar dina förväntningar på avkastning därefter.

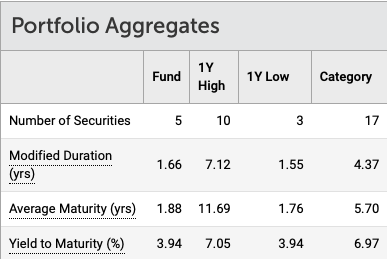

För närvarande har fonden en blandning av kort- och långfristiga investeringar. Räntekänsligheten, mätt med Modified Duration och som orsakar volatiliteten, är också låg (mycket lägre än andra obligationsfonder av liknande karaktär).

Om man tittar på avkastningen till förfall är fonden positionerad för att leverera cirka 4 % till 5 % avkastning under 3 till 5 år. Fonden kan försöka fånga några vinster på grund av ränterörelser för att leverera ovanstående siffra.

Kom ihåg att under 3 års innehav får räntefonder indexeringsförmånen för kostnadsinflationen, vilket gör att du betalar mycket lägre långsiktig kapitalvinstskatt.

Förutsatt att inflationen håller i sig på samma sätt som avkastningen kommer du i praktiken att betala nära noll skatt.

Om du letar efter en noll kreditriskinvestering med bättre skatteeffektivitet och har en innehavstid på 3 till 5 år kan Quantum Dynamic Bond Fund hitta en plats i din portfölj. Du måste dock vara redo att acceptera lite volatilitet.

Ett typiskt användningsfall skulle vara parkering av långsiktiga akutmedel. De första 6 till 12 månaderna av din akutportfölj måste vara i investeringar med lägre varaktighet. Utöver det kan du överväga att använda denna fond.

En annan användning är att göra detta till en del av din långsiktiga räntetillgångsallokering.

Om du har ytterligare frågor svarar jag gärna på dem. Skicka gärna vidare.

Går avbokning av ett gymmedlemskap på din kreditupplysning?

Förtjänar livförsäkring en plats i din pensionsportfölj?

Bör obelastade rörliga livränta ha en plats i din portfölj?

Har din investeringsportfölj installerade nödkrockkuddar?

7 obligationsfonder för att förankra din pensionsportfölj

Ställer ditt kreditkort?

Har du lagt till en förvaltare till dina fondinvesteringar?

Quantum Long Term Equity Value Fund – Lär känna din fond