Det är välkänt att medelstora och småbolagsfonder är volatila. De kan ge fantastisk avkastning eller förluster på kort tid. Är det vettigt för investerare att taktiskt bokföra vinster från medelstora och småbolagsfonder? Låt oss ta reda på det.

Som analytiker är huvudsyftet med taktisk tillgångsallokering eller marknadstiming att sänka portföljrisken. En högre avkastning är bara en önskvärd bieffekt. Som investerare är huvudsyftet att minska volatiliteten i portföljtillväxten när deadline för målet närmar sig. Även när vi testar en strategi i det förflutna kommer avkastningsskillnaden mellan en taktisk strategi kontra en "köp varje månad"-strategi att bero på om marknaden kraschade under den studerade perioden eller inte. Riskskillnaden kommer att vara mer eller mindre oberoende av marknadens upp- och nedgångar.

Det finns många saker att tänka på innan man kommer med en vinstbokningsstrategi. I det följande ska jag jämföra "köp varje månad och håll" medelstora eller småbolagsfonder (systematisk investering i brist på ett bättre ord) med taktisk strategi för medelstora/småbolag + stora företag.

Det vill säga, vi ska överväga taktisk allokering från en medelstor fond (eller småbolagsfond) till ett stort bolag och vice versa beroende på marknadsförhållanden. Detta kommer att hålla det egna kapitalet:räntetillgångsallokeringen av investerarnas portfölj oförändrad. Endast börsvärdet för aktiedelen kommer att variera.

Jag har inte övervägt exit-laster och skatter, som vanligtvis gjorts i alla tidigare taktiska tillgångsallokeringsstudier. Två anledningar (1) den systematiska portföljen här har bara eget kapital till skillnad från de (2) mitt mål är att kontrollera hur taktiska rörelser minskar risken. Om en investerare är ovillig att bokföra vinster av rädsla för skatter måste de lida förluster. Man kan inte äta en kaka och ha den också.

Vi har övervägt 43 10-åriga backtests från 1 april 2005 och använder Nifty Midcap 150 TR Index, Nifty Small Cap 250 TR Index och Nifty 50 TR Index. Att använda aktiva fonder kan minska fördelarna med taktisk vinstbokning, men att använda dem i ett baktest kommer att leda till fördomar. Återigen, en investerare kan inte äta en kaka och få den också.

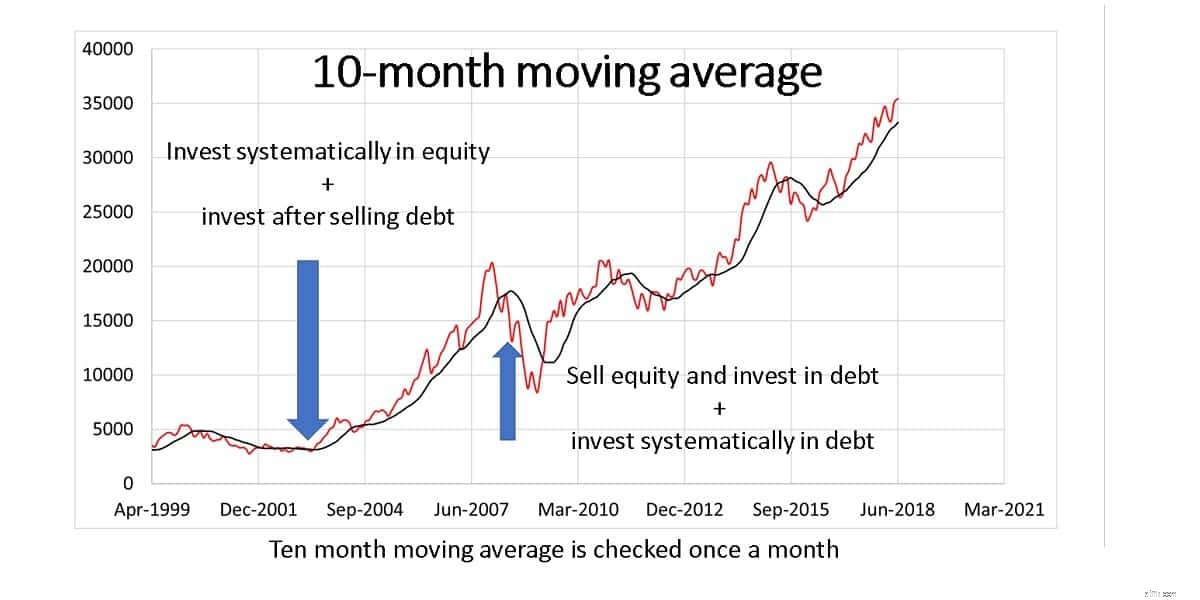

Läsare kanske minns att jag har gjort en detaljerad taktisk tillgångsallokeringsanalys med tio månaders glidande medelvärde (10 MMA). Se den här artikeln för fullständig information. Här är en relevant bild. För den här studien, ersätt eget kapital med medelstora eller småbolag och skulder med smarta 50.

Jag ska bara ge kärnan av metoden nedan. Vi ska överväga två tillvägagångssätt:(1) Enkel 10 MMA och (2) Dubbel 10 MMA.

Titta på priset på Mid cap-indexet i början av månaden. Om det är över det senaste tiomånaders genomsnittspriset, köp endast mid caps, sälj befintliga NIfty 50-innehav och investera i mid caps. Om å andra sidan det aktuella priset är <10 MMA, sälj då alla mid cap-innehav, investera i Nifty 50 och fortsätt att investera i Nifty 50. Vi ska jämföra denna metod med en SIP i mid cap-index. Samma strategi kommer också att användas för småbolagsindex.

I det här fallet tar vi beslut av både Midcap och Nifty 10 MAA.

När Midcap-pris> Midcap 10 MMA ELLER Nifty price> Nifty 10 MMA, köp midcaps, sälj befintliga Nifty-innehav och köp midcaps med det.

När Midcap-pris

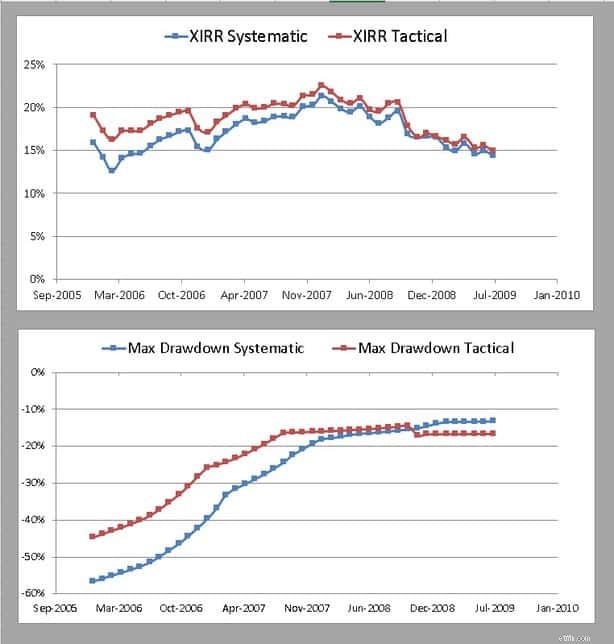

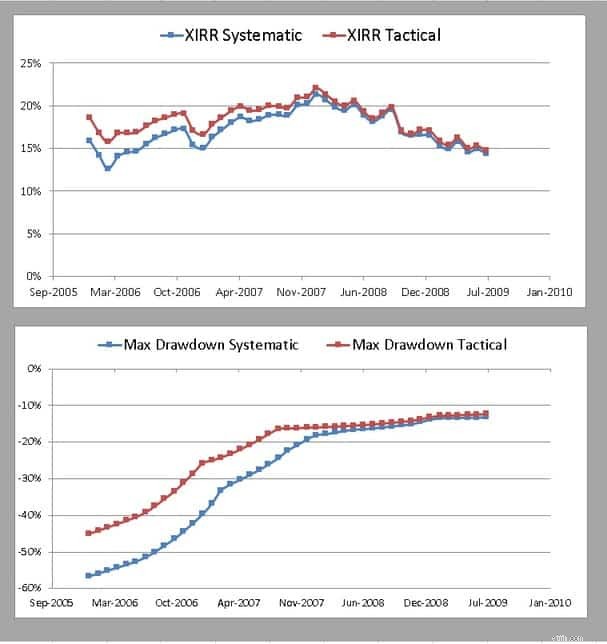

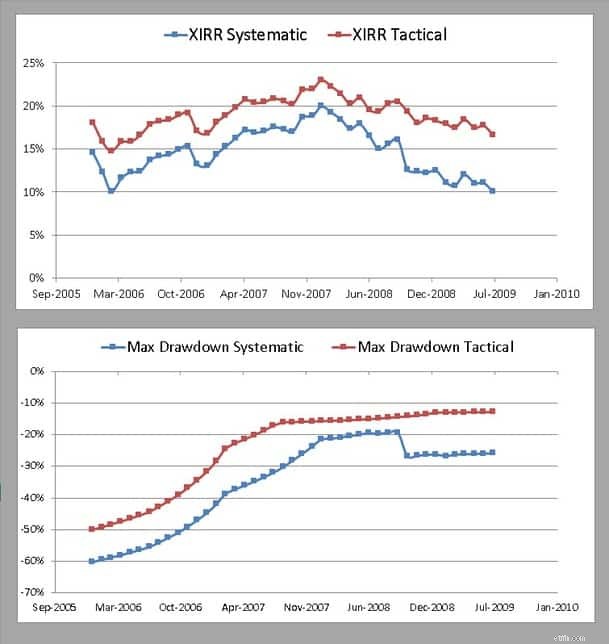

Tänk först på de 43 backtesterna. Den övre panelen visar den årliga avkastningen XIRR jämförelse. Lägg märke till att den taktiska strategin har gått bra hela tiden. Kvantiteten av överprestation beror på om fönstret såg en marknadskrasch eller inte. Den nedre panelen visar portföljen. Det är maxfallet från en topp. Typiskt har den taktiska strategin ett lägre fall från topp. Liknande grafer för andra metoder kommer att presenteras nedan utan ytterligare kommentarer.

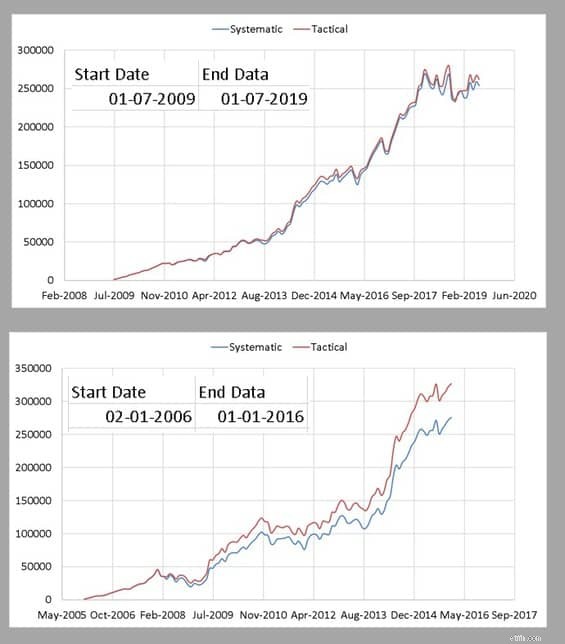

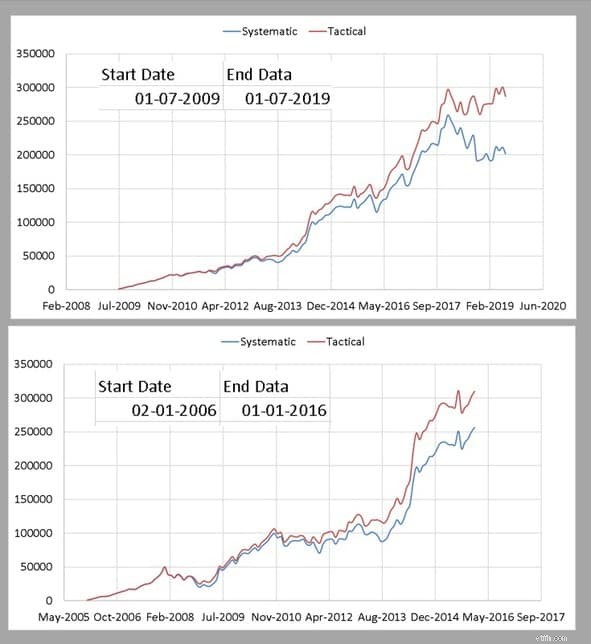

Därefter tittar vi på två portföljtillväxtdiagram. Observera att 43 sådana instanser har sammanställts ovan.

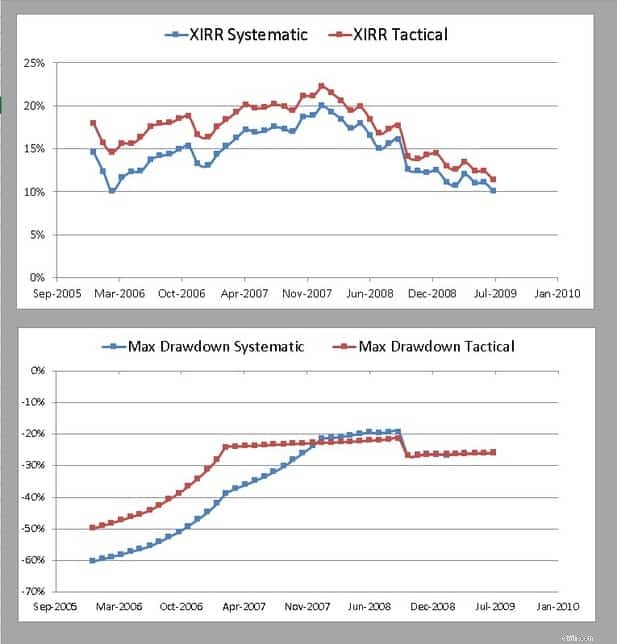

Om vi använder två 10-MMA (både Midcap 150 och Nifty 50) är avkastningen marginellt lägre och risköverträffan (nedre panelen) marginellt högre.

Observera att fördelen med att boka vinster från små bolag är högre än med medelstora bolag.

Jag skulle föreslå att du inte har småbolagsfonder, men om du gillar dessa, se först till att din småbolagsfond överträffar detta riktmärke! Då ja, jag skulle rekommendera ovanstående vinstbokningsstrategi. Läs mer: Sex konsekventa småbolagsfonder

Det finns också en klar fördel för medelstora fonder, men här måste investeraren bättre uppskatta grunderna för portföljförvaltning och tillgångsallokering än ovanstående. Så jag kommer inte att rekommendera det för alla. Detta kommer dock att gynna de med en tydlig målgrupp.

Varför inte använda stora och medelstora företagsfonder eller medelstora och småföretagsfonder istället för sådan vinstbokning? Ja till det förra. Risken är för stor i det senare och lite taktiskt spel är nödvändigt, enligt mig. Vad tycker du? Kommer du att testa detta? Vinstbokning från medelstora fonder

Singel MMA-strategi (mitt cap)

Dubbel MMA-strategi (mid cap)

Vinstbokning från småbolagsfonder

Vinstbokning från småbolagsfonderEnstaka 10 MMA (small caps)

Här är två av 43 backtest-exempel.

Här är två av 43 backtest-exempel.

Dubbel 10 MMA (small caps)

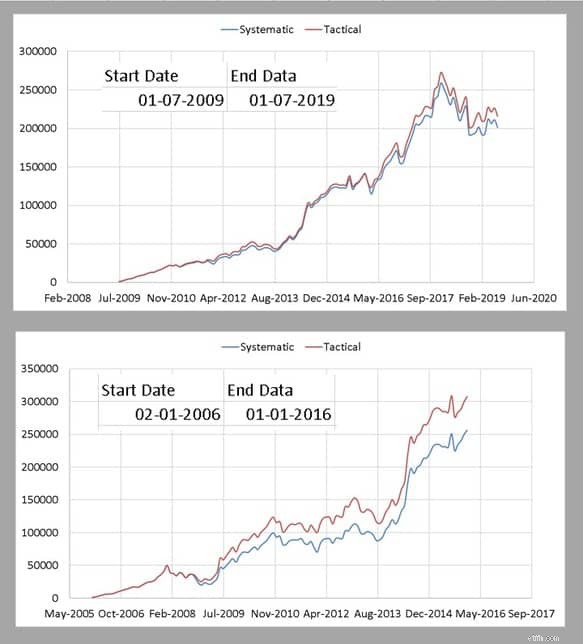

Slutligen två exempel på backtest.

Slutligen två exempel på backtest.

Bör du boka vinster från medelstora och små företagsfonder?

Bör du boka vinster från medelstora och små företagsfonder?

Ska du bokföra vinster i dina fonder?

Principal Small Cap Fund – NFO – Ska du investera?

5 finansiella siffror som alla småföretag bör spåra från dag 1 och varför

Hur löser man bara in vinster från fonder?

Individer ska betala skatt på utdelningar från aktier och fonder!

Varför en SIP i Small Cap-fonder är ett slöseri med pengar och tid

SBI &DSP Small Cap-fonder återöppnar klumpsummainvesteringar:bör du investera?

Är det värt att köpa små aktiefonder?