Kommer du att välja en riskabel fond om den har en chans att slå index? Det här är en fråga som kan besvaras på ett övertygande sätt, ja eller nej . Här är hur 233 investerare svarade och vad det betyder för vår förståelse av risk och avkastning. Vi kommer att diskutera tre andra relaterade undersökningar om investeringsresan.

Innan du läser den här artikeln längre vill jag att du svarar på fem frågor. Det skulle vara bra om du kunde ta ett block, skriva ner svar och sedan fortsätta läsa. Den första är rubriken:Vad skulle du göra? Kommer du att välja en fond som är känd för att vara riskabel, som är mer volatil än indexet om den har en chans att slå indexet?

Den andra är att du måste överföra ett värdefullt paket från punkt 1 till punkt 2 och kan välja mellan budfirma A och B. Företag A har en historia av att leverera snabbare än utlovat och har mottot "speed matters" Företag B har en historia av att leverera snabbare än utlovat. leverera lika lovande och har mottot "säkerhet först". Vilket företag kommer du att välja för att leverera ditt paket?

Den tredje är, Du måste välja EN fond från (endast) A och B. Ingen av dem är indexfonder och båda har jämförbara kostnadskvoter.

A:har en historia av att vara mer riskfylld (volatil) än indexet och producerar ibland mer avkastning än index

B:har en historia av att vara mindre riskabel än indexet med en avkastning som ofta är nära eller lika med indexets. Vilket skulle du välja?

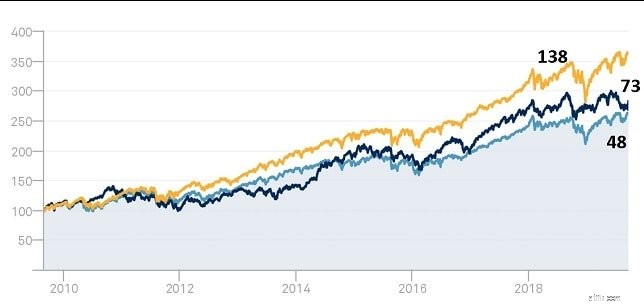

Den fjärde är en fråga med bild! Du får grafen för 10-årig portföljtillväxt över tre aktieportföljer (och ingen annan information). Vilken portfölj kommer du att välja?

Den femte frågan är , kan du se likheten mellan ovanstående fyra frågor? Alla dessa fyra undersökningar genomfördes på Facebook-gruppen Asan Ideas for Wealth. Nu till svaren.

Av de 233 investerare som deltog, nästan hälften, valde 108, behöver mer information; 81 sa nej; bara 41 sa ja. Vad betyder dessa val?

Ja :Jag har inget emot en riskabel fond om den har en chans att slå index. Chansen att slå index här kan tolkas som att fonden har ett sådant rekord. Det betyder också att det inte spelar någon roll hur ofta fonden har slagit index tidigare (eller om den har en historia!!). Ett bra exempel på en sådan fond är Axis Focused 25 Fund (Recension:Outperformance at extra risk!)

Nej: Jag kommer inte att röra en fond som är mer volatil än indexet även om den har en chans att prestera bättre oavsett hur ofta den har gjort det tidigare. Återigen är detta ett rättvist val. Antingen vill investeraren välja indexfonder eller vill välja outperformers med en mindre riskfylld meritlista. Du kan välja sådana fonder på detta sätt:Vill du ha fonder med lägre risk och högre avkastning? Hitta dem lätt nu!

Behöver mer information: Man kan argumentera på två sätt här. Svar: Vi behöver mer information, till exempel hur ofta fonden har slagit indexet tidigare. Detta är ett rimligt krav, även om detta inte leder till en chans för framtiden. B: Tidigare avkastningsöveravkastning spelar ingen roll eftersom den kan gå ner i framtiden och därför behövs inte mer information (utavkastning av tidigare risker kan bibehållas i framtiden genom enkel diversifiering)

Min uppfattning: Det är lätt nog för aktiva investerare att hitta mindre volatila fonder som ger en högre avkastning än index. Så det är vettigt att säga nej till den här frågan. Passiva investerare kommer ändå att säga nej . Det finns ingen anledning för mig att välja en riskfylld väg när jag kan få mitt jobb gjort på mindre riskfyllda sätt. Typen av vägen vi väljer är ämnet för de återstående tre frågorna.

Det finns också en annan fråga att diskutera. Tidigare resultat är allt vi har när vi bedömer en fond eller aktie, men tidigare resultat upprepas inte i framtiden. Det är en trång plats att vara i.

Låt oss gå igenom frågan igen:Du måste föra över ett värdefullt paket från punkt 1 till punkt 2 och kan välja mellan budfirma A och B. Företag A har en historia av att leverera snabbare än utlovat och har mottot "speed matters" Företag B har en historia av att leverera som lovande och har mottot "säkerhet först". Vilket företag kommer du att välja för att leverera ditt paket?

Hela 424 investerare deltog i detta, och det överväldigande valet var (379) var B. Det här verkar vara en självklarhet, inte sant? Jag vill ha mitt paket levererat. Jag vinner ingenting på att få det levererat en dag eller två snabbare genom att ta större risk. Säker leverans är "uppenbarligen" viktigare än snabbare leverans. Okej, låt oss ta fråga tre och diskutera mer.

Det här är frågan igen: Du måste välja EN fond från (endast) A och B. Ingen av dem är indexfonder och båda har jämförbara kostnadskvoter.

A:har en historia av att vara mer riskfylld (volatil) än index och ger ibland mer avkastning än index

B:har en historia av att vara mindre riskabelt än indexet med en avkastning som ofta är nära eller lika med indexets. Vilket skulle du välja?

Av de 298 investerare som deltog sade 203 fond B och 95, fond A. Först , lägg märke till likheten mellan frågorna 3 och 1. Det finns en viss likhet mellan 3 och 2 också, men detta kan diskuteras. Andra notera att fler än dubbelt så många som röstade på fond B än bud B. Faktum är att många röstade annorlunda. De föredrar en säkrare kurir men har inget emot en riskfylld fond.

En säkrare kurir är det självklara valet eftersom vi har slutmålet i åtanke:leverans. Så vi är oroliga för resan. Vi vill att det ska vara säkert. Vi förstår att en kurir som går för fort, på enkelriktad, på trottoaren etc. kan råka ut för en olycka eller hamna i problem med lagen och leveransen kommer att bli försenad eller omöjlig. Detta är uppenbart för oss.

Men när det kommer till eget kapital verkar risken mellan nu och på lång sikt inte spela någon roll. De flesta av oss tror – och detta beror på effektiv propaganda från industrin och dess distributörer – att daglig risk inte spelar någon roll på lång sikt. Till och med NSE säljer detta öppet: orolig för marknadsvolatilitet? NSE säger att det är tillfälligt!

Vi tror att allt kommer att bli bra i slutändan. Marknaden kommer alltid att återhämta sig, kommer alltid att gå upp. Eftersom den indiska ekonomin har utrymme att växa i god takt, kommer även portföljerna att växa. Detta är naivt och farligt. Bevis på detta beteende finns nedan.

Hur vi ställer frågan gör också stor skillnad! Endast 38 personer sa ja till Kommer du att välja en riskabel fond om den har en chans att slå indexet? Däremot föredrog 92 fond A, vilket har en historia av att vara mer riskfylld (volatil) än indexet och ger ibland mer avkastning än indexet .

Naturligtvis ställdes frågorna olika dagar så deltagarna skulle ha varit annorlunda, men jag kan inte annat än att tro att det ligger mer bakom det.

Twitter hade också en liknande reaktion.

Som Anees Rao påpekade, Om omröstningen var formulerad som

Som Anees Rao påpekade, Om omröstningen var formulerad som

Fond A- har slagit index mer än halva tiden, men med högre risk.

Fond B – har mestadels följt index, men med lägre risk.

Resultaten kan bli väldigt olika!

Av de 259 deltagarna väljer lite mer än hälften den orange färgen (siffrorna nedan visar rösterna).

Varför orange? För det är vinnaren! Det spelar ingen roll om den har en betydande neddragning – märk hur kraftigt den föll – den studsade upp igen, eller hur? Så orange! Det här är som att säga, det spelar ingen roll om min kurir kör fort utan hjälm. Om han träffar något kommer han alltid att resa sig igen och säkerställa snabb leverans!

Varför orange? För det är vinnaren! Det spelar ingen roll om den har en betydande neddragning – märk hur kraftigt den föll – den studsade upp igen, eller hur? Så orange! Det här är som att säga, det spelar ingen roll om min kurir kör fort utan hjälm. Om han träffar något kommer han alltid att resa sig igen och säkerställa snabb leverans!

Detta är fördomar i efterhand när den är som bäst. En fuktig och fuktig morgon svängde cricketbollen fyrkantigt. Med tre slip och en ravin spelade en slagman ett drive. Bollen fick en tjock kant och missade precis de utsträckta händerna på 3:e slip och gick för en fyra. Kommentatorn sa, "i slutändan fanns det ingen risk i skottet". Så här beter sig investerare.

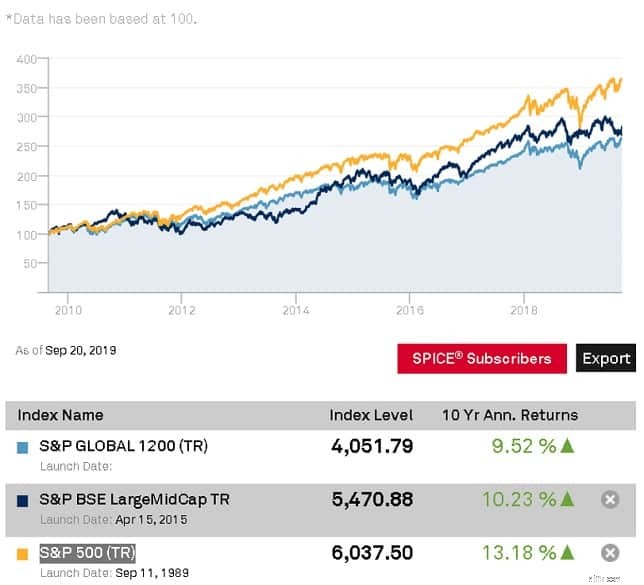

Så vad är dessa portföljer egentligen? Den orange är S&P 500 TRI, det mörkblå BSE Large&Midcap Index (TR), det ljusblå S &P Global 1200. Detta har 1200 aktier från S&P 500® (USA), S&P Europe 350, S&P TOPIX 150 (Japan), S&P /TSX 60 (Kanada), S&P/ASX All Australian 50, S&P Asia 50 och S&P Latin America 40. Alla bilder är med tillstånd av S&P.

Jag har fler kommentarer om denna omröstning här.

Jag har fler kommentarer om denna omröstning här.

Vilka var dina val? Tror du att resan har betydelse för aktieinvesteringar eller kommer långsiktiga investeringar alltid att vara framgångsrika? Lägg märke till att frågor alltid kan ställas på ett sätt för att få det svar vi vill ha (i majoriteten!) Föredrar du fond A eller B, orange, ljusblå eller mörkblå?

I jämförelse med riktmärket – fallgroparna med att utvärdera fondens resultat

Myten om aktiefondens NAV

Vad kommer att hända med dina investeringsfonder när SEBI äntligen slår den första piskan?

Bästa aktiefond – The Funny Money Show

2018 Uppdatering av fondguiden – din röst

Fonddilemmat fortsätter

Liquid Mutual Funds:Measuring the Metrics To Choose The Best Fund

Andelsfond vs. Indexfond