Glad lärarnas dag! Det finns ingen bättre lärare än livet i allmänhet och El Mercado – marknaden – i synnerhet. Vi glömmer ofta dess viktigaste lärdom:köp en tillgångsklass (t.ex. guld eller aktier) när den inte går bra och sälj när den går bra. Nej, jag föreslår inte att du köper guld och jag syftar inte på att tajma marknaden.

Även en enkel årlig ombalansering som är 101 portföljförvaltning kräver mod och övertygelse för att sälja presterande tillgångar och köpa icke-presterande. Tillåt mig att förklara, men innan dess, om du är intresserad av att läsa Teachers Day:Fem livslektioner från mina lärare och om du är intressant att uttrycka dig själv:Vloggning har en otrolig räckvidd och möjlighet till tillfredsställelse och pengar!

Har du märkt att antalet ska du köpa guld nu? Ska guld vara en del av din portfölj? typ av artiklar ses ofta nu? Men varför nu? Varför pratade ingen om det förra året, året innan det, året innan... Om guld skulle vara en del av din portfölj, så borde du väl ha haft några under de senaste åren?

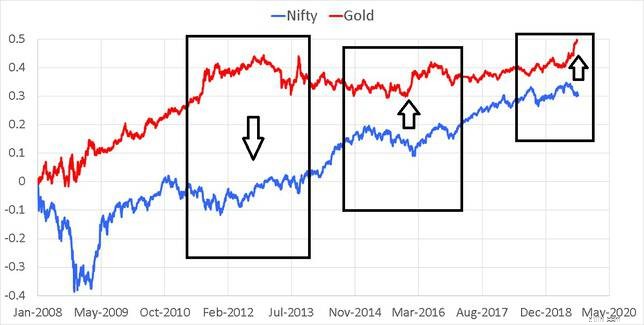

Titta nu på guldprisdiagrammet under det senaste decenniet eller så. Fokusera först på perioden markerad med pilen.

Efter att ha nått en all-time high i mitten av 2012, gick guldet igenom en svår patch i mer än sex år . Fråga dig själv, (1) hur många som pratade om att köpa guld under denna period, (2) om du funderar på att köpa nu, varför köpte du inte då när det var betydligt mer attraktivt?

Efter att ha nått en all-time high i mitten av 2012, gick guldet igenom en svår patch i mer än sex år . Fråga dig själv, (1) hur många som pratade om att köpa guld under denna period, (2) om du funderar på att köpa nu, varför köpte du inte då när det var betydligt mer attraktivt?

Titta nu på ovalerna. AMC:er planterade artiklar överallt om behovet av att ha guld ~ 2010-12 när de var upptagna med att lansera guld-ETF:er och guldfonder. Till och med de blev tysta under den pilade zonen. För att ge kredit där det förfaller är Quantum den enda AMC som konsekvent har pratat om att "ha lite guld i portföljen".

Nu, när guldet har börjat gå uppåt, är alla på gång igen. Nu, snälla, missförstå inte:jag ber dig inte att köpa guld. Inte nu, aldrig någonsin. Det är en improduktiv tillgångsklass med en risk som är mycket högre än belöning. En punkt som fastställs gång på gång här: Gold vs Equity (Sensex) 40-års avkastning och riskjämförelse

Se även:

Poängen jag försöker få fram här är en annan. Om du ville köpa en tillgångsklass, om du vill att den ska vara en del av din portfölj, så har du modet att köpa den när den inte fungerar. För att vara mer exakt bör du ha modet att sälja ett tillgångsslag som presterar bra och köpa det misslyckade tillgångsslaget. Det är så en portfölj stabiliseras och risken reduceras.

Låt oss ta ett exempel. Nedan visas den normaliserade rörelsen av Nifty (TRI) och guld (INR/gram) från den 11 januari 2008. Loggen över prisrörelsen visas. För guds skull, tänk inte, "om jag hade investerat ett engångsbelopp i guld den 11 januari 2000, skulle jag ha fått mer avkastning än Nifty". Det är omoget tänkande och vi kommer att titta på rullande avkastning nedan som svar.

Låt oss först fokusera på ombalansering. Förutsatt att jag hade en portfölj med aktier och "lite guld" från januari 2008. Låt oss för enkelhetens skull och för att lyfta fram en punkt utelämna ränteintäkter eller behandla det som "separat". 2012-2013 skulle jag ha sett guldexponeringen i min portfölj bli högre än vad jag planerat för. Så jag skulle sälja guld (en presterande tillgångsklass) och köpa aktier (en icke-presterande tillgångsklass).

Låt oss först fokusera på ombalansering. Förutsatt att jag hade en portfölj med aktier och "lite guld" från januari 2008. Låt oss för enkelhetens skull och för att lyfta fram en punkt utelämna ränteintäkter eller behandla det som "separat". 2012-2013 skulle jag ha sett guldexponeringen i min portfölj bli högre än vad jag planerat för. Så jag skulle sälja guld (en presterande tillgångsklass) och köpa aktier (en icke-presterande tillgångsklass).

Sedan 2014 skulle aktieexponeringen ha ökat, jag borde då ha sålt aktier (en presterande tillgångsklass) och köpt guld (en icke-presterande). Återigen borde ha gjort detsamma i slutet av 2017 eller till och med slutet av 2018.

Jag syftar INTE på att tajma marknaden här. Jag kunde ha balanserat om mellan aktier och guld bara genom att titta på min portfölj och ha en måltillgångsallokering i åtanke. De flesta av oss saknar detta modet att sälja en presterande tillgångsklass och köpa en icke-presterande tillgångsklass.

Vi vill alltid köpa en presterande tillgångsklass (t.ex. guld nu) och sluta investera i en icke-presterande tillgångsklass (t.ex. eget kapital nu). Det här är ren dumhet. Press och media känner av detta och matar in artiklar som "ska du stoppa dina SIPs?", "Ska du köpa guld nu?" etc.

Under 11/12 års perioder har Nifty ibland gjort det bättre än guld och ibland inte.

Titta nu inte på det här och säg, "det betyder att jag borde ha guld i portföljen, eller hur?". Visst, fortsätt. Hur mycket guld vågar du ha? Hur länge kommer du att vänta på att den ska leverera (detta gäller även för eget kapital) – skulle du ha stannat kvar i guld mellan 2013-2018? Är du redo att betala skatt när du säljer guld?

Prat är billigt. Eller är det dyrare än guld? Så, har du modet att köpa ett tillgångsslag när det inte går bra och sälja när det är det?!

Hur man bestämmer den bästa tiden på dygnet för att köpa och sälja aktier

Vad man ska göra (och inte göra) när marknaden sjunker

Du kan fortfarande köpa och sälja en bostad under coronavirusutbrottet

6 saker du INTE bör göra när aktiemarknaden är volatil!

Jag är 24 och har investerat i 5 fonder kan du se över min portfölj?

Den bästa investeringen att köpa – eller är guld överhypad?

Ska du köpa en livränta? För-och nackdelar

Att leva gott på den summa pengar du har