Förr eller senare inser nya fond- eller direkta aktieinvesterare att den långsiktiga historien om Indien eller de långsiktiga aktiehistorierna behöver inte alltid återspeglas i individuell avkastning. Efter antingen långvariga förluster eller efter att ha förstått att man inte kan förvänta sig avkastning från fond SIPs! (Gör så här istället!) och hur investerare blir lurade att köpa fonder med felaktiga förväntningar, frågar många, "om jag efter en lång tid bara kommer att få 10% eller mindre (inga garantier!) före skatt med så mycket risk, varför inte använda EPF plus PPF enbart för pensionsplanering? " Låt oss ta reda på det i det här inlägget.

En annan viktig lärdom är att den största risken på aktiemarknaden inte är en djup krasch utan åratal av rörelse i sidled. Se till exempel: Hur kan en vinst på 400 % bara resultera i 8 % avkastning? Hodling till månen Risk!

Kort svar: I princip går det att planera för pensionering med enbart EPF + PPF utan eget kapital. Det finns dock många antaganden inblandade (en del orealistiska), och alla kan inte klara av detta. Även de som kan klara av det tar en större risk genom att undvika eget kapital.

Vilka är fördelarna med EPF och PPF? Även om EPF- och PPF-räntorna har sjunkit under de senaste tre decennierna, finns det fortfarande en enorm skillnad mellan "officiellt rapporterade" inflationssiffror och hur dessa räntor är fixerade. Det borde vara uppenbara politiska överväganden som avgör kursen och inte ekonomiska.

Med större delen av befolkningen van vid en känsla av rätt tack vare år och år av sops och subventioner, skulle det vara svårt för regeringen (även om den försöker) att sänka och/eller variera dessa priser med stora belopp.

Både EPF och PPF (om man startar tidigt) stödjer förtidspension (definierad som vid en ålder under 58 eller 60 år), till skillnad från NPS. Se:EPF vs NPS:Ska du byta till NPS för att regeringen vill att du ska göra det?

Både EPF och PPF är EEE-instrument med fullständiga skattefria uttag. Med 80C automatiskt omhändertaget av dessa har EPF (via VPF) inga begränsningar för maximal investering. Detta kommer att kompensera för gränsen på 1,5 Lakh per år som fastställts av PPF.

Ett par med enkel eller dubbel inkomst kan driva två PPF-konton vilket gör denna gräns i praktiken tre lakhs. Se även: Hur mycket kan vi investera i flera PPF-konton?

Ett PPF-konto kan hållas livslångt med eller utan bidrag. Båda har olika uttagsgränser. Se: Public Provident Fund (PPF) Extension Rules On Maturity

Vi kommer att anta att hela gruppen efter pensionering kommer att hanteras med PPF + små sparsystem för att säkerställa 8 % (skattefri eller efter skatt under hela livet).

Vilka är de antaganden som krävs när du endast använder EPF + PPF? Listan är lång, en del kvalitativ och en del kvantitativ. Läsare uppmanas att ägna stor uppmärksamhet åt var och en.

Innan vi börjar ber vi dig svara på den här frågan

Illustration 1 (6 % inflation)

Detta är en tabell med ca 2% avkastning (efter) över inflationen!! Vi överväger att en 30-åring ska gå i pension vid 50 och hoppas kunna leva till 85 års ålder. Med tanke på den nuvarande arbetskulturen kommer eller kan de flesta inte arbeta efter 50 år. Ålder 60 kan inte användas som pensionsålder för en 30-åring i 2019. De kan antingen dö innan det eller ännu värre vara för sjuka för förvärvsarbete.

Pensioneringskorpusen vid årsskiftet växer år från år med 8 %. Efter 50 års ålder görs uttag motsvarande årliga utgifter från den. Det är därför den går till noll vid 85 års ålder (och förhoppningsvis inte tidigare!).

Lägg märke till att den årliga investeringen är ganska lika med årliga utgifter även med 2 % real avkastning! Hur många klarar detta av detta? Kom ihåg att vi inte har tagit hänsyn till barns nuvarande och framtida behov. Tar inte hänsyn till EMI!

Ageanniska utgifter som är investeringar för pensionstotal portfölj returcorpus (årsskiftet) 30 4,00,000 3,99,5228% 4,31,48431 4,24,000 4,23,4938% 9,23,37532,4,49,440 4,48,9038% 14,82,06133 4,76,406 4,75,8378% 21,14,53034 5,04,991 5,04,3878% 28,28,43135 5,35,290 5,34,6518% 36,32,12836 5,67,408 5,66,7308% 45,34,76637 6,01,452 6,00,7348% 55,46,34038 6,37,539 6,36,7788% 66,77,74,9848% 79, 40 97140 7,16,339 7,15,4838% 93,48,97041 7,59,319 7,58,4128% 1,09,15,97342 8,04,879 8,03,9178% 1,26,57,48243 8 ,53,171 8,52,1528 % 1,45,90,40444 9,04,362 9,03,2818 % 1,67,33,18045 1,45,90,40444 9,04,362 9,03,2818 % 1,67,33,18045 1, 10,14,9278 % 2,17,30,50447 10,77,109 10,75,8228 % 2,46,30,83348 11,41,736 11,40 11,41,736 11,40 11, 8 % 49 12,10,240 12,08,7948 % 3,13,65,03050 12,82,854 12,81,3228 % 3,52,58,06051 13, 13, 3,52,58,06051 13, 13, 13, 13, 13, 4158 % 3,79,82,17253 15,27,9008 % 3,93,70,61454 16,19,5748 % 4,07,71,1 4,07,71, 1 1 4,07,71,1 1 1 2 4,07,71, 1 4,07,71, 1 19,7538 % 4,35,87,69057 19,28,9388 % 4,49,91,45258 20,44,6758 % 4,63,82, 4,63,82, 4,63,82, 4,63,82, 4,63,82, 22,97,3968 % 4,90,91,37961 24,35,2408 % 5,03,88,63062 25,81,3558 % 5 16, 5, 5, 5, 5 16, ,27164 29,00,4108 % 5,38,99,41065 30,74,4358 % 5,48,90,97366 32,58,9018 % 5 ,92,85968 36,61,7018 % 5,70,57,65169 38,81,4038 % 5,74,30,34870 41,14,2878 % 1 ,74,77,81772 46,22,8138 % 5,70,83,40573 49,00,1828 % 5,63,57,88174 51,94,19 38 % , 5,5 % 5,37,31,01476 58,36,1958 % 5,17,26,404 77 61,86,3678 % 4,91,83,24078 65,57,5498 % 4,60,35,74779 69,51,0028 % 1 4, 30,94181 78,10,1458 % 3,22,06,45982 82,78,7548 % 2,58,41,92183 87,75,4798 % 1 60,12985 98,60,1298 % 0Illustration 2 (7 % inflation)

Om inflationen höjs till 7% blir den årliga investeringen 129% av de årliga kostnaderna!!

Illustration 3 (8 % inflation)

Om inflationen höjs till 8% blir den årliga investeringen 167% av de årliga kostnaderna!!

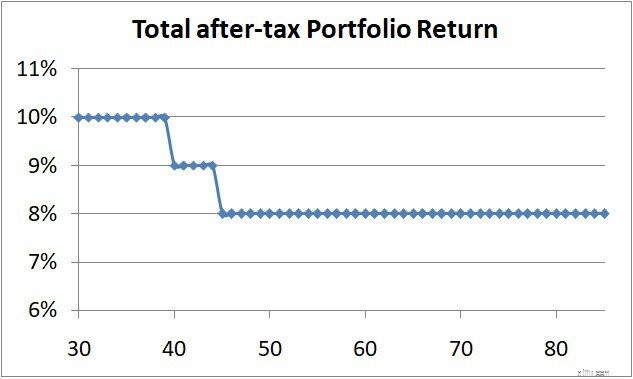

Låt oss nu inkludera en viss aktieexponering så att portföljens avkastning efter skatt under åren ser ut så här.

Illustration 4 (6 % inflation med aktieexponering enligt ovan)

Den årliga investeringen sjunker från 100 % till 91 %. av årliga utgifter. Detta är en kumulativ besparing på 13,7 lakhs under de kommande 20 åren! Även dessa 91 % kommer att vara svåra för många att få ut!

Investerare som investerar i aktier och anammar den dagliga volatiliteten och lär sig hur man hanterar den kan investera betydligt mindre för pensionering. Investeringsrisken är garanterad men är utomordentligt hanterbar givet tillräckligt med tid.

Investerare som vill hålla sig borta från all marknadsbunden avkastning (även om PPF och EPF också är svagt marknadskopplade) kommer att få betala ett annat pris. I det här fallet blir investeringsbeloppet högre. Detta är den garanterade risken här och är mycket svårare att hantera med tanke på behoven hos barn, EMI och andra oväntade utgifter. Om man använder EPF och PPF måste man arbeta för den angivna terminen (antaget när man planerar, 50 här) och kan inte sluta tidigare. Detta är en risk om hälsoproblem ingriper.

När investeringsbudgeten är stel (när det gäller EPF + PPF utan eget kapital), kan man inte ta emot ytterligare utgifter som antingen är bra eller dåliga behov och önskemål.

Oavsett om vi väljer att undvika aktiemarknaden eller inte, har varje alternativ, varje val en tillhörande risk. Det är bara en fråga om vad som är mer acceptabelt och vilket som är mer hanterbart.

Skulle du istället bekämpa volatiliteten på aktiemarknaden eller bekämpa din månadsbudget för att undvika marknadsrisk?

Planera för förtidspension när du har aktiekompensation

Varför jag ber mina kunder att använda Mint när de planerar för pensionering

Gratis resurser som aktieväljare kan använda för forskning och analys

Kan vi använda en aggressiv hybridfond som en enfondsportfölj?

Kan jag använda dessa två indexfonder för pension istället för Nifty, Nifty Next 50?

Planerar för efter pensionering

Pensionsplanering för småföretagare

8 viktiga steg för att planera för pensionering som ett par