Vill du ha fonder som har en högre avkastning än ett jämförelseindex till lägre risk? Då är här ett enkelt sätt att upptäcka dem!

För att göra detta, låt oss först definiera "retur". Det här är enkelt, vi kommer bara att använda årsavkastningen aka compounded annualized growth rate (CAGR) aka IRR aka XIRR. Sedan definierar vi "risk".

Till skillnad från avkastning kan risk definieras på många sätt. Det enklaste och vanligaste riskmåttet är standardavvikelsen . Vi tittar på en aktiefonds dagliga avkastning och avgör hur mycket den avviker från den genomsnittliga dagliga avkastningen under säg ett år eller tre år. Detta berättar för oss hur volatil fonden är.

Så vi ska definiera en fond med lägre risk som en med lägre standardavvikelse än ett jämförelseindex. Det är lägre volatilitet än ett riktmärke. Vi kommer att definiera en fond med högre avkastning som en med högre avkastning än ett jämförelseindex (uppenbarligen!)

Frågan är nu, hur screenar vi efter fonder med lägre risk och högre avkastning. Först måste vi bestämma varaktigheten. Vad sägs om fonder med lägre risk och högre avkastning under de senaste 1,2,3,4 och 5 åren? Det är ett ganska robust filter. Målet med eventuell screening är att minska antalet fonder, men det bör inte minska det till en eller två fonder då en sådan lista kommer att vara för varierande. Ovanstående villkor gör jobbet bra gjort.

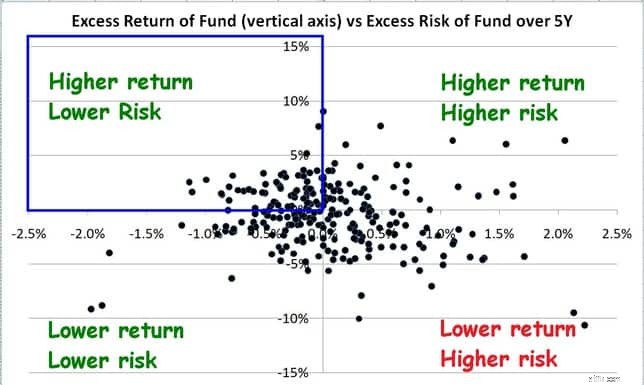

Låt oss överväga uppgifterna från de senaste fem åren. Vi har till att börja med 368 aktiefonder i korgen. Vi definierar först Fondens överavkastning =fondens femårsavkastning minus indexets femårsavkastning. Så om överavkastningen är positiv betyder det att fonden har slagit index och vice versa.

Därefter definierar vi Fondens överrisk =Fem års standardavvikelse för fonden minus fem års standardavvikelse för indexet. Så om överrisken för fonden är negativ betyder det att fonden har tagit lägre risk än indexet och vice versa.

Det är klart att vi letar efter fonder med positiv överavkastning och negativ överrisk. Sådana fonder skulle ha slagit jämförelseindex genom att ta en lägre risk. Anta att vi plottar överavkastningen (vertikal axel) kontra överrisken för alla fonder, skulle vi få detta.

Vi har nu fyra sektioner. Bland dessa är den tydligt markerad med rött – lägre avkastning och högre risk ett Nej-nej. Resten är okej, men de inom den blå rektangeln – högre avkastning och lägre risk är speciellt. Alla fonder här är precis vad vi letar efter.

Vi har nu fyra sektioner. Bland dessa är den tydligt markerad med rött – lägre avkastning och högre risk ett Nej-nej. Resten är okej, men de inom den blå rektangeln – högre avkastning och lägre risk är speciellt. Alla fonder här är precis vad vi letar efter.

Detta är dock bara över fem år. Vi kan göra detta mycket stramare genom att kräva att fonder ska slå benchmark med lägre risk under 1,2,3,4 och 5 år. För juni 2020 resulterar detta i endast 8 fonder i dessa kategorier.

KategoriAntal kvalificerade fonder Fokuserad fond1Large Cap-fond2Multi-Cap-fond1Mid Cap-fond4Denna screening med lägre risk och högre belöning tillämpas automatiskt i screeningen för freefincal aktiefonder. Det här är en videoguide för hur du använder screenern.

För att få den månatliga kortlistan över fonder med lägre risk och högre avkastning kan läsarna konsultera våra månatliga fondkontroller (senast skulle vara den första på listan). Förutom ovanstående screening,

Direkta planer för värdepappersfonder – allt du vill veta

Hur länkar du ditt Aadhar-nummer till dina fonder?

Högavkastande fonder i Indien

De bästa fonderna

Fondsrisk:5 typer av risker förknippade med placeringsfonder

Använd det här verktyget för att jämföra rullande avkastning och risk för en värdepappersfond med dess jämförelseindex

Lista över internationella fonder i Indien 2020 (med klassificering)

Hur kan jag identifiera min riskaptit innan jag investerar i fonder?