Efter marknadskraschen i mars 2020 öppnade SBI Small Cap och DSP Small Cap-fonder för köp av engångsbelopp. Nu har SBI Small Cap Fund meddelat att den inte kommer att acceptera engångsbeloppsinvesteringar från och med den 7 september (den hade öppnat den 30 mars). Betyder detta att investerare bör vara försiktiga med dålig avkastning inom den närmaste framtiden och bokföra vinster från sina småbolagsfonder?

Först hänvisar vi den oinitierade läsaren till vår tidigare studie Varför en SIP i Small Cap Mutual Funds är ett slöseri med pengar och tid. Även om vi är övertygade om att det inte finns något behov av en exklusiv småbolagsfond för privata investerare, har de som investerar i dessa bättre det med taktiskt in- och utträde snarare än en enkel SIP.

Taktiska exit är till för att minska risken och frustrerande perioder med dålig avkastning och inte för att förbättra avkastningen. Vi har tidigare använt en dubbelt glidande medelvärde som fungerar bra för aktier, guld och guld och ska använda samma för att svara på titelfrågan. Se: (1) Är det här en bra tid att köpa guld? En taktisk köpstrategi för guld (2) Denna "köp högt, sälj lågt" marknadstimingstrategi fungerar överraskande nog! (3) Använd inte SIP för småbolagsfonder:Prova detta istället! (4) Kan vi få bättre avkastning genom att tajma inträde och utträde från guldiga fonder?

Innan vi går vidare är det nödvändigt med lite sammanhang om beslutet av SBI att begränsa klumpsummor i sina småbolagsfonder. I vår SBI small cap granskning, hade vi påpekat att SBI Small and Midcap Fund omvandlades till en small cap fond från den 15 maj 2018. Tidigare definierade den small cap som botten 100/500 när det gäller marknadsvärde och kunde investera mellan 50 -70 % i små bokstäver.

Det hade också en kapacitetsbegränsningsklausul på 750 crores. Som ett resultat stängde systemet för prenumeration i oktober 2015 och öppnades igen via SIP-rutt först sedan maj 2018 men kunde fortfarande mobilisera betydande AUM. Systemet kan nu investera 65-100 % i småbolag definierade som 250 lägsta aktier i termer av börsvärde. Fondens jämförelseindex är fortfarande S&P BSE Small Cap Index. Fonden har en bra meritlista.

Från ett AUM på 2703 crores i mars 2020 ökade AUM till 4270 crores i slutet av juli tack vare inflöden och marknadsrörelser. AUM är nu sannolikt över Rs. 5000 crores utlöser tillkännagivandet.

Vi kommer att använda det taktiska köp/säljverktyget för glidande medelvärde för att svara på denna fråga. Innan vi går vidare måste investerare utöva due diligence när de använder sådana indikatorer. När de används i realtid kanske de inte alltid fungerar (minska risken som avsett) och vi vet bara i efterhand. Glidande medelvärden lider av whipsaw. Det vill säga köp/säljindikatorer kan fluktuera i snabb följd. Under sådana omständigheter måste investerarna använda sitt eget gottfinnande. Den här författaren tar inget ansvar för några vinster eller förluster som kan uppstå från observationer eller rekommendationer som görs i den här artikeln eller någon annan del av webbplatsen.

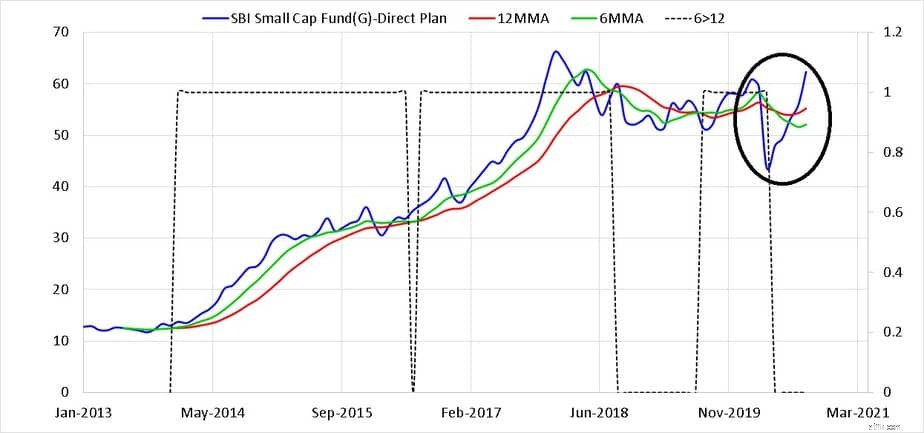

Detta är sex (6mma) och tolv (12mma) månaders glidande medelvärde av månatliga SBI Small Cap Fund Direct Plan NAV med den streckade linjen som visar när 6mma var större än 12mma med ett värde på ett (köpsignal). Resultaten för din småbolagsfond skulle variera. Du kan använda vilken fond eller vilket index som helst och ändra löpande medelvärde med hjälp av verktyget ovan.

Lägg märke till att även om NAV ligger långt över båda medelvärdena, har 6MMA och 12 MMA korsat varandra (pisksåg) under det senaste året eller så. Lägg också märke till att NAV var över båda medelvärdena när den prickade linjen var =1 (köpsignal).

För närvarande är den streckade linjen =0 eller 6 MMA <12 MMA vilket är en säljsignal (se länkar ovan exempel och förklaring). Investerare bör därför förvänta sig en period med dålig avkastning under de kommande månaderna. Vilket inte är en stor upptäckt med tanke på de dåliga BNP-tillväxtsiffrorna och svårigheterna för små företag. SBI:s beslut att stoppa klumpsumman verkar vara ett smart drag.

Investerare som har goda vinster efter återhämtningen kan överväga att boka vinster i den mån de är bekväma om de håller med om att de kommande månaderna skulle bli tuffa i småbolagsutrymmet. Om du investerar via SIP, överväg fördelarna med taktiska exit medan du fortsätter med SIP.

Kritiker av taktisk tillgångsallokering hånar med rätta den godtyckliga karaktären av att välja den månatliga genomsnittliga tjänstgöringen (6,12). Deras kritik går dock på förhoppningen om att få högre avkastning. Detta är sant, taktisk tillgångsallokering bör inte genomföras med detta hopp. Det är lägre risk och i det här fallet stress.

Utsikterna till lägre risk varierar med förändringen i glidande medelvärde men försvinner inte. För låg varaktighet för att beräkna medelvärde, då ökar pisksågen och den är opraktisk att använda. För hög varaktighet då snittas all information ut. Även om det inte finns något Goldilocks-nummer, skulle ett antal varken för högt eller lågt rimligen minska risken.

Det är en spektakulär tid att äga värdepappersfonder

De 25 bästa fonderna genom tiderna

Ska du bokföra vinster i dina fonder?

Hur löser man bara in vinster från fonder?

Sex konsekventa småbolagsfonder

Är det dags för resultatanknutna kostnadskvoter i fonder?

Varför en SIP i Small Cap-fonder är ett slöseri med pengar och tid

Är det värt att köpa små aktiefonder?