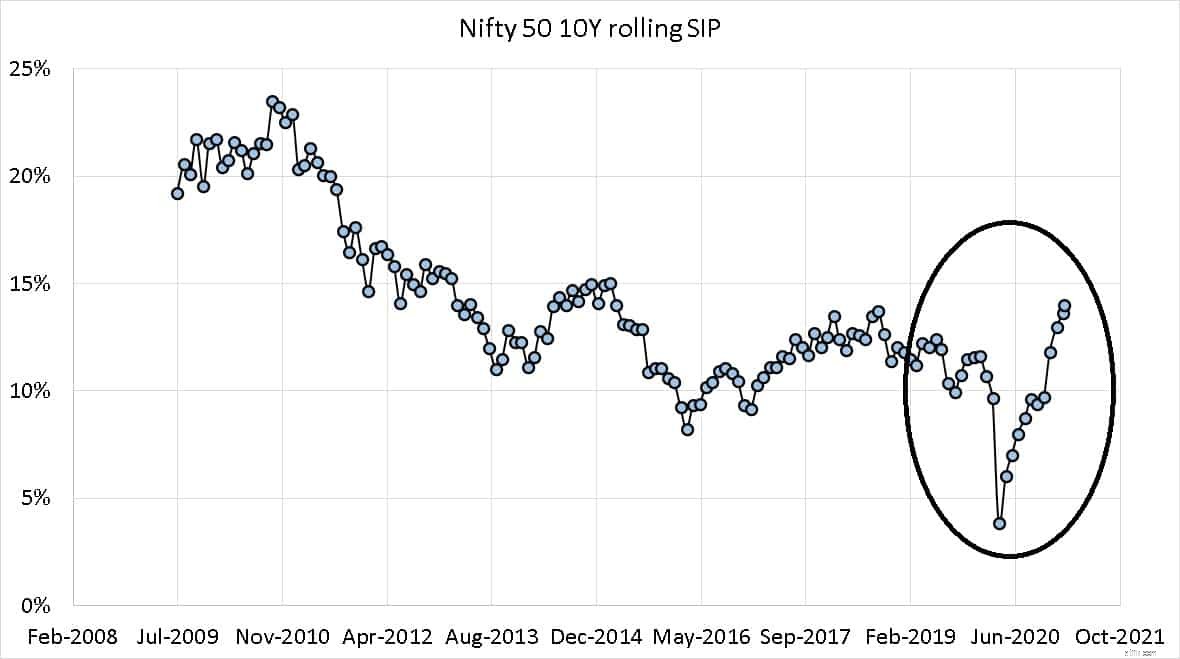

Marknadsuppgången under de senaste månaderna har haft en dramatisk inverkan på SIP-avkastningen, särskilt när du spårar dem på månadsbasis. Den smarta 10-åriga SIP-avkastningen den 4 februari 2021 är friska 14 % (inklusive utdelningar men före utgifter, tracking error och skatter). Vad betyder detta för investerare? En analys.

Ödet (avkastningen) för en ohanterad värdepappersfond SIP beror enbart på timinglycka – det är när du startade investeringen och när du utvärderar avkastningen. En 10-årig SIP från februari 2010 till februari 2020 skulle ha gett en avkastning på 9,66 % – årlig beräkning via XIRR.

Avkastningen på en 10-årig SIP började bara en månad senare, det vill säga från mars 2010 till mars 2020 är 3,85 %. Fonddistributörer och investerare i förnekelse avfärdar detta som en "engångsföreteelse". Det är det inte. Faktum är att i januari 2020 – drygt två månader innan kraschens botten hade vi rapporterat att tioåriga Nifty SIP-avkastningar har minskat med nästan 50 % – ett faktum som kvarstår än i dag (se nedan).

Nedan visas 10-åriga rullande SIP-data för Nifty som skapats med Mutual Fund SIP och Lump Sum Rolling Return Calculators. Varje datapunkt är en 10-årig SIP XIRR-retur.

Avkastningen för en 10-årig SIP som startade februari 2001 är nästan exakt 14 % (som den 4 februari 2021). Detta är goda nyheter för distributörer eftersom det enda de kan sälja fonder är genom att projicera orealistisk avkastning och proklamera att volatiliteten är "tillfällig" – vilket naturligtvis inte är sant, men det tråkiga är att till och med NSE hävdar detta!

Lägg märke till hur (1) SIP-avkastningen stadigt har minskat under det senaste decenniet även om marknaden har rört sig uppåt. Se även: Snygga 50 SIP-avkastningar Hoppa upp med 7 % men avkastningstrenden är motsatta priset! (2) SIP-avkastning beror på marknadsrörelser.

Det vill säga, du kan ha startat din SIP för 5 år sedan, 10 år sedan, 15 år sedan eller 20 år sedan. Om marknaden är "ned" vid tidpunkten för beräkning av avkastning eller inlösen, kommer din avkastning att vara "ned". Detta är vad som kallas timing luck ovan. SIP minskar inte risken; efter några månader skulle det inte vara någon skillnad mellan en SIP och en klumpsummainvestering. Se:SIP vs Lump Sum Investment:Vilken reagerar mest på marknadsförändringar?

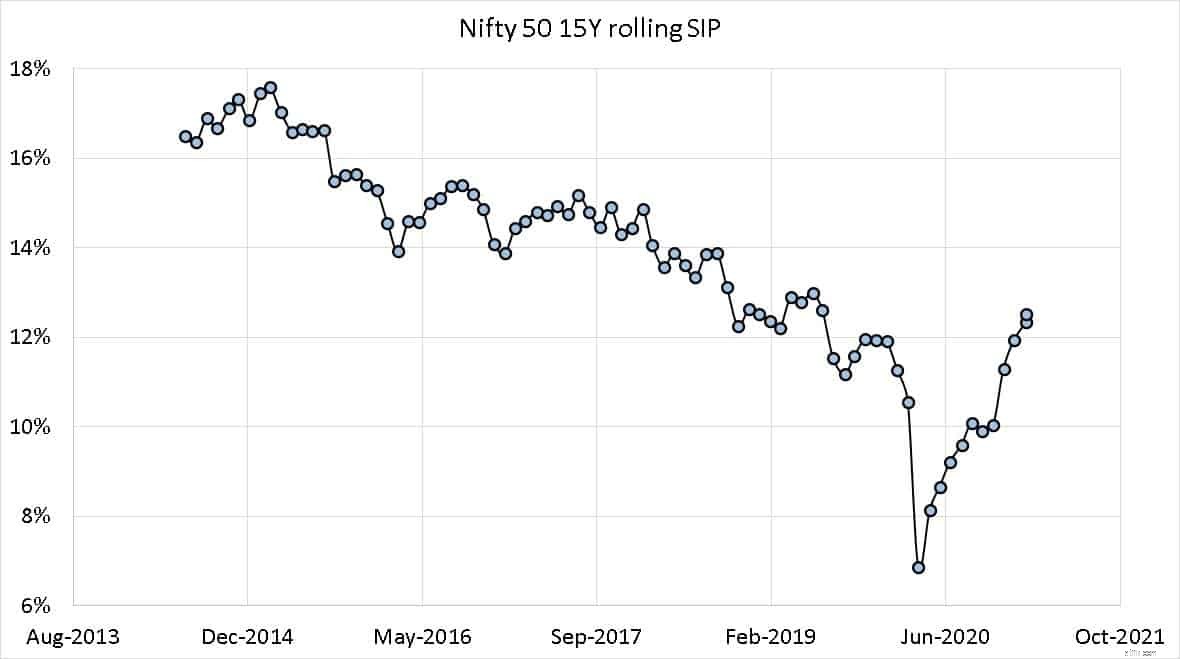

Du kan se från 15 Y SIP rullande avkastningsdata att "långsiktig avkastning från eget kapital alltid kommer att vara hög; falls are temporary” är inget annat än ett försäljningsargument.

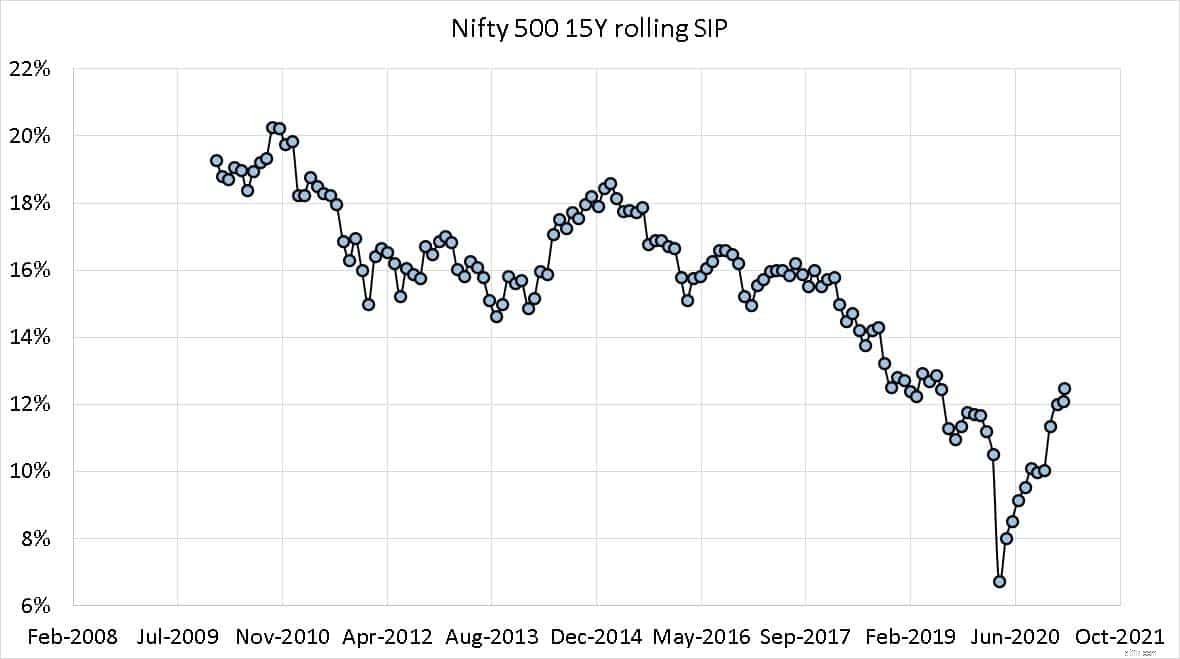

Märkligt nog är NIfty 500 TRI-historiken äldre än Nifty 50 TRI eller Sensex TRI. Så här ser de 15-åriga SIP-avkastningarna ut. Nedgången i avkastningen har varit normen de senaste 11 åren. Marknaderna kan ha återhämtat sig från kraschen 2020, från och med nu ser det bara ut som att den precis har återgått till den fallande trenden.

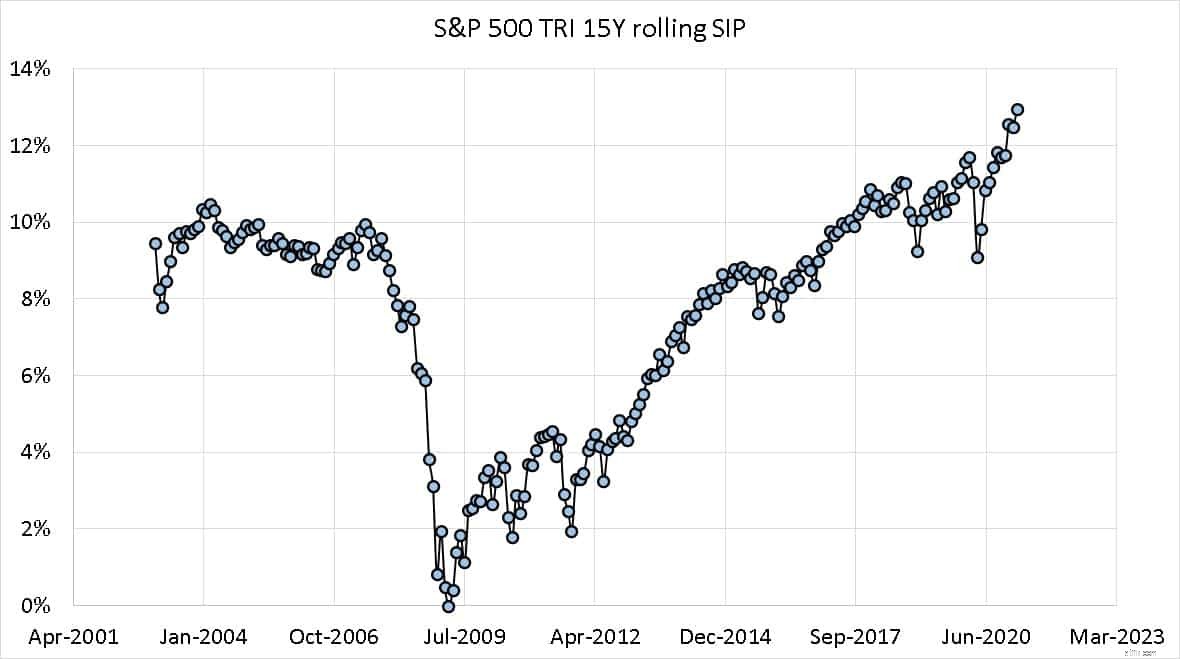

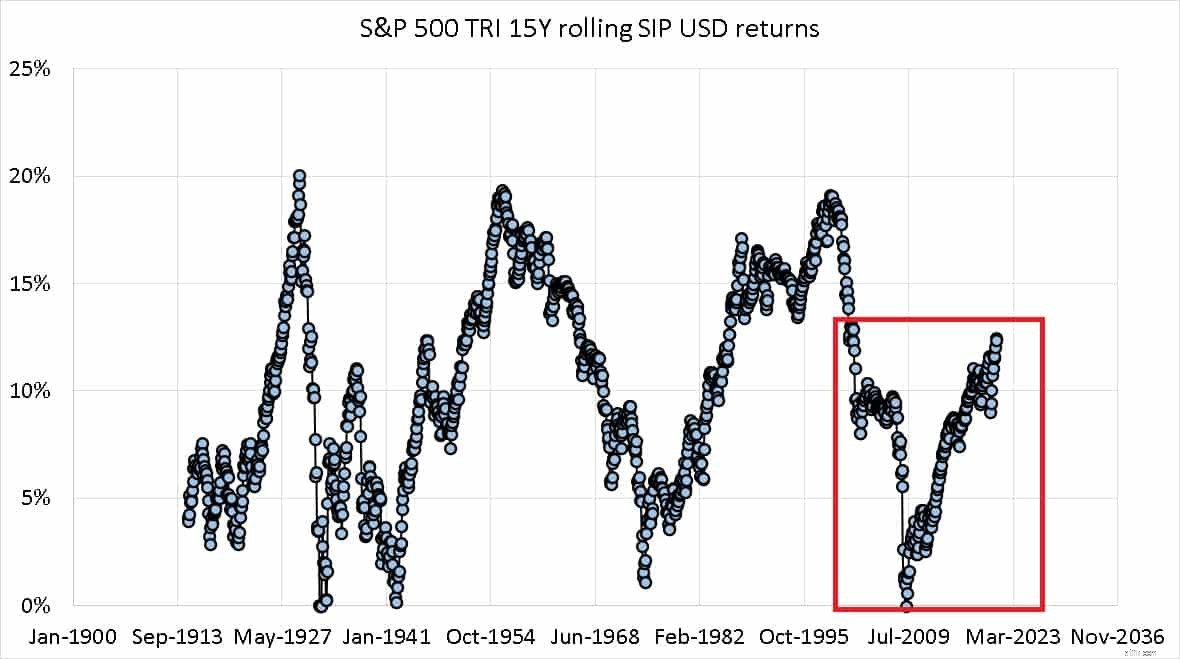

Det är lärorikt att titta på motsvarande data (15-årig SIP) för S &P 500 TRI. Först de nyare uppgifterna. Den amerikanska marknaden har varit på nästan oavbrutet rörelse sedan 2008 års kris. Kraschen 2020 verkar vara en icke-händelse även i detta lilla fönster.

Om vi zoomar ut och plottar från jan 1900 (datumkälla:Schiller PE-fil med inflation borttagen; data finns från 1873 men Excel kan inte hantera datum före 1 jan 1900!)

Om vi antar att USA efter oljekrisen på det senaste 70-talet och början av 80-talet var en "utvecklad ekonomi" var avkastningen senast som en topp i juli 1999. Det vill säga avkastningen sjönk till och med 7-8 år före 2008 års kris. Det är frestande att leta efter "cykler" men ekonomin förändras avsevärt från en topp (tråg) till en annan.

Vad betyder detta för investerare? Även om den Nifty 10Y, 15Y SIP-avkastningen har ökat under de senaste månaderna, är den övergripande trenden fortfarande "nedåt".

Om du är nybörjare kan du börja med detta kostnadsfria seminarium:Grunderna i portföljkonstruktion:En guide för nybörjare

Hur man beräknar nettoavkastningen

Hur man beräknar kumulativ avkastning

Tio års SIP Avkastningen för Most Equity Mfs är nu mindre än 10 %

Aktiva fonder kämpar för att slå Nifty 50 de senaste sju åren!

Vilken avkastning kan jag förvänta mig av en Nifty 50 SIP under de kommande 10 åren?

Jämförelse av avkastning med aktiva stora aktiefonder vs Nifty SIP

10-års SIP-avkastning för dessa fem aktieindex dubbelt så mycket som Nifty!

Ska jag byta min SIP i Nifty Next 50 till Nifty 50?