Suresh Padmanaban skriver, "Kära Pattu, jag har investerat på marknaderna sedan mitten av 90-talet. Jag får en känsla av att volatiliteten under dessa år gradvis har minskat. Kan du snälla kvantitativt verifiera detta?” Den 3 februari 2021 stängde Sensex över 50 000 för första gången. Vi studerade utvecklingen av aktiemarknadens volatilitet under de senaste 42 åren och fann att den kumulativa volatiliteten gradvis har minskat för Sensex.

Kumulativ volatilitet är standardavvikelsen för daglig avkastning över tid. Den maximala volatiliteten för de indiska marknaderna var kring Harshad Mehta-bluffen (början av 1990-talet) och för de amerikanska marknaderna under den stora depressionen (1930-talet). Sedan dess har den dagliga volatiliteten verkligen minskat gradvis som Suresh misstänkte.

För USA nådde standardavvikelsen i månadspriser beräknat vart tionde år en topp under 1930-talet men har varit ungefär densamma då! Detta är ganska anmärkningsvärt och kontraintuitivt när du stannar upp och tänker på det. I Indien har vi knappt tillräckligt med historisk data. Den femåriga rullande volatiliteten har minskat konstant. Harshed Mehta-kraschen var den högsta, dot com-kraschen var mycket lägre och kraschen 2008 däremellan. Kraschen i mars 2020 var bara ett slag för de amerikanska marknaderna och betydligt lägre för Sensex. Hela rapporten finns tillgänglig här:Sensex vid 50 000 – lärdomar från den 42-åriga resan

I den här artikeln ska vi närma oss titelfrågan från en annan vinkel. Vi kommer att överväga en systematisk månatlig investering över 15 år i en tillgångsallokering av antingen 70 % eget kapital eller 50 % eget kapital och resten i skuld.

NSE 500 TRI kommer att representera "equity" och I-BEX gilt index kommer att representera "debt". Portföljen kommer att ombalanseras en gång var 12:e månad. Vi kommer att överväga 137 15-årsperioder från jan 1995 till maj 2021. Observera att detta bara är ett smått med data och man bör inte skynda sig att dra slutsatser baserade på detta. En liknande studie utförd med de amerikanska marknaderna skulle ge tio gånger mer data! Se:Denna "köp högt, sälj lågt" marknadstimingstrategi fungerar överraskande nog!

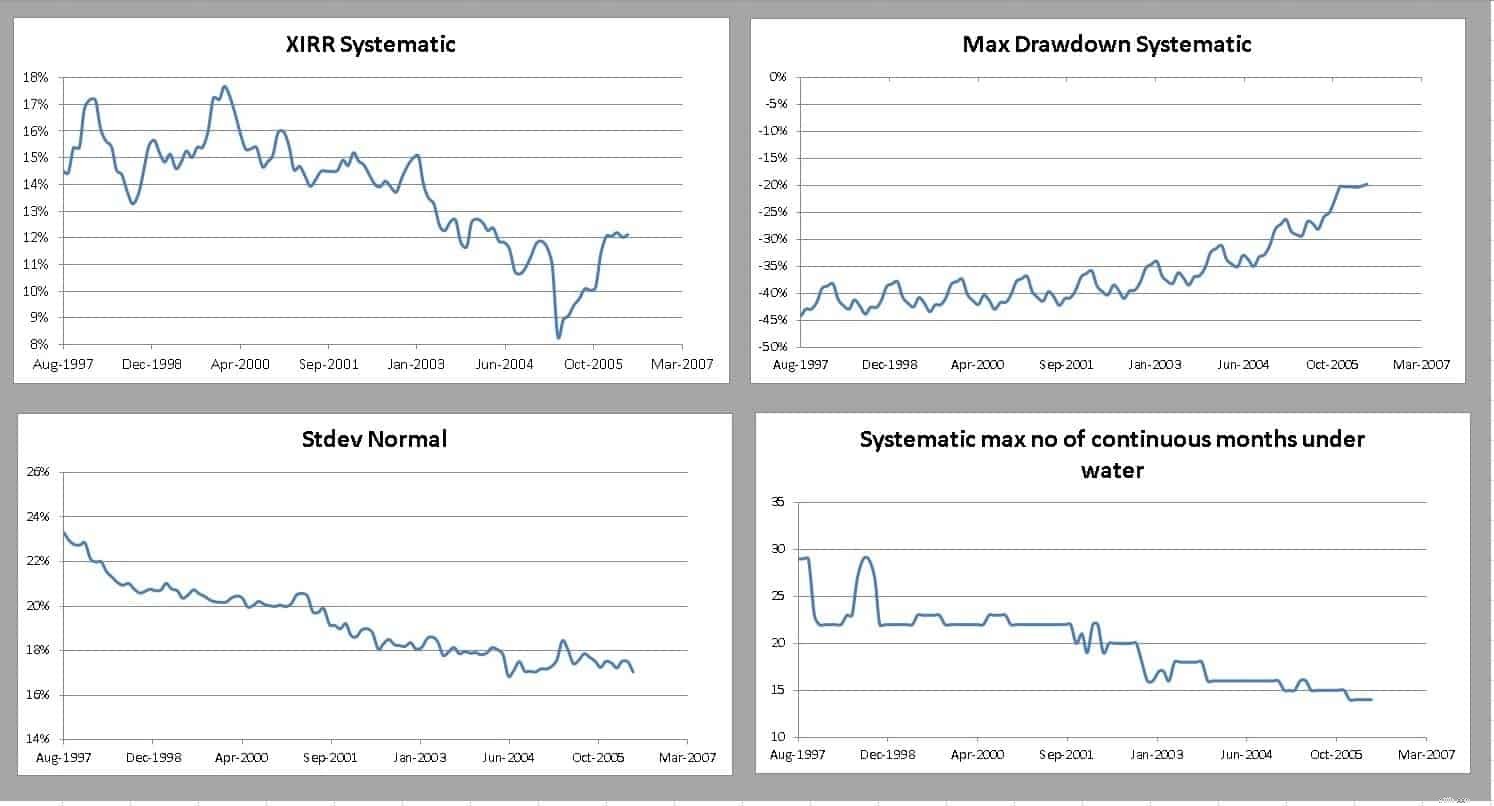

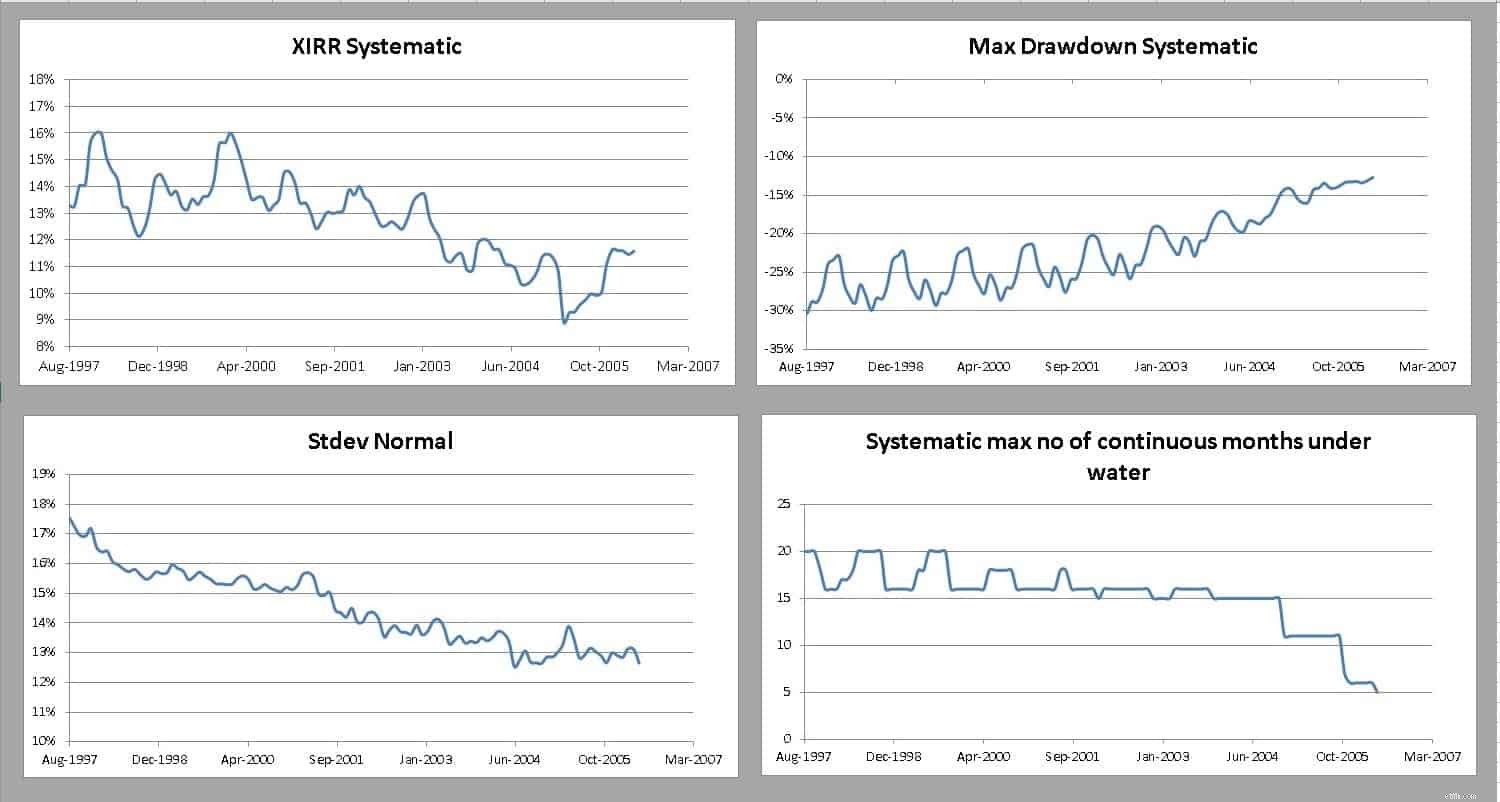

Resultaten för 70 % eget kapital och 50 % eget kapital presenteras nedan.

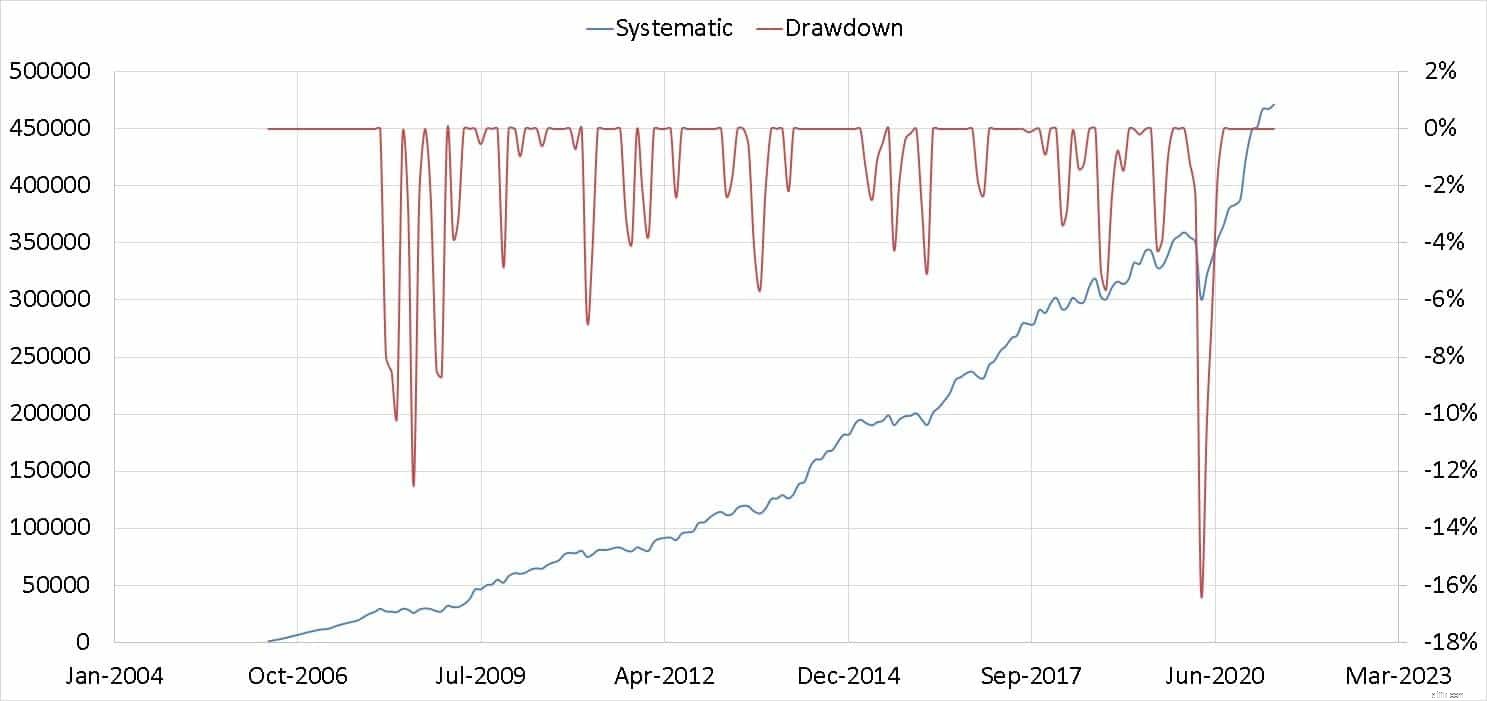

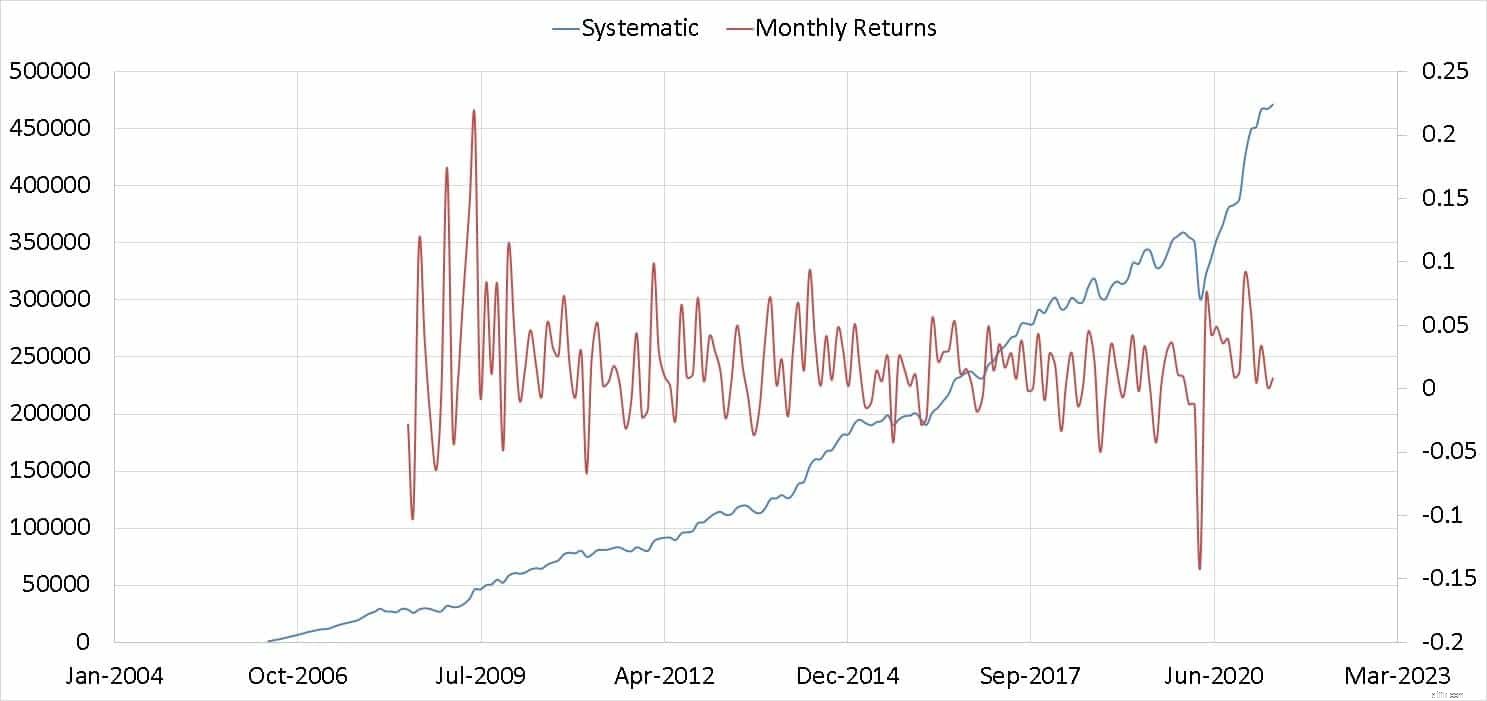

Till exempel visas nedan en av de 137 körningarna (den senaste). Fallet från toppen visas till höger (drawdown). Den maximala neddragningen (eller den längsta stalaktiten) väljs från detta.

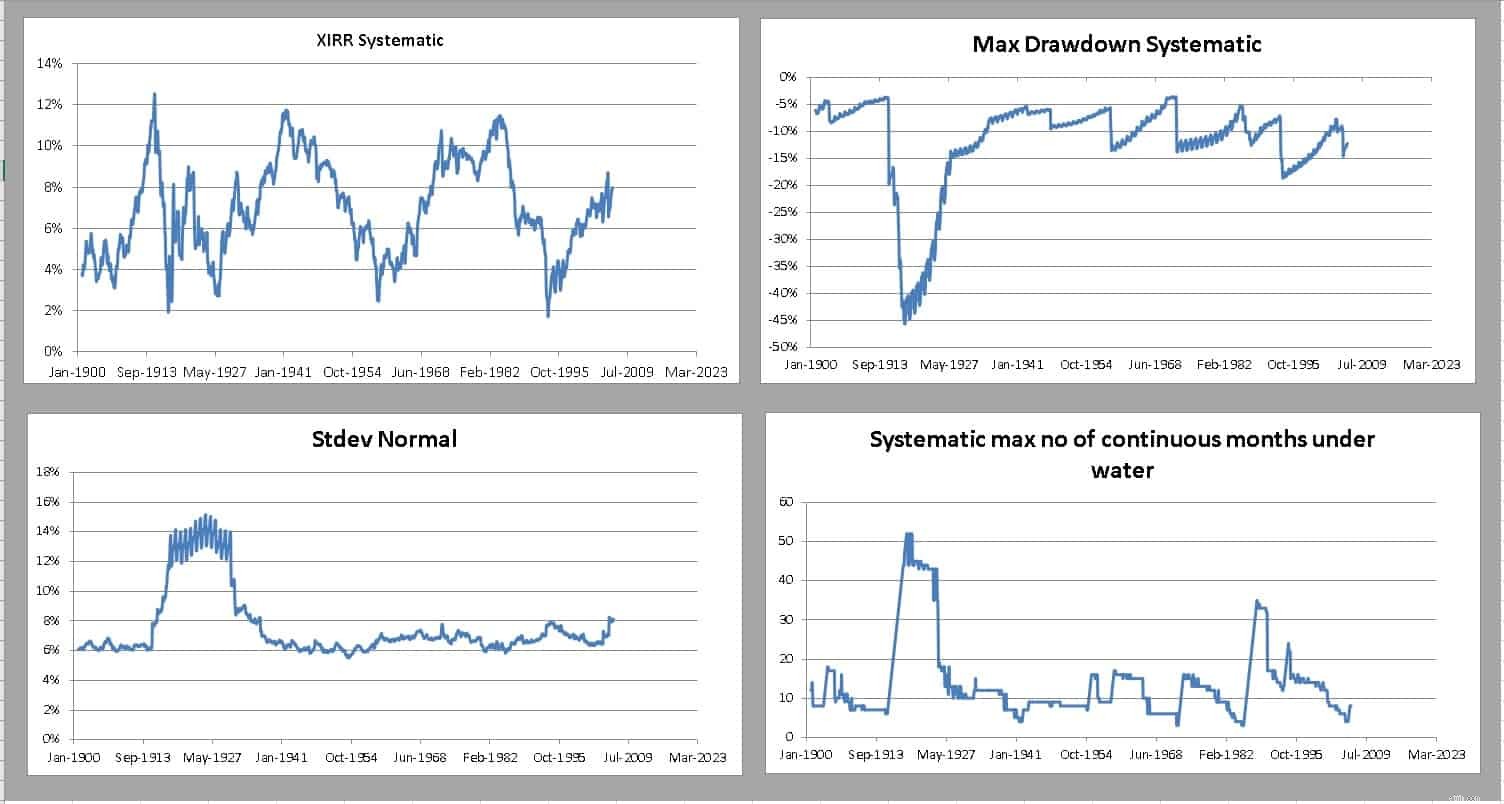

Resultaten sammanställs nedan. Vi rekommenderar att läsare inspekterar grafen en stund för att uppskatta resultaten.

För den studerade perioden har XIRR (annualized returns) minskat. Se: Vilken avkastning kan jag förvänta mig av en Nifty 50 SIP under de kommande 10 åren? Och Förvänta dig inte tvåsiffrig avkastning från Nifty Next 50 indexfonder!

Volatiliteten har minskat, uttagna har minskat (blir mindre negativa) och antalet månader som portföljen låg under vattnet har minskat. Det vågliknande mönstret i linjerna beror på ombalansering. Vi kommer att uppdatera effekten av att inte balansera om i en framtida artikel. Detta har studerats tidigare:När ska jag balansera om min portfölj?

Så vad betyder detta? Suresh har rätt. Aktieinvesteringar har blivit lite "lättare" under de senaste två decennierna. Detta betyder dock inte att det skulle bli ännu lättare i framtiden eller att volatiliteten skulle stabiliseras (bli intervallbunden) som i USA. Så det skulle vara bättre att föreställa sig att den indiska aktiemarknaden har "stabiliserats" sedan 90-talet med inhemskt institutionellt stöd snarare än att bli lättare. Vår marknadshistorik är för kort för att dra slutsatser.

Vi avslutar med det uppdaterade diagrammet för amerikanska data (detaljerna om studien är länkade ovan) för jämförelse.

Lägg märke till avkastningens cykliska karaktär. Den indiska marknaden har möjligen sett bara en arm av en cykel. Lägg märke till den starka dominansen av börskraschen 1929 i volatilitetsgraferna. Volatiliteten är intervallbunden (åtminstone i förhållande till de stora depressionsåren) och avkastningen har alltid varit cyklisk.

Vilken avkastning bör en investerare på den amerikanska marknaden förvänta sig under de kommande 15 åren? Det ärliga svaret, "ingen vet" (även om vi antar att USD-IND-avkastningen över 15 år skulle vara cirka 4-5%). Se: Motilal Oswal S&P 500 Index Fund:Vilken avkastning kan jag förvänta mig av detta? Och förvänta dig inte avkastning från värdepappersfonder! Gör så här istället!

Hur man förstår aktiemarknaden

Varför aktiemarknadens volatilitet officiellt har kommit

Vad du ska göra nu om du tappar sömn över börsen

5 tecken på att aktiemarknaden har nått en vändpunkt

Dagens fråga:Vad har den [geometriska] genomsnittliga avkastningen för aktiemarknaden varit under de senaste 50 åren?

Är aktiemarknaden i en farlig bubbla?

Har den amerikanska aktiemarknaden för Crowdfunding levt upp till förväntningarna?

The Stash Way:Volatilitet