Indiens regering kommer med ytterligare fonderbjudande (FFO) för CPSE ETF. FFO öppnar den 18 januari 2017 och stänger den 20 januari 2017. Regeringen planerar att samla in 4 500 crores med en option att behålla överteckningen upp till 1 500 crores.

Ska du investera i att följa CPSE ETF? Låt oss diskutera de olika aspekterna.

ETF:er liknar indexfonder. ETF:er hanteras passivt (precis som indexfonder) och försöker replikera prestanda för ett jämförelseindex. För att göra det försöker ETF:er hålla värdepapper i samma förhållande som det underliggande indexet.

Större skillnaden är att du kan köpa eller sälja indexfondandelar endast vid dagens slutliga NAV (precis som för alla fonder). ETF-andelar är börsnoterade och kan köpas under hela dagen som en aktie. Observera att eftersom du köper från andrahandsmarknaden kan likviditet i just den ETF:n påverka ditt köp- eller inlösenpris. Låg likviditet kan resultera i högre effektkostnader.

CPSE ETF är benchmarkad mot Nifty CPSE Index. Därför kommer ETF att försöka replikera sammansättningen av Nifty CPSE Index. Det kan finnas tracking error på grund av ETF-utgifter, kassatillgodohavanden etc.

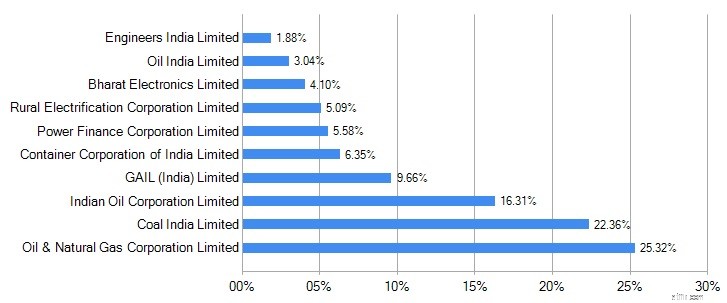

Genom CPSE ETF kan du ta exponering för att följa tio offentliga enheter genom ett enda instrument.

Förhållandet i vilket dessa företag hålls i CPSE ETF baseras på sammansättningen av Nifty CPSE Index.

Inköpspriset kommer att vara genomsnittet av heldagsvolymvägt genomsnittspris för beståndsdelarna i Nifty CPSE Index på NSE under 18 januari och 20 januari. Låter det förvirrande? Ignorera det. Tänk att det kommer att ligga runt det rådande priset (NAV) för CPSE ETF-enhet.

CPSE ETF lanserades först i mars 2014. Tilldelningspriset var 17,45 Rs per enhet. NAV den 12 januari 2016 var 26,832. Det är ungefär en avkastning på ~ 17 % per år.

Detta är bättre än inte bara de bredare jämförelseindexen (Nifty och Sensex) utan också före några av de bäst presterande fonderna med stora bolag.

Finns det en garanti för att en sådan överprestation jämfört med Nifty eller stora fonder kommer att fortsätta? Nej, det finns det inte.

Det är som att jämföra äpplen och apelsiner.

CPSE ETF skiljer sig ganska mycket från en aktivt förvaltad värdepappersfond. Du kommer alltid att ha samma uppsättning aktier under denna ETF. Sammansättningen kommer endast att ändras vid förändring i det underliggande Nifty CPSE-indexet.

Under en aktivt förvaltad fond där aktier du äger (som investerare i systemet) kommer att förändras beroende på fondförvaltarens utsikter.

Många hävdar att kostnadskvoten är ganska låg i fallet med CPSE ETF jämfört med aktivt förvaltade fonder. Aktiv förvaltning medför dock ytterligare kostnader och det återspeglas i högre kostnadskvot.

CPSE ETF emitterades första gången i mars 2014. Privatinvesterare fick en rabatt på 5 % även den gången. Ett år senare tillkännagav regeringen dessutom en bonus på 1 ETF-enhet för varje 15 innehavda enheter. Denna "lojalitetsbonus" erbjöds endast dem som hade varit investerade i CPSE ETF sedan det nya fonderbjudandet (NFO).

Till skillnad från MF eller aktiebonusar, där bonusen endast betalas ur ditt kapital (därav bonus endast i namnet), var CPSE ETF faktiskt en bonus. Till exempel, om du har 15 enheter av MF-systemet och NAV är 100 Rs, är ditt investeringsvärde Rs 1 500. Om AMC tillkännager en bonus på 15:1 kommer du att få en extra enhet för varje 15 enheter som hålls. Så du kommer att ha 16 enheter. Systemets NAV kommer dock att anpassas i enlighet med detta. Nytt NAV kommer att vara Rs 93,75. I praktiken kommer värdet på din investering endast att vara 1 500 Rs.

Men när det gäller CPSE ETF, överförde regeringen aktier från sin kattunge till berättigade investerare (genom ETF). Därför, om du hade 15 enheter för 100 Rs vardera, kommer du att få en extra enhet men ETF NAV ändras inte. Så ditt investeringsvärde blir 1 600 Rs. Dina 1 500 Rs blev faktiskt 1 600 Rs.

Kan du satsa på en sådan regeringsstorhet igen? Jag vet inte. Det är någons gissning.

Här är sammansättningen av CPSE ETF som anges på Reliance AMCs webbplats. Reliance Nippon Life Asset Management Limited förvaltar ETF.

Om du lägger till siffrorna utgör metall- och energiaktier över 75 % av indexet. Därför kommer förmögenheterna för CPSE ETF-investerare att vara starkt knutna till råvarupriser. Jag ser inte mycket av diversifiering här.

Falla inte bara för hypen.

Om du tror att de underliggande enheterna i den offentliga sektorn (som utgör CPSE ETF) sannolikt kommer att prestera bra i framtiden, är CPSE ETF ett bra sätt att ta exponering mot PSU-korg. Din optimism kan bero på positiva utsikter för respektive sektorer/företag eller på gynnsam regeringspolitik eller av någon annan anledning.

Se det som att investera i en aktie. Du måste tro att just dessa aktier måste gå bra i framtiden. Att du investerar i flera PSU:er genom denna ETF diversifierar naturligtvis din insats till en viss grad. Tänk på kompositionsbias mot metall- och energiaktier.

Detaljhandelsinvesterare får en förskottsrabatt på 5 %, vilket förskönar affären för privatinvesterare.

Jag är ingen expert på aktievärdering och kommer därför inte att kommentera om värderingen är attraktiv för närvarande.

Om du planerar att investera, investera bara en liten del av din totala portfölj.

Om du inte är säker på framtida resultat, håll dig till en aktivt förvaltad storbolagsfond.