SEBI gav mandat till rationalisering och kategorisering av fondsystem i oktober 2017.

Med denna regel måste alla befintliga fondsystem passa in i en av kategorierna som specificerats av SEBI. Det fanns en tilläggsregel om endast en fond per kategori per AMC. Detta resulterade i att många befintliga MF-system slogs samman i ett nytt system.

Från en investerares perspektiv är detta ett välkommet drag. Sådan rationalisering kommer att minska röran och hjälpa investerare att fatta bättre välgrundade beslut.

Men efter sådana sammanslagningar blir beräkningen av kapitalvinster lite komplicerad åtminstone om man vill göra det på ett papper.

Även om du kan ladda ner sådan information från AMC- eller RTA-webbplatser, är det alltid bättre att veta hur en sådan beräkning fungerar. Dessutom slungar RTA-uttalanden upp konstiga värden för resultat för tillfället.

Problemet uppstår när NAV för det nya schemat (i vilket många scheman har slagits samman) skiljer sig från NAV för det gamla schemat.

Ändringen i NAV beror på sammanslagningen av andra system (utöver ditt schema) till det nya schemat, dvs ditt schema är inte det enda schemat som har slagits samman med det nya schemat . Det kan finnas många andra.

Oavsett anledningen, om NAV för det nya systemet skiljer sig från NAV för ditt gamla system (men portföljvärdet måste vara detsamma), ändras antalet enheter som innehas.

Låt oss förstå genom ett exempel.

Värdet på din portfölj vid sammanslagningsdatumet

=NAV av A vid fusionsdatumet X Antal enheter av A som innehas

=NAV för B vid sammanslagningsdatumet XAntal enheter av B mottagna

I själva verket ändras inte värdet på din portfölj på grund av sammanslagningen eller bytet.

Om NAV för schema A är 50 Rs och NAV för schema B är 100 Rs på fusionsdatumet, kommer du att få 1 enhet B för varje 2 enheter av A som hålls . Detta kommer att säkerställa att värdet på din portfölj förblir detsamma.

Om NAV för schema A är 100 Rs och NAV för schema B är 50 Rs på fusionsdatumet, kommer du att få 2 enheter B för varje enhet av A som hålls.

Låt oss förstå detta med korrekta schemanamn.

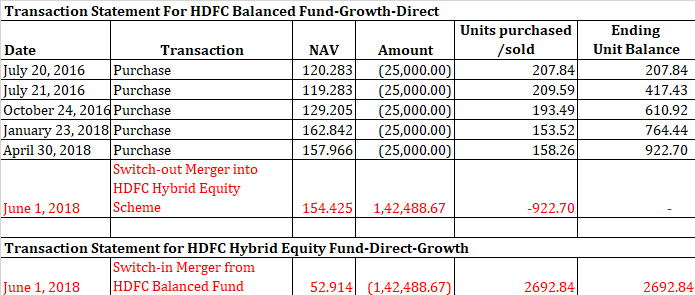

HDFC Balanced Fund slogs samman till HDFC Hybrid Equity Fund den 1 juni 2018. Därför upphörde HDFC Balanced Fund att existera efter den 1 juni 2018. Alla dina investeringar i systemet överfördes till HDFC Hybrid Equity Fund.

Låt oss titta på ett hypotetiskt exempel med faktiska NAV-värden. Låt oss titta på denna transaktionsbeskrivning.

Som du kan se förblir värdet på din portfölj detsamma även efter sammanslagningen. Skillnaden är antalet enheter och NAV.

154.425 X 922.70 =52.914 X 2692.84

För att vara ärlig förändras ingenting.

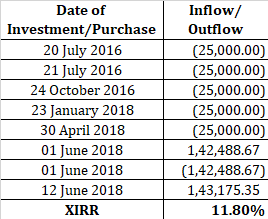

Du kan använda XIRR för att beräkna din avkastning från schemat. XIRR tar hänsyn till kassaflöden (och inte andelar eller NAV). Eftersom sammanslagningen inte har resulterat i något kassaflöde för dig kan du enkelt ignorera de två transaktionerna den 1 juni 2018. Alternativt kan du lägga till båda transaktionerna samtidigt som du beräknar XIRR.

Navvärdet för HDFC Hybrid Equity den 12 juni 2018 var 53,169.

I exemplet ovan har jag gjort två investeringar under själva 2018. Eftersom dessa investeringar är mindre än ett år kan dessa skeva resultatet en aning.

Innan vi börjar med beräkningar, här är några saker att notera:

Fall 1:För de enheter som har köpts och sålts efter fusionsdatumet (byte in)

Du kan göra dina beräkningar som du brukade göra. Du har köpt och sålt andelar i HDFC Hybrid Equity Fund.

För andra system, om köpet (och sammanslagningen) ägde rum före 31 januari 2018, kan även bestämmelserna om farfar vara tillämpliga.

Fall 2:För enheterna som köptes före sammanslagningen

Beräkningarna är lite komplicerade. Låt oss förstå med hjälp av ett exempel.

Låt oss anta att du säljer andelar i HDFC Hybrid Fund den 12 juni 2018.

Systemets NAV den 12 juni 2018 var 53,169.

Nej. av sålda andelar i HDFC Hybrid Fund =20 000 Rs / 53,169 =376,159 enheter

För att räkna ut kapitalvinsterna måste du ta reda på två saker.

Hur tar vi reda på nej. av enheter som sålts i det gamla systemet?

376 159 andelar i HDFC Hybrid Equity Fund =Hur många enheter i den dåvarande HDFC Balanced Fund?

För detta måste du göra följande:

376.159 X NAV för HDFC Hybrid Equity Scheme på datumet för fusionen (dvs. 1 juni 2018)

=Antal enheter av HDFC Balanserad X NAV av HDFC Balanserad på datumet för fusionen

=>

Nej. av enheter av HDFC Balanced =376.159* (52.914/154.425) =128.819 enheter

Detta innebär att genom att sälja 376 159 andelar av HDFC Hybrid Equity Fund har du faktiskt sålt 128 819 enheter av HDFC Balanced Fund.

Ditt arbete är inte över än.

Du måste fortfarande ta reda på vilka 128 891 enheter som har sålts.

Som vi vet fungerar fondköp och -inlösen enligt FIFO-principen (First-come-First-serve), dvs. de andelar som köps först säljs först.

Om vi hänvisar tillbaka till transaktionsutdraget kan vi se att det första köpet gjordes den 20 juli 2016 och du fick 207,84 enheter till ett NAV på 120,283. Det borde räcka för det här exemplet.

I huvudsak kommer dessa enheter (köpta den 20 juli 2016) att säljas först.

Försäljningspris på 376 159 enheter HDFC Hybrid-equity eller 128 819 enheter HDFC Balanced =20 000 Rs

Inköpspris på 128 819 enheter HDFC Balanced =128,891 * 120,283 = Rs. 15 503,86

Kapitalvinst =4 496,2 Rs

När du har räknat ut realisationsvinsten måste du se hur kapitalvinsten kommer att beskattas (kortsiktig, långsiktig, eget kapital, skuld).

För aktiefondandelar (köp före 31 januari 2018) och vars försäljning resulterar i långsiktiga kapitalvinster, finns det ytterligare ett nummer av Grandfathering-bestämmelser (infört i Budget 2018).

Under Grandfathering-bestämmelser , om försäljningen av en aktieinvestering (köpt före den 31 januari 2018) resulterar i långsiktiga realisationsvinster, kommer alla vinster som uppstått fram till den 31 januari 2018 att vara befriade från skatt.

I det här exemplet är systemet ett aktieprogram och andelarna köptes den 20 juli 2016. Eftersom andelarna såldes den 30 juni 2018 är innehavstiden längre än 1 år och de resulterande vinsterna kommer att klassificeras som långsiktiga kapitalvinster.

Sedan köpet gjordes 2016 kommer även bestämmelserna om Grandfathering att gälla.

För att du ska kunna beräkna kapitalvinsten i det här fallet behöver du även NAV på HDFC Balanced Fund den 31 januari 2018.

NAV för HDFC Balanced den 31 januari 2018 =160,410

Värde på 128 819 enheter HDFC balanserat den 31 januari 2018 =20 675,9 Rs

Eftersom värdet på investeringen den 31 januari 2018 är högre än försäljningspriset ska hela LTCG undantas. Observera att det inte heller ska uppstå någon långsiktig kapitalförlust. Läs det här inlägget för att förstå varför.

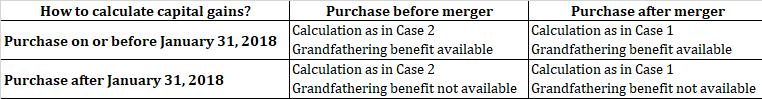

Sammanfattningsvis,

Grandfathering-bestämmelser är inte tillämpliga. Beräkning som i fall 1.

Grandfathering-bestämmelser är inte tillämpliga. Beräkning som i fall 2 (utan grandfathering-förmån för LTCG vid försäljning av aktieinvesteringar)

Beräkning som i fall 2 (med grandfathering-förmån för LTCG vid försäljning av aktieinvesteringar)

Beräkning som i fall 1 (med grandfathering-förmån för LTCG vid försäljning av aktieinvesteringar). I det här fallet kommer det inte att finnas något NAV för det gamla systemet den 31 januari 2018. Därför måste du arbeta med det nya systemets NAV för att komma fram till skattepliktiga långsiktiga kapitalvinster (vid aktieinvesteringar).

Läs :Hur påverkar införandet av LTCG-skatt din aktieavkastning?

Hur man beräknar nettoavkastningen

Hur man beräknar oförändrad kapitalkostnad

Hur man beräknar utdelning Realisationsvinst avkastning och total avkastning

Långsiktig kapitalvinstskatt och farfar

Så beräknar du din kapitalvinstskatt på värdepappersfonder 2019

Så här får du alla dina kapitalvinster i aktiefonder för att lämna in IT-deklarationer

Hur Skattebortfall Skörd kan hjälpa dig att spara kapitalvinstskatt?

Vad är min avkastning på investeringen och hur beräknar jag den?