SEBI hade initierat kategorisering och rationalisering av fondsystem genom sitt cirkulär daterat den 6 oktober 2017. SEBI specificerade några fondkategorier och gav mandat att varje fondhus bara kunde ha en fond i varje kategori .

Syftet var att minska antalet fonder och göra livet lättare för investerare genom att minska förvirringen kring systemnamn. För mer information om SEBI-kategoriseringsregler, gå igenom det här inlägget.

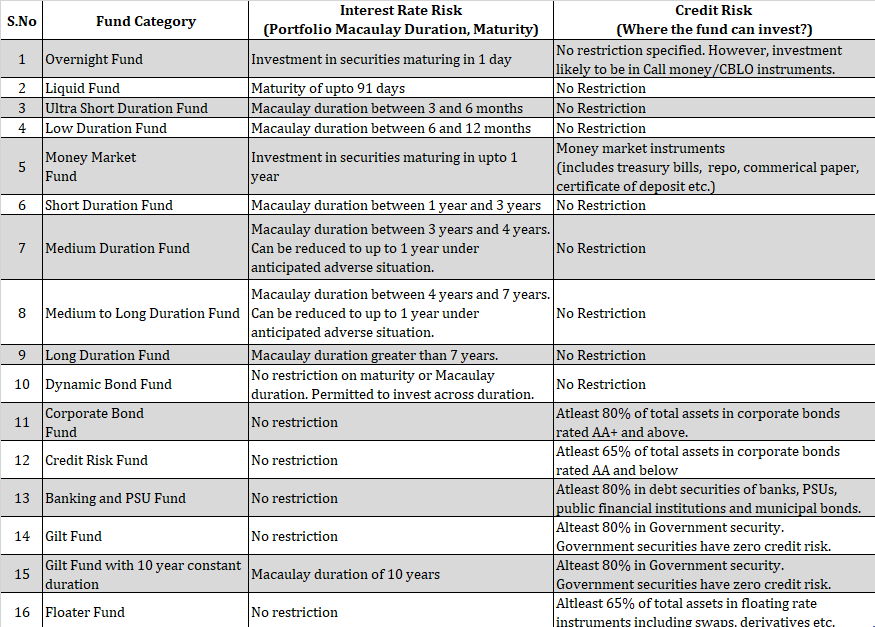

Låt oss i det här inlägget titta på olika typer/slag/kategorier av skuldfonder enligt SEBI-kategorisering och rationalisering av värdepappersfondsystem.

SEBI har delat upp fondfonder i 16 kategorier. Kategoriseringen baseras på vilken typ av räntebärande värdepapper som fonderna får investera i.

Klassificeringen baseras på de underliggande värdepapperens löptid, portföljduration eller värdepapperets kreditbetyg.

Jag kommer att representera informationen i termer av ränterisk eller kreditrisk som en viss fondkategori bör ta.

*Medellång löptid, medel till lång löptid : För dessa två kategorier får fondförvaltaren, baserat på ränteutsikter, minska portföljdurationen till upp till 1 år. Det är klart att du kan förvänta dig att förvaltaren minskar durationen om fondförvaltaren känner att räntorna är på väg uppåt.

*Flytande fonder (på grund av sin natur) är mindre mottagliga för ränterisk.

Skuldfonder är inte utan risk . Du får inte heller bortse från riskerna förknippade med skuldfonder. Du måste förstå, till skillnad från aktiefonder, är uppsidan begränsad i skuldfonder. Därför är det enligt min mening dubbelt viktigt att förstå risken som du tar i dina skuldinvesteringar.

Jag har diskuterat de olika typerna av risker som är förknippade med en aktiefond i stor detalj i det här inlägget. Kommer att diskutera i korthet i detta inlägg.

Ränterisk:Obligationspriser och räntor är omvänt relaterade. När räntorna går upp går obligationspriserna ner. När räntorna går ner går obligationspriserna upp. Eftersom en räntefond är en portfölj av räntebärande värdepapper, har fondernas NAV-värde ett liknande förhållande till ränterörelserna.

Det är inte så att varje aktiefond kommer att ha liknande känslighet för ränterörelser. Ett fåtal fonder kan gå upp (eller ner) än andra fonder när räntorna går ner (eller går upp). Denna känslighet mäts/representeras i form av varaktighet (diskuteras senare).

Kreditrisk :Företaget, i vars obligation fonden har investerat, kan inte betala ränta eller kapitalbelopp, dvs de investerade pengarna kanske inte kommer tillbaka. Bolagets/emissionens kreditbetyg kan komma att sänkas vilket kan resultera i lägre obligationspris. Det här är kreditrisken för dig.

Regeringen kommer inte att försumma sina betalningar. Därför har statliga (förgyllda) värdepapper noll kreditrisk. Högre kreditvärderade obligationer har en lägre sannolikhet för fallissemang jämfört med lägre rankade obligationer.

Duration är måttet på räntekänslighet för en portfölj med obligationer/obligationer/fonder.

En obligation med längre löptid har vanligtvis en längre löptid. Duration för en obligationsportfölj (MF-portfölj) är det vägda genomsnittet av durationen för underliggande obligationer.

En högre duration innebär högre räntekänslighet.

Macaulay-varaktighet är ett av sätten att beräkna varaktighet. Ändrad varaktighet är en annan.

Macaulays varaktighet är ett mått på hur lång tid det tar att få tillbaka din ursprungliga investering i obligationen. Modifierad duration är i själva verket ett mått på hur priset på en obligation/obligationsportfölj kommer att förändras som svar på ränterörelser.

Om du gräver djupare i matematiken kommer du att kunna se att Macaulay-varaktighet och modifierad varaktighet är relaterade. För skillnaden mellan Macaulay och Modifierad varaktighet föreslår du att du går igenom den här länken på Investopedia.

Kommer inte gå in på beräkningen i det här inlägget.

När det kommer till ränterisk finns det två typer av specifikationer i SEBI-cirkulären:

Varhelst Macaulay Duration nämns hänvisar det till Portfolio Macaulay Duration (och inte för enskilda värdepapper i portföljen) . I en fond med låg löptid är det till exempel möjligt att ett underliggande värdepapper kan ha en löptid på mindre än 6 månader eller längre än 12 månader. På portföljnivå ska dock durationen ligga inom intervallet 6 till 12 månader.

Varhelst Mognad (av underliggande säkerhet), det avser löptiden för värdepapper i den underliggande portföljen. Till exempel, i en likvid fond, ska löptiden för vart och ett av värdepapperen vara mindre än eller lika med 91 år.

Förresten, en obligation med längre löptid kommer också att ha längre löptid.

SEBI-kategorisering av MF-scheman har helt klart gjort saker mycket enklare. Tidigare fanns det inga tydliga investeringsriktlinjer förutom för likvida medel. Och detta gjorde livet svårt för både investerare och rådgivare.

Men även efter denna kategorisering kan du inte bara titta på fondkategorin och välja ett system.

Varför?

Som du kan se i tabellen har du begränsningar för antingen ränteriskspecifikationer (duration, löptid) eller kreditriskspecifikationerna (företagsobligationer, statsobligationer). Inte båda.

Endast ett fåtal kategorier (såsom penningmarknadsfond, Gilt-fond med en konstant löptid på 10 år) har specifikationer avseende både ränterisk och kreditrisk.

Låt oss försöka förstå problemet med hjälp av ett exempel.

Låt oss anta att du vill investera i en skuldfond med lägre ränte- och kreditrisk.

Vi vet att likvida medel, fonder med ultrakort löptid och fonder med låg löptid har lägre ränterisk (eftersom durationen är lägre). Men för samma kategorier finns det ingen begränsning för hur mycket kreditrisk de kan ta.

Därför kommer en fond med låg löptid (A) som endast investerar i AAA-klassade obligationer att ha lägre kreditrisk än en annan fond med låg löptid (B) som investerar säg upp till 30 % i A rankade obligationer. Det är mycket möjligt att fond B ger dig bättre avkastning än fond A. Du får dock inte bortse från att denna överavkastning har kommit genom att ta extra kreditrisk.

Därför kommer du fortfarande att behöva gå igenom informationsdokumentet för att titta på vilken typ av obligationer (kreditkvalitetsmässigt) som systemet kan investera i. Det större problemet är att de flesta system mandaten kommer inte att ha denna information. I sådana fall kan du behöva titta på systemportföljerna för att göra en bedömning. Inte särskilt tillförlitlig men det är vad du måste leva med.

Så ditt arbete har minskat men inte tagits bort.

Tidigare resultat för många scheman kan bli irrelevanta

Om schemats karaktär har ändrats och andra scheman har slagits samman i schemat, kan tidigare prestanda för schemat förlora sin relevans.

Om en dåvarande Short Term Gilt-fond nu är en Gilt-fond med en konstant löptid på 10 år, måste du se över dina skäl för att investera i systemet. Fonden är nu en helt annan fond. Tidigare prestationer är helt enkelt värdelösa i sådana fall.

Om andra scheman har slagits samman med X (säg)-schemat, kommer det tidigare resultatet av schema X nu att vara ett viktat medelvärde av de sammanslagna scheman.

Det här är förresten ett problem med både aktie- och räntefonder.

Om du inte kan välja fonder på egen hand kan du prata med en SEBI Registered Investment Advisor (SEBI RIA) eller en finansiell planerare som endast betalar avgift. En sådan rådgivare kan hjälpa dig att välja rätt skuldfonder för dig.

Jag föredrar att investera i skuldfonder som har lägre ränte- och kreditrisk.

Beroende på kravet kommer jag att hålla mig till likvida, ultrakort löptid och låg löptid fonder. Naturligtvis måste jag gräva djupare för att slutföra fonder som investerar i värdepapper av hög kreditkvalitet också.

Kostnad (kostnadskvot) är extremt viktig. Ju lägre desto bättre.

Det är mitt val.

Du kanske ser olika på dina skuldinvesteringar och kan välja andra typer av fonder.

Det finns många sätt. Du måste ha fått e-postmeddelanden från AMCs (mutual fund houses) om förändringen av ditt systemnamn eller karaktär.

Du kan också bläddra igenom AMC:s webbplatser. Jag måste dock berätta för AMC:er har gjort det här oerhört smärtsamt.

Dessutom finns det några webbplatser som har sammanställt listan över scheman (och ändringar) på en enda webbsida. Här är några länkar:Länk 1 Länk 2