I ett tidigare inlägg tittade jag på hur du kan välja en likvid fond. Låt oss i det här inlägget titta på hur du kan utvidga samma argument till att välja skuldfonder för din portfölj. De pekare som används i likvida medel kan utökas till alla skuldfonder. Men eftersom vi tittar på ett mycket bredare urval finns det ytterligare några aspekter som måste beaktas.

När det gäller skuldfonder är uppsidan ett tak (till skillnad från aktiefonder). Därför är det viktigt att förstå källan till avkastning (eller extraavkastning) som du tjänar i dina skuldplaceringar i fondinvesteringar. I en skuldfond är källan till avkastning och risk relativt lättare att förstå. När du väl förstår källan till risken i en skuldfond och bestämmer dig för hur stor risk du är bekväm med, borde valet av en skuldfond inte vara alltför svårt.

Låt oss först titta på hur en fondförvaltare kan generera en överavkastning (inte på riskjusterad basis) åt dig.

#1 Investera i skuld med lång löptid :Obligationer med lång löptid kommer sannolikt att erbjuda en högre ränta (jämfört med kortfristiga obligationer). Därför är ett sätt att öka din avkastning från skuldinvesteringar att investera i långfristiga obligationer (eller långfristiga skuldfonder).

#2 Ta kreditrisk :Ett företag med bra och stabil ekonomi bör kunna emittera skulder till en lägre kurs (jämfört med ett företag med dålig ekonomi). Varför? Eftersom den vet att den medför mindre risk och inte vill betala mer.

Till exempel kan Reliance Industries ta upp skulder till en mycket lägre takt jämfört med ett slarvigt fastighetsbolag. Från en investerarsynpunkt kommer investeringar i Reliance Industries obligationer att ge lägre avkastning än att investera i obligationer från ett fastighetsbolag.

Tänk nu på detta. En fond ABC som investerar i högt rankade skulder (säg AAA-rankade papper) kommer sannolikt att erbjuda sämre avkastning jämfört med en fond XYZ-fond som investerar i A-rated papper (så länge det inte finns några fallissemang). Om du bara fokuserar på avkastningen och inte på källan till avkastningen kommer du med största sannolikhet att välja Fond XYZ (utan att inse att den medför högre kreditrisk).

#3 Få rätt räntecykel :Obligationspriser och räntor rör sig i motsatta riktningar. När räntorna går upp går obligationspriserna ner och vice versa. Omfattningen av stigande eller fall i obligationspriserna beror på obligationens eller skuldportföljens duration.

Högre duration, större räntekänslighet. En obligation eller obligationsportfölj med en duration på 10 kommer att falla med 10 % när räntorna går upp med 1 % och stiga med 10 % när räntorna går ner med 1 %. Å andra sidan kommer en obligation eller obligationsportfölj med en duration på 2 att falla med 2 % när räntorna går upp med 1 % och stiga med 2 % när räntorna går ner med 1 %.

Längre löptid för obligationer eller obligationsportföljer, längre löptid.

Om du visste att räntorna kommer att sjunka i framtiden kommer du att öka durationen på din obligationsportfölj. På samma sätt, om du förväntar dig att räntorna kommer att gå upp, kommer du att minska durationen på din portfölj. Detta är förresten lättare sagt än gjort.

Du kan se punkter (1) och (3) körräknare. Du kan se långa löptider ger dig utrymme för högre ränteintäkter. Samtidigt kommer sådana obligationer eller obligationsportföljer att ha en högre räntekänslighet också.

#4 Marknadshändelser kan ge upphov till möjligheter :Det kan finnas marknadsdrivna händelser. Till exempel kan en negativ händelse plötsligt leda till lägre priser (högre avkastning och högre potentiell avkastning). Ibland beror sådana möjligheter också på bristen på likviditet på obligationsmarknaderna i Indien. Sådana möjligheter bör dock vara få och långt emellan. Tro inte att en fondförvaltare kan lita enbart på den här typen av strategi.

#5 Hålla kostnaderna låga: En lägre kostnadskvot bidrar direkt till din avkastning. Detta är oerhört viktigt för räntefonder där utrymmet att generera en extra avkastning inte är särskilt stort.

Läs :Vilka är de olika typerna av skuldfonder?

Om du inte vill ta kreditrisk, håll dig till en förgylld fond (statlig värdepappersfond).

Observera att även om en förgylld fond inte har någon kreditrisk kan den fortfarande ha ränterisk. Tyvärr, efter SEBI rationalisering av fondsystem, finns det ingen kortsiktig förgylld fond kvar. De flesta förgyllda fonder är antingen förgyllda fonder med en konstant löptid på 10 år eller fonder utan begränsning av löptiden (fondförvaltaren kommer att justera varaktigheten baserat på ränteutsikterna).

Det finns alternativ som kan ge statsobligationer som säkerhet såsom PSU-banklån. Jag antar att regeringen kommer att gå in och förhindra PSU-banker från att fallera. Men inte ens regeringen kan förhindra en kreditnedgradering. En kreditnedgradering (och inte en fullfjädrad standard) kan leda till ett fall i NAV.

Personligen är jag inte särskilt bekväm med ränterisk. Ränteupp- och nedcykler bör ta bort varandra och du måste utsättas för onödig volatilitet.

Det är en annan sak om du vill dra nytta av ränterörelser.

Om du konsekvent kan få rätt ränteutsikter kan du försöka justera portföljdurationen därefter, dvs öka portföljdurationen när räntorna eller obligationsräntorna sannolikt faller eller minska durationen när kursen är på väg att stiga. Detta är lättare sagt än gjort. Även i sådana fall kommer skattekonsekvenser att komplicera saken för dig. För andra (och det inkluderar mig), håll dig till kortfristiga kortfristiga obligationsfonder.

Läs:Hur låg tillväxt i CII kan påverka din avkastning efter skatt och investeringsval?

En dynamisk obligationsfond bör helst anpassa portföljens duration beroende på ränteutsikterna. Om räntorna sannolikt kommer att öka bör fondförvaltaren öka durationen på obligationsportföljen. Om obligationspriserna förväntas gå upp bör fondförvaltaren minska portföljens duration.

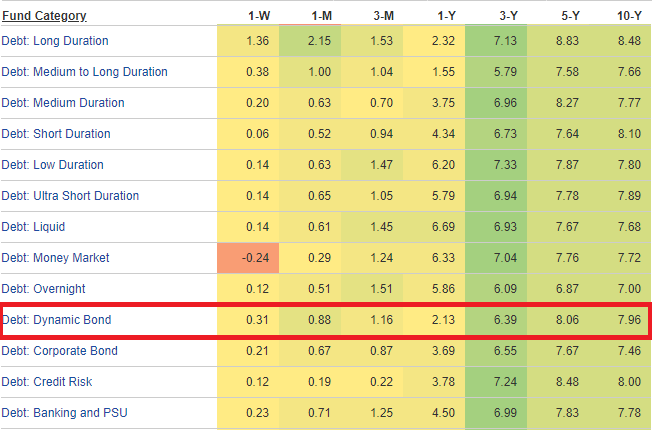

Nyckeln är om fondförvaltare kan göra detta framgångsrikt på en konsekvent basis. Den långsiktiga utvecklingen för dynamiska obligationsfonder är inget att säga emot. Kategorins prestation liknar den för fonder med lägre löptid. Observera att dessa avkastningar kommer med mycket högre volatilitet (jämfört med fonder med lägre duration). Enligt min åsikt kan du lämna dynamiska obligationsfonder utanför dina portföljer.

När det gäller aktiefonder är jag ganska bekväm med stjärnor på ValueResearch eller Morning Star. Om avsikten inte är att jaga den bästa aktiefonden (och bara hitta en bra fond), när du väl har nollställt den typ av fond du vill ha för din portfölj (efter beslut om tillgångsallokering), kan du välja vilken fond som helst med bra betyg. från kategorin. Även om vi kan förfina urvalsprocessen ytterligare, skulle du ändå klara dig ganska bra med den ovan nämnda enkla processen.

Detta är inte fallet med skuldfonder.

Även den bäst rankade långfristiga skuldfonden kommer att prestera dåligt om räntorna skulle stiga. Jag är säker på att många investerare strömmade till långfristiga skuldfonder i slutet av 2016 och början av 2017 och tittade på 16-18% avkastning under de föregående 2-3 åren. Anledningen till den goda avkastningen var att räntorna sjunkit kraftigt under tiden. Långfristiga lån gynnas av lägre räntor.

Om du visste orsaken bakom så bra avkastning i långfristiga obligationsfonder (vilket inte var särskilt svårt att räkna ut) hade du lätt kunnat se att räntorna inte kan hållas går ner för alltid. Därför var det inte smart att sätta sig in i den här typen av fonder vid den tiden och förväntade sig en lika hög avkastning.

Detta är inte att säga att du enkelt kan räkna ut när räntorna börjar gå upp. Bara det att när kurserna har rört sig ner i några år kanske oddsen för att få ännu lägre kurser inte är till din fördel.

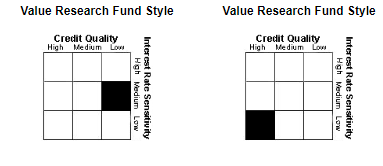

Men MorningStar och ValueResearch tillhandahåller stilrutor, vilket kan vara mycket användbart.

Till exempel tillhandahåller ValueResearch StyleBox för fonderna.

Här är stilen för 2 fonder med låg löptid.

Som du kan se, även om båda är fonder med låg löptid, tar fonden till höger mycket lägre kreditrisk. Om du vill undvika kreditrisk är det bättre att gå med fonden till höger.

Jag har diskuterat denna aspekt i mitt inlägg om ”Hur man väljer en likvidfond”. En större fondkorpus bör minska koncentrationsrisken. Även om din fondportfölj skulle drabbas av ett fallissemang, kanske träffen på NAV inte är särskilt hög. På samma sätt kan ett större fondhus ha ett större rykte att rädda.

Ja, det finns skuldfonder vars kostnadskvoter skulle göra många aktiefonder på skam. Eftersom det är relativt lättare att förstå källan till risk i skuldfonder och överavkastning har ett mycket tydligt inslag av risk, kan fonden (hög kostnadskvot och hög avkastning) ta en överrisk för att generera mycket god avkastning för dig. Jag skulle inte vara så bekväm med sådana medel.

Tja, saker gör fel. Oavsett hur mycket forskning du gör kan du få negativa överraskningar. Om du har ett fåtal skuldfonder, skulle du inte behöva bära mycket börda i händelse av isolerade fallissemang. Men inte ens detta skulle rädda dig från systemproblem.

Många investerare har 3-5 aktiefonder i sina portföljer. Ha minst lika många, om inte fler, skuldmedel i din portfölj.

Många skulle inte hålla med om detta tillvägagångssätt, men det här ger mig mycket tröst.

När du investerar i aktiefonder förväntar du dig att den hela tiden ska vara volatil. Förväntningarna med skuldfonder är helt annorlunda. Många ser det som en ersättning för bankinlåning (som inte har någon volatilitet). Om du är en sådan investerare och om du köper en fond enbart baserat på tidigare avkastning och betyg, kan du få en negativ överraskning.

Jag tänker på skuldfonder som ett instrument för att ge stabilitet (och lägre volatilitet) till min portfölj. Hög duration (eller hög räntekänslighet) kan vara en stor källa till volatilitet i alla skuldfondsportföljer. Därför håller jag mig borta från långtidsfonder.

Jag håller mig till likvida, ultrakort duration, låg duration och penningmarknadsfonder. Jag väljer dessa medel även för mina långsiktiga mål (för skulddelen). Dessa fonder har mycket tydliga begränsningar för den ränterisk de kan ta (genom begränsningar av portföljduration).

Problemet med ovannämnda fonder (likvida, ultrakort löptid, kort löptid och penningmarknadsfonder) är att även om nivån på ränterisken är väl definierad, kanske kreditstrategin inte är särskilt väl definierad.

För att bedöma kreditrisknivån kan du titta på informationsdokumentet för systemet för att se att det finns någon begränsning. Vad jag har sett är de flesta Scheme Information Document tysta om denna aspekt eller så finns det för mycket information för att vara meningsfullt. AMC:er är skyldiga att avslöja portföljer på månadsbasis. Denna information är tillgänglig på AMC:s webbplatser. Du kan också titta på deras portföljer men det kan kräva för mycket. Det är inte heller praktiskt. Stilboxar om värdeforskning och Morning Star är bra informationskällor i detta avseende.

Det här är vad jag skulle vilja se i skuldfonder i min portfölj.

Att följa metoden kommer inte att eliminera negativa chocker för din skuldportfölj. Jag förväntar mig dock att detta minskar oddsen för sådana chocker och effekten av sådana chocker på din portfölj.

Det är inget fel i att ta risken. Samtidigt finns det enligt mig inte så stor nytta av att ta ränterisk (om inte avkastningskurvan är ganska brant). Ränteuppgångar och nedgångar tar bort varandra. Det kan vara fördelaktigt att ta en viss kreditrisk. Du måste dock veta att du tar en risk och att den kan förverkligas.

Faktum är att för några av mina kunder har jag plockat upp pengar med anständig kreditrisk för den extra avkastningskickern eftersom de har råd att ta en sådan kreditrisk och är bekväma med sådana risker .

Problemet ligger i att lita blint på stjärnbetyg och att inte uppskatta risken.

Hur diversifierad är din portfölj?

Din första fondinvestering – Varför, vad och hur?

Hur bygger man en SIP-portfölj av fonder?

Hur man bygger en vinnande fondportfölj för 2019 och därefter

Så här får du alla dina kapitalvinster i aktiefonder för att lämna in IT-deklarationer

Aktieportfölj för nybörjare:Hur skapar du din aktieportfölj?

Hur beskattas sidofickor för aktiefonder?

Franklin Debt MF:Vodafone Idea Payment (Segregated Portfolio):Hur kommer det att beskattas i dina händer?