Efter att Franklins skuldfonder avvecklades förra veckan är många investerare i skuldfonder i en chock. Inte bara de vars pengar fastnade i en av de sex stängda Franklin-fonderna. Även andra investerare är oroliga för sina investeringar i fondfonder. De vill inte att en Franklin-liknande nedläggning sker med någon av deras medel.

Och deras rädsla är inte berättigad. Om de hade investerat i räntebärande fonder som ersättning för banktillgodohavanden, är detta inget de har tecknat sig för.

Är dina skuldfondsystem säkra?

Vad ska du göra för att ta reda på det?

Här är vad du måste göra om du har investerat i något skuldfondsystem.

AMC:er är skyldiga att avslöja de systemmässiga portföljerna på månadsbasis. Som investerare får du även länken till portföljen i ett mejl. Du kan också gå till AMC:s webbplats för att kontrollera portföljen (Search for Portfolio Disclosure)

Kolla portföljen. Titta på vilken typ av värdepapper som ditt system. För de flesta av oss är det inte lätt att räkna ut låntagarna eftersom upplåning kan ske genom special purpose vehicles (SPV). Men portföljupplysningen innehåller också kreditbetyg . Så det kommer att ge dig en bra uppfattning om kvaliteten på portföljen.

Notera att portföljdata också är tillgänglig på ValueResearch och Morningstars webbplatser. ValueResearch visar dock inte hela portföljen. Morningstar visar hela portföljen men visar inte kreditbetygen mot varje värdepapper. Så du måste se över din systemportfölj (som släppts av AMC) regelbundet.

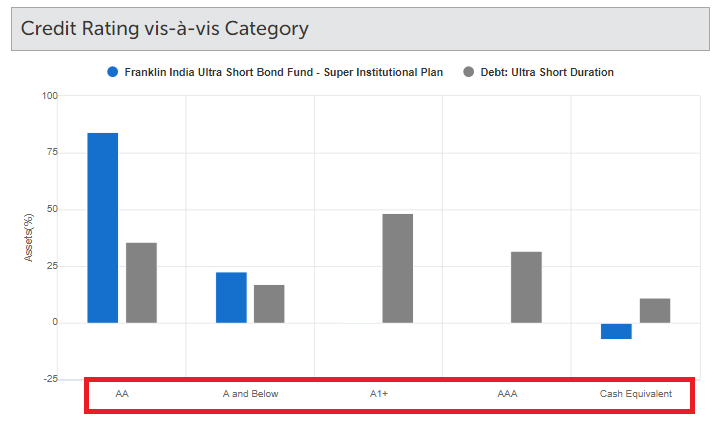

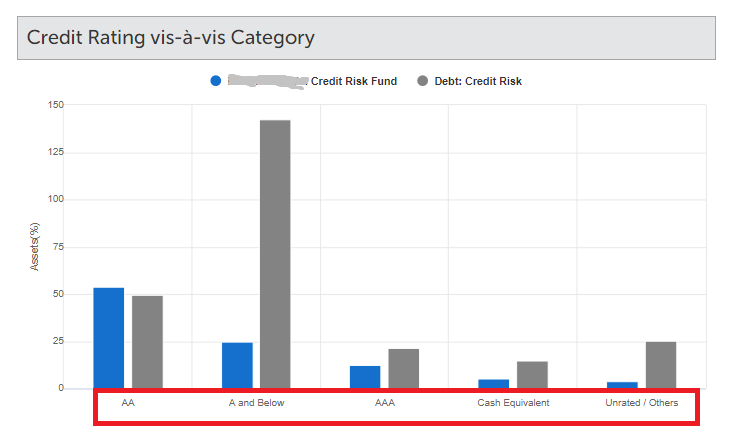

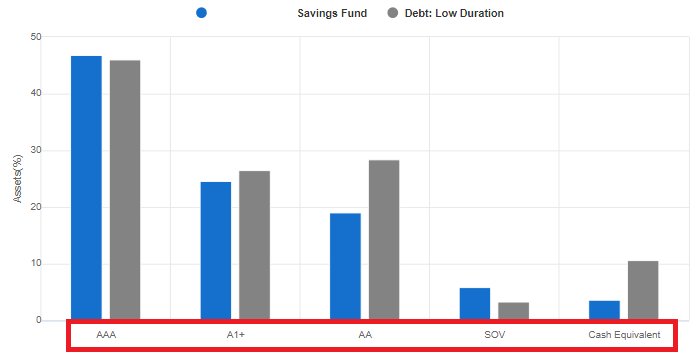

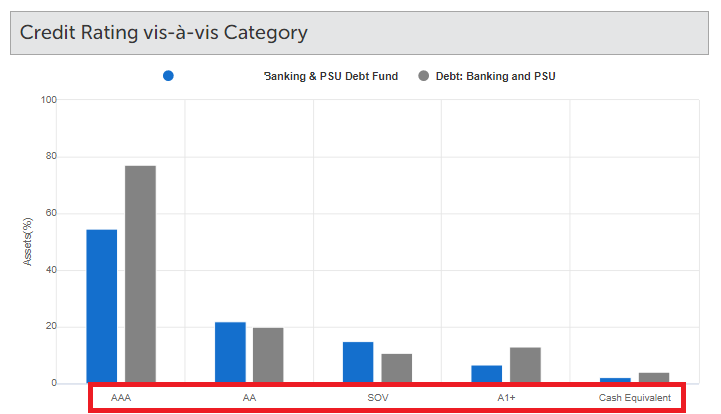

Nuförtiden visar ValueResearch också en intressant graf för varje skuldfond. Du hittar uppdelningen av portföljen över olika kreditbetyg. Förresten, liknande data finns också i Morning Star-fondens faktablad. Låt oss se dessa grafer för några fonder.

Jag börjar med Franklin Ultra Short Duration Fund och visar därefter uppdelning av betyg för en kreditriskfond, en fond med låg varaktighet och en Banking &PSU Fund. Jag har medvetet tagit bort systemnamnen. Uppgifterna gäller den 31 mars 2020.

Observera att X-axeln hela tiden förändras, dvs. kreditbetyg på X-axeln är inte nödvändigtvis i samma ordning.

Högre allokering till AAA, A1+, SOV och Cash, desto bättre är det.

I nuvarande tider, ju mindre exponering ditt system har för AA (inkluderar AA+, AA och AA-) och A &lägre, desto bättre är det. Denna tröskel kan sägas vara 10 % av portföljen.

Dessutom är obligationerna från många banker och några få blue chip-företag rankade AA och det kan öka vikten till AA-korgen. Personligen mår jag bra av att ha sådana obligationer i min portfölj (du behöver inte hålla med). Samtidigt gillar jag inte investeringar i evighetslån eller AT1-obligationer från banker, särskilt de från svagare banker. Vi vet alla vad som hände med AT1 obligationsinnehavare av Yes bank. Ett fåtal skuld-MF-system fick ett hårt slag, ett gick ner med så mycket som 25 %.

Observera att högre kreditvärdighet inte är någon garanti för att det inte kommer att finnas någon standard. Det har vi sett förut. Men det ger dig komforten.

Dessutom måste du kontrollera om fonden har oproportionerlig exponering mot ett enskilt företag eller promotorgrupp.

Om ditt fondsystem förlorar tillgångar snabbt är det en röd flagga. Jag har skrivit om detta i detalj i det här inlägget.

Om ditt räntefondsystem inte har en portfölj med mycket hög kreditkvalitet (exponeringen mot AA och lägre är hög) OCH förlorar tillgångar under förvaltning i rask takt, måste du vara mycket vaksam.

Du måste förstå att om AUM för systemet sjunker kraftigt kommer andelen tillgångar med låg kreditkvalitet i portföljen sannolikt att öka. Detta innebär att portföljen blir sämre och sämre.

Du kan leta efter AUM-trenden under några månader.

AMC:er avslöjar portföljer på månadsbasis. AUM-storleken som du hittar på ValueResearch eller MorningStar är endast månadsslutsdata.

Därför kan mycket hända mellan säg slutet av mars och slutet av april. Systemportföljen kommer inte att vara tillgänglig under övergångsperioden. Du kan dock fortfarande kontrollera storleken på systemet dagligen på AMFI:s webbplats.

Om kreditkvaliteten på din systemportfölj är misstänkt, kanske du vill kontrollera storleken på systemet oftare (än månadsvis).

Obs, oavsett hur noggrann du är, finns det fortfarande en chans att din skuld-MF-portfölj kan uppleva fallissemang. Du kan inte undvika kredit- eller fallissemangsrisk helt (såvida du inte investerar i förgyllda fonder).

Vad händer om du inte kan leva med någon kreditrisk?

Då lever du inte med kreditrisk. Att investera handlar inte om skryt.

Mer så för ränteinvesteringar där din uppsida är begränsad. Med aktieinvesteringar kan det vara ganska givande att vara modig när alla är rädda. Inga sådana belöningar för ränteinvesterare (särskilt MF-investerare med skulder).

Faktum är att om din portföljrisk vida överstiger din riskaptit, kommer du att äventyra inte bara din förmögenhet utan även din hälsa.

Det är bättre att investera i en fast bankinsättning.

Många av oss investerar i skuldfonder för skattearbitrage. Ränta från fast inlåning beskattas enligt din inkomstskattesats. Å andra sidan beskattas kortfristiga kapitalvinster i räntebärande fonder med skivsats (ingen skillnad). De långsiktiga vinsterna beskattas med 20 % efter indexering. Och det är detta som lockar många investerare att låna fonder. LTCG-skattesatsen kan vara mycket lägre än din skivsats.

Men om du tittar noga så existerar inte detta skattearbitrage ens för investerare i skatteklasserna 0 %, 5 %, 10 %, 15 % eller 20 % (LTCG-skatten kommer att vara cirka 10-15 % vid nuvarande nivåer av CII-tillväxt ). Därför måste sådana investerare seriöst ompröva sitt val av att investera i fonder. Jag har diskuterat denna aspekt i detalj i det här inlägget. Du kanske hävdar att fonder kan ge dig bättre avkastning än bankinsättningar före skatt också. Ja, det kan de men allt detta kommer med risk och det måste du uppskatta. Det finns ingen gratis lunch.

Du måste också se om risken med skuldfonder är värd det.

För dem i den högsta skatteklassen kan skuldfonder vara tilltalande men du måste också välja rätt värdepappersfond.

Du måste också jämföra alternativen.

Om du letar efter inkomst, kan du titta på RBI Savings Bonds, skattefria obligationer, statsobligationer förutom bankfasta insättningar.

Om du letar efter skuldinvesteringar för långfristiga portföljer är PPF och EPF utmärkta alternativ. Ja, PPF förblir mycket attraktiv trots räntesänkningen.

Ja det finns. Du kan investera i Gilt-fonder som endast investerar i statspapper. Därför finns det ingen kreditrisk.

Det finns många förgyllda fonder på marknaden men durationen (eller ränterisken) för sådana fonder är ganska hög. Därför, även om det inte finns någon kreditrisk, kan NAV för sådana fonder vara ganska volatil. För mer om ränterisk, se detta inlägg.

Det finns ett fåtal likvida fonder som enbart investerar i statsskuldväxlar. Du kan titta på sådana fonder också. Det finns ingen risk för fallissemang. Räntorna på statsskuldväxlar är dock nere på mindre än 4 % p.a. (29 april 2020). Du kommer sannolikt att få bättre avkastning i en fast bankinsättning. Naturligtvis kan detta ändras.

Det handlar inte om vad som kommer att hända. Det handlar om vad som kan hända. Det finns många möjligheter. Några av dem kanske investerarna inte är bekväma.

Efter Franklin-debaclet finns det många AMC:er som driver sina kreditriskfonder aggressivt. För de flesta investerare är det en kategori som bör undvikas.

Mer så i nuvarande tider kan de svagare företagen möta en enorm ekonomisk press. Fall därför inte för det söta snacket.

Räntorna har sjunkit ner ett tag. Räntorna på småsparprogram sänktes också nyligen. Även om det finns attraktionskraft i högavkastningsprodukter som företagens fasta insättningar och NCD:er, motstå frestelsen.

Jaga inte efter avkastning i onödan. Kan slå tillbaka.

Om du är en NRI har du bekvämligheten med NRE fasta insättningar. Det finns lite behov av att investera i fonder (såvida du inte vill investera NRO-pengar).

Hur man investerar i en aktiefond

Hur diversifierad är din portfölj?

Är dina fondinvesteringar på Unovest?

Din första fondinvestering – Varför, vad och hur?

Hur bygger man en SIP-portfölj av fonder?

Hur man bygger en vinnande fondportfölj för 2019 och därefter

Hur beskattas sidofickor för aktiefonder?

Varför du behöver analysera din fondportfölj