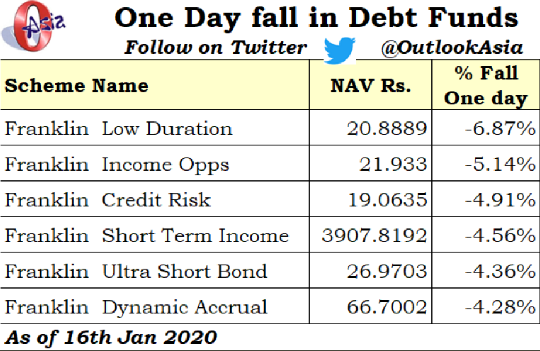

Den 17 januari 2020 vaknade många aktiefondinvesterare med Franklin AMC till en otäck överraskning. NAV-värdena för många populära skuldfondsystem från Franklin hade sjunkit med 4-7 %.

Många av Franklins skuldfondsystem innehade skulder utgivna av Vodafone-Idea.

Vad sägs om Vodafone-Idea?

Den 16 januari , 2020 avslog Indiens högsta domstol ansökningen om granskning av telekomföretag över AGR-avgifter som ska betalas till Indiens regering. Utan att gå djupt in i frågan skulle telekombolagen behöva hosta upp tiotals miljoner för betalningar till regeringen. Vodafone-Ideas skulder till regeringen skulle ha legat på cirka 50 000 crores. Och detta belopp måste betalas senast den 23 januari 2020. Med tanke på Vodafone-Ideas osäkra finansiella ställning var det osannolikt att företaget skulle kunna klara av att göra betalningar.

När ett företag har pengar för att göra lagstadgade betalningar till staten är det osannolikt att andra ekonomiska åtaganden kommer att uppfyllas.

Mot bakgrund av denna utveckling valde Franklin att skriva ner exponeringen mot Vodafone-Ideas skulder i många av sina system till noll. Och detta resulterade i ett kraftigt fall i NAV.

Sido-pocking är möjlig om det finns fallissemang eller om företagets skulder har sänkts under investeringsgrad. Inget sådant hände med Vodafone-Idea. Därför var sidofickor inte möjligt.

Franklin valde det näst bästa alternativet.

Franklins oro (som de sa) var att när konsekvenserna av SC-bedömningen blev tydliga för smartare investerare, kunde de ha dragit ut pengar från fonden. Detta skulle ha påverkat de befintliga obligationsinnehavarna. Rs 900 crores är 4,5% av Rs 20 000 crore fonden. Om 5 000 crores Rs rinner ut blir fondstorleken Rs 15 000 crores. 900 miljoner Rs är 6 % av en fond på 15 000 Rs.

Om Franklin inte skrev ner värdet den dagen och utflödena skedde nästa dag, skulle investerarna som stannade tillbaka ha lidit. Istället för att förlora 4,5 % skulle de ha tappat 6 %.

Så, ett smart drag i den meningen. Här är det officiella meddelandet från Franklin i denna fråga.

Observera att ett fall i NAV inte betyder att pengarna är förlorade för alltid. Om Vodafone-Idea gör betalningen till olika system kommer sådana belopp att skrivas tillbaka. Franklin nämnde i sitt konferenssamtal att de kommer att fortsätta att återkomma till utvecklingen i detta utrymme dagligen. Som jag förstår kan de skriva tillbaka en del om utsikterna förbättras. Men enligt min åsikt är det klokt att skriva tillbaka pengarna först när de har tagits emot.

Ett annat perspektiv som Franklin inte skulle erkänna kan vara:Att skriva ner Vodafone-Idea-exponeringen hjälper dem att hålla AUM intakt. Nu skulle ingen vilja fly eftersom deras förluster kommer att bli permanenta. Därför hjälper detta drag Franklin att hålla AUM intakt och fortsätta att tjäna avgifter på det. Sidofickor skulle inte ha förhindrat fondutflöden. Så det var bättre att skriva ner exponeringen redan innan sidofickor kunde bli möjlig.

En win-win för båda.

Förresten, Franklin har begränsat till Rs 2 lacs per investerare och dag. Därför blir varje ny investerare som kommer in en innehavare av Vodafone-Idea-skulder utan kostnad (till bekostnad av nya investerare). Jag hoppas att detta inte blir ett nytt försäljningsargument. Enligt min åsikt borde Franklin ha begränsat alla investeringar i systemet.

Hade sidfickor gjorts, skulle det ha funnits en dålig fond (som innehöll Vodafone-exponering) och en bra fond (som innehöll alla andra tillgångar). Du kunde ha sålt dina andelar i den goda fonden och fortfarande behålla innehavet i den dåliga fonden. När pengarna återvunnits från Vodafone skulle du också ha fått tillbaka pengarna. Om Vodafone Idea betalade tillbaka, skulle dina förluster (på grund av fall i NAV) ha återvunnits.

Eftersom det inte finns någon sidficka finns det ingen dålig fond som innehåller Vodafone-Idea-exponering. Därför, om du säljer nu, släpper du din fordran på pengar som återvunnits från Vodafone Idea. Om du säljer nu blir din förlust permanent. Därför, om du är bekväm med resten av systemportföljen (låt oss säga portföljen för Franklin Ultra Short Bond Fund) , du måste stanna kvar.

Du måste också se när exponeringen mognar. Till exempel, i fallet med Franklin Ultra Bond Fund, kommer exponeringen mot Vodafone Idea att förfalla i juli 2020. Personligen skulle jag vara bekväm om exponeringen mot en orolig tillgång förfaller tidigare än senare.

Som investerare kan du vänta tills obligationen förfaller. Om företaget gör betalningen i tid är du bra. Om det inte gör det står NAV redan för förlusterna. Men i båda fallen måste du ompröva ditt beslut att investera i denna fond och din bekvämlighet med risken.

Uppdatering (27 januari 2020) :Exponeringen mot Vodafone-Idea har nu segregerats av olika Franklin-fonder, dvs sidofickor har skapats nu. De befintliga investerarna kommer att få andelar i den segregerade fonden som endast kommer att innehålla exponering mot Vodafone-Idea. Därför kan befintliga investerare, som är obekväma med nuvarande portföljer av olika Franklin-fonder och deras investeringsstrategi, lämna huvudfonden nu. Trots att de lämnar huvudfonden kommer de att behålla andelarna i Segregated-systemet (Sideopocket). När pengar tas emot från Vodafone-Idea kommer de att föras vidare till investerarna.

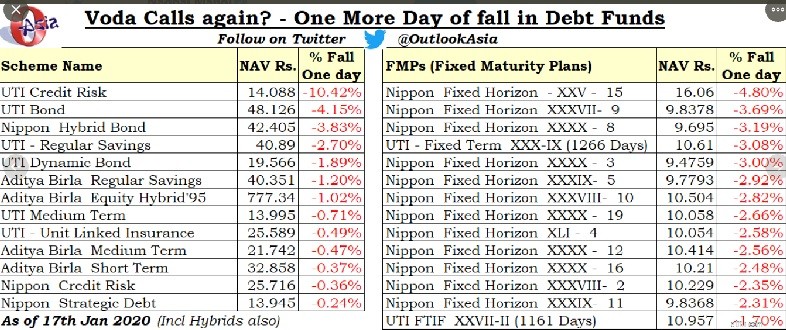

Franklin var inte den enda AMC med Vodafone Idea-skulder i sina system. Det fanns andra AMC också. Alla sådana upplägg fick träffar, kanske en dag senare.

Förresten, inte alla AMC:er har skrivit ner hela sin exponering för Vodafone-Idea.

Som investerare måste du inse riskerna med investeringar i fondfonder. Många av dessa fonder var älsklingar av privata investerare. Även om förlusten inte är någonting jämfört med en aktiefond, har det plötsliga fallet chockat många investerare som tänkte på räntefonder som en ersättning för bankinlåning.

Det är inte första gången något sådant händer. Vi bevittnade sådana kraftiga fall (och kanske ännu större fall) när problem med IL&FS och DHFL dök upp.

Skuldfonder kan ge dig bättre skatteeffektiv avkastning jämfört med fasta bankinsättningar. Denna överavkastning kommer dock med risk. Uppskatta de riskerna. Välj rätt skuldfond för din portfölj. Få rätt tilldelning.

Om du inte kan göra det, sök professionell hjälp från en SEBI-registrerad investeringsrådgivare.

Upplysning :Några av mina kunder har investerat i Franklin Ultra Short Bond Fund. En del av det var gamla pengar medan några investerade baserat på min rekommendation. De flesta av dem var också medvetna om exponeringen för Vodafone-Idea och den tillhörande risken. Denna fond, trots att den var en ultrakort fond, valdes som en kreditriskfond i portföljen. Exponeringarna i procent av den totala portföljen var dock ganska mätta. Nettoeffekten var därför liten. Jag förnekar inte att det plötsliga fallet i NAV överraskade oss.

Ska du äga en bit av Indien? – Tata Mutual Fund NFO

Fonder för nybörjare – 21 fakta du måste känna till

Ska du bokföra vinster i dina fonder?

Stängda fonder – ska du investera eller undvika?

SEBI plockar in flerkapitalfonder – vad ska du inte göra?

Bör du investera i fonder?

Vad menas med Fonder?

Hur många fonder ska jag köpa?