Även sedan Franklin AMC avvecklade sina 6 system har kreditriskfonderna stått inför mycket hårt inlösentryck.

Jag kopierar tillgångarna under förvaltning för kreditriskfonder för olika datum.

31 december 2019 :Rs. 62 704 crores

31 mars 2020 :Rs 55 380 crores

23 april 2020 :Rs. 48 576 crores (den dag då Franklin avvecklade sina 6 system)

30 april 2020 :Rs. 35 222 crores

20 maj 2020 :Rs. 30 917 crores

Du kan se att kategorin har förlorat över hälften av sina tillgångar sedan början av året. Den har förlorat omkring 25 000 crores sedan slutet av mars. Nu har kreditriskfonder och indiska obligationsmarknader ett märkligt problem. Per definition måste kreditriskfonderna investera minst 65 % av sina tillgångar i obligationer med betyget AA eller lägre (SEBI har lättat på denna tröskel i 3 månader till 50 %). Och dessa obligationer är inte lätta att sälja. Det är helt klart att kreditriskfonderna inte är utrustade för att hantera sådana massiva inlösen.

Därför är det möjligt att för att finansiera dessa inlösen kan AMC överföra/sälja dessa obligationer till ett annat system inom AMC och få medlen att möta inlösen. Detta kallasöverföring mellan olika system.

Inter-system överföring av företagsobligationer är inte olagligt. Det är inte heller ett nytt fenomen. Det händer hela tiden mellan olika system av AMC. SEBI-webbplatsen har data om överföringar av företagsobligationer mellan olika system sedan augusti 2009. SEBI tillhandahåller dock endast data på aggregerad branschnivå och inte på AMC- eller systemnivå. Allt SEBI vill säkerställa är att dessa transaktioner sker till verkliga värderingar.

Som jag förstår måste sådana överföringar vara ganska vanliga inom skuldfondsystem. Det har dock påpekats att, under april månad,en del av dessa företagsobligationer överfördes från kreditriskfond till AMC:s hybridfonder. Nu kan detta vara ett problem för investerare i sådana hybridsystem.

Har du registrerat dig för kreditrisken i dina hybridfonder?

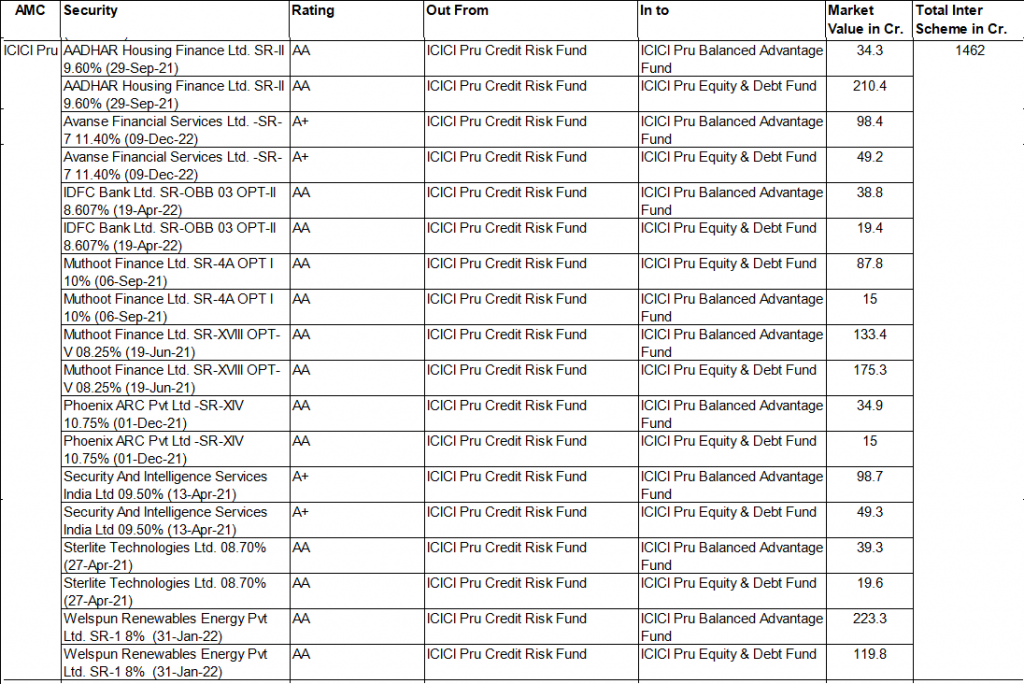

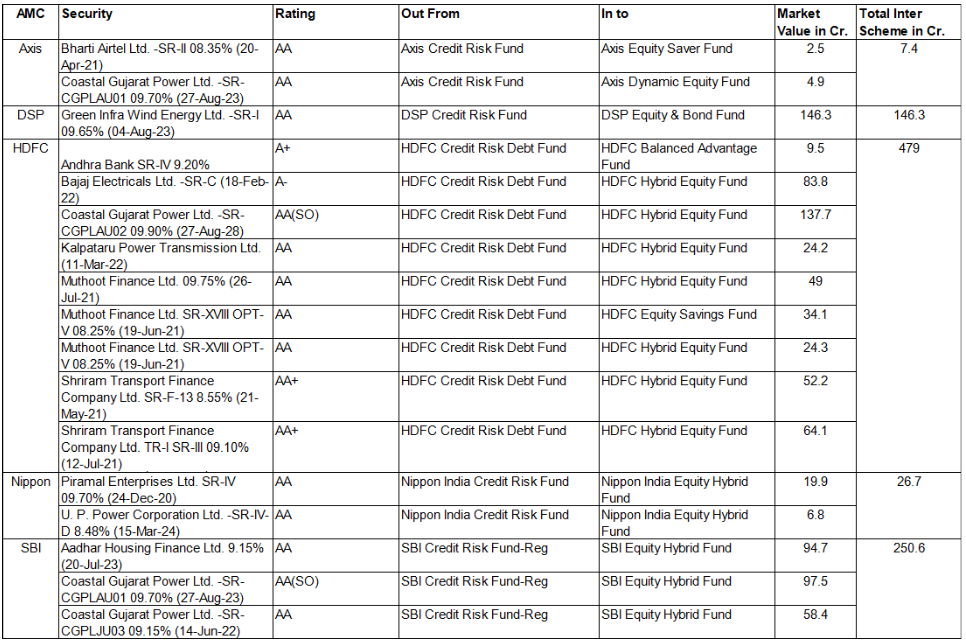

En snabb titt på AMC:er som har gjort detta. Att sammanställa denna information är mycket arbete. Jag har specificerat i slutet av inlägget hur du kan sammanställa denna information på egen hand. Lyckligtvis, för mig, hade en medbloggare gjort jobbet för sitt inlägg och gett mig tillåtelse att använda uppgifterna.

Här är länken till artikeln där denna data kommer från.

Kreditriskfonderna stod inför ett hårt inlösentryck under april månad, särskilt efter att Franklin avvecklade sina 6 system. Genom att överföra en företagsobligation med lägre betyg till en hybridfond uppnår AMC följande:

Ur investerarnas synvinkel i dessa hybridfonder är detta en anledning till oro. AMC:s intressen har gått före investerarintressen (eller så kan jag tro). AMC kan alltid motivera att företagsobligationen som överförs passar in i hybridfondens portfölj. De har inte gjort något olagligt heller. Men enligt min åsikt är inte allt rätt. Sådan överföring av företagsobligationer mellan olika system kan vara rätt till lagens bokstav, men det är inte rätt i andan.

Jag har skrivit om kreditrisk i ränteportföljen av hybridfonder. De flesta investerare tenderar att ignorera detta (jag är inte mycket annorlunda).

Som investerare måste du hålla ett öga på ränteportföljerna för dina hybridsystem, precis som du måste göra för räntebärande fonder. AMC:erna är skyldiga att avslöja månatliga portföljer. Du får även ett e-postmeddelande med länken till portfoliosidan. Allt du behöver göra är att ladda ner och ta en snabb titt. AAA, SOV och A1 exponering är bra. Lägre AA-klassad och under exponeringen, desto bättre är den. Med det AA-klassade utrymmet är jag bekväm med exponering mot banker (men det är min åsikt). En hög AA och lägre exponering mot icke-banker kan vara en källa till oro och du kanske vill gräva djupare.

Om det här senaste avsnittet av överföring av lägre rankade företagsobligationer från kreditriskfonder till hybridfonder, finns det ett behov av att vara uppmärksam på ränteportföljen för din hybridfond. Du måste övervaka portföljerna. Om du inte är bekväm med kreditrisken i hybridfondens ränteportfölj kan du lämna fonden. Samtidigt finns det ingen anledning att få panik eller vara paranoid. AA-betyg betyder inte att standardvärdet är nära förestående.

Vissa värdepappersfonder överför kreditrisk till Hybrid Mutual Funds (TheMFGuy)

För detaljerad information om överföringar mellan olika system, måste du gå antingen till AMC:s webbplats eller AMFI:s webbplats. Handelsdata (inklusive överföringar mellan system) är tillgängliga med 30 dagars fördröjning. På AMC:s hemsida måste du gå till Lagstadgad upplysningar->Upplysning om transaktioner i skuld- och penningmarknadsvärdepapper. Jag tillhandahåller länkarna för HDFC MF och ICICI Prudential MF. Det är dock mycket arbete att dechiffrera all data. Uppgifterna är för dagliga affärer. Därför kan du behöva kompilera för hela månaden. Därefter anges inte ens vem som köpte och vem som sålde. Till exempel kan Schema A ha sålt Bond X till Scheme B. Men filen visar bara att Schema A och B gjorde transaktioner i Bond X. Du måste titta på månadsportföljer för att räkna ut vem som faktiskt köpte och sålde. Ganska rörigt.

SEBI plockar in flerkapitalfonder – vad ska du inte göra?

Vad är en kreditriskfond?

Hur mäter man risker i värdepappersfonder?

Dessa 8 aggressiva hybridfonder överträffade ett hybridindex konsekvent

Hur mycket avkastning kan jag förvänta mig av Arbitrages fonder?

Att välja indexfonder:Lägsta utgifter betyder inte lägsta tracking error!

Är du medveten om dessa osynliga fondrisker?

Lita inte på utdelning från aktie- eller balanserade fonder för regelbunden inkomst