Balanced benefit eller Dynamic Asset Allocation-fonder har funnit fördel bland en del investerare. Dessa fonder är hybridfonder och har marknadsförts som ett lågvolatilitetsalternativ till rena aktiefonder. Berättelsen är att du tjänar aktieliknande avkastning vid låg volatilitet . Det är inget litet löfte.

Förväxla inte dessa fonder med vanliga aggressiva hybridfonder (balanserade fonder). Under aggressiva hybridfonder sträcker sig aktieallokeringen i portföljen runt 65%-80%. Vid balanserad fördel eller dynamisk tillgångsallokering kan aktieexponeringen i portföljen variera från 0 % till 100 % beroende på marknadsutsikterna.

Aktieexponeringen i portföljen kan ökas eller minskas baserat på fondförvaltarens bedömning (outlook) eller kan baseras på en tillgångsallokeringsmodell.

Tillgångsallokeringsmodellen kan baseras på grundläggande parametrar (PE, Pris-till-bok eller någon annan metod) eller tekniska parametrar (baserad på glidande medelvärde, trendföljande, etc.) eller en blandning av båda. Det kan faktiskt vara vad som helst under solen. Allt SEBI säger om Balanced Advantage Funds är "Investering i aktier/skulder som hanteras dynamiskt". Därför finns det en hel del diskretion i AMC:s händer.

I det här inlägget tar jag upp en populär fond i den här kategorin ICICI Prudential Balanced Advantage Fund och jämför dess prestanda och volatilitet med Köp-och-håll Nifty . Det är den största fonden i denna kategori och har följt den dynamiska tillgångsallokeringsstrategin under lång tid. Resten av fonderna är relativt nya, eller jag är inte säker på om de har varit dynamiska tillgångsallokeringsfonder under lång tid.

Åtminstone ett fåtal AMC:er konverterade fonder från andra kategorier till Balanced Advantage Fund efter att SEBI införde klassificeringsregler 2017. ICICI Prudential Balanced Advantage Fund håller aktieallokering mellan 30 % och 80 % baserat på en Price-to-Book (P/ B) modell. Den exakta modellen är uppenbarligen proprietär.

Under de senaste månaderna har vi testat olika investeringsstrategier eller idéer och jämfört resultatet med Köp-och-håll Nifty 50-portföljen. I några av de tidigare inläggen har vi:

Låt oss rita upp resultatet för följande 3 portföljer och jämföra.

Direkta planer startade i januari 2013. Därför har vi inte tillräckligt långa aktiva data. ICICI Balanced Advantage Fund-Regular-planen har funnits sedan december 2006 men fondens AUM var bara cirka 200 crores före 2013. Dessutom var jag inte säker på om de följde en dynamisk allokeringsstrategi.

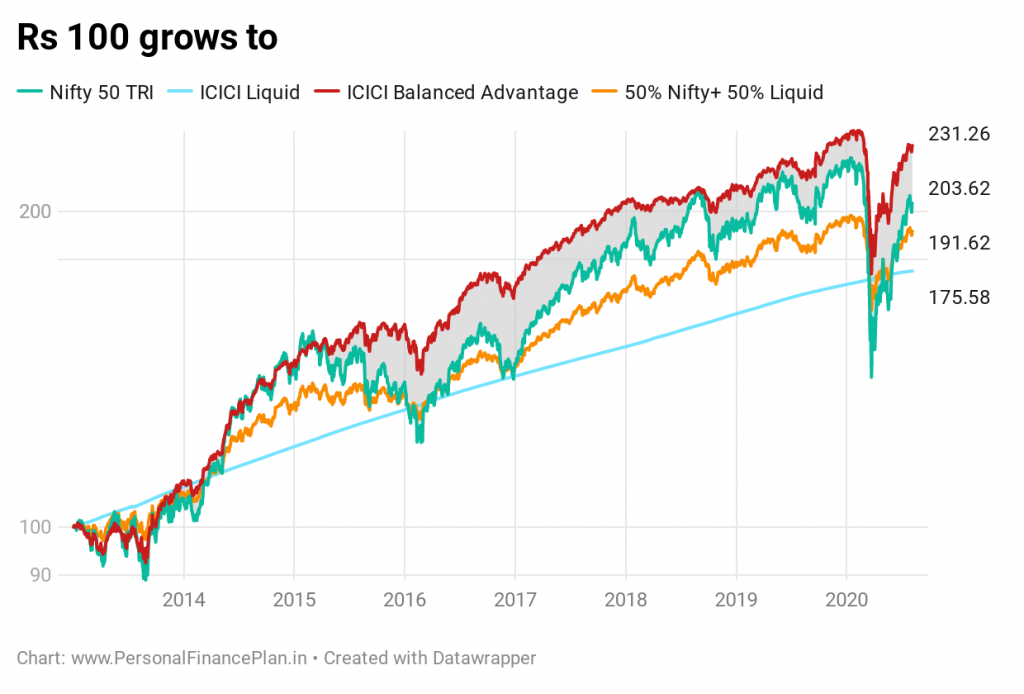

Låt oss börja med prestanda sedan början.

ICICI BAF kommer ut på topp. CAGR är 11,68 % p.a. (1 januari 2013–5 augusti 2020).

Nifty 50 TRI har gett en CAGR på 9,82 % p.a.

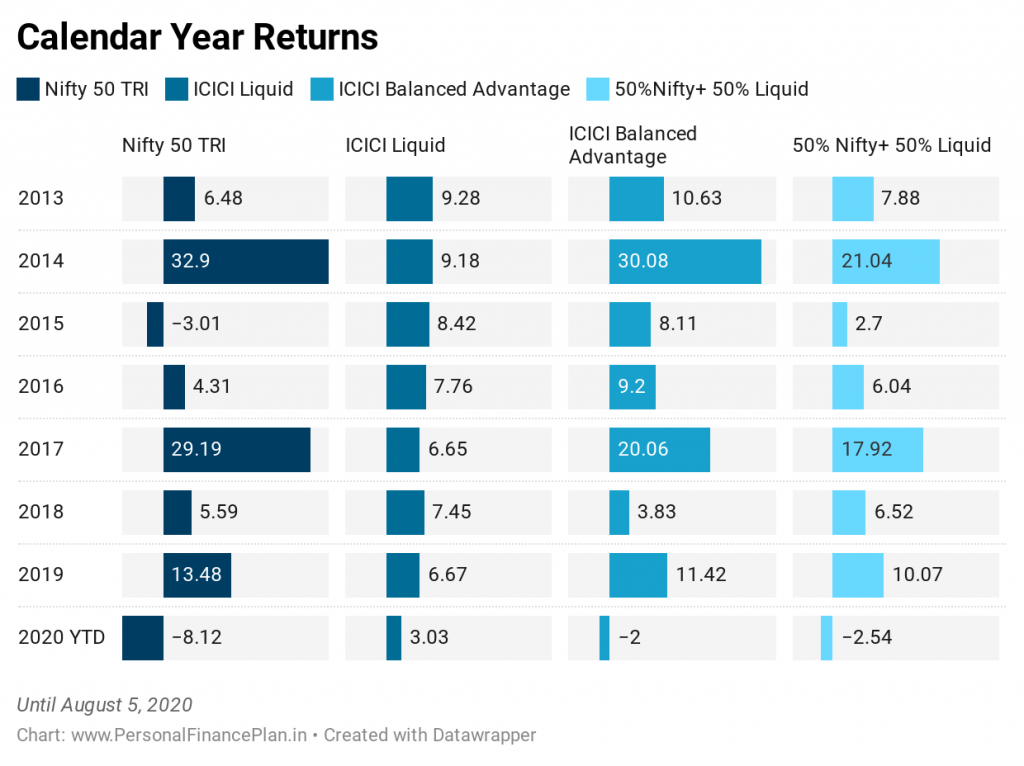

ICICI Balanced Advantage Fund undviker extremt dålig avkastning.

Ännu viktigare är att den slår Nifty + Liquid (50:50) portfölj på 7 av 8 år (inklusive innevarande år).

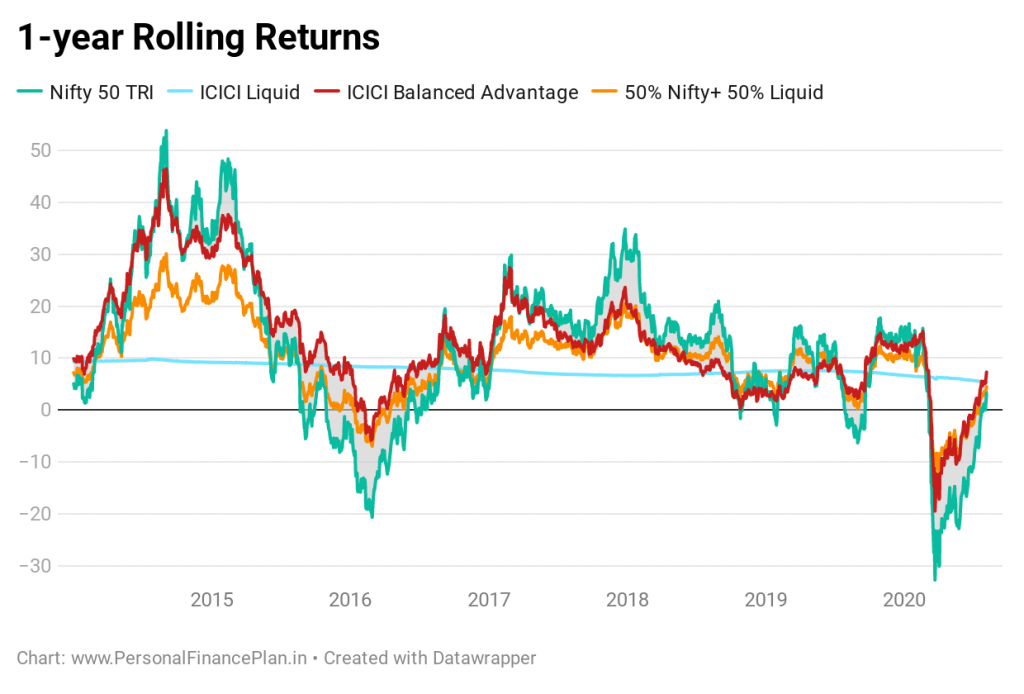

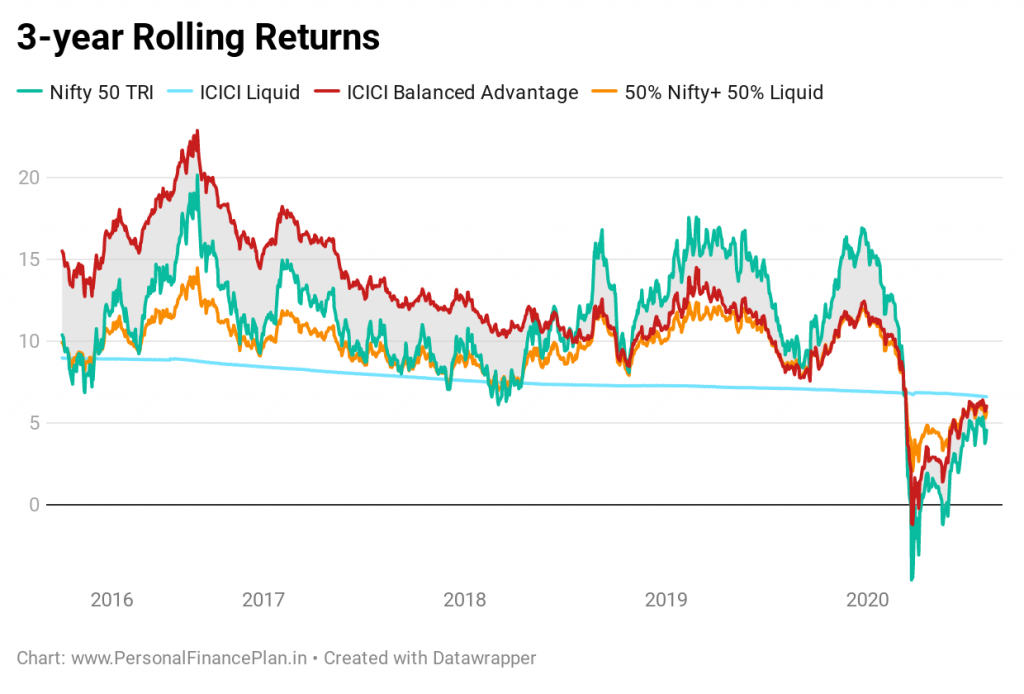

Nu till de rullande returerna.

ICICI Balanced Advantage Fund (BAF) gick bättre under de första åren. Nifty 50 har gjort det bättre de senaste åren. 2020 har ICICI BAF sjunkit mindre än Nifty 50.

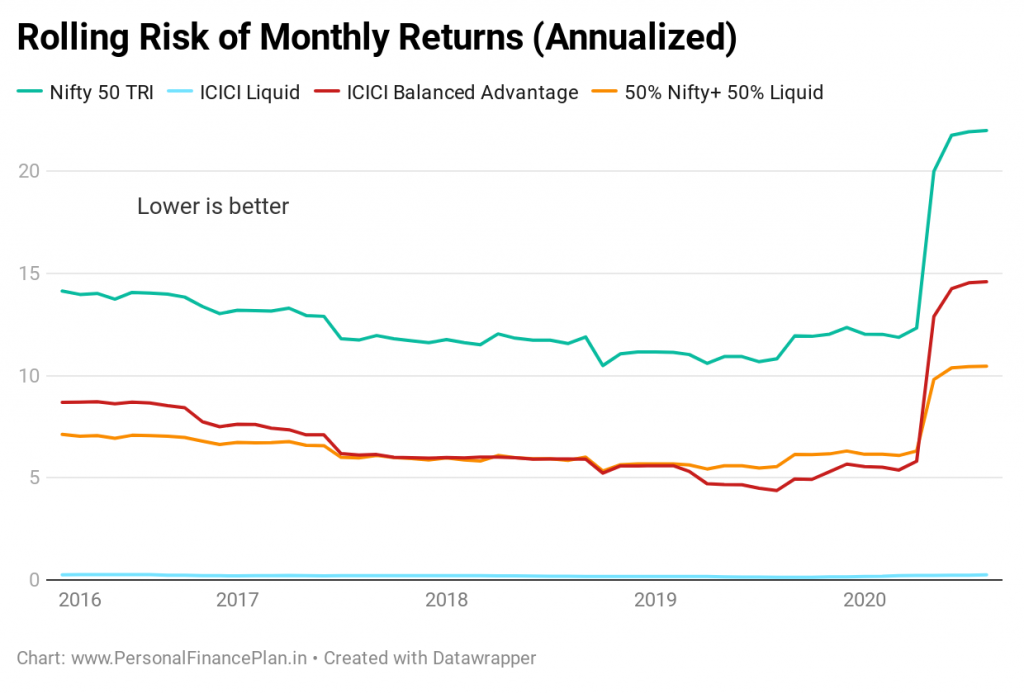

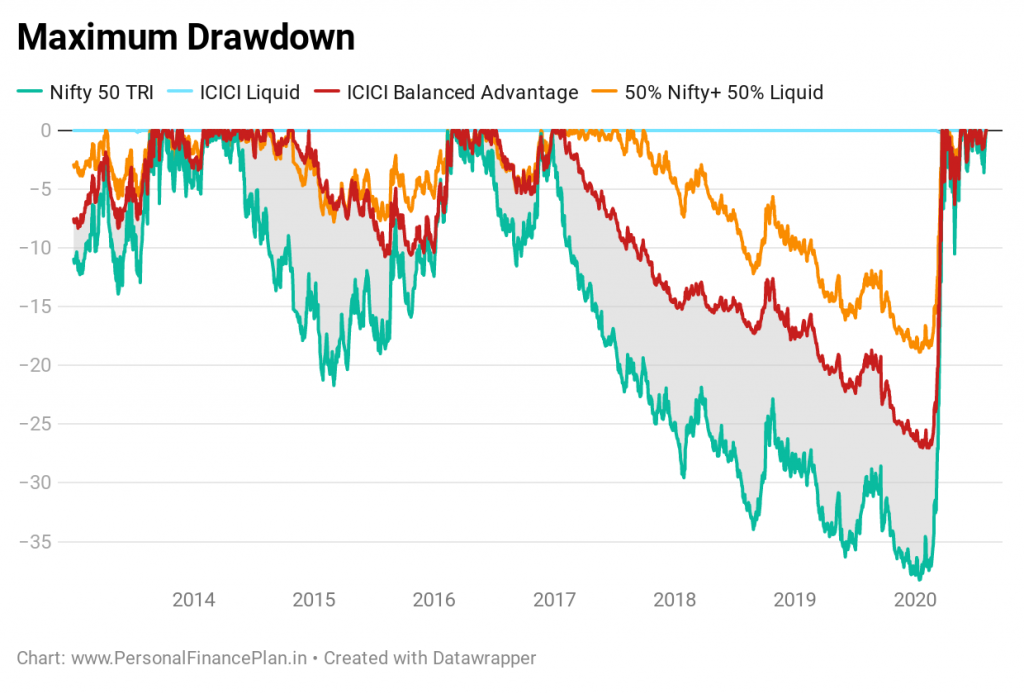

Ett stort försäljningsargument för Balanced Advantage Funds är att du får aktieliknande avkastning till lägre risk. Lägre uttag hjälper till att upprätthålla investeringsdisciplin och hålla kursen.

Helt klart är volatiliteten och uttagna lägre än den rena aktieportföljen (Nifty 50 TRI). Därför, om avsikten var att erbjuda aktieliknande avkastning med lägre volatilitet, har fonden helt klart uppnått syftet.

Allt är dock inte hunky-dory. I mars när marknaderna kraschade gick fonden ner med över 17 %. Det maximala uttaget i fonden är över 25 % under de senaste 7 åren. Även om fallet är mycket mindre än Nifty 50 TRI, är det ändå ett stort fall. Kanske skulle trendbaserade allokeringsmodeller ha fungerat bättre när det är så branta nedgångar.

Dynamiska tillgångsallokeringsfonder eller balanserade fördelar kan vara ett bra val för nya investerare eller de investerare som letar efter en enda fond med rimlig avkastning och låg volatilitet (och vill att tillgångsallokeringen ska vara på autopilot). Förresten, portföljvolatilitet kan hanteras genom tillgångsallokering på din nivå också.

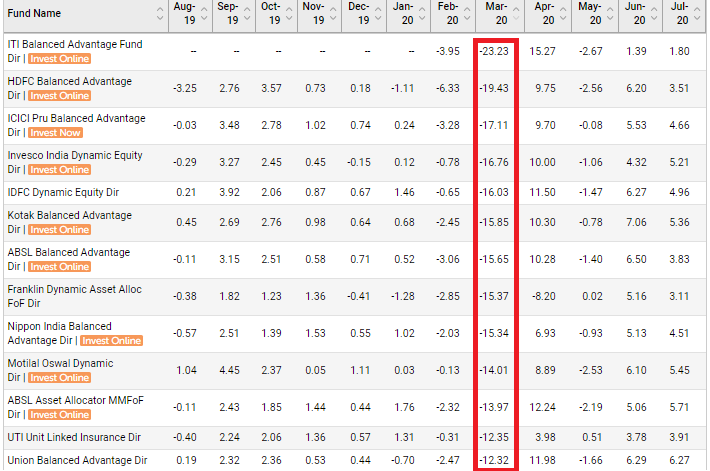

Ta samtidigt inte intrycket av att du inte kan lida förluster med balanserade fördelsmedel . Jag återger månadsresultatet för några av de balanserade förmånsfonderna. Titta på avkastningen för mars månad 2020.

Tekniskt sett är HDFC Balanced Advantage Fund (tidigare HDFC Prudence) den största fonden i denna kategori för närvarande. Jag har dock inte övervägt fonden eftersom denna fond var en vanlig hybridfond fram till mitten av 2018. Som jag förstår drivs den redan nu som en vanlig aggressiv hybridfond. Ändringen av kategori var helt enkelt för att komma runt SEBI-reglerna.

Detta är inte en rekommendation att investera i ICICI Balanced Advantage Fund.

Jag har ingen balanserad fördelsfond i min portfölj. Ett fåtal kunder har sådana fonder i portföljen.

ValueResearchOnline

NiftyIndices

Balanserade medel – det bästa av två världar?

ICICI Pru Balanced Fund – vad du behöver veta

SBI Magnum Balanced Fund – Kostnaden för förtroende är enorm!

HDFC Balanced Advantage Fund:Fortfarande en fantastisk artist!

Vilken Nifty Next 50 indexfond har lägst tracking error?

BARNFOND – Välj topp 3 med Gulaq

Bakom insamlingen med iGan Partners

10 stater med de största skatteräkningarna