Exchanged Traded Funds (ETF:er) och indexfonder är billiga sätt att bygga en diversifierad aktieportfölj.

Båda är passiva investeringar. Båda försöker replikera (och inte slå) resultatet av ett jämförelseindex. Till exempel kommer både Nifty 50 ETF och Nifty 50 indexfond att försöka replikera resultatet för en indexfond.

Detta uppnås genom att hålla beståndsdelarna i samma proportion som i jämförelseindex. Således, om Nifty 50 har 15 % Reliance Industries och 10 % HDFC Bank, kommer Nifty ETF och Nifty 50 indexfondportföljen också att ha 15 % Reliance och 10 % HDFC Bank. Inget omdöme.

Förväntat kommer avkastningen från en ETF och en indexfond (på samma jämförelseindex) också att ligga på liknande sätt.

Vad är då skillnaden mellan ETF:erna och indexfonderna? Vilket är bättre:En ETF eller en indexfond? Var ska du investera?

Låt oss ta reda på det i det här inlägget.

Läs :Vad är börshandlade fonder (ETF)?

En grundläggande skillnad här.

Du köper indexfonder från Kapitalförvaltningsbolagen (AMC eller fondhus). Du säljer indexfond till en AMC.

Du köper ETF:er från en medhandlare. Du säljer till en handlare. Att köpa/sälja ETF är precis som att köpa/sälja en aktie.

Om du är stor investerare kan du direkt köpa ETF-skapande enhet från AMC. Du kan till exempel köpa Nifty ETF direkt från ICICI Prudential för ~ Rs 80 lacs (som den 17 maj 2021)

För indexfonder, eftersom du köper och säljer från AMC, är likviditeten inget problem. AMC måste säkerställa likviditet.

När det gäller ETF:er, eftersom du köper och säljer från andra investerare/handlare, kan likviditet vara ett problem.

Om du vill köpa måste du hitta en säljare.

Om du vill sälja måste du hitta en köpare.

Även om vi kan tro att ETF:er med större AUM kan vara mer likvida, kanske det inte alltid är fallet. ETF:s likviditet är en funktion av likviditeten i underliggande värdepapper och nivån på marketmaking i ETF:n. För mer om ETF-likviditet, se detta dokument.

Advantage ETF:er.

Marknaderna faller plötsligt på morgonen. Du tror att denna höst är tillfällig och marknaderna kommer att studsa tillbaka inom några timmar. Låt oss säga att Nifty öppnar vid 15 000, går ner till 14 500 och men studsar tillbaka och stänger dagen vid 15 000.

Kan du dra nytta av ett sådant intradagsfall på marknaden?

Inte med indexfonder.

Du kan köpa och sälja indexfonder ENDAST på dagsslut NAV (kopplat till dagsslutsindexnivå). Det finns alltså inget sätt att dra fördel av intradagsvolatilitet genom indexfonder.

Ja med ETF:er.

Men med ETF:er kan du köpa/sälja under hela dagen, precis som aktier. Således kan du dra fördel av intradagsvolatilitet genom ETF:er.

Huruvida sådan intradagshandel är användbar eller inte är en annan sak, men ETF:er ger dig den flexibiliteten. Indexfonder gör det inte.

Indexfonder kommer i både direkta och vanliga varianter. Du sparar på provisioner om du investerar i direkta planer för indexfonder.

Inget sådant koncept med ETF:er.

Du köper ETF:er på börser och det är allt.

ValueResearch-webbplatsen visar ETF:er under REGULÄR sektion och det kan vara vilseledande. Ingen provision betalas ut till någon när du köper ETF:er. Det är precis som aktier, där du betalar courtage (och inte provision).

Advantage Indexfonder.

När du köper fonder tillkommer inga transaktionskostnader (förutom stämpelskatt).

Inga transaktionskostnader vid försäljning heller (förvänta STT).

När det gäller ETF:er, eftersom du måste köpa och sälja på börserna, måste du ha regelbundna handelskostnader såsom courtage etc.

Om du arbetar med en traditionell mäklare eller en fullservicemäklare som ICICIDirect kan dessa avgifter bli enorma.

Om du köper ETF:er över indexfonder enbart på grund av kostnader, kan sådana transaktionskostnader utplåna år av sparande i förväg.

Låt oss säga att Nifty 50 ETF:er har en kostnadskvot på 0,1% (10 bps). En Nifty indexfond har en kostnadskvot på 0,15 % (15 bps). Du bestämmer dig för att välja ETF eftersom kostnadskvoten är 5 bps lägre.

Om du nu måste betala en courtage (plus andra avgifter och moms) på 50 bps i förskott för att köpa ETF:erna, har du betalat 10 års kostnadsbesparingar i förskott. Du sparar 5 bps (0,05%) genom att investera i ETF:er. Men för sådana besparingar betalar du 50 bps i förskott. Inte mycket vettigt, eller hur?

Du kommer att få samma nivå av transaktionskostnader när du säljer.

Tänk därför på denna aspekt.

Om du arbetar med en rabattmäklare som Zerodha, kommer mäkleri inte att vara några större problem.

ETF:er tenderar att ha lägre kostnadskvoter än indexfonder.

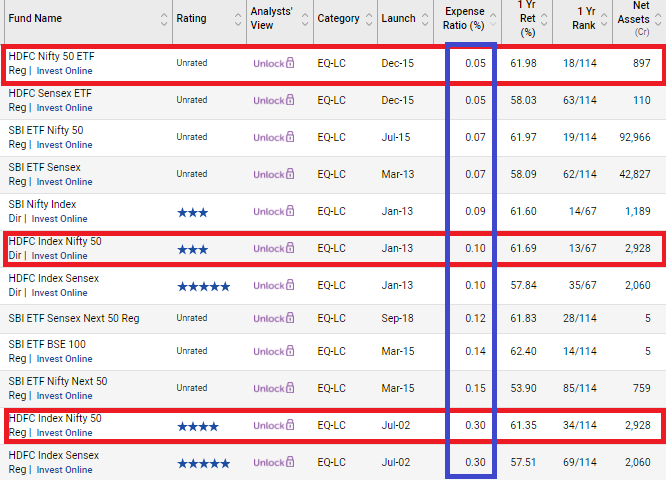

Jag kopierar följande data om HDFC och SBI ETF:er och indexfonder från ValueResearch webbplats.

I ovanstående kommer du att se "ETF" någonstans i namnen på ETF-system. Kostnadskvoterna är lägre än indexfonder. Skillnaden är ännu större om du jämför kostnadskvoten för ETF med kostnadskvoten för vanliga planer för indexfonder.

Det finns dock ingen sådan regel att utgiftskvoter för ETF:er måste vara lägre än för indexfonder. Vanligtvis tar AMC:er ut vad de kan komma undan med.

Ur AMC:s perspektiv är ETF:er lättare att hantera jämfört med indexfonder. Med indexfonder måste AMC hantera inflöden till systemet och utflöden från systemet. AMC måste tillhandahålla obegränsad likviditet till investerarna (investerarna kan lösa in när som helst).

Inga sådana problem med ETF:er. När väl ETF-enheterna har utfärdats till AMC är köp och försäljning din huvudvärk. Du måste hitta köpare och säljare på börsen. AMC är inte besvärad. De behöver bara balansera om den underliggande portföljen när jämförelseindexet ändras och hantera utdelningar från underliggande aktier (detta händer också i indexfonder).

Detta förklarar till viss del den lägre kostnadskvoten för ETF:er. Av de skäl som nämnts ovan är det dessutom troligt att ETF:er kommer att ha lägre tracking error än indexfonder.

Förresten, vi har inte bara Nifty 50 eller Nifty Next 50 ETF:er. Det finns ETF:er på andra index också. På sådana index tar AMC:er ut en mycket högre kostnadskvot (än vad som visas i illustrationen ovan).

Vad är NAV (Net Asset Value)?

När det gäller värdepappersfonder (inklusive ETF:er och indexfonder) är NAV helt enkelt värdet på de underliggande tillgångarna dividerat med antalet utgivna aktier/andelar.

Låt oss säga att ett fondsystem har 1 000 aktier av aktie A och 1 000 aktier av aktie B. Vid dagens slut är den senast omsatta kursen för aktie A 100 och aktie B är 50. Ingen annan tillgång i portföljen.

Totalt värde på portföljen =Antal aktier i A * Senast omsatta kurs B + Antal aktier i B * Senast omsatta kurs på aktie B

1000 * 100 + 1000 * 50 =Rs 1,5 lacs

Låt oss nu säga att AMC har utfärdat 10 000 enheter av MF-schemat.

I så fall är schemats NAV =1,5 lacs/ 10 000 =15.

Du kan endast köpa och sälja indexfonder vid dagssluts NAV. Och det är priset på indexfondandelen.

Du kan dock köpa och sälja ETF:er hela dagen. Och priset (till vilket du köper/säljer) kan skilja sig från NAV.

Dessutom kommer marknadspriset på aktierna A och B att fluktuera under dagen. Eftersom priset på underliggande aktier fluktuerar, kommer även ETF:ns NAV att fluktuera.

Helst skulle du vilja köpa eller sälja så nära ETF NAV. Och skulle därför vilja lägga ditt köp-eller-sälj-bud vid realtids NAV (och inte vid slutet av föregående dag)

Men hur tar du reda på vad som är realtids NAV för ETF:erna? Lyckligtvis släpper AMC:er sådana realtids-NAV på en regelbunden basis. Du kan kontrollera realtids NAV på respektive AMC-webbplatser. Nippon India AMC, ICICI Prudential AMC.

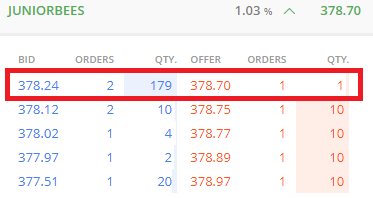

Jag kollade realtids-NAV för Nippon India Junior Bees (Nifty Next 50 ETF) och köp- och säljkurser på NSE.

Vid den tiden var realtids-NAV 377,78. Så om du är en köpare, skulle du inte vilja köpa för mer än realtids NAV.

Men även det bästa budet är högre realtids NAV. Inte bra.

Ibland kan gapet mellan priset och NAV vara mycket större.

Om du vill investera i ETF:er, överväg denna aspekt när du väljer ETF.

Enligt min mening är ETF en överlägsen produkt än indexfonder.

Men att köpa/sälja ETF:er är en utmaning, åtminstone för nu.

För att investera i ETF:er behöver du ett dematkonto. Du måste förstå skillnaden mellan priset och NAV. Du måste försöka köpa så nära realtids-NAV som möjligt. Arbeta med en lågprismäklare. Du behöver lite handelskunskaper.

Du kan inte köra en SIP i ETF:er. Alltså svårt att automatisera investeringar. Vissa mäklare kan tillåta en liknande uppsättning genom marknadsorder, men marknadsorder kan vara en risk i ETF:er med låg likviditet, högre bud-försäljningsspreadar och stor skillnad mellan pris och NAV.

Ett fåtal AMC:er har lanserat Fund-of-Fund-system (FoF) som investerar i ETF. Till exempel lanserade ICICI Prudential en Low Volatility FoF som investerar i Low Volatility ETF. Med FoFs behöver du inte oroa dig för att köpa/sälja den underliggande ETF:n. AMC skulle klara det. Gör det lättare för investerare. Du behöver inte oroa dig för likviditet. Du kan också köra en SIP.

Du måste dock förstå att det finns dubbel kostnadsförekomst i FoF-strukturen. Kostnaden för FoF och kostnaden för underliggande ETF. Hade varit bättre om AMC helt enkelt hade lanserat en indexfond.

För nu, trots olika fördelar med ETF:er, kommer jag att hålla mig till indexfonder (eller till och med FoFs i vissa fall) på grund av transaktions- och genomförandelätthet. Min åsikt kan komma att ändras i framtiden.

Och ja, när jag säger att jag föredrar indexfonder framför ETF:er för tillfället, menar jag direkta planer för indexfonder (och inte vanliga planer).

Navigera i ETF:s universum

18 smutsbilliga indexfonder att köpa

Varför indexfonder?

Lista över faktorbaserade ETF:er och indexfonder (smart beta) i Indien

Fungerar det att investera i indexfonder eller ETF:er?

Vad är indexfonder?

Vad är skillnaden mellan indexfonder och ETF:er?

Fasta insättningar eller fonder? Vilket är bättre och var ska man investera!