Det finns Low Volatility ETF och en FoF (som investerar i ETF)

Och det finns en UTI-momentumindexfond nu.

Jag har en positiv syn på båda indexen.

En investerare frågade: Vilket är bättre? Low Volatility ETF eller Momentum Index-fond? Ska vi investera i båda? Lätt fråga. Svårt svar.

Det här inlägget kommer sannolikt att göra dig besviken om du letar efter ett objektivt svar. Beslutet kommer så småningom att koka ner till din övertygelse. Jag vill bara lyfta fram några aspekter av aktieurval i dessa portföljer och att dessa portföljer (trots baserade på så kontrasterande strategier) kan ha mycket gemensamt.

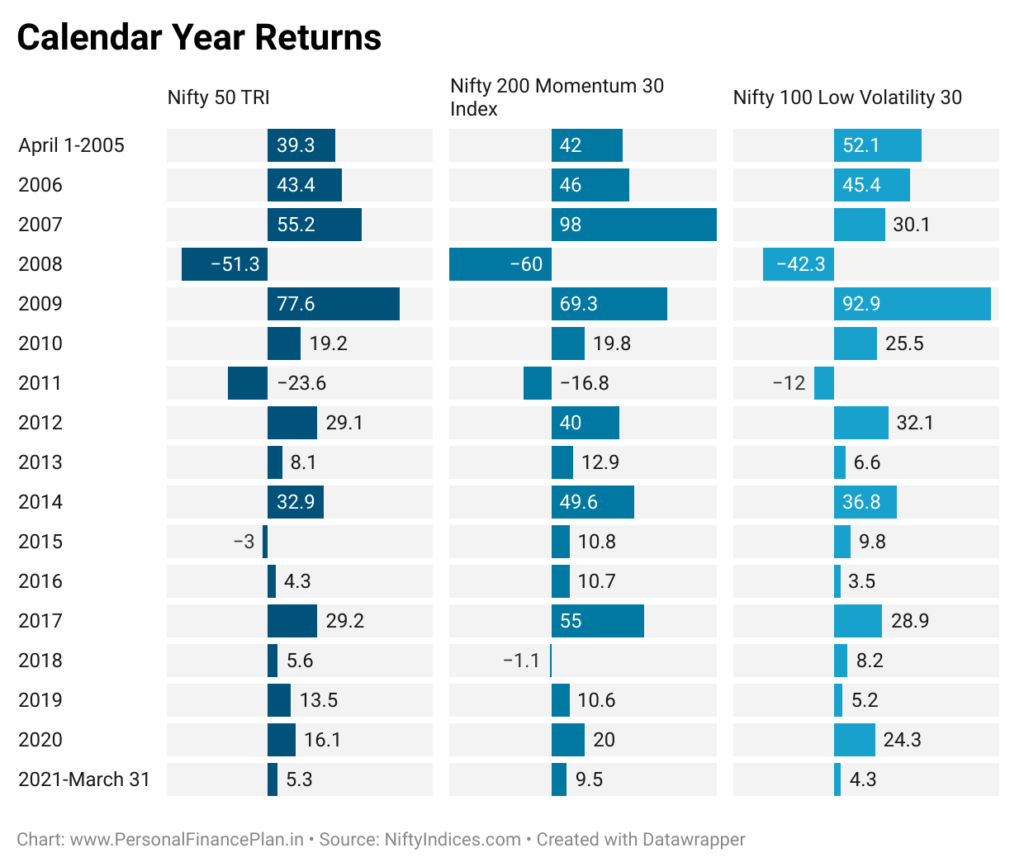

Jag har bara jämfört kalenderårets prestanda för lågvolatilitets- och momentumindexen med Nifty 50. För detaljerad jämförelse mellan olika faktorer mellan rullande avkastning/risk och uttag, se detta inlägg.

Sedan 1 april 2005 (till 31 mars 2021) har Momentum-index gett CAGR på 19,9 % p.a. Nifty Low Volatility 30-index har gett en avkastning på 18,4 % p.a. Nifty 50 har gett 14,5 % p.a.

Du kan se att prestandan för båda faktorindexen är ganska imponerande. Och rent avkastningsperspektiv finns det lite att välja mellan de två indexen.

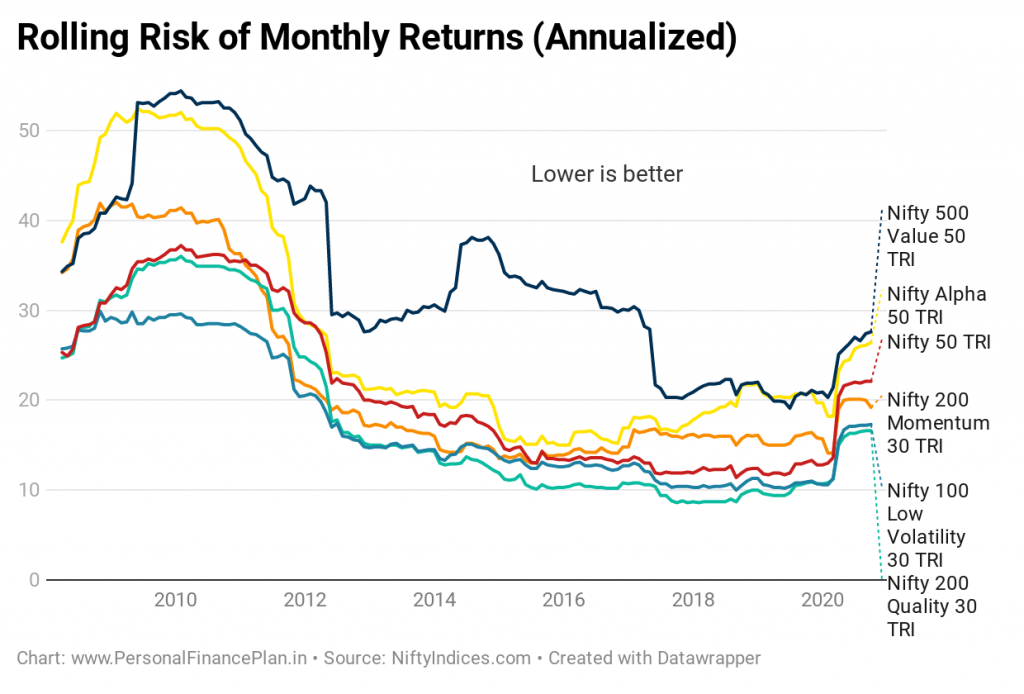

Du kan förvänta dig att Low Volatility-indexet är mindre volatilt än momentumindexet. När allt kommer omkring, plockar momentumstrategi aktier som går till platser. Låt oss titta på rullande riskdiagram från ett av de tidigare inläggen.

Medan Low Volatility-index är mindre volatilt, tar inte momentumindexet dig heller för en hjärtstoppande tur. Den är mycket mindre volatil än värde- och alfafaktorindex. Under vissa sträckor gör den sig ännu bättre än Nifty 50 när det gäller volatilitet.

Varför händer detta?

Eftersom momentumindexmetoden har ett volatilitetsfilter.

Det låga volatilitetsindexet tar upp de minst volatila aktierna. Precis.

Och momentumindex plockar upp aktier som har gjort det bäst på senare tid. Inte helt sant.

Momentum handlar inte bara om att välja aktier med den bästa prisutvecklingen (att plocka upp aktier som har stigit mest under en viss period). Vägen en aktie tar under sin uppgång till toppen är också viktig.

Om allt annat är likt får aktien med en jämnare uppgång en högre momentumpoäng jämfört med aktien med en mycket volatil uppgång.

Anta att det finns två aktier, A och B.

Lager A går från Rs 50 till Rs 100. Banan är:50, 55, 60, 70, 65, 75, 85, 95, 100. (Mjuk stigning)

Aktie B går också från Rs 50 till Rs 100. Banan är 50, 70, 85, 65, 55, 95, 70, 100. (Volatil ökning)

Vi kan se aktie A är mycket mindre volatil än aktie B och har haft en mycket jämnare uppgång från 50 till 100 rupier.

Därför kommer aktie A att ha ett bättre momentumresultat än aktie B.

Du kan hänvisa till aktievalsmetodik för olika faktorindex i detta dokument.

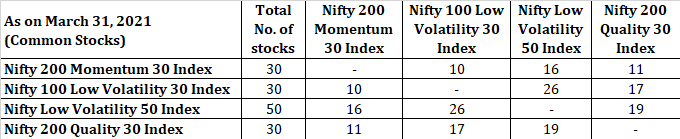

Och eftersom momentumindexmetod tar hänsyn till aktievolatilitet, kan du förvänta dig portföljöverlappningar.

En aktie kanske inte bara rankas bra på en av faktorerna. En aktie kan rankas bra på många faktorer och kan vara en del av flera index.

Till exempel finns det en överlappning av 11 aktier mellan Nifty 200 Momentum 30 index och Nifty 100 Low Volatility 30 index.

Mellan Nifty 200 Momentum 30 Index och Nifty Low Volatility 50 index, det finns en överlappning av 16 aktier.

Naturligtvis måste vi titta på en aktievikter också, men jag hoppar över en sådan jämförelse i det här inlägget.

En vanlig uppfattning är för övrigt att Momentum-index bara kommer att ha skräpaktier. Det stämmer inte heller. Jag kollade överlappningen mellan Nifty 200 Momentum 30 index och Nifty 200 Quality 30 index. Det fanns 11 stamaktier. Ett annat sätt att se på detta:även kvalitetsaktier kan vara i fart.

9 aktier finns i alla tre (Momentum 30, Low Volatility 50 och Quality 30-index).

Denna överlappning visar att du även genom att investera i en enda faktor (momentum, låg volatilitet) exponeras för andra faktorer.

Jag har inget klart svar. Beror på din övertygelse.

Det kommer att finnas sträckor av underpresterande för dessa faktorindex (eller någon strategi för den delen). Om du inte är dömd kommer du sannolikt att lösas på grund av frustration. Därför, om du måste välja mellan låg volatilitet och momentum, välj den strategi du har större övertygelse om och kan hålla fast vid.

ELLER välj ingendera och håll dig helt enkelt till börsvärdebaserade index.

ELLER välj båda, om du är övertygad om båda strategierna.

Om du måste investera, överväg faktorindex som en del av din satellitportfölj. Dessa kan vara ersättningar för aktivt förvaltade aktiefonder i din portfölj. Börja smått. När du utvecklar komfort kan du öka exponeringen.

Varför välja passiva fonder och inte index för resultatjämförelse?

Primer – Aktiv vs Passiv fondförvaltning

UTI Nifty 200 Momentum 30 Index Fund – Investera?

Andelsfond vs. Indexfond

Vad är en indexfond?

Öppna vs slutna fonder:vilken att föredra?

Hur man väljer en indexfond (behöver du verkligen en?)

Vilken Nifty Next 50 indexfond har lägst tracking error?