Välkommen till Bullish Bears Options Trade Series. Varje blogg i den här serien kommer att fokusera på specifik taktik, handlingsbara kriterier och strategisk planering för att dra avtryckaren på en optionshandel. I det här inlägget kommer vi att diskutera försäljning av OTM-kreditspreadar; varför vi handlar med dem, vilka marknadsförhållanden vi tittar på och hur vi bygger spridningen.

Eftersom detta är en nybörjarblogg om att sälja OTM-kreditspreadar kommer den inte att täcka teknisk analys, alternativkriterier eller greker. Som ett resultat måste vi få alla på samma nivå innan vi går vidare till de ämnena.

Detta är dock inte en introduktion till alternativ.

Hur exakt kan du bestämma marknadsriktningen? Även när du får rätt riktning på marknaden, hur exakt kan du förutsäga avståndet för den riktningsrörelsen? När man handlar med optioner finns det många sätt att tjäna pengar på marknaden; inklusive försäljning av OTM-kreditspreadar.

Varför placera pengar i en handel som kräver en specifik flytt till ett specifikt pris? Faktum är att när du gör en optionshandel som denna riskerar du att förlora pengar om du får riktningen fel och du riskerar att förlora pengar om flytten inte når din målvinstzon.

Vad sägs om marknadssentimentet? Som ett resultat, låt oss prata om detta ett ögonblick och hitta en gemensam grund. Vad är marknadssentiment? Men när jag tänker på marknadssentiment så tänker jag på partiskhet och perspektiv. Vilken känsla har du när du tar upp ett diagram och tittar på dina favoritindikatorer?

Fanns det en nyhetsartikel eller blogg som fick dig att känna dig lite hausse eller baisse? Finns det någon indikation från din tidigare handelserfarenhet som ger dig en aning om vart marknaden kan gå? Den känslan är marknadssentiment. Som ett resultat hjälper det med att sälja OTM-kreditspreadar.

Har jag förlorat dig ännu? Låt oss prata om marknader då. När jag säger marknadssentiment, vilken marknad pratar jag om? Aktiemarknader?

BÄ! Du kommer inte höra mig prata det där finansnörda snacket! Faktum är att när jag säger marknader syftar jag på hela marknadssymbolerna som kan handlas på mäklarplattformen du använder. Vill du ha några exempel?

Anta att jag säger att marknaden är $AAPL. Apple är ett bra exempel på marknaden. Faktum är att jag har ett mycket speciellt marknadssentiment på $AAPL-aktier och ett helt annat sentiment om Apple Company. $SPY?

Ja, även om $SPY inte är ett företag är det fortfarande marknad. Futures? Absolut. Faktum är att i dessa blogginlägg är "marknad" vilken tickersymbol som helst som kan köpas eller säljas med dina pengar på din handelsplattform.

Som ett resultat, nu när vi har hittat en gemensam definition av marknader och vi har definierat marknadssentiment, hur använder vi det för att tjäna lite pengar? Istället för att specifikt handla på riktning och fokusera på att vår handel når ett specifikt prismål föreslår jag att vi istället utvecklar en handelsplan.

Vi vill ha en aktiemarknadsplan som använder vår marknadsanalys, marknadssentiment och riktningsbias för att avgöra var priset med största sannolikhet kommer att vara inom en snar framtid och göra en handel som undviker prisåtgärden.

Vad är mer troligt? Att vi kan bestämma aktiens allmänna trend och göra en handel med målet att undvika pris? Eller att vi snart kan bestämma exakt var priset kommer att vara vid en specifik tidpunkt?

Jag tror att vi alla kan vara överens om att bestämma marknadsriktning baserat på trendanalys är en enkel uppgift jämfört med att bestämma exakta prisåtgärder i framtiden. Vi kan till och med använda marknadssentiment, partiskhet och diagramanalys av stöd, motstånd och prisstruktur för att hjälpa oss att fastställa trenden.

Anta att du är ny och inte kan göra stöd och motstånd särskilt bra? Kanske är du ny och inte har ett starkt grepp om diagramanalys eller prisstruktur. Faktum är att dessa typer av strategier kan användas av nya handlare som har tillgång till Bullish Bears handelstjänst.

Vi erbjuder handelsrum, bevakningslistor och eftermarknadsprenumerationstjänster som Black Box Stocks, Trade Ideas eller Trend Spider. Varför? Eftersom dessa typer av affärer är beroende av att exakt bestämma marknadstrend och momentum och allt som anges ovan erbjuds för att hjälpa handlare med just det!

Ok, du måste tycka att allt detta bara är för lätt, eller hur? Sagor, eller något försäljningsknep? Nej. Men om du läser det här har du redan köpt det enda du behöver:ett medlemskap i Bullish Bears Community.

Beväpnad med ett aktiemarknadshandelsmedlemskap har du nu alla verktyg du behöver för att börja handla med handlingskraftiga strategier baserade på den information som erbjuds samtidigt som du har den lediga tiden som behövs för att studera, handla med papper och lära dig mer om andra handelskoncept och -tekniker.

Så, vad är ett out of the money-alternativ? En OTM-option är en aktieoption med ett lösenpris utöver det aktuella priset på det underliggande. HUH? Finansnörd!

Vad jag menar att säga är att en köpoption OTM är över det nuvarande priset och en säljoption är under det nuvarande priset. I själva verket är de inte In the Money (ITM) eftersom de är över priset.

Men om priset flyttar till optionens lösenpris är de inte längre OTM och är istället At the Money (eller ATM). Varför är detta viktigt?

Om vi öppnar en optionshandel genom att SÄLJA en OTM-option för att gå in i handeln och sedan avsluta handeln senare, måste vi köpa tillbaka den eller låta den löpa ut värdelös. Om vi säljer en spread för att öppna handeln med optioner som bara har tidsvärde, kommer de sakta att förfalla och bli värdelösa om priset aldrig kommer till våra sålda optioners lösenpris.

Förvirrad? Vi kommer att gå igenom några olika exempel för att klargöra saker och ting. Men innan vi går in på några exempel, låt mig be dig om en tjänst.

Glöm alla lektioner eller bloggar eller träningssessioner du någonsin har tagit om optionshandel. Någonstans längs vägen leder träningen eller lektionerna eller coachningssessionerna upp till en krok. Någon hade en agenda.

Lägg i stället allt det åt sidan och fokusera på de grundläggande koncepten som presenteras här. Titta på det övergripande konceptet och acceptera det för den verklighet som det är:ett exempel på en handelsstrategi.

En diskussion om vad det innebär att sälja OTM-kreditspreadar. Hur kan vi göra det för att skapa konsekventa inkomster med minimal risk? För att vara rättvis har jag också en agenda. Mitt mål är faktiskt att visa dig hur man utvecklar en handelsplan och mitt mål är att ge dig verktygen för att agera på den planen.

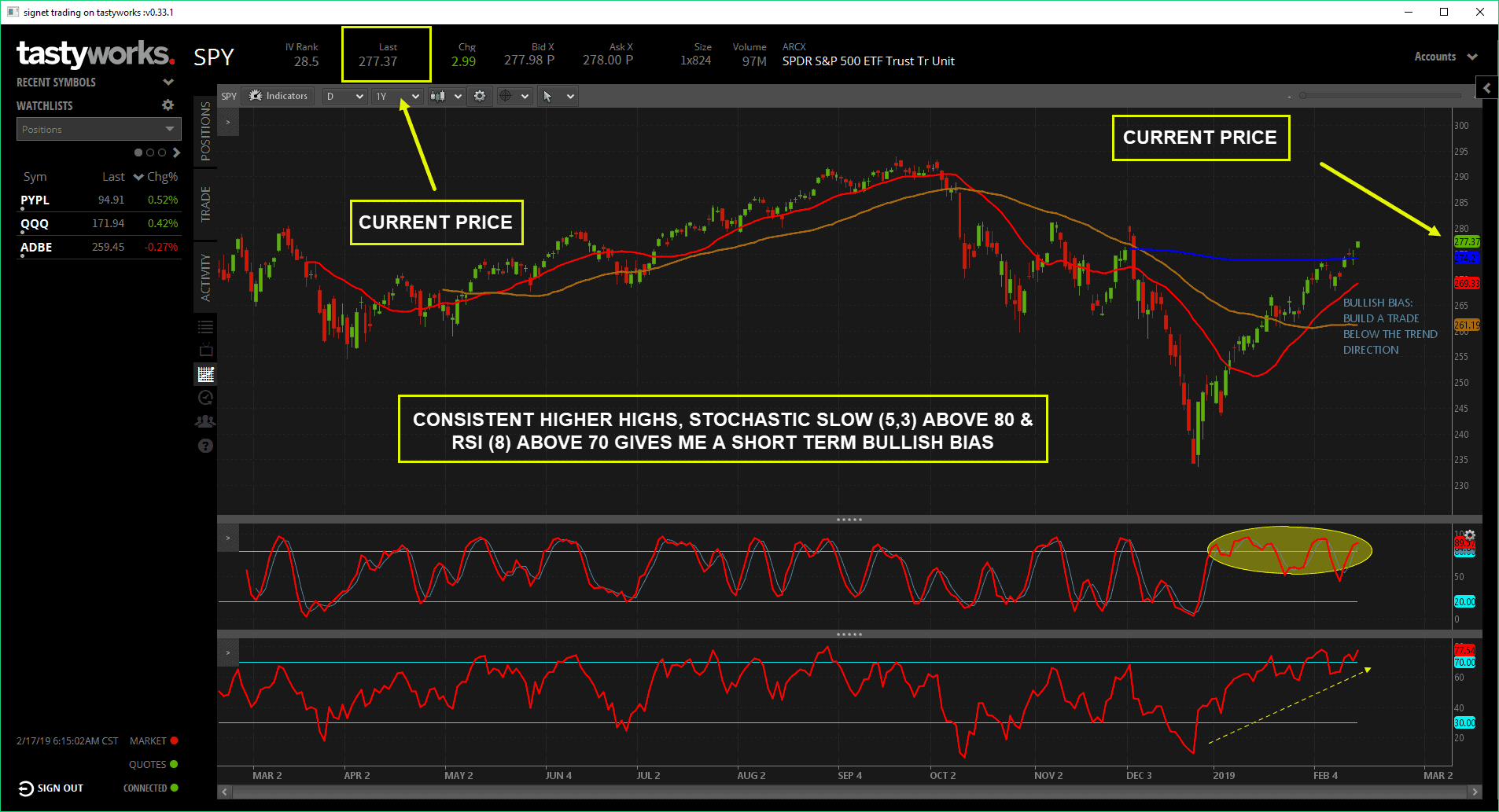

KORTSIKTIG BULLISH BIAS

I bilden ovan av $SPY är den kortsiktiga marknadstrenden hausse. Jag skulle faktiskt se efter att placera en handel under marknadstrendens riktning.

Med några grundläggande glidande medelvärden på 50 SMA och 200 SMA, en Stokastisk Slow och RSI har jag utvecklat en kortsiktig hausseartad bias. Som ett resultat visar priset just nu att $SPY är $277,37.

Eftersom $SPY kan röra sig ett bra avstånd på kort tid, skulle jag se till att göra en handel med ett avstånd under $277,37. Som ett resultat, låt oss titta på alternativkedjan och välja en produkt.

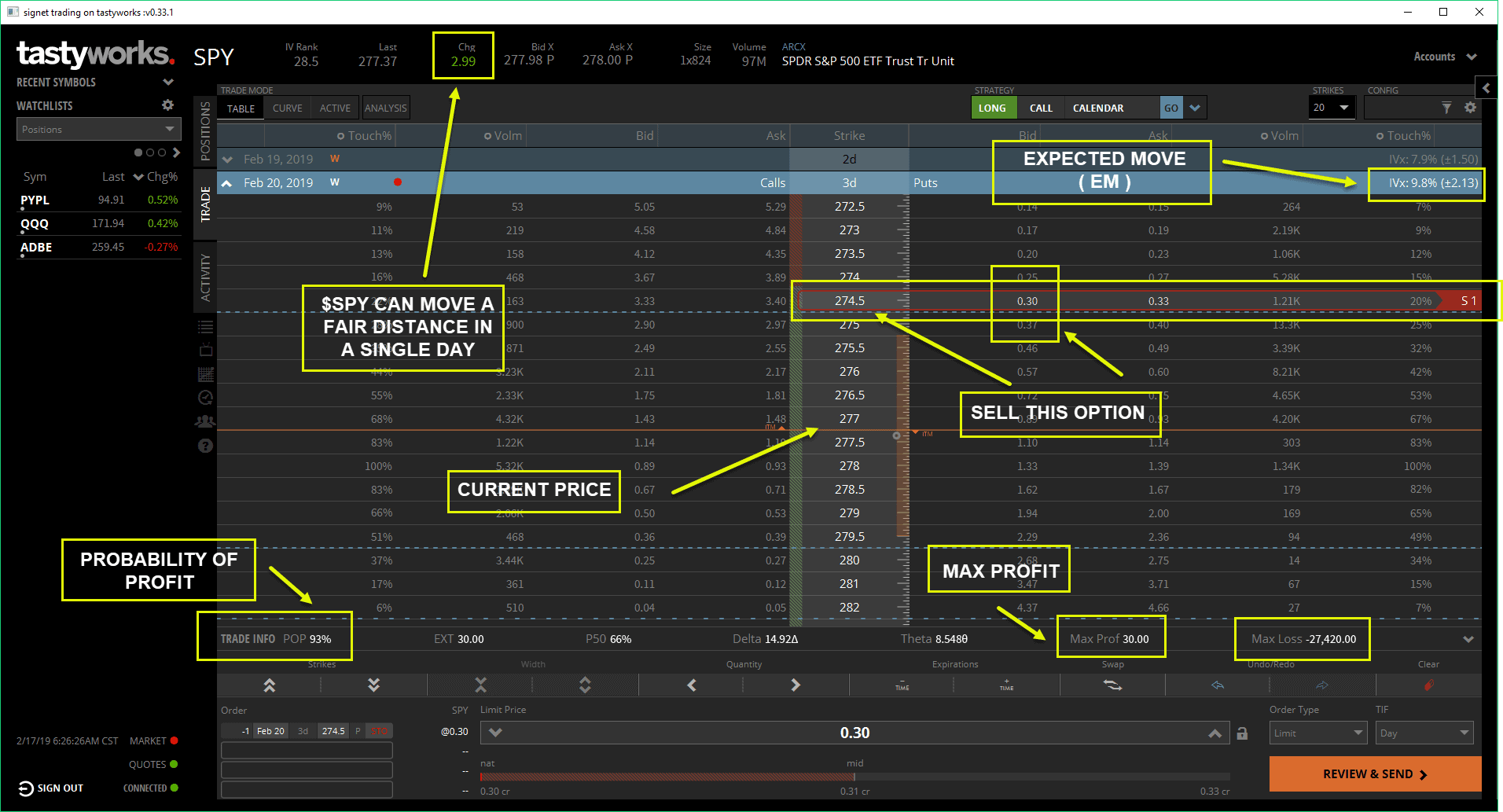

ALTERNATIVKEDJA FÖR $SPY

Det här är MYCKET information att ta till sig på en gång! Faktum är att det är en bra idé att ta varje avsnitt separat; få en förståelse för vad vi tittar på när vi säljer OTM-kreditspreadar.

Från den övre vänstra gula rutan kan vi se att $SPY flyttade nästan $3,00 på en dag. Med ett pris på $277,37 vill vi få ett alternativ under det.

Som ett resultat är säljoptionen på $274,50 nära $3,00 från det nuvarande priset och är i motsatt riktning mot den nuvarande trenden. Om vi tog det alternativet som vår handel, kunde vi samla in 30,00 USD genom att sälja denna put (se oss göra aktiehandel live varje dag i våra handelsrum).

Håll dig till vänster i bilden, titta ned till vänster. Identifiera rutan och pilen för sannolikheten för vinst. Detta är inte en sannolikhet för maxvinst, bara en sannolikhet att handeln kan tjäna $0,01 eller mer innan utgången.

Men i vårt $SPY-exempel har denna handel en 93% Probability of Profit (POP). Låter det bra? Visst, låter bra för mig!

När vi rör oss längst ned till höger ser vi maxvinsten på $30,00. Nu räknas inte de provisioner som betalas för att komma in i handeln.

Faktum är att om du vill stänga den här positionen före utgången kommer det också att kosta dig pengar att göra det på de flesta mäklarplattformar. Detta är viktigt att ha i åtanke eftersom dessa avgifter kommer att tära på dina vinster.

ALTERNATIVKEDJA FÖR $SPY

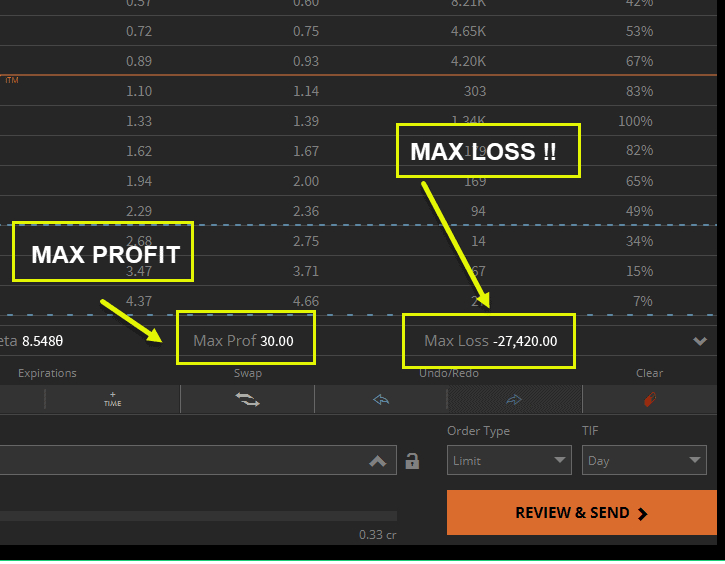

Jag zoomade in på den här bilden så att jag kunde fokusera din uppmärksamhet på en kritisk aspekt av denna handel:MAX FÖRLUST. Faktum är att försäljning av nakna optioner medför en odefinierad risk.

Vad betyder det? Det betyder att du är på hugget för det löfte som gavs när du går in i handeln. Vilket löfte? Du lovar att köpa det här alternativet tillbaka i framtiden, till vilket pris det än är.

Faktum är att om $SPY plötsligt gick in i ett Black Swan-evenemang och föll med $200,00 skulle priset på denna put vara bortom min beräkning! Mäklaren föreslår att maxpriset för denna satsning i en svart svan är $27 420,00.

Är det en trolig situation? Nej. Kan det hända? Säker. Jag tar ingenting från bordet när det kommer till marknadsevenemang. Visst, det kan hända. Du kan också vinna ett miljonlotteri med en skraplott. Är det troligt? Nej, men det är möjligt (kolla in vår sida för lärandealternativ).

Låt oss sammanfatta vad vi har täckt hittills. Vi tar vår marknadsbias av den aktuella trenden och utvecklar en handel baserad på detta.

Vi skulle gå in i en handel OTM och bakom riktningen för den nuvarande trenden för att undvika att bli överkörda. Vi säljer en option för att komma in i handeln. Vi köper tillbaka det alternativet för att lämna positionen.

Eftersom en option OTM har ett tidsvärde vill vi sälja det och låta tiden förfalla minska optionens värde till 0,00 USD. Varför?

Om vi måste köpa tillbaka den för att avsluta denna handel, vill vi spendera så lite som möjligt! I vårt $SPY-exempel var alternativet vi tittade på $30,00.

Om jag sålde det alternativet för $30,00 och jag måste köpa tillbaka det för att stänga min position. Jag vill köpa tillbaka den för mindre pengar än jag sålde den. Jag skulle hellre köpa tillbaka min position för $0,00!

Har du identifierat var vi kan ha problem med att placera denna handel? Ja, max förlust. Den maximala förlusten skulle hålla mig borta från den här handeln eftersom jag handlar med ett konto som är mycket mindre än $27 000.

Idén är en bra idé, att sälja ett alternativ som bara har tidsvärde; sedan låta klockan sjunka priset på alternativet tills det går ut värdelöst. Vi behöver bara utveckla en handel som eliminerar denna odefinierade risk.

Hur gör vi det? Vi köper en option. HUH? Vad? Du trodde att vi sålde alternativ, eller hur? Tja, det är planen, men vi måste också skydda vår baksida (eller vår nackdel) och vi gör detta genom att köpa ett alternativ. Låt oss titta på ett exempel på att sälja otm-kreditspreadar.

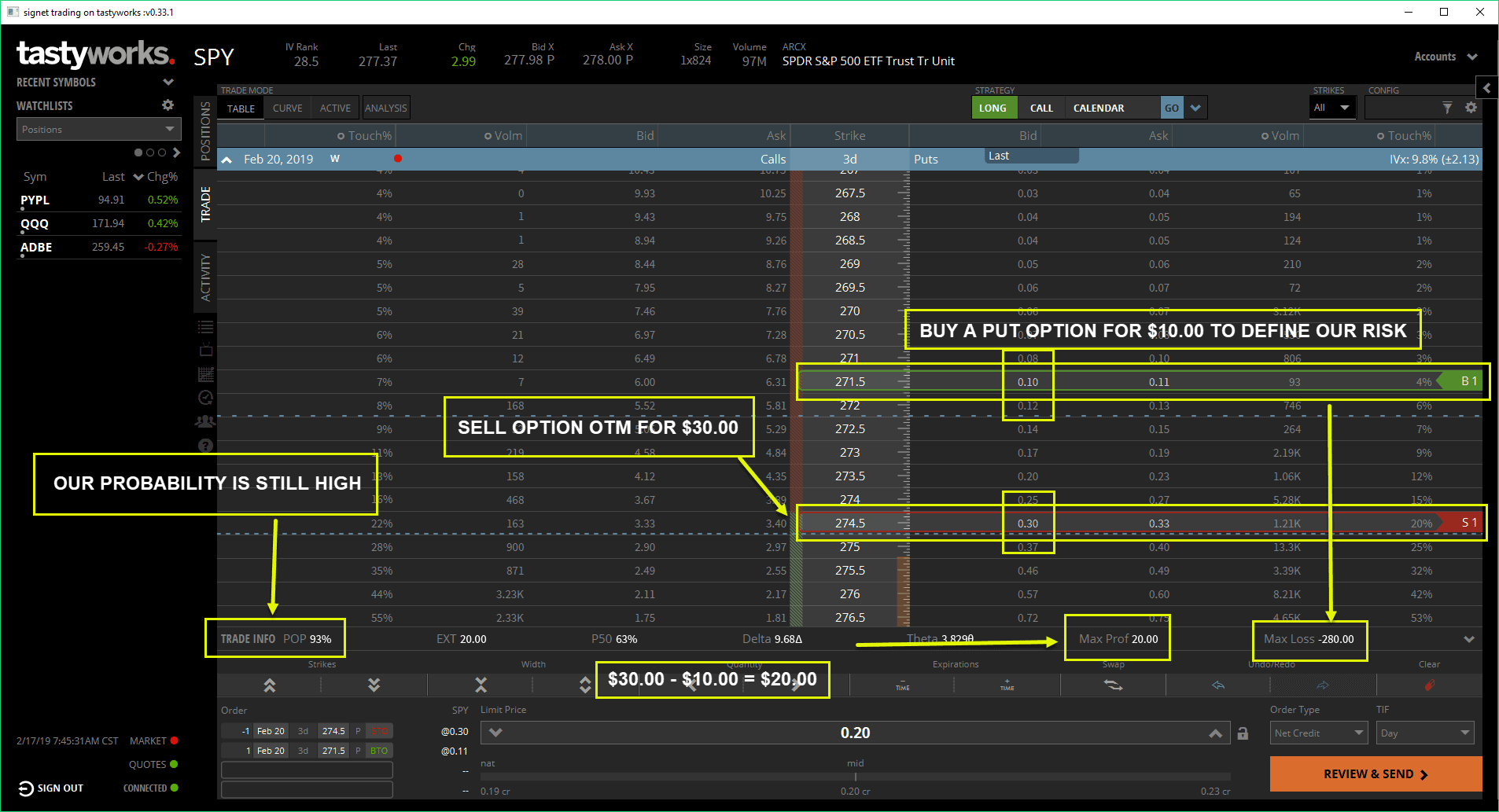

ATT LÄGA TILL ETT ANDRA BEN FÖR ATT GÖRA DENNA HANDEL TILL EN SPREAD KOMMER ATT DEFINIERA VÅR FÖRLUST

På bilden ovan har jag lagt till ett alternativ för att begränsa vår förlust eller för att definiera vår risk. Eftersom vi måste köpa en option för att åstadkomma detta, minskar det summan pengar vi skulle få från försäljningen av det första alternativet.

Det finns inte mycket tidsvärde kvar i dessa alternativ så det finns inte mycket pengar att tjäna. När vi väl räknar in provisionsavgiften skulle denna handel erbjuda oss mycket liten vinst. Det är dock inte meningen med det här exemplet.

Poängen var att visa hur vi kunde sälja en OTM-option och göra en vinst genom att ge tid att förfalla värdet av det alternativet. Exemplet var att visa hur vi kan använda en spread för att definiera vår risk och skydda vårt konto från en Black Swan-händelse.

Genom att gå igenom exemplet kan vi ta affären i bitar och förstå varför varje del av affären togs.

Först utvecklar vi en marknadsbias och bestämmer trenden. För det andra tittar vi på alternativtabellen för att avgöra vilka pengar alternativet skulle generera. För det tredje hittar vi ett alternativ för att skydda vår nackdel och definiera vår risk. Låt oss titta på ett annat exempel.

5,00 USD BRED KREDITSPREDNING

I det här exemplet har jag gått in i en djupare serie för att hitta alternativ med mer tidsvärde. Det föregående exemplet hade det kortsiktiga alternativet med mycket litet tidsvärde kvar.

Som ett resultat skulle handeln knappt täcka våra provisioner. I det här exemplet gick jag några veckor bort och lyfte fram en bred spridning på $5,00 som kunde säljas för en maxvinst på $71,00. Sannolikheten för vinst är 76 %, den förväntade rörelsen (EM) är 4,72 USD och den maximala förlusten är definierad till 429,00 USD.

Denna strategi är inte begränsad till att endast sälja puts på en hausseartad marknad. Vi kan placera samma strategi med köpoptioner på en baisseartad marknad. Hur? Låt oss titta på exemplet nedan för att sälja otm-kreditspreadar.

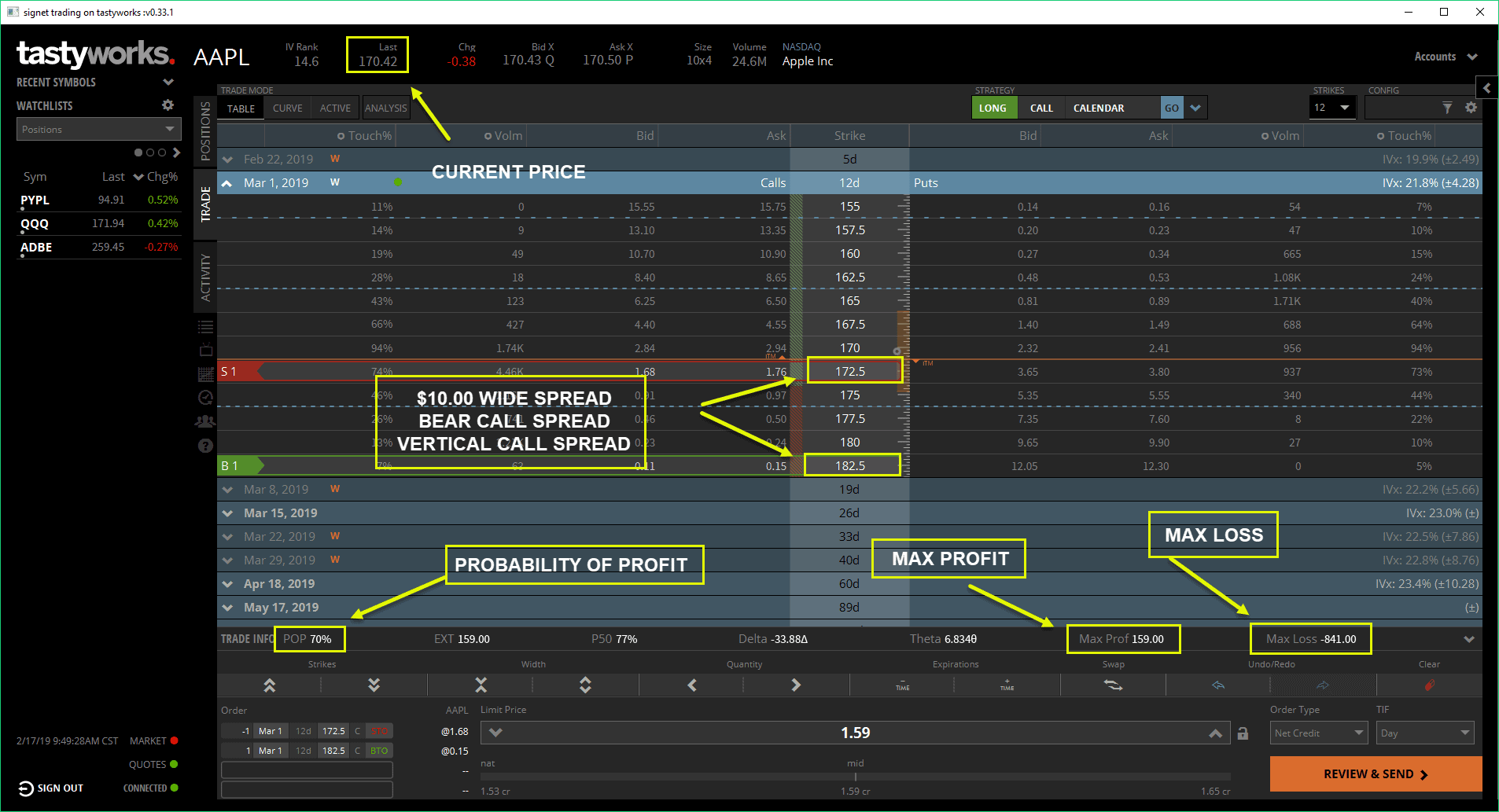

10,00 USD BRED KREDITSPREDNING

På bilden ovan är en optionshandel i $AAPL-optionstabell. Detta är en baisseartad position som ser ut att undvika att hamna i trendmomentumet genom att bygga en spread över priset på $AAPL.

Denna optionsspridning på $10,00 har en maxvinst på $159,00 och en maximal förlust på $841,00. Sannolikheten för vinst är 70%, och det nuvarande priset på $AAPL är $170,42.

Låt oss ta en stund för att diskutera denna maximala förlust mer i detalj. Jag förstår att den här handeln ser skev ut om du inte har sålt optioner tidigare.

Riskbelöningskvoten verkar väldigt ensidig, eller hur? Vem skulle riskera $840 för att tjäna $160? JAG SKULLE. Sannolikheten för vinst och det faktum att jag kan stänga positionen tidigt gör att jag inte bara har en bättre än 50 % chans att tjäna pengar; det betyder också att om priset börjar röra sig i min riktning har jag mycket tid på mig att lämna denna position eller justera den här positionen.

Det enda sättet jag skulle ta hela maxförlusten är om jag placerade den här handeln och aldrig såg tillbaka. Vem skulle göra det?

Säljalternativ OTM är en strategi som drar fördel av marknadstrend och fart. Vi vill undvika att bli överkörda av prisåtgärder.

Som ett resultat går vi in i en handel bakom prisåtgärden. Denna strategi deltar inte i prisrörelsen; vilket innebär att om priset rör sig 0,10 USD eller 10,00 USD tjänar vi fortfarande samma summa om priset följer marknadstrenden från vår analys.

Du bör nu ha en mycket solid förståelse för vad att sälja OTM-alternativ innebär och hur man bygger upp spridningen. Detta är inte slutet på den här diskussionen.

Det finns mycket mer detaljer vi behöver täcka för att ge våra affärer en större chans att lyckas. Därför måste vi också diskutera olika sätt att justera denna handel om priset börjar röra sig mot oss. Faktum är att vi kommer att diskutera dessa saker i ett följande blogginlägg.

Vi kommer att täcka användningen av teknisk analys för att förbättra våra sannolikheter, välja lösenpriser, grekerna och allt annat som nämns ovan. Jag ser fram emot att se dig där!

5 aktier att köpa nu

En ojämn resa framåt

Börsen idag:Teknik får andrum från den senaste försäljningen

Bortförsäljning förklaras – vad är blankning på aktiemarknaden?

Använda Bull Spreads på Live Market

15 städer där bostäder säljs snabbast

Sälja ditt företag? Sluta lämna pengar på bordet

Sälja ett företag för maximalt värde på en utmanande M&A-marknad