De flesta av oss vet hur man tjänar pengar när aktiemarknaden går bra (tjurmarknaden), men vad gör vi när den inte gör det (björnmarknaden)? Vissa aktier och Exchange Traded Fund (ETF) klarar sig bra när marknaden blöder rött. Hur är det ens möjligt? Vårt inlägg om björnmarknader och aktier som är omvända till marknaden kommer att visa dig hur. Nedan finns några exempel på tidigare börskrascher under de senaste decennierna och potentiella verktyg för framtida krascher.

Det finns ingen bestämd tidslängd eller frekvens för en björnmarknad, men historiskt sett händer de vart 8-9 år. Den procentuella förlusten och återhämtningstiden är också oförutsägbara. Här är några exempel under de senaste decennierna.

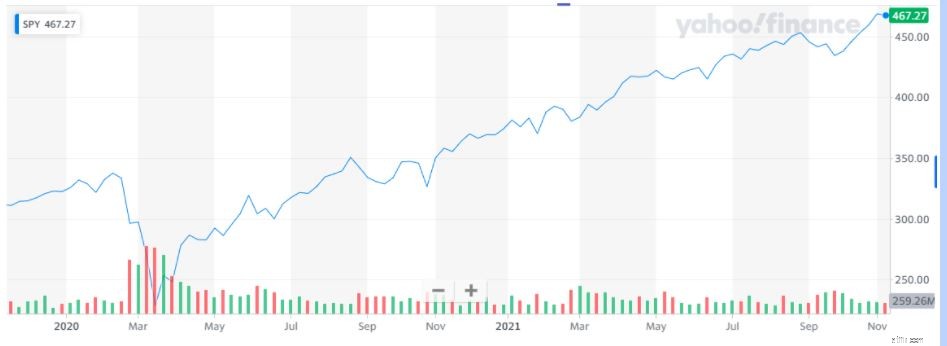

Vi minns alla mars 2020, när globala marknader gick i raseri i de tidiga stadierna av covid. Alla fick panik över farorna med covid och dess effekter på världsekonomin. SPY:SPDR S&P 500 Trust ETF är en diversifierad fond som spårar 500 företag på den amerikanska marknaden, föll med nästan 35 % från sin högsta 19 februari till sin 23 mars. Denna björnmarknad varade utan tvekan drygt en månad och återhämtade sig inom några veckor. Sedan dess har det sjunkit till det högsta någonsin. För bevis titta inte längre än bilden nedan.

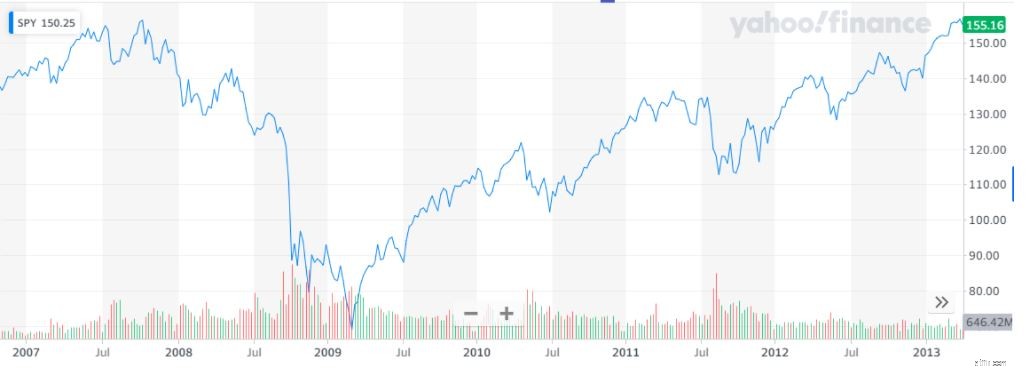

Vi måste gå tillbaka till århundradets första decennium för den sista björnmarknaden när Bitcoins inte fanns ännu. Sedan, 2007, kunde låntagare inte betala sina skulder, och bankerna kunde inte driva in sina avgifter, särskilt för bolån. Detta orsakade en global finanskris i 15 månader, vilket resulterade i att SPY sjönk med nästan 52 % under den perioden, men återhämtade sig efter över ett år.

Dessförinnan, vid sekelskiftet, orsakades dot-comkraschen från 2000 till 2002, som varade i 18 månader, av en snabb ökning och skapande av amerikanska teknikaktier. Investerare hällde sina pengar i dessa företag och höjde sina priser på konstgjord väg. Som ett resultat var intäkterna långt under förväntningarna och kontanter flög ut från dessa företag. Som ett resultat förlorade många aktier betydande delar av sitt kapital och avdunstade inom några månader. NASDAQ-indexet, som huvudsakligen bestod av tekniska aktier, kraschade med över 75 % under den perioden och tog nästan ett decennium att återhämta sig.

Vi kan se att kraschens längd, den procentuella nedgången och återhämtningstiden har varit väldigt olika i de tre senaste kraschen, vilket gör det mycket svårt att förutse resultatet av nästa krasch. Nedan följer dock några verktyg för att tjäna pengar på investeringar som påverkas annorlunda på en björnmarknad.

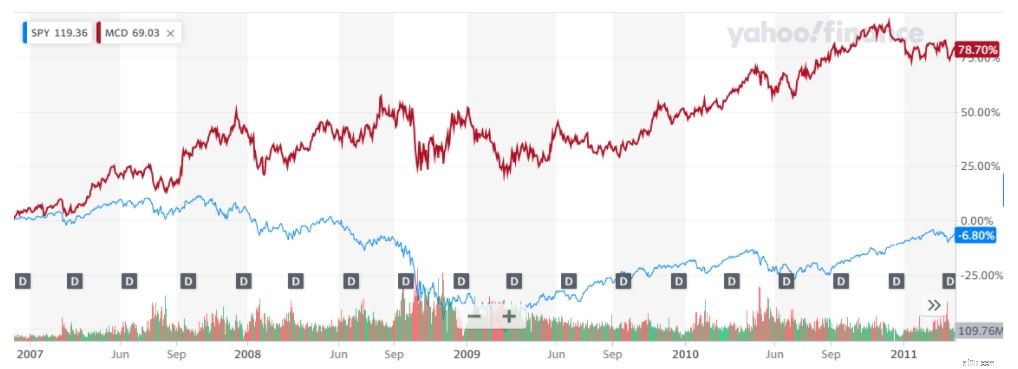

Från efterhand, aktier som presterade bra under krascher ingår i branscher där efterfrågan är konstant oavsett pris, såsom livsmedelsbutiker, snabbmatskedjor och hälsovård. Dessa är viktiga produkter eftersom vi alla behöver köpa mat, billig mat och vi måste unna oss själva. Deras priser kommer sällan att sjunka eller hoppa drastiskt, men de är säkra spel under oroande tider. I början av en krasch sjunker naturligtvis aktiekurserna, men det betyder inte att företagen inte påverkas negativt. Vi ser vanligtvis ett fall i aktiekursen med en ökning av vinsten. I slutändan är många oberörda av någon ekonomisk nedgång.

I diagrammet nedan kan vi se jämförelsen mellan SPY-index (i blått) som nämnts tidigare och ett gigantiskt multinationellt amerikanskt företag, Walmart (i rött), från början av 2007 till efter kraschen. Konsumenter spenderade vanligtvis mindre under de svåra månaderna, men inte på Walmart. Ironiskt nog ökade deras försäljning och de tjänade.

Obs! Costco presterade sämre jämfört med Walmart under 2007-2009 men slutade ändå före SPY-index. Sedan covid har Costco överpresterat både SPY och Walmart, medan Walmarts prestation ligger under SPY.

Detsamma kan sägas om Mcdonald’s (i vinröd) under samma krasch.

Det är svårt att jämföra turbulensmånaden 2020 med tidigare krascher eftersom det berodde på sanitära åtgärder i motsats till direkta problem med marknaden som vid tidigare krascher. Om det är en sak som vi kan dra slutsatsen under denna pandemi, förblev företag med mycket pengar och i god finansiell ställning öppna och tog en hel del affärer från mindre företag som kämpade för att förbli öppna och tillgodose alla myndigheters krav.

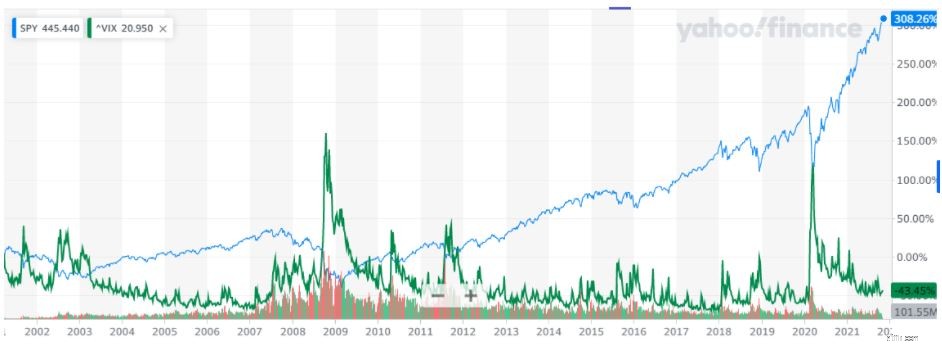

S&P 500 VIX Short Term Futures Index (VIX) är en prognose av marknadssentimentet under de kommande 30 dagarna. I grund och botten försöker VIX förutsäga marknadssentimentet:rädsla eller hopp.

Nedan jämförs det med SPY Index, och vi kan se att de trendar omvänt. VIX tenderar att stiga under röda dagar. Denna investering är avsedd för en kortare hållning eftersom den snabbt kan sjunka i pris. I det långa loppet, när marknaderna är stabila, kan vi se att det svävar runt ett genomsnittspris. Det är inte möjligt att investera direkt i detta index, men vissa ETF:er kan reproducera det. Hur bra är det? Se vårt blogginlägg här för mer detaljerad täckning.

Vissa ETF:er och indexfonder replikerar resultatet för stora återförsäljare, konsumentprodukter och hälsovård. Vi såg från det tidigare avsnittet att de tenderar att prestera bra under stora krascher, eller så är de åtminstone ett säkert kort för att överprestera stora index. De är också ett bra alternativ till att lägga alla dina ägg i en korg när du investerar i en enda aktie och hoppas på det bästa. De kommer att inkludera stora företag som nämndes tidigare, som Walmart, Costco, McDonald's och teknikaktier som passar även i andra sektorer som Amazon, men de inkluderar också aktier med mindre bolag. Sammantaget minskar risken under tuffare tider.

Ett annat alternativ är att hålla fast vid ETF:er med en vanlig utdelning. Aktier betalar ut en utdelning till sina aktieägare regelbundet (månadsvis, kvartalsvis), vilket garanterar en viss inkomst. De kan vara mycket diversifierade, vilket ger investerarna ytterligare skydd.

Det är inte lätt att förutsäga vad man ska göra under en marknadskrasch. Lyckligtvis erbjuder marknaden olika verktyg för investerare som vill investera själva (aktier) eller för dem som vill att andra ska ta hand om deras pengar (ETF/Index).

Om du vill lära dig mer om hur du kan tjäna på att investera i aktier som Amazon, Costco och McDonalds, gå vidare till vårt kostnadsfria bibliotek med utbildningskurser. Vi har något för alla, inklusive handelsalternativ för de med små konton.

Björnmarknadens torka skämde bort oss

De 9 bästa aktierna på America's Last Bear Market

De 11 bästa (och 11 sämsta) aktierna på den 11-åriga tjurmarknaden

6 aktier, 3 obligationsfonder som är bra för miljön och din portfölj

Warren Buffetts 11 bästa aktier på björnmarknaden

De 25 bästa aktierna sedan covid Bear Market Bottom

Vad man ska göra när marknaderna är volatila och osäkra

Är terminsmarknaderna effektiva?