I den här artikeln, låt oss ta reda på om det är värt att köpa IDFC Bank-aktier. Det väcker oro över ödet för indiska privata banktjänster, esp. banker förutom "Too big to fail" lista över namnen. Nyligen har få indiska privatbanksnamn som Lakshmi Vilas Bank, PMC Bank och Yes Bank varit i nyheterna som inte har fallit bra i smaken hos aktieägarna.

Om författaren: Ravi Kumar har en examen i datateknik. Han är intresserad av beteendeekonomi, aktiemarknad, läsning av indisk historia och mytologi. Ansvarsfriskrivning: Ingen del av denna artikel ska tolkas som investeringsråd. Också av samma författare:(1) Är Tata Motors aktie ett bra köp? (2) ITC Dividend Analysis (3) Aktieanalys:Är Reliance Industries Ltd värt att köpa? (4) Aktieanalys:Är Tata Consumer Products aktie värd ett köp?

IDFC First Banks aktiekurs har inte gjort mycket sedan banken lanserades, och investerare har gått igenom en oändlig väntan på att se ljuset i slutet av tunneln. En stor del av IDFC First Bank-aktieinvesterare känner till banken genom moderbolaget IDFC Limited, och de fick aktier när moderbolaget förvärvade banklicens i juli 2015 och startade en operativ bank i november 2015 och slutligen delade upp bankenhetens aktier .

Innan vi kan läsa en slutsats måste vi titta på datapunkterna:

1. IDFC Limited förvärvade banklicens i juli 2015 och lanserade en operativ bank i november 2015.

2. IDFC Bank shared blev noterad på börserna efter delningen från moderbolaget, och noteringspriset var 72/- på NSE.

3. I januari 2018 tillkännagav Erstwhile IDFC Bank och Erstwhile Capital First en fusion. Aktieägare i Erstwhile Capital First skulle ges ut 13,9 aktier i den sammanslagna enheten för varje aktie i Erstwhile Capital First. Således grundades IDFC FIRST Bank som en ny enhet genom sammanslagningen av Erstwhile IDFC Bank och Erstwhile Capital First den 18 december 2018.

Ur ett rent affärsmässigt perspektiv har det som började som en institutionell leverantör av finans- och rådgivningstjänster för infrastrukturprojekt samt kapitalförvaltning och investeringsbanker vunnit mark på det finansinriktade institutet för privatkunder (genom att skaffa en licens för retail banking och gå samman med icke- bank finansinstitut som tillhandahåller skuldfinansiering till små företagare, små och medelstora företag (mikro, små och medelstora företag) och indiska konsumenter). Låt oss nu gräva i data för att analysera situationen.

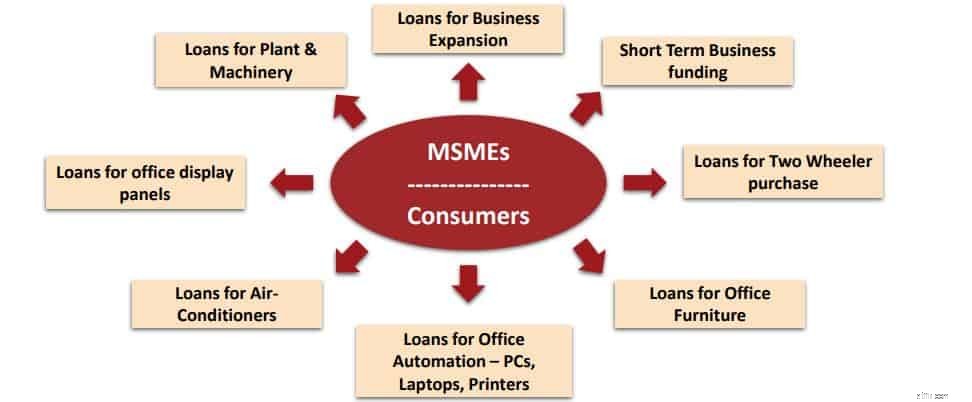

Kapitalet först [Före sammanslagningen] var NBFC [Finansföretag utanför bankerna] som ägnade sig åt små och medelstora företag och detaljhandelssegment. Som synligt var målsegmentet för NBFC främst de kunder som är utom räckhåll för banksektorn på grund av operativa skäl.

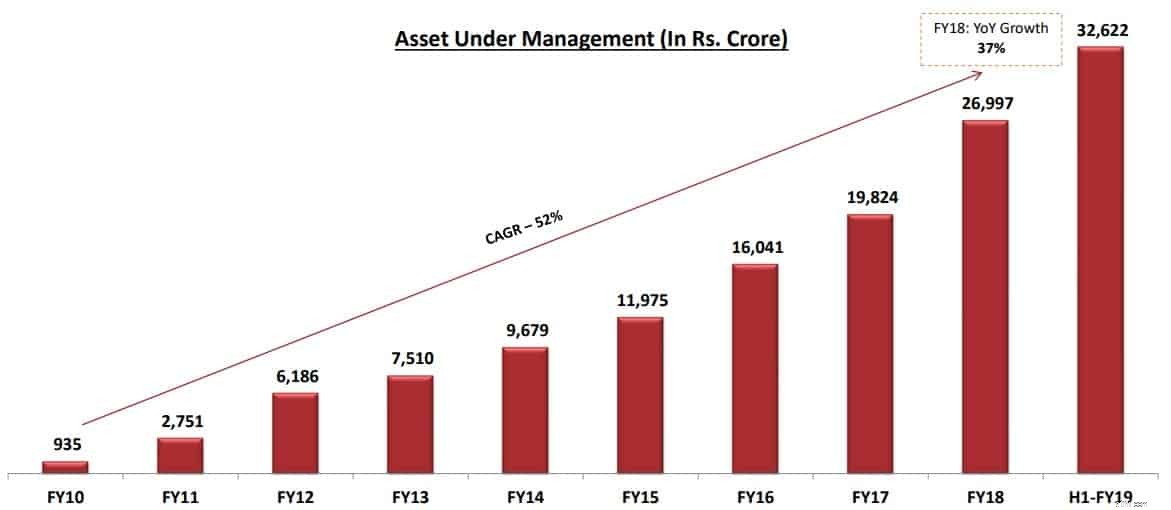

Låt oss nu ta en titt på AUM-tillväxten i portföljen för företaget Capital först tills sammanslagningen tillkännagavs.

Företaget växte AUM med en sund tillväxt på 52 % under det senaste decenniet innan sammanslagningen med IDFC Bank tillkännagavs.

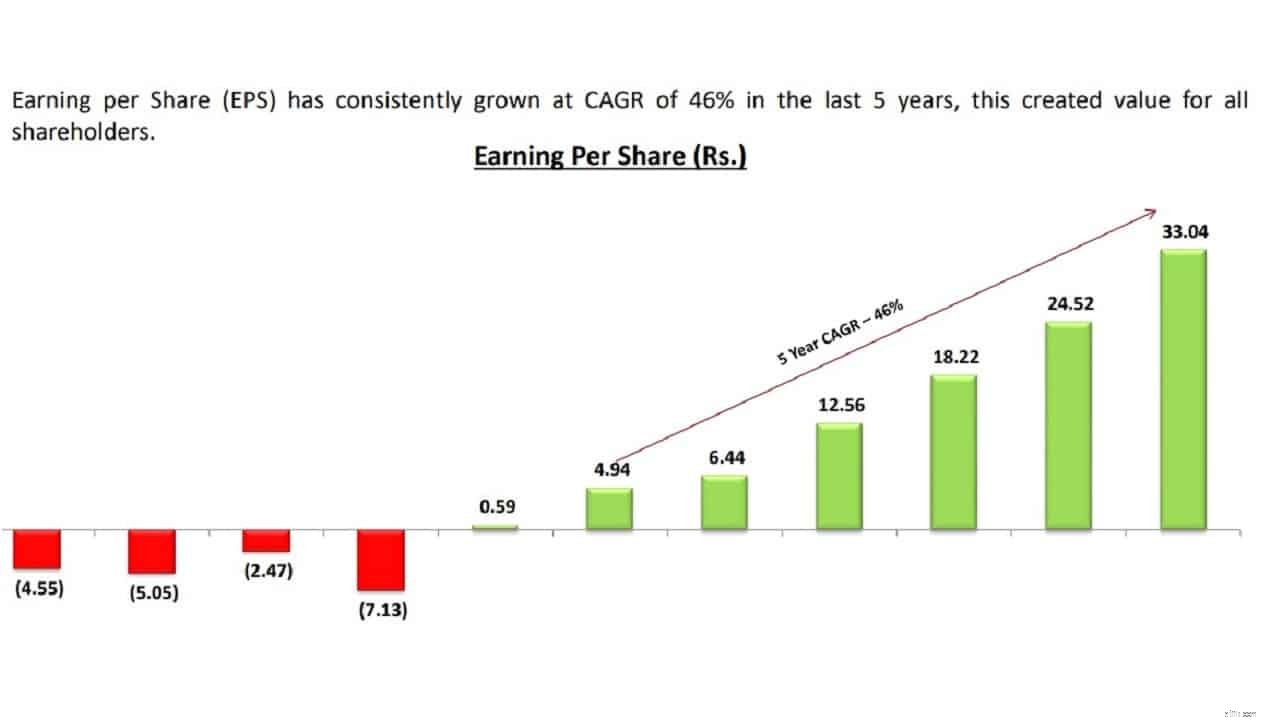

Uppgången i verksamheten återspeglas också i böckerna från Capital First NBFC, företagets resultat växte med en sund takt på 46 % under de senaste 5 åren [före sammanslagningen].

Företaget tillkännagav en fusion med IDFC Bank och aktieägarna i Erstwhile Capital First fick 13,9 aktier i den sammanslagna enheten för varje aktie i Erstwhile Capital First. Således grundades IDFC FIRST Bank som en ny enhet genom sammanslagningen av Erstwhile IDFC Bank och Erstwhile Capital First den 18 december 2018.

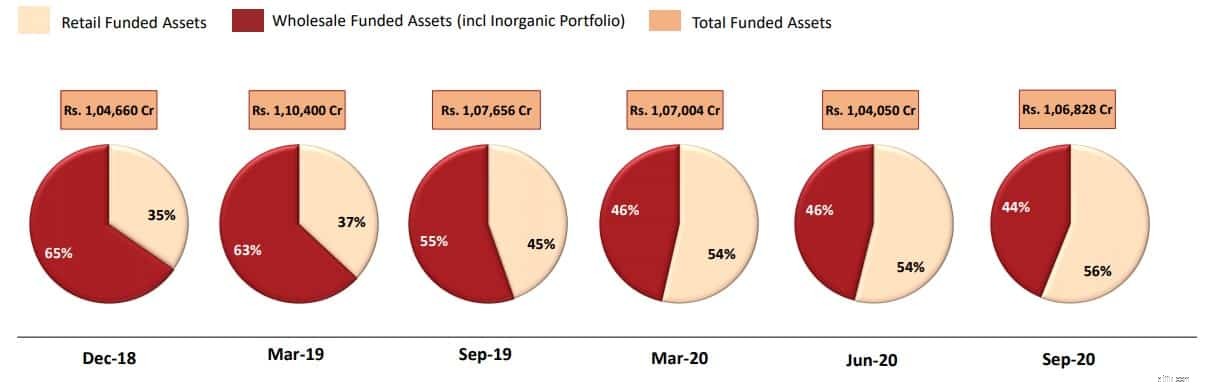

Innan fusionen med Capital First var IDFC-banken en institutionell tung bank och minimal exponering i detaljhandeln och små och medelstora företag på grund av arvet som den haft tidigare. Låt oss nu ta en titt på resultatet av IDFC First-bankens böcker och inverkan på dess böcker efter att sammanslagningen trädde i kraft.

Capital first NBFC förde in detaljhandelssmak till IDFC First Banks [kombinerade enhet] och diversifierade bankens portfölj från grossist- eller institutionell tung portfölj till tung detaljhandelsportfölj. Om du tror på teorin om den rörliga delen, var detta väsentligt ur bokens synvinkel för att diversifiera och minska risken i portföljen. Från och med 30 september 2020 är detaljhandelns bidrag till de totala lånetillgångarna 63 % .

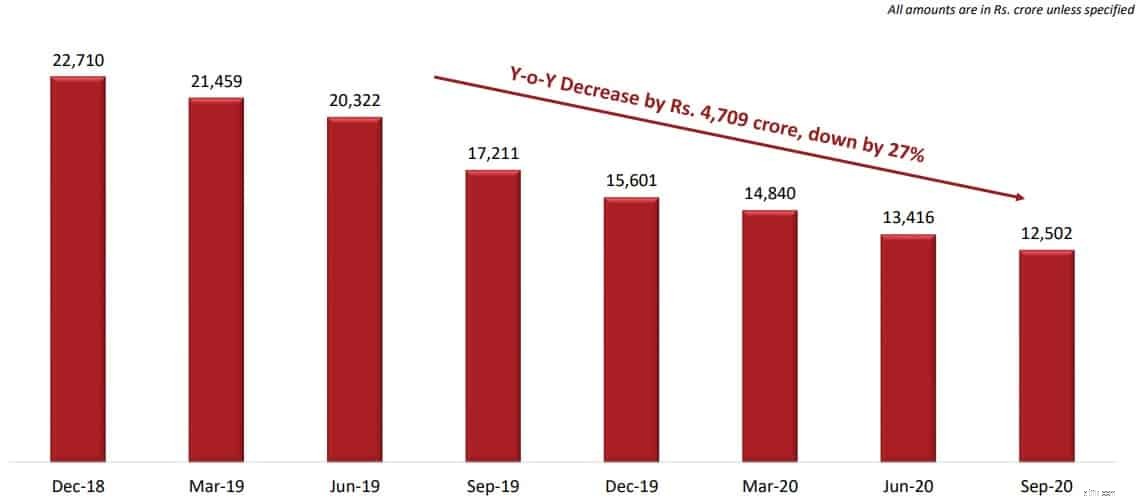

En annan punkt av intresse för investerare skulle vara att kontrollera år eller år minskning av låneboken för infrastruktur, vilket var en av de angivna anledningarna till sammanslagningen med NBFC.

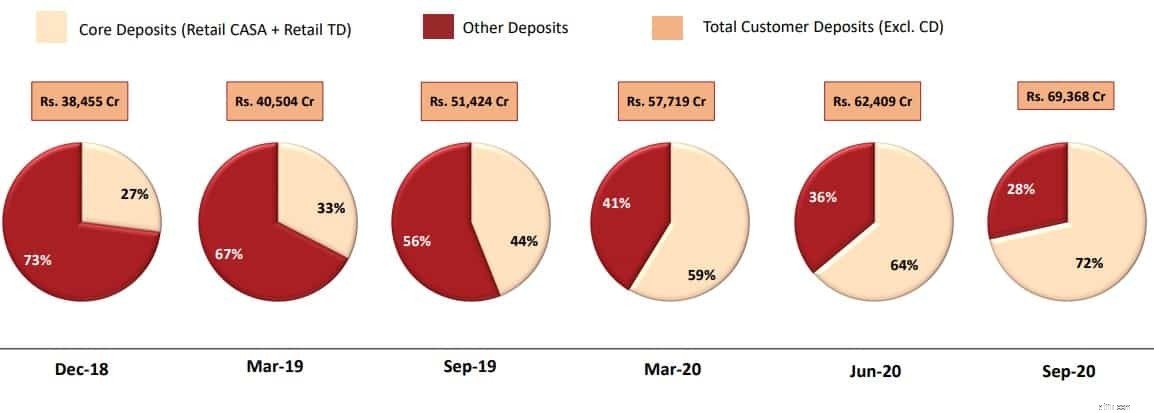

Går vi vidare till den övergripande inlåningen och kategorin av inlåning:"Banken är fokuserad på realiseringen av skulderna, vilket återspeglas i tillväxten i dess kärninlåning. Sådana insättningar är klibbiga och hållbara till sin natur i jämförelse med institutionella lån. Kärninsättningar (Retail CASA + Retail Term Deposits) som en % av bankens totala kundinsättningar den 30 september 2020 var 72 % jämfört med 27 % den 31 december 2018 (fusionskvartalet).”

Detta är vad banken har uppgett i de senaste anmälningarna till börserna. Som tidigare nämnts ligger bankens fokus på detaljhandeln än att bara vara en institutionell utlåningsorganisation, vilket också återspeglas i framstegen mot "Detaljhandel" enligt nedan.

Banken har utökat kontorsnätet för att bredda räckvidden och även utnyttjat kanalerna för e-KYC-verifiering för att nå slutkunder.

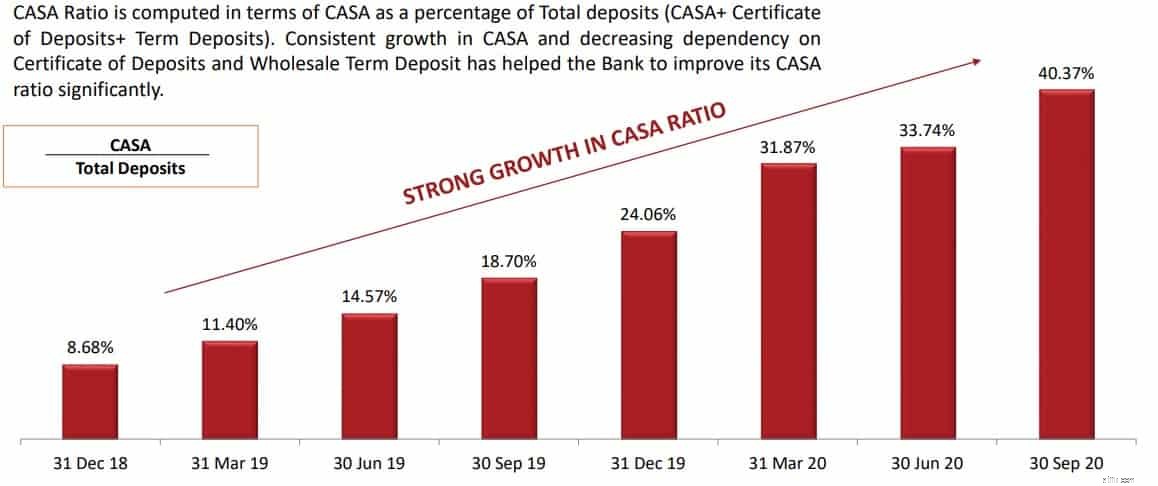

Låt oss ta en titt på nyckeltalet som investerargemenskapen fokuserar på för att mäta prestanda för bankaktier, vilket är CASA-talet. Detta är förhållandet som ger varje bankenhet lägre kostnad för medel för att minska kostnaden för utlåning, anledningen är att banker vanligtvis inte ger någon ränta på löpande konton. Även om denna speciella bank har gett högre intresse än konkurrens på sparkonton tidigare, men det har gett en fördel för att bredda räckvidden och bygga en kundbas och locka konton. Sammantaget, ju högre CASA-kvoten är, desto lägre kostnad för fonderna.

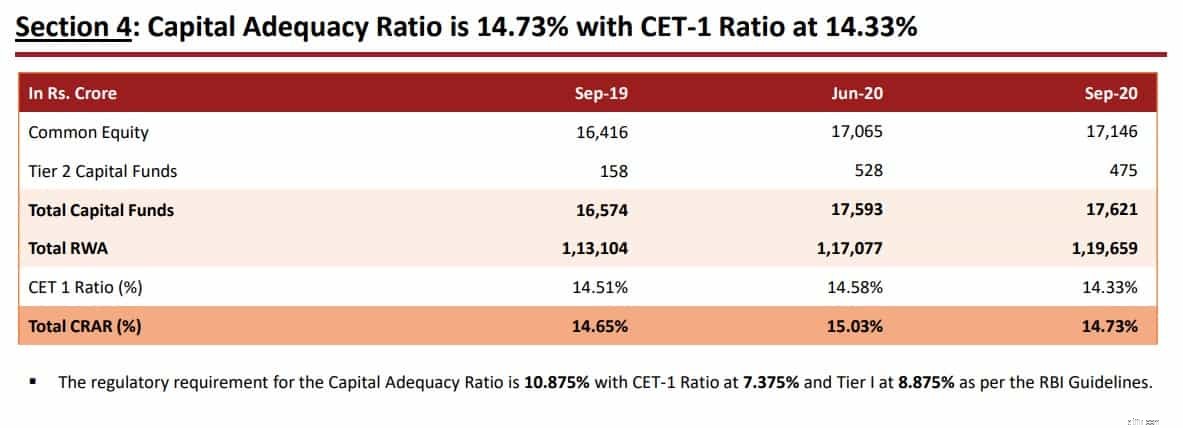

Att flytta till en annan viktig bankinvesterare bör fokusera på är kapitaltäckningsgraden.

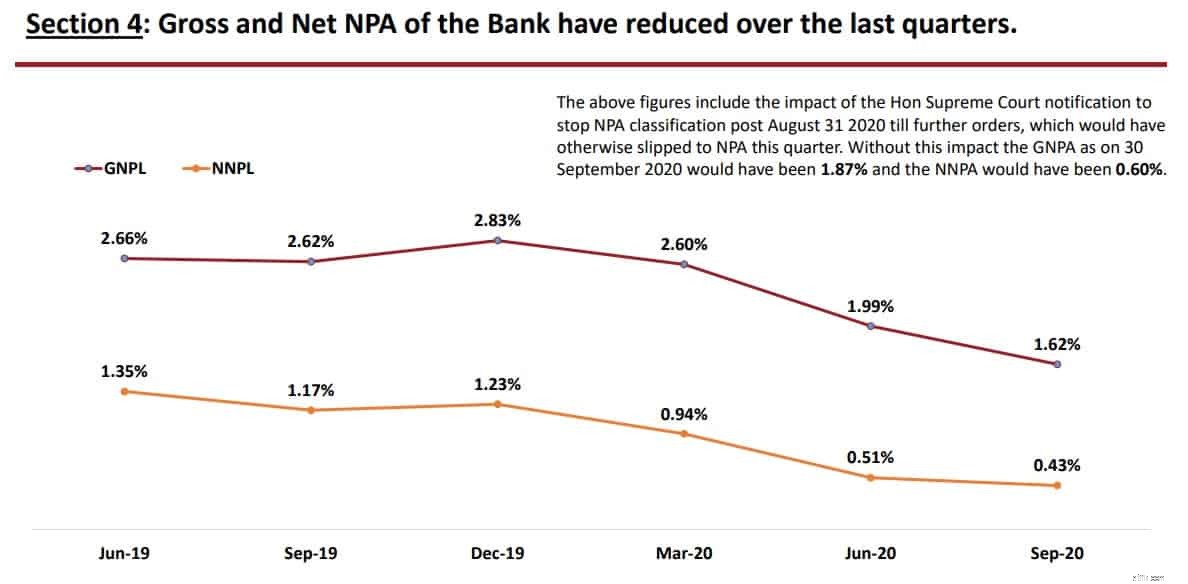

Detta är en annan nyckelaspekt som investerare väntar på med spänning varje kvartal och skulle vilja veta om det finns någon förbättring av tillgångarnas kvalitet.

Banken har tydligt kunnat hantera NPA-kvoten både på nätet, och bruttofronter innebär också att tillgångarnas kvalitet förbättras.

En annan nyhet som borde ge de långsiktiga investerarna ett andrum är:

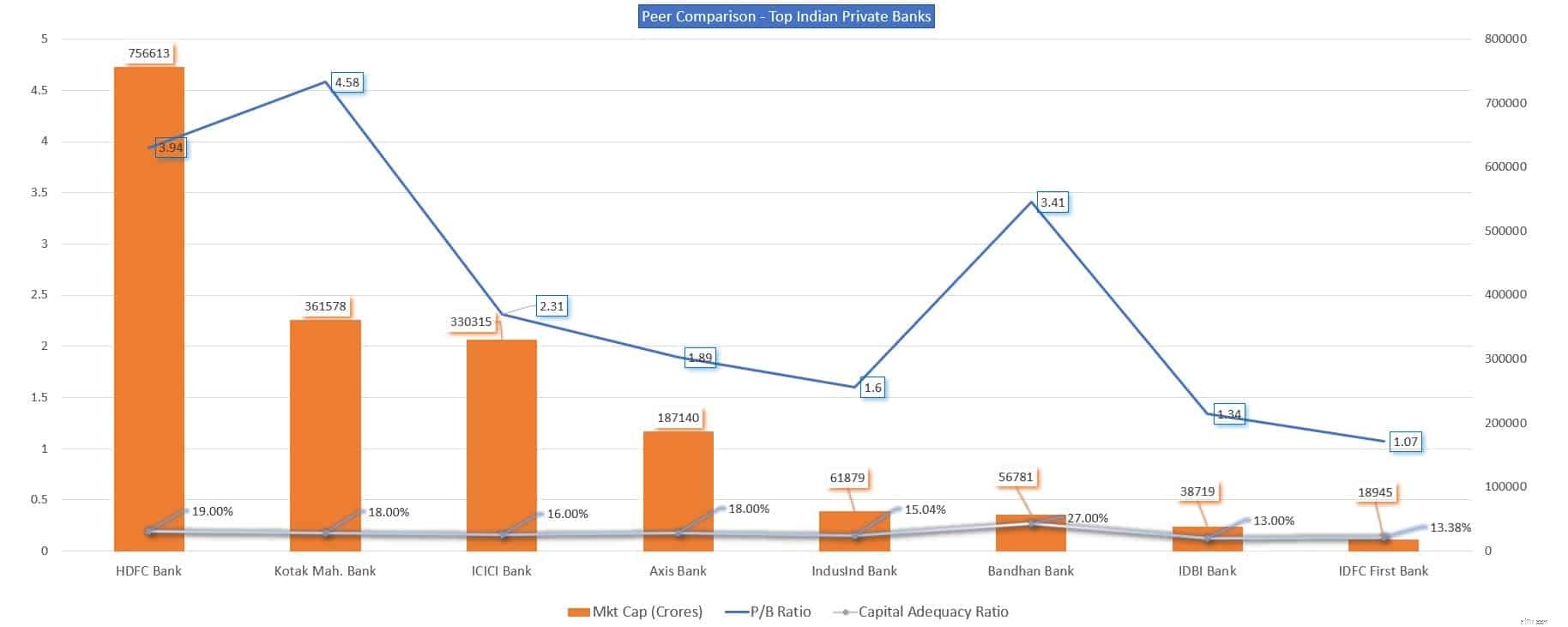

Nu ska vi ta en titt på en jämförelse av IDFC First Bank över Indian Private Banking-utrymme och se hur det fungerar på vissa nyckelaspekter. De nyckeltal som används för att jämföra de indiska privata bankerna nedan är:

Vi har sammanställt data för att jämföra den indiska privata bankverksamheten på dessa nyckeltal.

Det institutionella aktieinnehavet måste ses ur två perspektiv, det ena är före fusionen och det andra är efter fusionen.

I aktieägarmönstret efter fusionen har andelen institutionella investerare inte sjunkit nämnvärt inhemska institutionella investerare, t.ex. inhemska fonder, inhemska försäkringsbolag/ETF:er har ökat sin andel i banken. Detta bör ge en andningspaus för de privata aktieägarna som innehar denna andel.

Låt oss nu sammanfatta:

Om du är en långsiktig investerare som äger aktien, kanske du vill ge banken mer tid att visa resultat eftersom bankbranschen som helhet har mött motvind på grund av sanering av balansräkningen och effekterna av covid-19-bestämmelser.