Hur många av er har hört den överanvända klichén att ni behöver "få dina pengar att fungera för dig ” och inte bara lämna det på banken?

Jag har.

Jag har gått igenom otaliga seminarier och workshops under de senaste åren där jag har hört den här frasen slängas runt.

De kommer att ge exemplet att en tallrik med kycklingris som kostar 2,50 USD för tio år sedan nu kostar cirka 4 USD... och detta beror på "inflation" urholkar värdet på våra pengar.

Men om du tar lite initiativ och kollar SingStats rapporterade inflationstakt för 2018, skulle du bli chockad över att se att den bara ligger på 0,4 %?

Hur kan det vara såhär? Vi vet att saker och ting blir dyrare för varje år och att våra löner stagnerar...

Kan det vara så att 0,4 % bara är inflationen för våra löner? Hmm...

En vanlig indikator som används för att beräkna inflationstakten är Konsumentprisindex (KPI) . Den visar hur mycket en förutbestämd korg med varor och tjänster kostar över tid. Den årliga procentuella tillväxten indikerar alltså inflationstakten.

Den rapporterade (rubrik) inflationen gav oss 0,4 %. Det vi också bör titta på är MAS kärninflationstal – som kommer att vara 1,7 %. Det är en stor skillnad på 1,3 %!

Detta eftersom MAS kärnnummer exkluderar hyror och transportkostnader. Anledningen är att priserna för dessa sektorer kan vara artificiellt satta och påverkas av olika statliga policyer på kort sikt.

Problemet med inflationstakten är att tidsramen för att beräkna en sådan tillväxt är extremt godtycklig.

Olika tidsperioder kommer att visa olika inflationstakt, förutsatt att allt annat är lika.

I Singapore beräknas den nuvarande inflationstakten med 2014 som basår.

Basåren, tillsammans med en ny korg av varor och tjänster som publicerats i Hushållsutgiftsundersökningen (HES), uppdateras vart femte år. Detta görs för att mer exakt återspegla de olika proportionerna av varor och tjänster som Singaporeaner spenderar sina pengar på.

För att få en mer exakt uppfattning om den "riktiga" inflationen baserat på vilka varor och tjänster som i allt högre grad konsumeras av hushållen i Singapore idag, gjorde vi upp en inflationstabell nedan.

Några antaganden och förklaringar måste göras:

| Sektorspecifik KPI-korg | Inflationstakt (justerad för kärninflation) | Rå inflationstakt |

| Mat | 1,7 % | 3,4 % |

| Hälsovård | 1,38 % | 3,08 % |

| Utbildning | 3,1 % | 4,8 % |

Vi ser att den råa inflationen för kritiska varor och tjänster svävar i intervallet 3-5 %. Detta är ett mer representativt inflationsintervall. Till exempel skulle hushållen behöva fler och fler sjukvårdstjänster i framtiden på grund av en åldrande befolkning.

Det är läskigt, eller hur?

Med endast en ränta på 1 % på fasta inlåning, en maximal genomsnittlig ränta på 2,4 % för Singapore Savings Bonds (SSB) och med CPF-konton som ger maximalt 5 % (motsvarande knappt inflationen)...

…Många singaporeaner börjar alltmer inse att de är i djupt skit om de bara passivt förvarar sina pengar på "traditionellt säkra" platser som banker.

Sådana "säkra" platser är inte så "säkra" längre... när du väl börjar se att dina surt förvärvade besparingar urholkar värdet med 2-4 % per år.

I slutändan vill du parkera dina pengar på en plats där avkastningen slår inflationen. Det betyder att vad du än lägger dina pengar på måste tjäna dig 5 % eller mer per år för att vara en givande satsning.

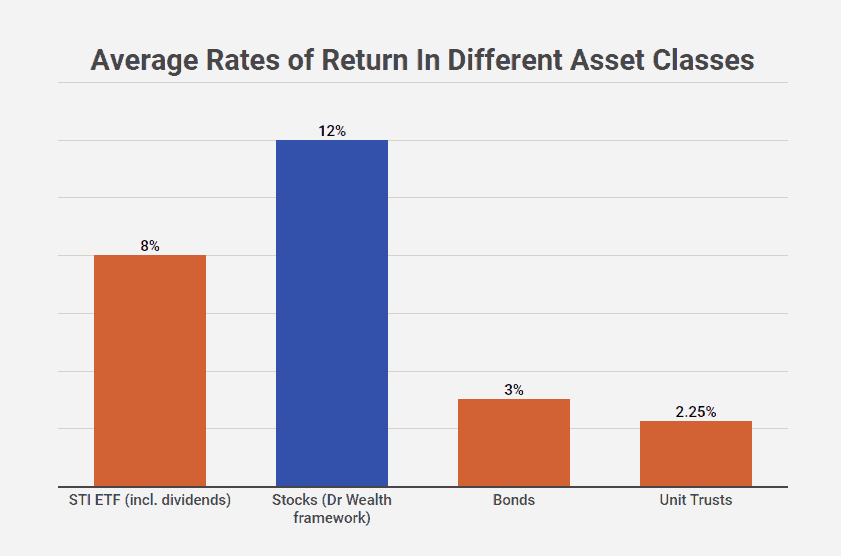

Några av de mer populära alternativen:

Vi tror att Alternativ 1 kan ge dig hög avkastning om du redan har en hobby eller passion som du är extremt skicklig på och har marknadsfört dig väl. Annars kan det vara ganska riskabelt och du kan förlora hela din initiala investering.

På Dr Wealth är vi lite partiska – vi är stora fans av alternativ 2... särskilt aktier .

Vi tror att investeringar är ett av de enklaste sätten att bevara och växa dina pengar på ett säkert sätt.

Vi tror på idén att "investera intelligent". Vi ser till att vi har ett ramverk för att kvantitativt och objektivt bedöma våra investeringar – och inte låta våra psykologiska fördomar komma i vägen.

Vi föredrar aktier eftersom det är lättast att förstå (om man har ett ramverk), och ger en stabil och inflationsslående avkastning på lång sikt.

En av Dr Wealths medgrundare, Louis, har också dokumenterat riskerna och avkastningen för olika typer av investeringar. Du hittar artikeln här.

Slutligen tycker vi att alternativ 3 är bra om du tycker att det är jobbigt att investera på egen hand. Risken är dock att du inte har kontroll över vad fonden eller produkten är investerad i – och du måste acceptera avkastningen även om den inte slår inflationen... eftersom dina pengar vanligtvis är låsta i planen.

Inte ett särskilt intelligent drag – om du frågar mig.

Jag gillar att veta var mina pengar är investerade och känner mig bekväm med att jag kan flytta pengar in och ut från mina investeringar när som helst.

Hittills har vi på Dr Wealth genererat cirka 10-15% avkastning per år på aktier med hjälp av ett ramverk som tillåter oss att investera intelligent. Det är en tillväxt på 5-10 % per år på våra pengar efter att ha tagit hänsyn till inflation!

Om du vill lära dig den exakta processen för hur vi gjorde sådana inflationsslående avkastningar, anordnar vi en introkurs med några veckors mellanrum. Klicka här för att ta reda på när nästa introduktionskurs är!

Varför din inflationstakt skiljer sig från min

Ditt bolån. Din portfölj. Dina pengar. Här är en titt på alla frågor du behöver ställa.

Ska du investera ALLA dina pengar i aktier?!

Monese recension:är det den bästa banken för dina pengar?

Starling Bank recension:Det bästa stället att lägga dina pengar på?

Du bör förvara dina check- och sparkonton hos olika banker – här är anledningen

De bästa bankerna för dina pengar

Vill du hålla dina pengar säkra? Det här är en lista du behöver