Jag är ett stort fan av Tim Ferris (och Buffett så klart).

Varför?

Svaret:reproducerbara resultat .

Han går efter de bästa experterna inom varje område, frågar dem, intervjuar dem, går bakom kulisserna och försöker sedan ta reda på hur de gör vad de gör och på exakt det sätt de gör det så att han kan uppnå samma resultat.

Att göra det är en otroligt intim process. För att få resultat som proffsen måste du röra dig som dem, agera som dem, till och med tänka som dem.

Du måste modellera deras tankar. Deras metoder. Deras principer.

Och särskilt deras principer. Varför?

Livet är för varierat. För komplicerat. För förvirrande för att komma ihåg – och följa – stela regler. Principer å andra sidan...

De vägleder oss.

Forma oss.

Forma våra tankar.

Styr vår riktning.

Det kan överlämna oss till storhet eller förstöra oss om de är förvrängda tolkningar ala Hitler.

Det är därför vi idag fokuserar på de tre nyckelprinciperna som alla investerare borde känna till och förmodligen inte gör.

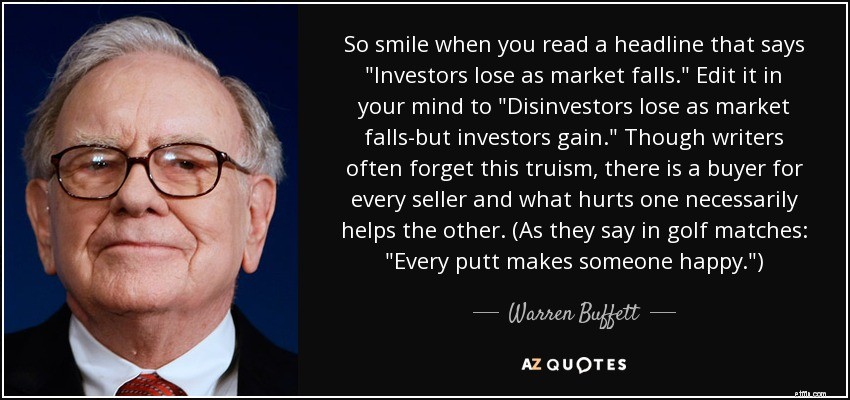

Det finns en djup läxa i citatet:Alla investerare måste lära sig att bestämma det verkliga värdet av vad de häller sina pengar på.

Låt mig ge dig ett exempel.

Anta att Cortina eller Hourglass plötsligt bestämde sig för att göra en försäljning på grund av kontantproblem.

Alla andra i klockbranschen håller fast vid sina priser – de har ingen hyra som de inte kan uppfylla.

Men inte Cortina eller Hourglass.

De har problem och de behövde pengar igår .

Och de är villiga att hugga av en arm för att få pengarna.

Patek Philippe. Rolex. Alla lyxmärken de har säljs nu till 50 % rabatt.

En hel del av er skulle säga "så många som mitt bankkonto tillåter ". Och att efter det skulle du vända höger om och sälja den på Carousell. Eller gå bara till maxi-cash och få 75% tillbaka och vinst direkt.

Och det skulle du ha rätt i.

Här är kickern.

Många av er skulle säga till mig att ni skulle köpa ännu mer.

Och du skulle göra rätt i att göra det på en marknad där alla andra håller fast vid sina värderingar på sina klockor eftersom du skulle tjäna en jäkla massa pengar på att sälja dem på återförsäljningsmarknaden!

När det kommer till aktiemarknaderna agerar folk annorlunda.

Människor köper en aktie som de tror är undervärderad. Och när aktien blir ännu mer undervärderad, när priserna sjunker ännu lägre, öser de faktiskt inte upp mer av det! (förutsatt att inga förändringar i företagets fundament).

Faktum är att många av dem kanske säljer för att komma ur sin position!

Varför finns det skillnader i åtgärder?

En stor skillnad sticker ut.

De kan bestämma värdet på en klocka men inte värdet på en aktie. Det var därför de sålde slut.

När du vet det sanna värdet av något, och när du kan bestämma dess verkliga värde utan fördomar och utan känslor som lerar vattnet, är det mycket, mycket, mycket lättare att se aktierna du valde falla med 50 %. värde.

När allt kommer omkring, om jag tidigare bett dig om 1 USD i utbyte mot att jag skulle ge dig 2 USD, och nu ber jag 0,50 USD för att ge dig samma 2 USD, finns det ingen riktig anledning att vara upprörd över det.

Warren Buffett är definitivt inte upprörd.

Han är faktiskt ganska glad när det händer.

Du borde lära dig att vara glad för det också.

Men först, lär dig hur du tolkar det verkliga värdet av en aktie och se om den verkligen är undervärderad.

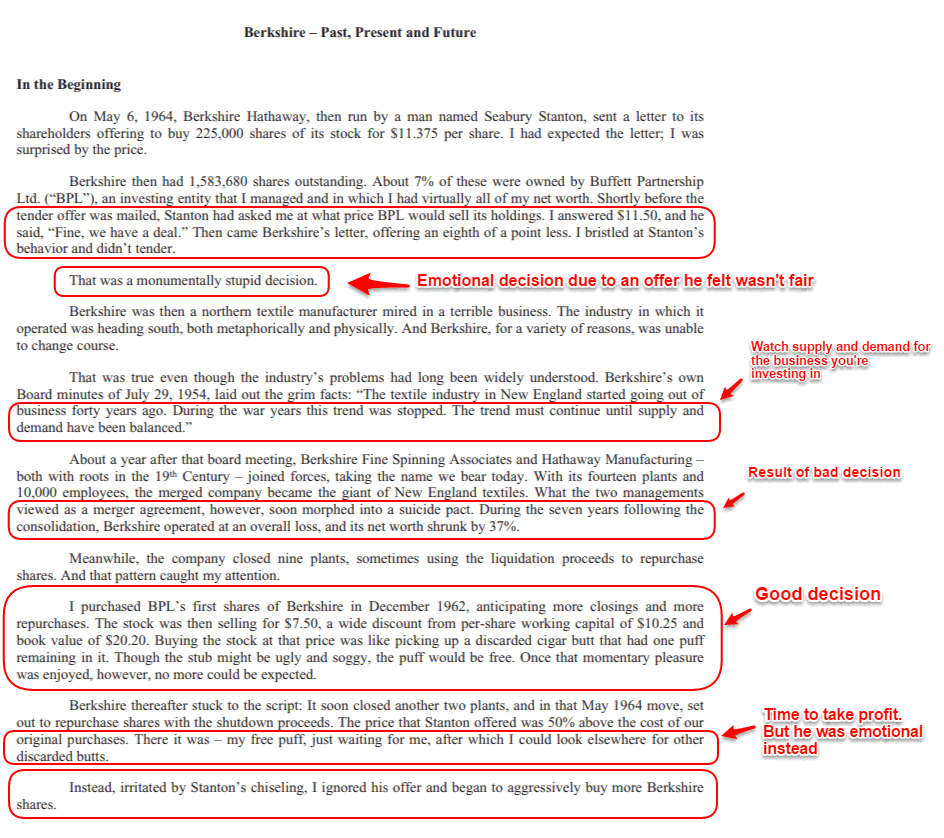

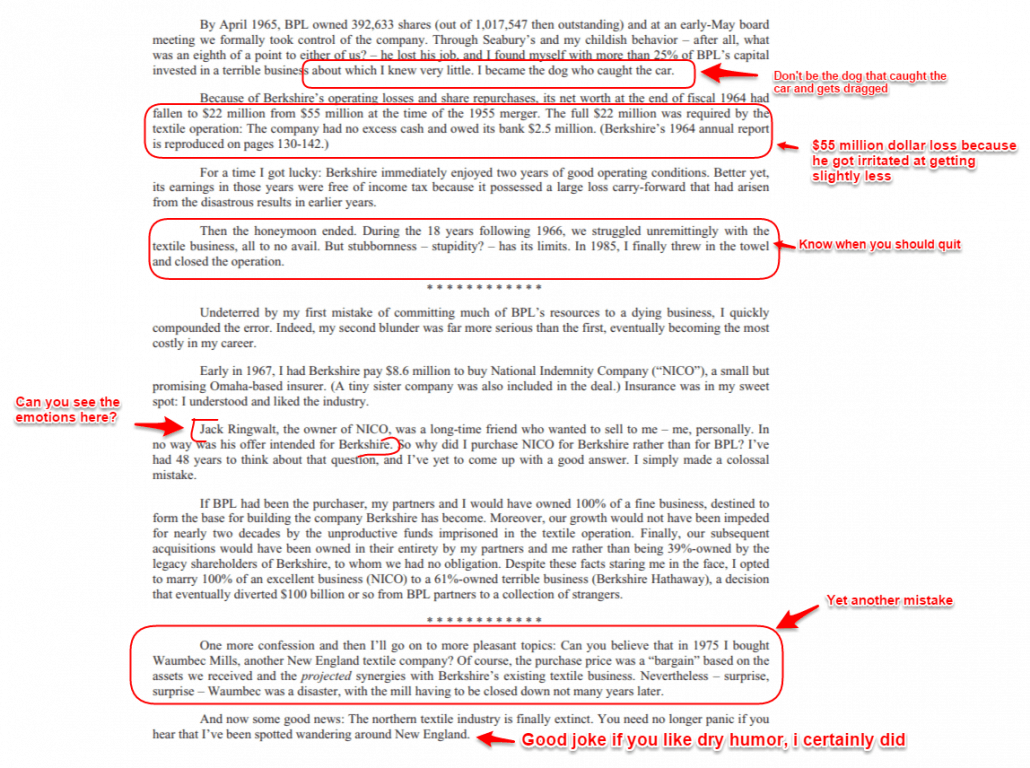

Jag har lagt till nedan en serie skärmdumpar med kommentarer som lagts till för dina fördelar om farorna med att fatta känslomässiga beslut.

Njut.

Och fortsatte.

Totala förluster var rikliga.

Jag hoppas att jag inte behöver imponera på dig nödvändigheten av att inte tillåta dig själv att fatta känslomässiga beslut.

Det är därför vi alltid betonar att använda ett ramverk för att ta bort känslomässiga beslut från våra investeringsidéer.

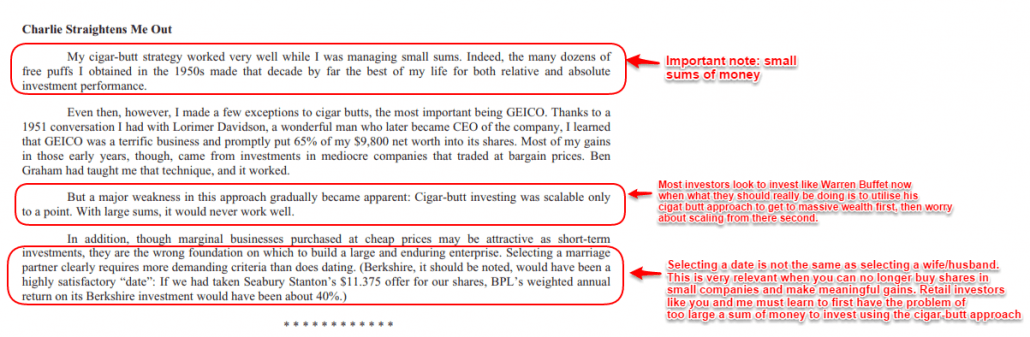

Många investerare fixerar nuförtiden på Buffetts nuvarande investeringsmetod.

Och det med rätta, eftersom han har gått till papperskorgen för nästan varje investerarprofessionell eller på annat sätt, samtidigt som han säkrat sig själv som säte för Supreme Investor Overlord Of All Time.

Skämt åsido, vad de flesta inte verkar inse är att Warren Buffett bara investerar som han gör nu, eftersom HAN ÄR TVÅNGD TILL.

Han har helt enkelt för mycket pengar att växa för att kunna använda sina tidigare metoder.

Att växa 100 000 USD med 20 % är väldigt annorlunda än att försöka öka 100 miljoner USD med 20 %, vilket är väldigt annorlunda än att försöka öka 1 miljard USD med 20 %.

Ta en titt på Buffetts ord.

I grund och botten var Warren ett offer för sin egen framgång. Han blev för framgångsrik för att fortsätta använda samma metoder.

Det är ett lyckligt problem för att vara säker. Och vi bör alltid vara medvetna om att det var hans cigarrfimp-tillvägagångssätt som gav honom problemet "Jag har för mycket pengar för att växa meningsfullt".

Jag skulle vara glad över att ha det problemet.

Och jag skulle inte ha problem med att köpa underbara företag till rimliga priser när jag också har för mycket pengar för att växa meningsfullt.

Om du ännu inte är miljardär, var en yngre Buffett och hitta cigarrer.

Om du är en miljardär, var äldre Buffett och försök hitta underbara företag till rimliga priser.

Investerare bör notera.

Alltid,

De flesta artiklar på webben kopierar och klistrar in en massa skämt och citat utan att egentligen någonsin försöka få fram hela sammanhanget i det.

Jag tycker att det är kriminellt clickbaity. I gengäld för din tid att läsa min artikel och ditt e-postmeddelande, känner jag att du förtjänar den fulla vikten av fördelen och värdet jag kan ge dig som författare/pedagog/investerare.

Annars förtjänar jag inte din tid eller läsekrets. Det har varit, och kommer alltid att vara, driftsparametrarna för författarna på Dr Wealth.

om du tror på det vi gör och om du har ett stort intresse av att uppgradera dina investeringskompetenser får du gärna prenumerera.

För dem bland er med passion och drivkraft att lära, växa och påskynda ditt lärande , och som verkligen vill ta igen förlorad tid , kan du anmäla dig till en introduktionskurs här om hur vi implementerar cigarrfimpinvesteringar.

Det är helt gratis. Och det kommer att förändra hur du ser på investeringsvärlden på en så grundläggande nivå att du aldrig kommer att känna samma sak om det igen.

Vi ses där.

5 saker dina barn borde veta innan de ärver dina pengar

Låt inte en egodriven portfölj krascha din pension

Vad du inte vet kan skada din pension

De 10 billigaste Warren Buffett-aktierna

10 av de billigaste Warren Buffett-aktierna

13 Best Warren Buffett Growth-aktier

5 aktier Warren Buffett skulle köpa om han var S'porean

Topp 5 Singapore Net-Net-aktier som unga Warren Buffett skulle älska