Värdestrategier kan tillämpas var som helst och även om singaporeaner gillar att handla i Malaysia, är det inte en populär utländsk aktiemarknad bland investerarna.

En av anledningarna som kommer att tänka på är valutarisken – devalveringen av den malaysiska valutan mot den singaporeanska dollarn. Tidigare var det en Singaporedollar för varannan malaysisk ringgit. Nuförtiden är det en singaporeansk dollar för tre malaysiska ringgit. Det finns en uppenbar risk om du köper aktier i Malaysia, därför om valutan fortsätter att vara mindre värd än vad du handlade den för.

Men det betyder inte att det inte finns några möjligheter eftersom vinsterna kan dvärga valutaförlusterna ibland. Vi behöver bara se till att den potentiella vinsten är tillräckligt stor innan vi investerar.

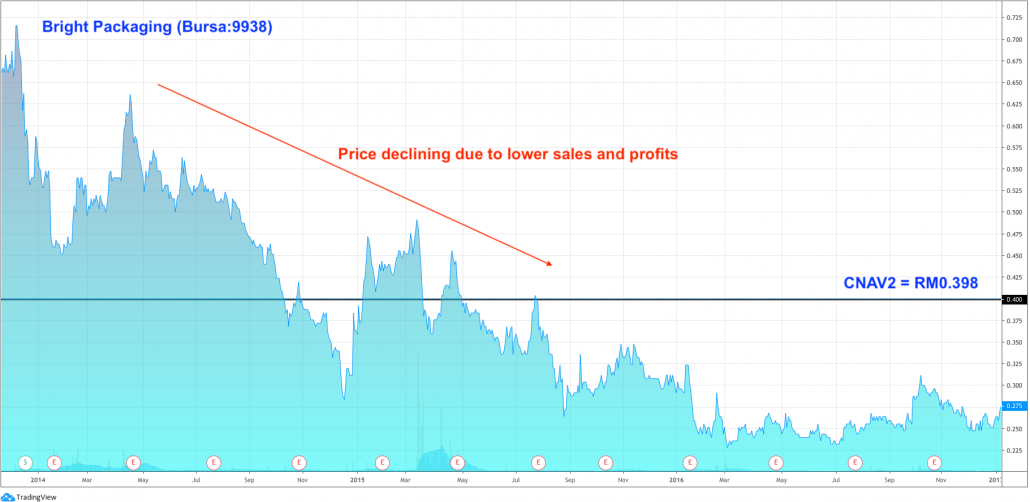

Bright Packaging (Bursa:9938) var en värdeaktie som vi tog upp med vår CNAV-strategi redan 2016.

Som namnet antyder tillverkar företaget förpackningar för konsumentprodukter med fokus på vice – cigaretter och sprit. Phillip Morris är en av deras stora kunder. De har även Jonnie Walker och Chivas Regal som kunder.

Den dåliga nyheten var att den globala tobaksförsäljningsvolymen har minskat sedan 2014 även om intäkterna ökade genom högre prissättning. Lägre antal sålda förpackningar innebär att mindre förpackningar behövs, vilket drar ner Bright Packagings aktiekurs.

För att göra saken värre har Asien en olaglig cigarettfråga som skulle innebära lägre efterfrågan på de lagliga som Bright Packaging producerar för. Filippinerna är den största marknaden för Bright Packaging med Indonesien på andra plats. Malaysia är en liten marknad och hade en av de sämsta uppgifterna om olagliga cigaretter. Bright Packaging kunde ha genererat mer intäkter i Malaysia om den illegala handeln hade begränsats mer.

Med tanke på de dåliga nyheterna mer än halverades aktiekursen till RM0,25. Detta var under vårt beräknade konservativa nettotillgångsvärde per aktie på RM0,398 och kvalificerade som vår definition av en undervärderad aktie. Skuldsättningen var också mycket låg med skuld till eget kapital på 9 %.

23 % av de totala tillgångarna var kontanter och ytterligare 20 % i form av mark och byggnader. Anläggningarna stod för 44 % av tillgångarna och vi halverade vanligtvis detta värde på grund av dess värdeminskning. Sammantaget hade aktiemarknaden kraftigt felprissatta dessa tillgångar som du kan äga till en bråkdel av kostnaderna och få en lönsam verksamhet gratis.

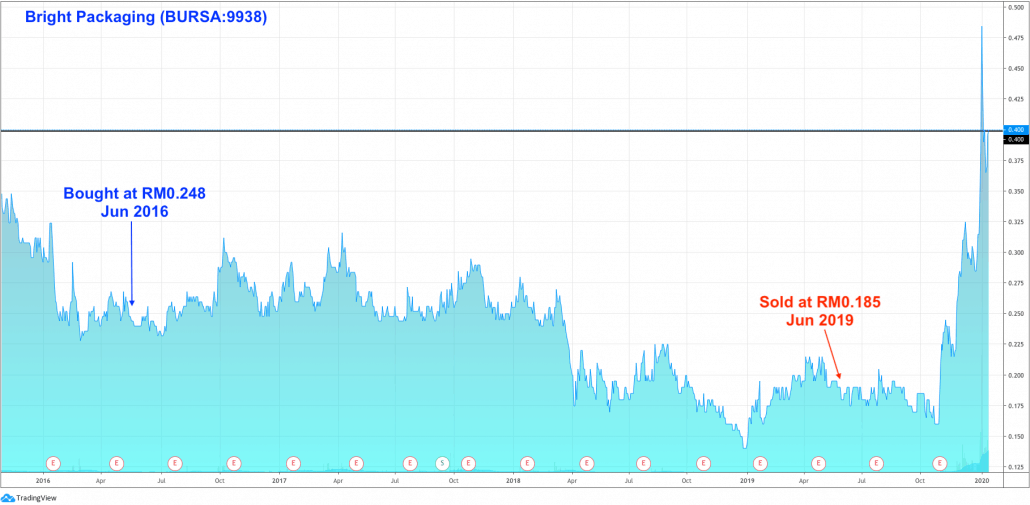

Vi köpte aktien för RM0,248 i juni 2016. Försäljningen förbättrades i slutet av 2016 bara för att redovisa förluster under 2017 och 2018.

Vi hade en 3-års innehavsperiodregel för att förhindra att vi innehade en värdefälla och vi sålde den i juni 2019 för RM0,185 och realiserade en förlust på 28 %.

Så här i efterhand skulle om man höll fast vid det i ytterligare några månader ha förvandlat denna förlust till en respektabel vinst eftersom aktiekursen gick upp så högt som RM0,485, en möjlig vinst på 96 %.

Oturligt. Vi ångrar inte att vi sålde eftersom vi följer reglerna och gjorde rätt. Vi kommer att fortsätta att uppleva sådana incidenter i framtiden och vi kan bara acceptera dem som pristagare på marknaderna.

Utlösande faktor för uppgången berodde troligen på vinstvändningen då 2019 nådde de högsta intäkterna under de senaste 5 åren och företaget gick med vinst.

På ett ljusare sätt lyckas en av våra akademiker sälja till ett bra pris. Hon investerade för RM0,258 i nov 2016 och sålde för RM0,475 i januari 2020. Det var något över 3 år eftersom aktien redan var igång i november och det är vettigt att hålla på lite längre för ett bättre pris. Det var en realiserad vinst på 84 %!

Även om vi inte tjänade på detta, är vi glada att vår utexaminerade gjorde det.

Redaktörens anmärkning;

Vi använde en innehavstid på 3 år eftersom det statistiskt sett är mycket troligt att ett undervärderat företag kan återta fotfästet och fortsätta mot verkligt värde igen inom den tidsramen, vilket bevisades av De Bondt och Thaler, som i sin tur var verifiera Benjamin Grahams påstående att 'intervallet som krävs för att en betydande undervärdering ska korrigera sig själv är i genomsnitt 1,5 till 2,5 år ’.

Vi använder alltså tre år.

Du kommer att inse i den här artikeln att det inte finns mycket matematik och nyckeltal. Vi hade enkla siffror. Vi använde grundskolans matematik. Vi hade ett riktpris. Vi hade ett sätt att veta att aktien var undervärderad.

Investering behöver inte vara svårt. Faktum är att ju svårare det är att analysera ett företag, desto mer sannolikt kommer du att få saker fel . Om du inte gillar det roliga med att gräva in i ett företag, innebär det att hålla saker enkla att du minskar risken för att förlora pengar och ökar dina chanser att öka din förmögenhet på samma gång.

Om du vill ta reda på hur vi gör våra undervärderade beräkningar live, kan du registrera dig för en plats här. Alvin kommer att tillhandahålla en demo, flera fallstudier och ge en diskussion om hur man bäst kan närma sig marknaderna systematiskt med hjälp av en steg-för-steg-process. Vi ses där.

3 oväntade lärdomar om ekonomisk planering från min hund

Hur många investeringsrådgivare bör du anlita?

Till att börja med kostade min skilsmässa mig mina pengar och min värdighet. Jag har bara börjat komma ur skuggorna nu. Lär dig hur min berättelse kan hjälpa dig.

Ska du bokföra vinster i dina fonder?

Var ska du investera dina pengar?

[Fallstudie] Hur vi gjorde 48 % avkastning på Hisense hushållsapparater [Och vår tillväxtstrategi förklaras]

5 investeringslektioner från Jack Bogle

Livsläxor från sagor