Thebearprowl är en handels- och forskningsutrustning med fokus på globala aktier, valuta, räntebärande intäkter och råvaror. Vi ser med idéer som genereras från makroekonomisk och fundamental analys genom att använda ett omfattande utbud av produkter och lösningar över flera tillgångsklasser. Vi tillhandahåller även forskningsrapporter och genomför kurser baserade på de handelsstrategier vi har utvecklat.

Referenser

⦁ #1 vinnare av SGX/Investing Note Stock Trading Challenge 2018

⦁ #3 UOB-SOCGEN-SGX DLC-tävling 2018

⦁ InvestingNote – Active Traders Club (1 av 5 verifierade handelsveteraner)

⦁ Citerat av The Business Times den 9 augusti 2019 på grund av ett framgångsrikt YZJ kort samtal utfärdat från Mar19

Kontakta

Thebearprowl

[email protected]

https://thebearprowl.wixsite.com/website

Innehåll bör inte litas på som råd eller tolkas som rekommendationer av något slag.

Thebearprowl presenterar Project 2025, en serie investeringar på längre sikt. Termen "Projekt 2025" innebär inte att detta är ett mål för år 2025. Termen försöker bara förmedla den långsiktiga visionen för investeringen.

Framgången för varje långsiktig investering är beroende av att det finns både makroekonomiska och företagscentrerade grunder. Sådan framgång stöds vanligtvis av vissa initiativ från företaget i linje med dess vision.

Detta är sjätte i serien av vår jakt på multibaggers. För övriga i vår serie, se dessa länkar:

1) https://drwealth.com/genting-is-undervalued-short-term-pain-long-term-gain/

2) https://drwealth.com/thebearprowl-why-we-think-temaseks-7-35-offer-for-keppel-is-a-poor-price/

3) https://drwealth.com/thebearprowl-perennial-real-estate-holdings-limited-is-undervalued-with-400-upside/

4) https://drwealth.com/thai-beverage-public-company-limited-dominant-regional-fb-conglomerate-poised-to-benefit-from-asean-growth/

5) Dairy Farm International Holdings Limited (DFI SP) (SGX:D01)- Utvecklas in i framtiden

Dairy Farm International Holdings Limited (DFI SP) (SGX:D01) – Utvecklas in i framtiden

DFI och dess intressebolag och joint ventures drev över 10 000 butiker och sysselsatte över 230 000 personer. Den hade en total årlig försäljning under 2018 som översteg 21 miljarder USD (detta siffra faktorer 100 % andel av associerade företag). Det finns också i 12 länder och territorier i Asien. Kina, Hongkong, Singapore, Malaysia, Indonesien står för majoriteten av dess närvaro. Koncernen driver stormarknader, stormarknader, närbutiker, hälso- och skönhetsbutiker, heminredningsbutiker och restauranger under välkända varumärken (se ögonblicksbilden ovan). DFI har en andel på 50 % i Maxim's, Hongkongs ledande restaurangkedja och 20 % i Yonghui(601933:CH), en Kina-baserad operatör av stormarknadskedjor.

DFI är registrerat i Bermuda och har en standardnotering på London Stock Exchange, med sekundärnoteringar i Bermuda och Singapore.

Dairy Farm verkar inom följande segment:Mat, Hälsa och Skönhet, Heminredning och Restauranger. Livsmedel omfattar stormarknad, stormarknad och närbutiker. Health and Beauty omfattar hälso- och skönhetsverksamheterna. Heminredning är koncernens IKEA-verksamheter. Restauranger är koncernens cateringpartner, Maxim's, en ledande restaurangkedja i Hongkong.

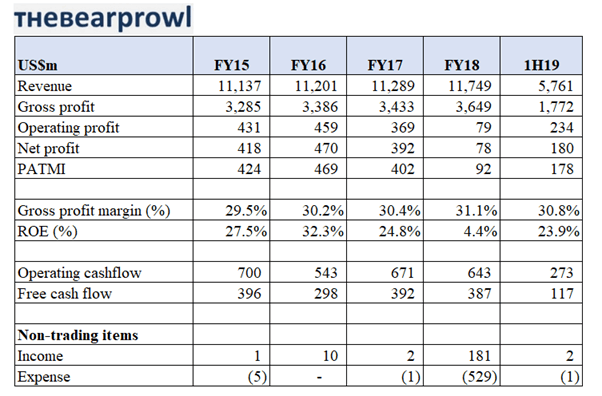

DFI har presterat konsekvent på Intäkts- och Bruttovinstnivåerna under åren, med tillväxt från FY15 till FY18.

Under räkenskapsåret 18 fick dock resultatlinjen en träff till följd av en engångsavgift för icke-handelskostnader för året på totalt 348 miljoner USD. Detta inkluderade en omstruktureringsavgift på 453 miljoner USD för livsmedelsverksamheten Giant Hypermart i Sydostasien, delvis uppvägd av en nettovinst på 121 miljoner USD som huvudsakligen härrörde från omorganisationen av Dairy Farms andelar i Filippinerna och Vietnam och försäljningen av icke-kärnfastigheter. I synnerhet i Filippinerna redovisades en vinst på försäljningen av Rustan Supercenters, Inc.-verksamheten i utbyte mot en investering i Robinsons Retail Group.

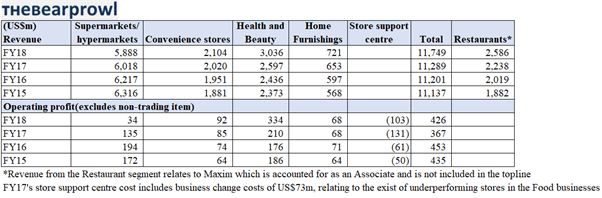

När vi adderar tillbaka dessa engångsföreteelser under FY18, noterar vi att DFI faktiskt har överträffat FY17. Detta drevs av högre vinster från närbutikerna och Hälsa och Skönhet. DFI lyckades till och med sänka företagens kostnader avsevärt. Detta är konglomeratfördelen där mer än ett segment överträffar för att kompensera för ett annat segments underpresterande.

DFI har också presterat konsekvent på rörelseresultatnivåer. Trading ROE har också konsekvent överstigit 20%, möjliggjort av ett D/E-tal på 0,7.

På segmentbasis har alla segment med undantag för Supermarket/hypermarket-segmentet kunnat växa sin omsättning på årsbasis och även driva högre rörelsevinster. Supermarket/hypermarket-segmentet har mött lägre intäkter per butik och lett till flera stängningar och öppningar av butiker på nya platser under åren i ett försök att ta marknadsandelar. Marginalerna påverkades också på grund av konkurrens och otillräckliga förbättringar. Därför beslutade DFI att omstrukturera detta segment under FY18 som en del av en bredare transformationsstrategi.

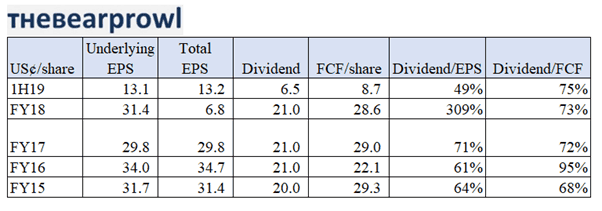

DFI har bibehållit en konsekvent utdelning under de senaste åren och betalat ~70 % av FCF. Med undantag för eventuella operativa krav för ett betydande kontantutlägg, förväntar vi oss att utdelningen bibehålls. FCF har också varit relativt stabil. Vi noterar att FCF har varit cirka 55-60% av det operativa kassaflödet under åren då DFI har varit tillväxtfokuserad. Vi förväntar oss att ytterligare kapitalinvesteringar kommer att göras under de kommande två åren som en del av DFI:s omvandlingsstrategi och förväntar oss att FCF/aktie kommer att vara något lägre. Följaktligen förväntar vi oss att det operativa kassaflödet kommer att förbättras från investeringarna.

Under 2018 var Asien den snabbast växande ekonomiska regionen med Sydostasiens ekonomi som expanderade med 5,1 % i genomsnitt medan Kinas ekonomi expanderade med 6,6 %. Denna tillväxttakt förväntas fortsätta, underbyggd av gynnsam demografi och storskaliga kapitalinvesteringar. Utländska direktinvesteringar i Asien från resten av världen och snabb produktivitetstillväxt förväntas också ge ytterligare höjning. En konsekvens av Kinas Belt and Road Initiative är att betydande handel och investeringar även sker mellan de olika handelspartnerna i Asien.

Befolkningen av medelklass i Asien är nu cirka 1,5 miljarder, och kräver högre levnadsstandard i alla aspekter av livet, inklusive nödvändigheter som mat och andra dagliga förnödenheter. Som jämförelse fanns det bara 0,5 miljarder medelklassmänniskor i Asien för tio år sedan. Den övre medelklassens befolkning förväntas också fördubblas under de närmaste åren från 150 miljoner för närvarande. Förväntningarna på denna tillväxt är ökade konsumentutgifter för väsentliga varor och även vissa icke-diskretionära utgifter.

Medan de nuvarande ekonomiska utsikterna är mottagliga för makrotryck som hänför sig till de ökade handelsspänningarna mellan USA och Kina. Vi tror att den större inverkan kommer att vara på investeringar och investeringar och förväntar oss att väsentliga konsumentutgifter kommer att vara stabila eller till och med växa.

DFI har en meritlista av att genomföra förvärv och även organisk tillväxt genom att öppna nya butiker. DFI har satt upp konkreta planer och mål för nya butiker inom alla segment. Eftersom DFI:s upplåning inte är alltför otymplig förväntar vi oss också ytterligare förvärv i länder med hög BNP-tillväxt och en växande medelinkomstbefolkning.

Tidigare förvärv inkluderar Yonghui Superstores (Kina), Giant Supermarkets (Singapore &Malaysia), San Miu Supermarkets (Macau), PT Hero Supermarkets (Indonesia), Robinson Retail Group och Rose Pharmacy (båda i Filippinerna). Maxim's har själv tagit på sig flera franchiseavtal i regionen, inklusive Starbucks, Shake Shack och Genki Sushi.

Dessa förvärv finansieras vanligtvis av skulder som tenderar att öka EPS och som också gör det möjligt för DFI att bygga stordriftsfördelar på dessa platser.

Efter slutförandet av en detaljerad strategisk översyn under räkenskapsåret 2018, drogs slutsatsen att Southeast Asia Food inte var lönsam i sin nuvarande form, nedskrivningar gjordes mot goodwill och tillgångar associerade med Giant-verksamheten och hyreskontrakten för de underpresterande butikerna har tillhandahållits för som en del av kostnaden för omstrukturering av verksamheten. Kontanta nettokostnader relaterade till omstruktureringsavgiften förväntades vara mindre än 50 miljoner USD.

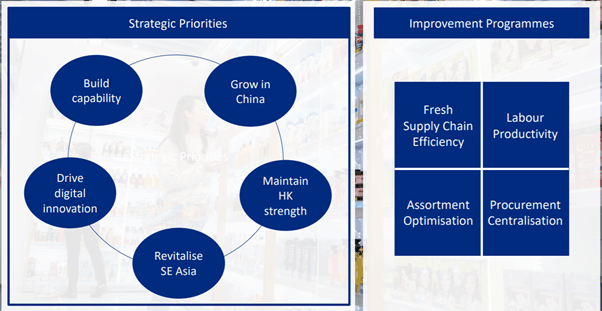

Dessutom har DFI tagit fram några strategiska prioriteringar och förbättringsprogram som förväntas leda till omedelbara fördelar för resultatet. Prioriteringarna och förbättringsprogrammen kommer att driva intäktstillväxt och även kostnadseffektivitet. De strategiska prioriteringarna fokuserar på att öka verksamhetens topplinje samtidigt som förbättringsprogrammet syftar till att driva högre intäkter från samma butik och även lägre driftskostnader via logistisk effektivitet och arbetsproduktivitet.

Risker för lågkonjunktur, kostnadsinflation, valutafluktuationer, ökningar av finansieringskostnader, oljepriser, kostnader för råvaror eller färdiga produkter kan leda till ökade driftskostnader, minska intäkterna eller leda till att vissa av DFI:s verksamheter inte kan uppfylla sina strategiska mål . DFI har företag som anses vara diskretionära konsumtionsutgifter. Dessutom kan konsumenter också byta till varor med lägre marginal.

Den pågående sociala oroligheten i Hongkong har påverkat och kommer att fortsätta att påverka DFI. Det noterades att i Guardian Hong Kong, även om det fanns ökade utgifter för vissa "väsentliga protester" som masker och paraplyer, minskade utgifterna för poster med högre vinst som skönhetsprodukter avsevärt. Som sådan har vi redan sett att medan försäljningen för hälsa och skönhet i Sydostasien förbättrades, försvagades den övergripande hälso- och skönhetsintäkterna då resultatet påverkades av svåra marknadsförhållanden i Hongkong. Maxims prestation har också påverkats av den pågående sociala oroligheten.

Medan huvudfokus för handelsspänningarna ligger mellan Kina och USA, finns det också handelsspänningar mellan andra länder och ekonomiska block. Tarifferna har fått många företag att ådra sig kostnader för att förnya sin logistik och leveransväg och detta är en risk även för DFI.

Regeringens politik för humankapital och infrastrukturplanering är av stor betydelse för DFI. Arbetskraftskostnaderna står för mer än 10 % av intäkterna och 35 % av driftskostnaderna. På liknande sätt står hyreskostnaderna för cirka 8 % av intäkterna och 30 % av driftskostnaderna. Särskilt i Singapore och Hongkong har arbets- och hyreskostnader pressat DFI:s resultat under de senaste åren och kommer sannolikt att fortsätta att göra det.

Efter slutförandet av en detaljerad strategisk översyn under räkenskapsåret 2018, drogs slutsatsen att Southeast Asia Food inte var lönsam i sin nuvarande form, nedskrivningar gjordes mot goodwill och tillgångar associerade med Giant-verksamheten och hyreskontrakten för de underpresterande butikerna har tillhandahållits för som en del av kostnaden för omstrukturering av verksamheten. Kontanta nettokostnader relaterade till omstruktureringsavgiften förväntades vara mindre än 50 miljoner USD. DFI är nu i ett tidigt skede av en transformation och fortsätter också sin tillväxt- och expansionsstrategi, förseningar och oförmåga att leverera den förväntade avkastningen kan uppstå som ett resultat av de andra riskfaktorerna som nämns i denna artikel.

DFI verkar inom områden som är mycket konkurrenskraftiga, och underlåtenhet att konkurrera effektivt, vare sig det gäller pris, produktspecifikationer, teknik, fastighetsplats eller servicenivåer eller för att anpassa sig till förändrade konsumentbeteenden, inklusive nya shoppingkanaler och format, kan ha en negativ effekt på resultatet. Ett betydande tryck från sådan konkurrens kan också leda till minskade marginaler.

Före tillkomsten av internet verkade DFI i stort sett i ett oligopol, men det har nu förändrats med olika shoppingsajter på nätet som möjliggör bekvämlighet, möjligen till billigare priser också. Dessutom, eftersom vissa undersökningar har visat att en kund föredrar att handla i ett fysiskt utrymme, har vissa shoppingsajter nu till och med en fysisk närvaro som förvärrar branschens konkurrenskraft.

DFI måste konsekvent utvecklas bara för att hänga med, och det är deras förtjänst att de ständigt har sett framåt, genom att bygga kapacitet och förnya, både digitalt och offline. DFI rullar också ut

Detta är en sammanfattning som drar samman riskfaktorerna som nämnts ovan, med så många segment och produkter finns det en risk att DFI kanske inte kan leverera en respektabel prestation på alla sina segment. DFI har i genomsnitt 30 % i bruttomarginal och 4 % nettovinst och eventuell underprestation kommer att ha en stor inverkan på nettovinsten.

Denna risk har redan inträffat eftersom vi har sett snabbköpssegmentet dra ner hela gruppens resultat under FY18. Även om det verkar som att snabbköpssegmentet börjar vända, vilket framgår av de stabila 1H19-resultaten, har hälso- och skönhetssegmentet och även Maxim's börjat underprestera som en konsekvens av den sociala oroligheten i Hong Kong. En koncernövergripande underprestation kan ha betydande flödeseffekter på dess operativa kassaflöde, balansräkning och förmåga att upprätthålla utdelningar.

DFI handlas för närvarande på 5,78 USD, vilket motsvarar ett börsvärde på 8 miljarder USD. Detta representerar ett P/E på 19. Handelsintervallet på 52 veckor är 5,65 USD till 9,94 USD. Den 5-åriga handeln låg och hög liknar också den 52-veckors låga och höga.

DFI har handlats till ett PE-tal på 16-34. (exklusive 2018 års icke-handelsutgifter).

Den främsta orsaken till den initiala ökningen av aktiekursen berodde på att den inkluderades i Straits Times index, men omstruktureringen av snabbköpssegmentet och den efterföljande sociala oroligheten i Hongkong fick aktiekursen att sjunka med mer än 40 % från topparna.

DFI står för närvarande inför makro- och konkurrensutmaningar på alla marknader som de verkar och även om de försöker ta itu med underprestanda, driva synergier och även skala upp på varje marknad, är det fortfarande i de tidiga stadierna av sin återhämtningsplan.

Vi härleder vårt mål genom att tillämpa en P/E-modell som antar en PE-kvot på ~25, en ROE på 20 % och en balanserad vinst på cirka 25 % återinvesteras. Vi landade på liknande värderingar genom att tillämpa samma tillväxttakt på EBITDA och krysskontrollera vårt mål mot en 13 gånger EV/EBITDA-multipel (den nuvarande EV/EBITDA-värderingen är cirka 12,8 gånger).

Inträdespris:5,50 USD

Projekt 2025:s inneboende värde:11,00 S$ ger 100 % avkastning (exklusive utdelningar).

Redaktörens anmärkning:För mer aktuella innehållsuppdateringar, gå gärna med i vår drwealth-telegramchatt för liveuppdateringar. Vi har även en AskDrWealth facebookgrupp för frågor angående investeringsidéer och teorier. Njut!

Vill du läsa fler recensioner av Bear Prowl? Se:Går kort på SembMarine Corp

Hur får du ett internationellt kreditkort eller lån

Hur betalar du en internationell postanvisning?

Europeiska Dividend Aristokrater:39 Top-Flight International Dividend Aktier

7 imponerande internationella aktier på väg att flyga

3 sätt att snabba upp internationella betalningar

Vad är en Global ETF?

Nuances of International ETF

Hur utvecklas den internationella penningöverföringsmarknaden?