2020 har precis börjat. Men för många aktieinvesterare kan det verka som en evighet. Bara tre dagar in på det nya året kom en fruktad nyhet på marknaderna.

USA mördade en iransk toppgeneral som väckte rädsla för ett totalt krig mellan de två länderna.

Det fick de globala börserna att rasa kraftigt tillfälligt. Och precis när marknaderna såg ut att återhämta sig visade Wuhan-coronaviruset som först rapporterades i december 2019 snabba tecken på att sprida sig i Kina och utanför.

Detta framkallade minnen av SARs 2003, skrämde marknaderna och satte igång ännu en våg av försäljning mot slutet av månaden.

Jag vet att jag lät all undergång och dysterhet. Men vad gäller marknaderna, är dessa något utöver det vanliga? Nej.

Men om sådana marknadsrörelser gör dig orolig och får dig att tappa sömn, är du inte ensam. För dem som har majoriteten av sina investeringar i aktier är detta en naturlig reaktion.

Varför?

För vi såg hur mycket och hur snabbt aktier kan falla under tidigare kriser. Återhämtningar kan vara smärtsamt långa. Och inte alla har lyxen av tid på sin sida.

Som ett resultat gick många på ett meningslöst uppdrag för att bemästra den svårfångade konsten att tajma på marknaden som ofta slutar värre än att inte göra någonting.

Såvida du inte tror att du är smartare än alla på marknaden där ute, mitt råd:Försök inte vara en spåkvinna och gissa vad marknaden kommer att göra.

Så finns det ingen väg ur denna fix?

Om vi vill ha högre avkastning, har vi inget annat val än att hålla fast vid aktier, köra ut och bära riskerna?

Nej.

Det finns effektivare och säkrare sätt att generera avkastning. Och enkla sådana också. En sådan strategi heter Risk Parity som jag pratade om i ett tidigare inlägg. Istället för att tajma marknaden, fungerar den utifrån två sunt förnuftiga principer.

I Quant Investing-kursen lär vi ut hur man kan bygga en lågrisk multitillgångsportfölj bestående av aktier, obligationer, råvaror och fastigheter med hjälp av riskparitetsmetod.

Strategin är anpassad från vad vi tidigare drev professionellt i fonden, men nedskalad för enskilda investerare (fonden har ett större kapitalkrav ).

Det ger en anständig avkastning med betydligt lägre risk än en 100 % aktie-ETF som SPY. Detta ger oss ett stort utrymme att förstärka avkastningen ytterligare genom hävstång, dvs låna kapital.

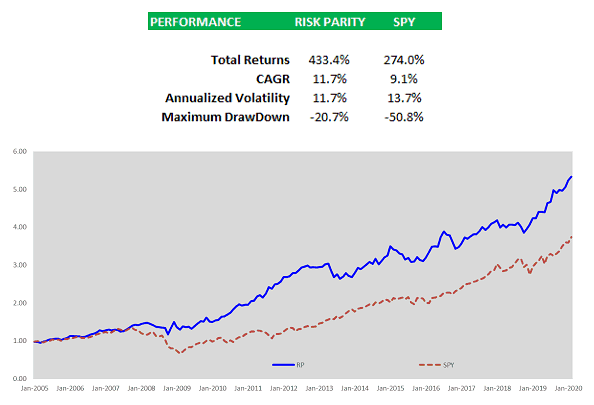

Tabellen visar den tidigare testade prestandan för portföljen med 1,7x riskparitet mot SPY från 2005-2020 (transaktions-, glidnings- och finansieringskostnader är inkluderade). Under denna period kan Risk Parity leverera nästan 12 % CAGR mot 9 % för SPY. Och trots att man använder hävstång, opererar den fortfarande med en lägre risk både vad gäller volatilitet och historiska förluster (maximal uttag).

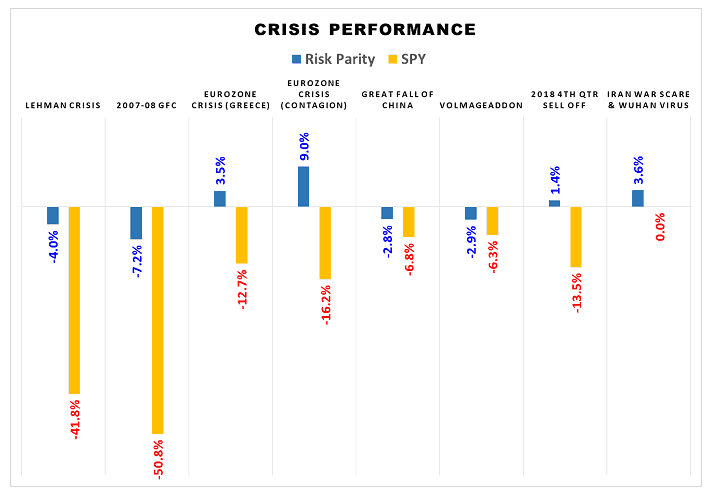

Det som också är värt att lyfta fram är robustheten i en sådan portfölj under stora aktiekriser. Den förlorar betydligt mindre och ger till och med en positiv prestation under några av dessa försöksperioder (se stapeldiagram nedan).

Sedan invigningskursen i början av november 2019 har utvecklingen av riskparitetsportföljen utvecklats stadigt i linje med förväntningarna.

Vi kör nu också strategin vid sidan av att använda riktiga medel. Den sattes på nytt i januari och kom upp bra.

Medan de globala aktiemarknaderna var på väg söderut tog riskparitetsportföljen emot trenden och steg med cirka 3,6 % under månaden (observera att resultatet kan variera beroende på individens finansierings- och transaktionskostnader).

Det är en bra månad att se samspelet mellan olika tillgångar. I takt med att riskerna eskalerar fick aktier direkt slaget. Under tiden ökade tillgångarna i fristaden, vilket dämpade slaget och mer.

Det är så riskparitet fungerar.

3 saker som gifta kvinnor behöver veta om sina pengar

Föräldrar som betalar för allt byter ut sina barn

Kapitalvinstskatter:vad du behöver veta

11 siffror du behöver veta för en säker pension

Uppgraderingsrecension:Vad du behöver veta

Hur man investerar för ditt barns framtid

Försäkring för nybörjare:Vad du behöver veta

En pensionsfärdplan för DINKs