Den 25 februari 2020 ledde BreadTalk Groups grundare George Quek ett konsortium för att lansera ett privatiseringserbjudande för sitt företag på 0,77 S$ per aktie .

BreadTalks aktier har stoppats sedan i fredags och erbjudandet markerar en premie på 19,4 % jämfört med den senast omsatta kursen på 64,5 cent tidigare den 24 februari.

När BreadTalks en gång hyllades som ett framgångsrikt inhemskt företag för att expandera utanför Singapores stränder, kommer BreadTalks föreslagna avnotering utan tvekan att vara "häpnadsväckande" för många investerare. Om privatiseringen går igenom kommer BreadTalk att ansluta sig till andra få välkända Singapore-företag som valde att avnotera i SGX som Eu Yan Sang, Osim och Cityneon.

Bortsett från det vill jag framföra min syn på detta avnoteringserbjudande.

Företaget, dess dotterbolag och intressebolag (tillsammans "Gruppen") är en global livsstilsgrupp för mat och dryck ("F&B"), som driver 13 olika F&B-varumärken, med nära 1 000 butiker i 16 länder, med stöd av en global personal styrka på 7 000.

Deras ikoniska varumärken är kategoriserade under fyra huvuddivisioner som visas nedan:

Erbjudandet görs genom ett specialföretag som heter BTG Holding och det har erbjudit sig att betala 0,77 S$ för varje aktie i BreadTalk som de inte redan äger.

Konsortiets partner äger för närvarande 70,53 % av aktierna i mat- och dryckesföretaget genom följande medlemmar:

(i) Dr George Quek Meng Tong ("GQ"), Katherine Lee Lih Leng ("KL"), Square Investment Pte. Ltd. ("Square" och, tillsammans med GQ och KL, "Medgrundarna") och Piece Investment Pte. Ltd. ("Piece"), som är ett fordon för specialändamål etablerat av GQ och KL; en

(ii) Primacy Investment Limited ("Primacy") och ett direkt helägt dotterbolag till Primacy, Minor BT Holding (Singapore) Pte. Ltd. ("Minor BT").

Tillkännagivandet om erbjudandet angav fyra skäl till logiken bakom BreadTalks avnoteringserbjudande (förenklat med mina egna ord):

1) Tvingande Premium. Erbjudandet ger en uppsida på 19,4 procent jämfört med slutkursen per aktie på 0,645 S$ innan tillkännagivandet släpptes. Det representerar också en premie på cirka 25,0 procent över det volymvägda genomsnittspriset (”VWAP”) per aktie för 6-månadersperioden fram till och med den 21 februari 2020.

2) Större flexibilitet i hanteringen. Konsortiet tror att privatiseringen av företaget kommer att ge dem mer flexibilitet till

3) Spara underhållskostnader för listad status. I händelse av att företaget avnoteras kan det spara på relaterade efterlevnad och tillhörande utgifter för att behålla en listad status. Besparingarna kan sedan kanaliseras på rätt sätt till att stärka dess affärsverksamhet.

4) Inget behov av tillgång till aktiekapitalmarknader. BreadTalk har inte utnyttjat aktiemarknaderna (tänk nyemissioner) för att skaffa kapital under de senaste 10 åren och kommer sannolikt inte att göra det inom överskådlig framtid. Därför anser företaget att det inte finns något behov av att upprätthålla en offentlig notering.

Men det här är väldigt mallade skäl för avnotering. De flesta företag använder nära varianter av dessa så det är inte så användbart.

Jag vet inte den faktiska orsaken men jag spekulerar i att verksamheten inte har gått så bra som han ville.

Det kan vara en slump men VD, CFO och CIO har alla ändrats sedan augusti 2019.

Även om VD:n avgick med hänvisning till hälso- och personliga skäl, kommer vi aldrig att veta om det är den verkliga orsaken som utomstående.

Mitt sjätte sinne säger mig att det måste ha att göra med prestandan som har försämrats.

I sin senaste resultattillkännagivande för FY2019 gjorde BreadTalk en nettoförlust på 5,24 miljoner S$ för året som slutade den 31 december 2019 jämfört med en vinst hänförlig till aktieägarna på 15,19 M$ för ett år sedan.

| Siffror i '000 | FY2015 | FY2016 | FY2017 | FY2018 | FY2019 |

| Intäkt | 624 149 | 614 995 | 599 747 | 609 796 | 664 930 |

| Bruttovinster | 328 813 | 337 487 | 333 282 | 343 146 | 369 503 |

| Räntekostnader | (5 322) | (5 931) | (5 420) | (9 206) | (22 070) |

| Vinst hänförlig till aktieägare | 7 602 | 11 436 | 21 848 | 15 191 | (5 245) |

Med hänvisning till tabellen ovan kan vi se att de totala intäkterna och bruttovinsten har gått neråt något sedan 2017 som den före detta vd var ansvarig för.

Vid djupare grävning kan BreadTalks lägre vinster tillskrivas två huvudorsaker:

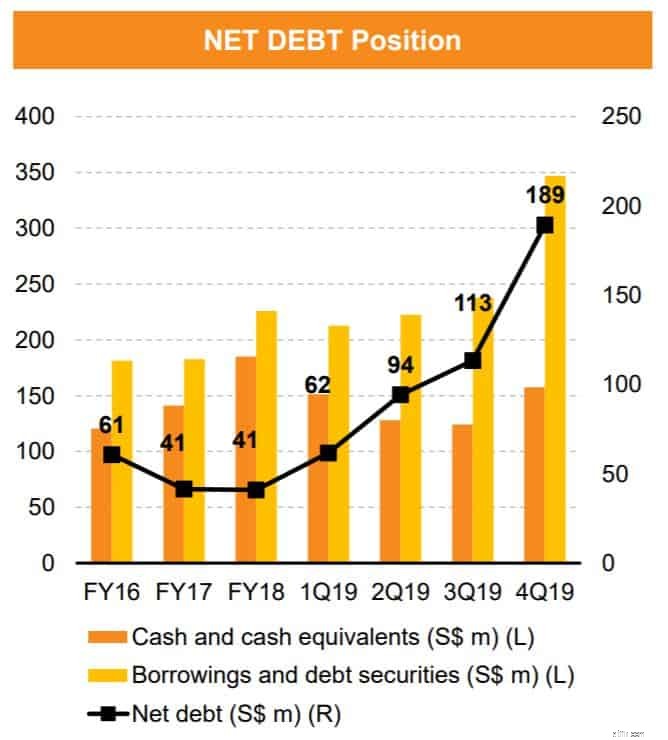

Vilket för oss till BreadTalks finansiella ställning:

Om man tittar på diagrammet ovan har företagets finansiella ställning (svart linje som markerar nettoskulden) försämrats i en oroväckande takt. Dess nettoskuld ökade med mer än 300 % från 61 miljoner S$ under FY2016 till S$189 miljoner under FY2019.

Med tanke på hur länge intäkterna och vinsten har gått neråt, måste George Quek som storägare och grundare av BreadTalk göra något!

Köp lågt och sälj högt. Insiders kommer alltid att föredra att börsnotera under en bull run och avnotera under dåliga tider.

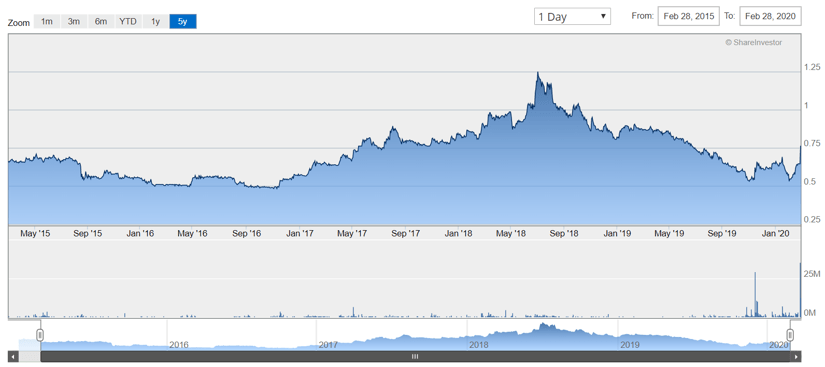

BreadTalks aktiekurs har varierat mellan 0,50 S$ och så högt som 1,25 S$.

Ett erbjudande på 0,77 S$ är ett anständigt pris för att köpa tillbaka hela företaget från andra aktieägare.

Det är ett pris som jag tror kan dra igenom eftersom investerare som köpte BreadTalks aktier före augusti 2019 skulle ha gjort vinster. Endast aktieägare som köpte mellan maj 2017 och juni 2019 skulle gå med vissa förluster om erbjudandet går igenom på 0,77 S$.

Med 70,53 % ägande bör Budgivaren kunna få tillräckligt många accepter för att passera 90 %-strecket.

Den bästa tiden att köpa tillbaka ett företag är när resultatet inte är bra, aktiekurserna är låga och utsikterna är dåliga. BreadTalk råkar vara i den här söta platsen.

Utsikterna är dåliga på grund av Covid-19-effekten samt avmattningen i Kina.

George Quek måste vara säker på att få BreadTalk tillbaka till hälsan och därmed detta erbjudande. Men det kommer troligen att ta lite tid att lägga ner underpresterande filialer för att driva upp vinsten och minska sin skuld därefter.

Jag tror att Erbjudandet har en stor chans att gå igenom på grund av den höga ägarnivån och det är ett anständigt pris som erbjuds under en period av dåliga marknadsförhållanden och ett hav av dåliga nyheter.

Ett sätt att trösta dig själv är att detta erbjudandepris är en kontant exit-möjlighet för dig att realisera hela din investering till en premie till rådande marknadspriser. Med många andra aktier som faller som vindruvor, kanske du mår bättre av att rotera till andra aktier med bättre fundament än att hålla fast vid BreadTalk som fortfarande försöker hitta sin väg ur sitt spår.

Som sagt, i alla avnoteringserbjudanden har aktieägarna råd att ha tålamod och övervaka takten som aktierna har samlats in av budgivaren. Aktieägare kan besluta sig för att sälja aktierna eftersom budgivaren är närmare 90 procentsgränsen.

Och många aktieägare beklagar om de ska köpa det nu till den senaste stängningskursen på 0,76 S$. Jag tycker personligen att det är för sent att gå med i festen nu eftersom det bara finns en ynka 1,3 % vinst från erbjudandepriset och du måste fortfarande vänta några månader innan erbjudandet betalas ut kontant också.

Sammantaget hoppas jag att artikeln kommer att hjälpa dig att bättre förstå BreadTalks erbjudande på 0,77 S$.

P.S. Jag säger min åsikt och rekommenderar inte någon åtgärd. Jag har inga aktier i BreadTalk.

Gå med i denna kostnadsfria session om du vill lära dig mer om aktieinvesteringar.

Kan jag ta ut pengar från mitt kreditkort?

Hur man tar ut pengar från USA

Hur man hittar utdelningar på kassaflödesutdrag

Hur lång tid tar det att ta ut pengar från ett TSP-konto?

Förstå omsättningstillgångar i balansräkningen

Hur utvärderar man pengarna i ett företag?

StoveKraft IPO Review 2021 – IPO-pris, erbjudandedatum och detaljer!

HFFC IPO Review 2021 – IPO-pris, erbjudandedatum och detaljer!