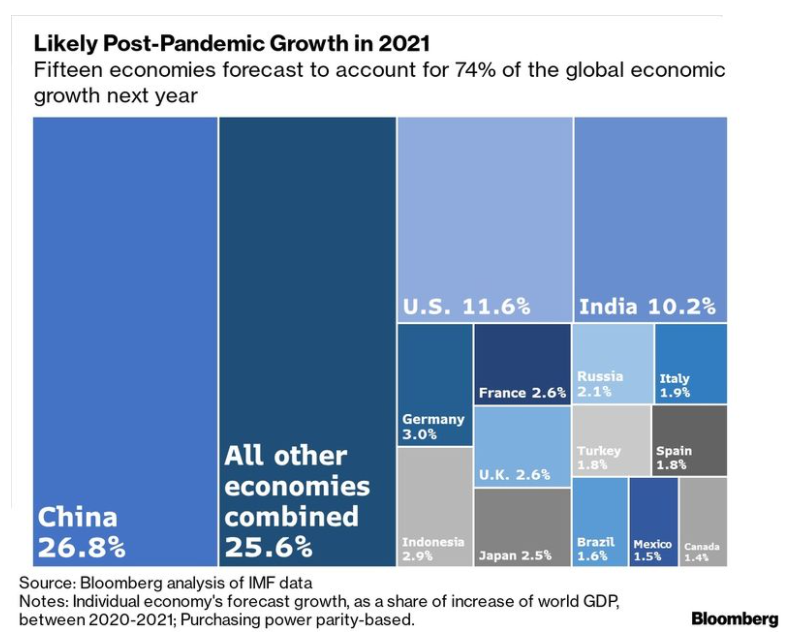

Det är svårt för investerare att ignorera Kinas storlek och BNP-tillväxttakt. I världshistorien har ingen ekonomi gjort ett så stort steg på kort tid som Kina.

Det finns dock vissa komplexiteter kring Kinas aktiemarknad som kan göra potentiella investerare försiktiga, samtidigt som de lockar opportunistiska investerare att hoppa in.

Låt oss ta en titt på fyra sådana komplexiteter:

För närvarande är USA fortfarande världens största ekonomi med en BNP på cirka 20,93 biljoner dollar.

Den amerikanska aktiemarknaden (>200+ år) har en mycket längre historia jämfört med den kinesiska marknaden (30+ år).

Det råder ingen tvekan om att de flesta globala fondbolag och investerare skulle välja att investera mer på den amerikanska marknaden snarare än på tillväxtmarknader som Kina.

Så vem driver den kinesiska aktiemarknaden nu?

Till och med Charlie Munger nämnde att investerare i Kina "älskar att spela på aktier".

Med fler "spelare" i detaljhandeln på den kinesiska marknaden är det ingen överraskning att det är mer volatilitet och aktier tenderar att inte att handla med sina fundamentala värden.

Till exempel, 2015, steg Shanghai Composite Index 150 % innan det kraschade 30 % på drygt 3 handelsveckor. Ökningen som följdes av en härdsmälta hade ingenting att göra med de börsnoterade företagens underliggande resultat.

Det råder ingen tvekan om att Kina har en av de mest volatila marknaderna. Inom sina korta 30+ år av existens hade den kinesiska aktiemarknaden redan hamnat i topplistan över både de bästa och de sämsta marknaderna att investera i.

Detta kan bero på förbudet mot spel och börsen presenterade ett alternativ. Det historiska "Market Cap to BNP" för den kinesiska marknaden kan variera från 35 % till mer än 600 %!

Trots spelmentaliteten och dess resulterande volatilitet är Charlie Munger fortsatt hausse mot Kina. Han skapade till och med rubriker för att han tog på sig positioner i Alibaba under april 2021.

Jag täckte varför Charlie Munger investerar i Kina tidigare.

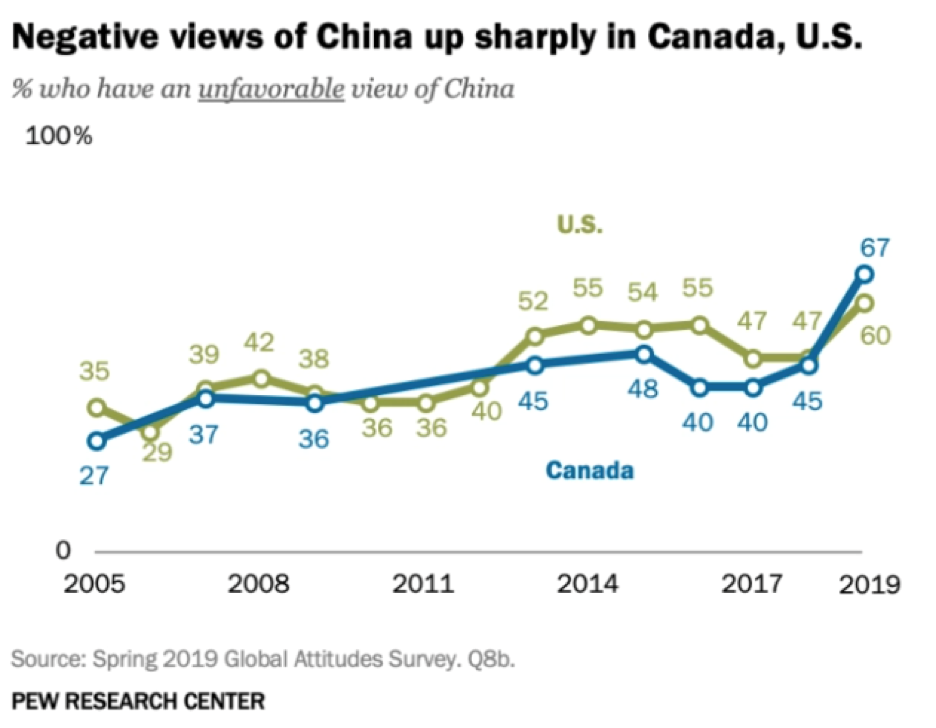

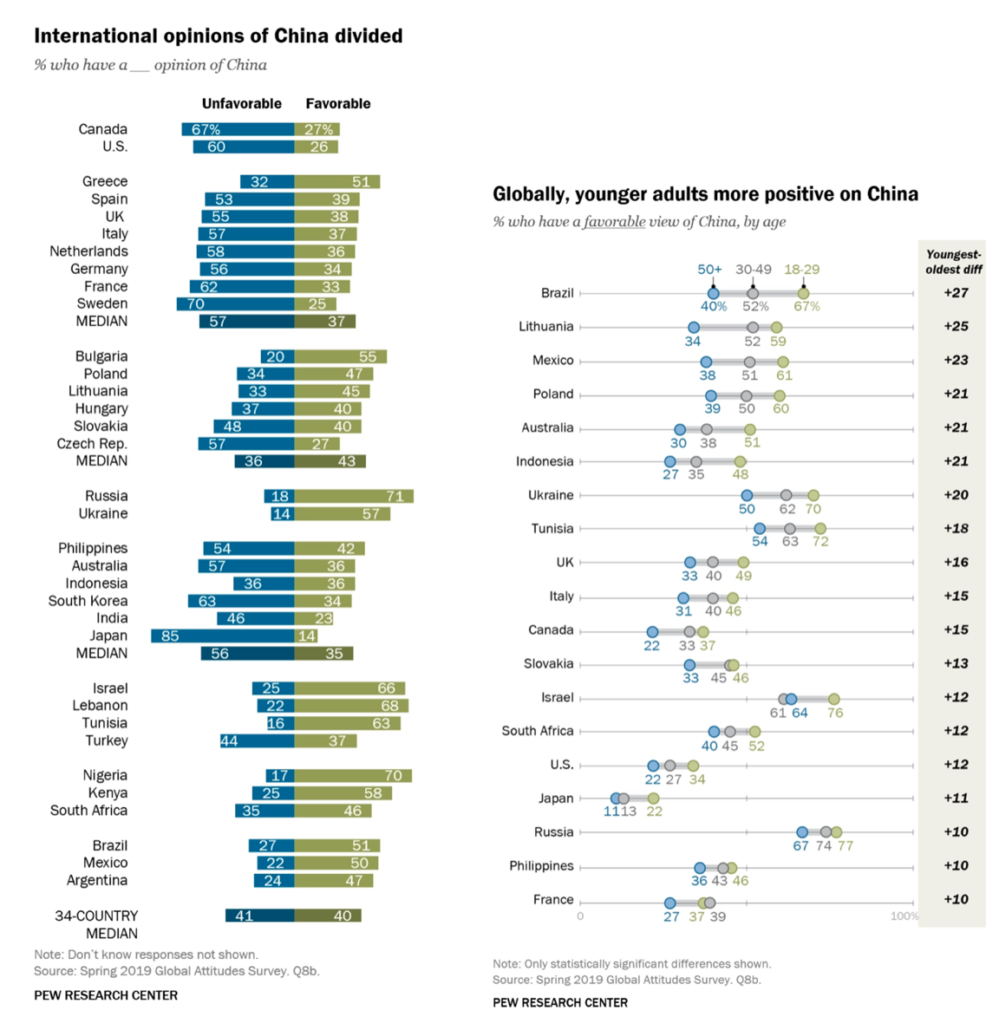

Även med tillväxten och framsteg som gjorts under de senaste åren, är uppfattningen om Kina fortfarande ogynnsam.

En global attitydundersökning gjord av PEW Research Center visade att många länder fortfarande har negativa åsikter om Kina, även om de var överens om att Kinas inflytande på världsscenen har ökat.

Undersökningen visade dock att yngre människor i åldrarna 18 till 29 tenderar att ha en mer positiv inställning till Kina, jämfört med de 50 och äldre.

Detta kan bero på chockerande skandaler som tidigare hade sitt ursprung i Kina.

Ett minnesvärt exempel är mjölkskandalen 2008. under vilken 300 000 barn förgiftades. Kinesiska leverantörer hade enligt uppgift tillsatt melamin, en kemikalie som används för att tillverka plast, till mjölkpulver för att på konstgjord väg öka proteinnivåerna.

Vi har också sett företag som Luckin Coffee som visade sig ha ökat sina försäljningssiffror.

Jag tror att världens uppfattning om Kina kommer att ta tid att förändras, och den förändras långsamt till det positiva.

Kommer du ihåg Enron och Wirecard?

Vad sägs om de ökända Lehman Brothers?

Ända sedan mjölkskandalen 2008 har den inhemska mjölkpulvertillverkaren China Feihe fått draghjälp när det gäller försäljning och hoppas nu fånga en tredjedel av Kinas barnmjölksmarknad.

Presidenten och verkställande direktören för Kina Feihe nämnde i ett resultatmeddelande att "Vi förväntar oss att ha en andel på minst 30 % av Kinas modersmjölksersättningsmarknad till 2023".

Kina hade börjat arbeta på sin egen digitala valuta sedan år 2014. Detta kommer att bli den första digitala yuanen som kommer att ge Peking kraften att spåra utgifter i realtid. Det bästa är att det inte kommer att kopplas till något globalt finansiellt system.

Först nyligen har USA beslutat att pressa fallet med digital dollar när centralbankernas valutakapplöpning hettas upp.

Detta är ett exempel på att Kina tar ledningen i framsteg istället för att bara spela ikapp andra länder.

Ett annat exempel på Kinas framsteg är deras senaste mjuka landning av Tianwen-1-sonden på Mars. Detta gör Kina till den tredje nationen som har uppnått en sådan bedrift, efter Ryssland och USA

Det här är bara två exempel på kinesernas framsteg.

Vi har inte ens berört 5G.

Dessutom har Kina under 2016 skapat rubriker och slagit världsrekord i antalet patentansökningar.

Antitrustlagar skapades för att bevara konkurrensen mellan företag och förhindra ett företag från att dominera en enda bransch och bygga ett monopol.

Antitrustfrågorna har varit en stor utmaning för många teknikföretag som Alibaba och Tencent i Kina. Detta är dock inte exklusivt för Kina.

USA slår också ner sina stora teknikföretag som Facebook, Apple och Amazon i antitrustfrågor.

Samma antitrustfråga har dock en varierande inverkan på de inblandade företagen. Aktiekurserna för amerikanska teknikföretag som Facebook, Apple, Amazon påverkades knappt av nyheterna.

Däremot fick aktiekurserna för kinesiska teknikföretag som Alibaba, Tencent och Meituan en enorm träff.

Varför är det så?

Detta fenomen kan förklaras av punkterna ovan.

Under denna pandemi har många länder infört program för att hjälpa till med ekonomin.

Till exempel, i USA initieras många stimuleringsprogram, vilket resulterar i att biljoner dollar släpps ut på marknaderna.

De har också sänkt räntan till nära noll, för att fortsätta stödja den ekonomiska återhämtningen.

Medan USA spenderar massivt, har Kina intagit ett mer försiktigt tillvägagångssätt.

Under Kinas högnivåmöte "Two Sessions", där deras politiska elit samlas en gång om året för att avslöja och diskutera sina årliga mål, rapporterades det att Peking hade skurit ned på sitt finansiella stöd till ekonomin och håller på att tunna ut ekonomisk stimulans.

Medan världen har ökat sina skuldnivåer, fokuserar Kina på skuldminskning istället!

Kina kommer också att skära ned regeringens kvot för utgivning av obligationer för särskilda ändamål och kommer inte att ge ut ytterligare "COVID-19"-obligationer (efter att ha sålt för 1 biljon yuan förra året).

De har också hållit sin ränta oförändrad på runt 3%. Detta står i skarp kontrast till den låga räntan i USA. Detta trots Kinas starka återhämtning efter pandemin.

Dessutom, om vi tittar på båda ländernas valutareserver från och med januari 2020, hade USA:s valutareserver 129 miljarder dollar medan Kina uppgick till 3,1 biljoner dollar. Båda siffrorna anges i USD.

Med en konservativ hållning kan Kina ha mer resurser att leka med, oavsett hur pandemin utvecklas.

Även om det är bra för dess framtid, orsakar detta drag en brist på likviditet på den kinesiska aktiemarknaden, eftersom det kommer att finnas mindre pengar för att stimulera marknaden.

IMF har höjt Kinas tillväxtprognos till 8,4 % för år 2021.

Men denna positiva tillväxtprognos ensam kan inte hjälpa den kinesiska aktiemarknaden.

Utan likviditet på marknaden kommer bra resultat från ett kinesiskt företag knappt att påverka dess aktiekurs.

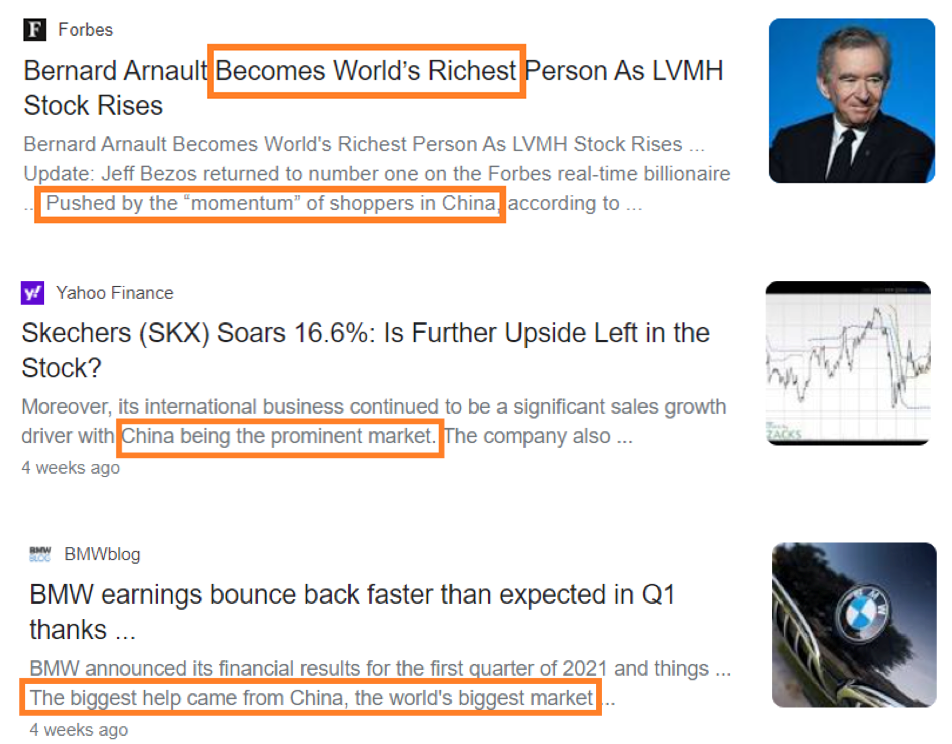

Däremot stiger amerikanska aktiekurser på grund av vinsten som drivs av den kinesiska marknaden. Kanske är det också därför som många kinesiska företag planerar att notera sig i USA trots avnoteringshot.

Med de senaste antitrustbestämmelserna är investerare försiktiga och oroliga för att investera i kinesiska aktier.

Min uppfattning är att den kinesiska regeringen inte är ute efter att döda sina inhemska stora teknikföretag, utan istället för att skapa rättvist spel bland företag. Detta kommer att driva företag att förnya sig, vilket resulterar i större organisk tillväxt och bättre konkurrenskraft på den nationella och globala arenan.

Det skulle förmodligen vara en kortvarig smärta för en långsiktig vinst.

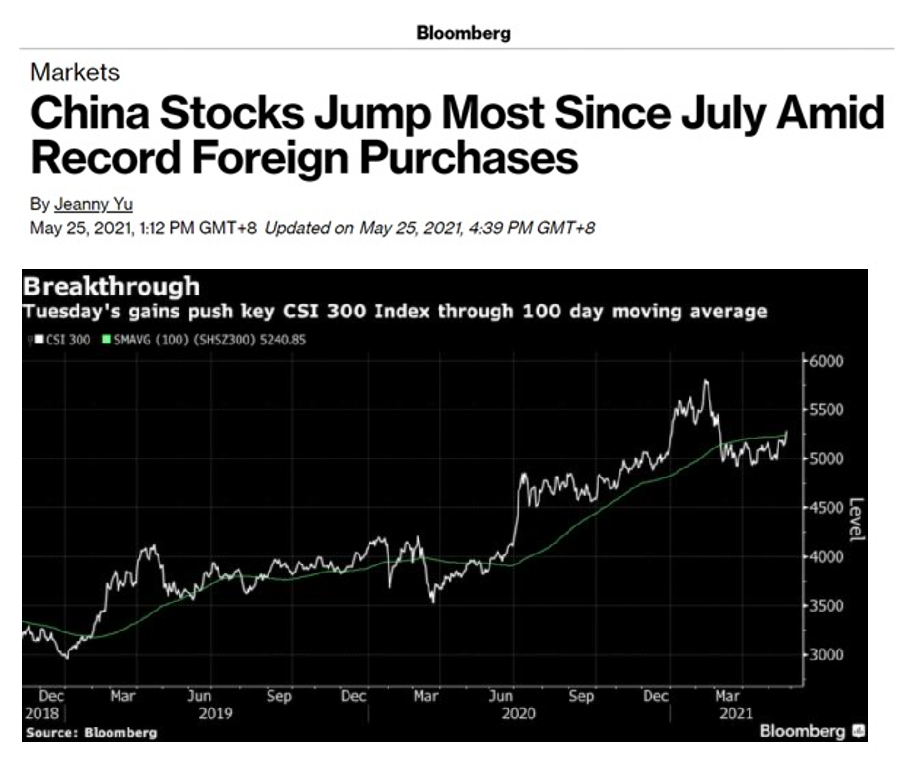

Men allt är inte undergång och dysterhet. I skrivande stund hade Kinas aktier ökat avsevärt sedan juli förra året. Det mesta av rörelsen drivs av utländska köp via aktieanslutningen.

Om man tittar på det tekniska har CSI 300 Index brutit sitt 100-dagars glidande medelvärde. Detta tyder på en högre sannolikhet att Kinas aktierally har mer utrymme att köra på.

Dessutom kan den kinesiska marknadens låga korrelation med större marknader gynna investerare som letar efter diversifiering med riskjusterad avkastning.

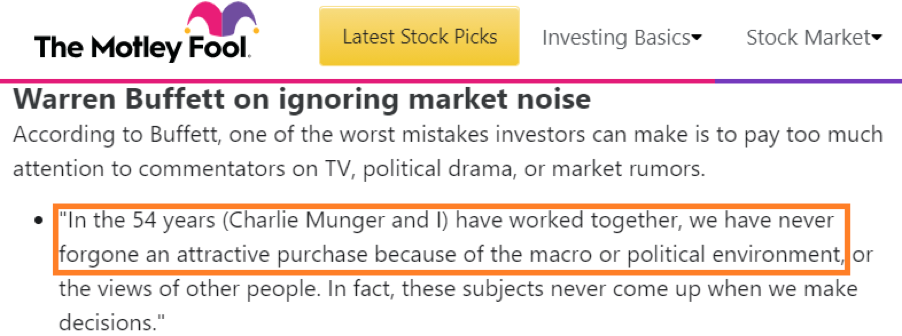

Makron är svåra att förutse. Vi kommer aldrig att kunna förutsäga vad USA eller Kina planerar, och vi kan inte heller förutse ytterligare motvind framåt;

Ingen vet.

Även professionella analytiker tenderar att inte hålla med.

Det har varit blandade åsikter, allt från varningar som att investera i Kina kan vara som att "fånga en fallande kniv" mot den motsatta synen på potentiell ultralös politik och likviditet.

I mina yngre dagar har jag försökt förutsäga makron och hade donerat så mycket till aktiemarknaden.

Nu innebär min strategi helt enkelt att köpa kvalitetsföretag och fokusera på grunderna på lång sikt samtidigt som jag söker en balanserad tillgångsallokering.

Jag har lärt mig den hårda vägen att det helt enkelt är för svårt att försöka förutse beslut som fattas av andra människor eller regeringar.

Efter att ha lärt mig av Warren Buffet och Charlie Munger, trodde jag att vissa principer är tidlösa och inte förändras i investeringar även med decennier som kommer.

Om du ser möjligheter i Kina och vill veta mer om Kinaaktier, gå med mig på mitt livewebinar där jag kommer att dela på:

Klicka här för att registrera dig

Ansvarsfriskrivning:Artikeln är enbart min åsikt baserad på min forskning/studie. Det utgör ingen form av finansiell, investering eller rådgivning. Jag delar bara med mig av min egen erfarenhet då jag har lagt mina egna pengar på aktiemarknaden i över 17 år. Jag är inte Chartered Financial Analyst (CFA) Charterholder och jag har inga ekonomirelaterade kvalifikationer.

Börsvolatilitet, geopolitik och mellanårsval – Åh herregud! Bör investerare vara oroliga?

Vad miljonärinvesterare bör göra 2019

Börsen idag:Investerare ser förbi svaga jobbrapport

Varför du aldrig bör korta en aktie

Topp 5 aktiemarknadsinvesterare genom tiderna!

5 vansinnigt framgångsrika aktiemarknadsinvesterare i Indien!

3 steg för att visa att denna marknad inte är effektiv och varför en V-formad återhämtning är trolig

Bör investerare lita på Kina igen efter att aktier som TAL Education kraschat?