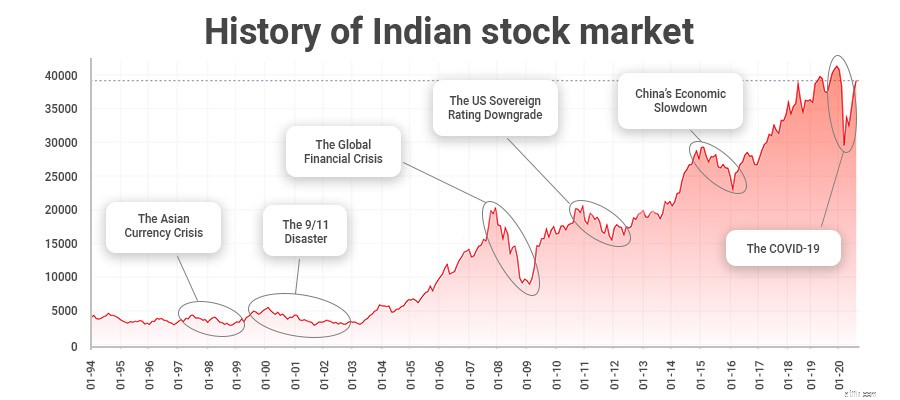

Den asiatiska valutakrisen (1997), 9/11-katastrofen (2001), den globala finanskrisen (2008), nedgraderingen av USA:s Sovereign Rating (2011), Kinas ekonomiska avmattning (2015) och COVID-19 (2020), aktiemarknaden har drabbats av många blåmärken av sådana massiva kroppsslag, men den har fortsatt sin kvicksilveruppgång.

En sådan exemplarisk prestation kännetecknas av SENSEX, som har multiplicerats nästan 10 gånger sedan starten. SENSEX är ett börsindex som består av 30 väletablerade och finansiellt sunda bolag noterade på Bombay Stock Exchange.

Om man ser tillbaka i historien, medan aktiemarknaden kan verka volatil på kort tid, har den en enorm potential att generera en stor mängd långsiktigt välstånd. Ekonomin kan gå igenom en längre period av lågkonjunktur, men robusta företag med starka fundamenta överlever medan anti-bräckliga företag växer, frodas och livnär sig på sådana övergående ekonomiska utmaningar. Och när man ser tillbaka, jämfört med de vacklande och galopperande tjurkörningarna, har längden på björnspringorna varit små och mycket små.

Bara för att ge en översikt över den massiva uppgången på aktiemarknaderna, skulle 1 lakh Rs investerad i SENSEX 1984 vara 1 crore Rs 2017.

Typer av investeringar

Låt oss ta itu med elefanten i rummet "Långsiktiga investeringar" genom att klassificera investeringarna utifrån en specifik term. Långsiktiga investeringar, medelfristiga investeringar och kortsiktiga investeringar används omväxlande på grund av tidens relativitet, eftersom vissa investerare anser till och med 1 år vara långsiktiga investeringar. Baserat på de standarddefinitioner som enhälligt kommit överens om av aktiemäklare och finansanalytiker, är de olika typerna av investeringar följande:

Varför långsiktiga investeringar?

Det finns två uttryck som ofta går i tandem men i konflikt med varandra "följ dina drömmar" och "följ mängden". Om du följer dina drömmar behöver du omfattande finansiell planering som kräver att du allokerar pengar till långsiktiga investeringar så att du kan uppfylla dina stora budgeterade, länge omhuldade drömmar om att semestra på Hawaii, ha ett storslaget bröllop för dina barn, äga en korpus av medel för högre utbildning etc. Det bästa sättet att uppfylla dina drömmar är att hålla kursen, med en långsiktig vision; förbli investerad i de finansiella instrumenten tills det når sitt högsta upplevda värde eller tills investeringsvärdet är tillräckligt stort för att uppfylla dina långvariga drömmar.

Nu när du tar det andra uttrycket "följ folkmassan". Du kan lägga dina drömmar i baklängan och bli påverkad av den kortsiktiga volatila rörelsen, som ofta är en återspegling av investerares paranoia eller irrationella optimism. I ett sådant scenario kommer du antingen att tjäna pengar och göra en vinst eller sälja av aktierna och notera en förlust. I båda fallen förblir dina drömmar ouppfyllda. Så medan andra njuter av få kvava vinster och andra snyftar ymnigt i sorg över triviala förluster, förblir du investerad medan den ynka summan i tusentals som du investerat i något avlägset förflutet långsamt växer fram till en enorm förmögenhet värd i miljoner.

Och sedan åskådare krediterar lyckan för äran, rikedomen och till och med berömmelsen medan du verkligen vet att det var tålamod, envishet, det första slitet med omfattande forskning, tro på din expert och ännu viktigare LÅNGSIKTIGA INVESTERINGAR som gav den avundsjuka framgången och fantastiska segern.

Det är också viktigt att tänka på att artighet, omfattande framsteg inom medicin; människor lever längre och hälsosammare liv. Men att bara anförtro dina pengar i bankens säkra händer kommer inte att öka dina pengar mycket och kanske inte garantera en stressfri, avkopplande pension. Med tanke på marknadens volatila förhållanden, den vikande globala ekonomin och världens sårbarhet för chocker och händelser utanför dess kontroll, verkar långsiktiga investeringar för en stabil framtid vara ett klokt beslut.

Därför är det långsiktiga investeringar som kommer att uppfylla dina investeringsmål så att du kan leva ett liv som du alltid har drömt om.

titta på vår video för att lära dig mer om långsiktiga investeringar

Recept för framgångsrik långsiktig investering:

Om du är på lång sikt, se till att du tar hand om dessa grundläggande ingredienser som krävs för att skapa receptet för långsiktig framgångsrik investering:

Investera tidigt

"Räntebindning är världens åttonde underverk. Den som förstår det förtjänar det; den som inte gör det, betalar det” citerad av Albert Einstein. Sammansatt ränta kan definieras som den ackumulerade räntan på den ursprungliga kapitalbeloppet och även på de ackumulerade intäkterna eller räntorna från tidigare perioder. Compounding sker när räntan eller vinsten på den initiala investeringen läggs tillbaka till kapitalbeloppet för att beräkna avkastningen för den efterföljande perioden. Låt oss förstå styrkan av sammansättning.

Låt oss ta två personer Mukesh och Anil.

Mukesh och Anil gjorde båda långsiktiga investeringar värda 2 00 000 Rs. Båda väljer att ränta ska beräknas som ränta. Mukeshs ålder vid investeringstillfället var dock 25 år medan Anils ålder var 30 år. Båda förblir investerade fram till 60 års ålder. Låt oss beräkna skillnaden mellan Mukeshs avkastning och Anils avkastning från sina långsiktiga investeringar, bara för en skillnad på 5 år

Uppgifter MukeshAnilPrincipal Invested2,00,0002,00,000Räntesats20%20%Ålder vid tidpunkten för investering 2530Ålder vid förfallodag6060Belopp vid förfallodag (i Rs)₹ 11,81,33,646,646,646,646,646 i 4,7 R i 4,7 R, 4,7 R (slutligt värde)Låt oss nu förstå hur mycket mer Mukesh tjänade på sina långsiktiga investeringar för en skillnad i investeringsvaraktighet som uppgår till 5 år.

Han tjänade en kolossal korpus på Rs 7,06,58,383 mer än Anil. Det betyder att han tjänade 1,49 gånger det belopp som Anil får, från sina långsiktiga investeringar.

Han tjänar 149 % mer än Anil för att bara investera i 16,67 % mer tid än Anil.

Låt det sjunka in.

Detta är den äkta kraften i blandning.

Därför är det dags för den magiska ingrediensen/elixir/ambrosia som gör att blandningen fungerar.

I grund och botten skapar det en kedjereaktion genom att generera avkastning på avkastning tills du förblir investerad i det finansiella instrumentet, vilket gör att din förmögenhet långsamt blir en förmögenhet. Därför, ju längre du stannar investerad i dina långsiktiga investeringar, desto mer tid ger du dina ränteintäkter för att förstärka och växa. Så det är aldrig för tidigt att börja investera eftersom ju tidigare du investerar, desto snabbare låter du din avkastning generera ytterligare avkastning tills du fortsätter att investera.

Fördela dina ägg bland olika korgar.

Världen är full av osäkerhet. Du måste förstå att trots de otaliga prognoserna, den bästa analysen, har världen alltid kastat ner handsken för att trotsa de bästa av oss. Därför, som en långsiktig investerare, är det absolut nödvändigt att minska investeringsriskerna genom att diversifiera portföljen i olika tillgångsklasser, i olika geografiska regioner, etc. Låt oss förstå diversifiering och vikten av det genom exemplet med en fruktförsäljare. Som fruktförsäljare skulle du vilja sälja en mängd olika frukter istället för bara en, så om en stor oförutsedd händelse som en orkan stoppar Maharashtra och helt avbryter tillgången på apelsiner från Nagpur och bananer från Nashik, kan du sälj äpplena från Himachal Pradesh eller guava från Prayagraj i Uttar Pradesh.

På samma sätt kan du dra nytta av att ha jordgubbar i din fruktkatalog på vintern på grund av deras säsongsbetonade efterfrågan. Tänk på frukterna som olika stilar, sektorer, regioner, genom att ha en diversifierad portfölj; du minskar risken att förlora alla pengar på en gång. Samtidigt sprider du din risk mellan en mängd finansiella instrument från olika geografier och sektorer; så i händelse av en oförutsedd händelse, mildras eller kompenseras förlusterna som en investering lidit av vinster som intjänats i andra investeringar. Du vill heller inte förlora på vinster som gjorts i andra tillgångsklasser under deras tjurkörning, precis som jordgubbar på vintern i exemplet.

Ride the Winner

Om några av dina innehav i långsiktiga investeringar går exceptionellt bra, finns det alltid denna frestelse att tjäna pengar och göra vinst. Om du köpte 100 aktier i Page Industries för 1 500 Rs i januari 2011, och du bevittnar den ohämmade uppgången i aktiekurserna och ser priserna närma Rs 3 500 i januari 2013, kommer du naturligtvis att lockas att sälja aktierna och göra vinst av hela 2 000 Rs per aktie, dvs 20 00 000 Rs totalt. Men om du håller dina hästar och fortsätter att hålla aktierna skulle du se att aktiekursen når en mastodont på 36 000 Rs i augusti 2018, även nu handlas aktierna för 19 000 Rs, det är fortfarande en appreciering på 1300%. Om du är i spelet på lång sikt vill du att dina långsiktiga investeringar ska växa och nå sin fulla potential, så när du hittar vinnarna, håll dem och värna om dem. Peter Lynch talade berömt om "tio baggers" - aktierna som har potential att växa tio gånger. Han tillskrev sin framgång till en så handfull aktier i sin portfölj. Detta kräver dock orubblig disciplin för att hålla fast vid aktierna även efter att deras priser har stigit exponentiellt och ökat med många multiplar om du tror att det finns uppåtpotential. Du övervinner den initiala euforin av dina investeringar när du rider på tjuren och låter den kalla, orubbliga investeringslogiken ta över. Du överväger var och en av de långsiktiga investeringarna på sina egna meriter, håller känslomässiga fördomar i schack, håller fast vid de långsiktiga investeringarna som ännu inte har nått sin zenit, oavsett de avsevärda vinster du kan tjäna för närvarande genom att sälja aktierna.

Ge upp förloraren

Det finns alltid denna uppslukande frestelse att hålla fast vid aktier med dåligt resultat med falska förhoppningar om att det kan återhämta sig i framtiden eller ännu värre att öka dina innehav till ett lägre pris. När bostadsbubblan brast 2007, när aktiekurserna föll ner i en aldrig tidigare skådad takt, stelnade investerarna och frös. Många reagerade inte förrän portföljens värde brutalt trunkerades till 40-50 % av portföljens värde. Under finanskrisen 2008 ansåg många "Jag kommer att vänta tills aktierna når sitt ursprungliga pris och sedan sälja av. Då kommer jag i alla fall break-even”. För det första finns det ingen garanti för att en aktie kan återhämta sig efter en utdragen, lång nedgång. Många investerare antar också att om priset på aktier minskar med 20 %, måste priset helt enkelt öka med 20 %, vilket är ett felaktigt antagande, som beskrivs i diagrammet nedan.

Så om din aktie värd 1 000 Rs minskas med 20 %, dvs 200, till 800 Rs, måste den stiga med 25 % för att nå priset på 1 000 Rs. Även om att erkänna att förlora aktier kan tyckas vara ett förkrossande misslyckande, är det absolut nödvändigt att sälja aktierna och ta några lustiga slag mot egot, och stoppa ytterligare förluster snarare än att hålla fast vid aktierna av känslomässiga skäl, trotsa investeringslogik och ta en gigantisk förlust i framtiden. Det är ingen skam i att acceptera misstag och avstå från aktier som urholkas i värde utan någon förutsebar återhämtning och dra värdefulla lärdomar av dem.

Försök inte tajma marknaden .

Låt oss anta att du investerade 42 000 Rs för att köpa 500 aktier i företaget Ranas innehav 2008 när världen drabbades av den värsta globala finanskrisen sedan den stora depressionen på 1930-talet; du skulle vara utrustad med en enorm rikedom på 1,24 miljoner Rs. Detta var den tid då investerare var paranoida inför en finansiell apokalyps och sålde sina investeringar till djupa bottenpriser. Vet du att det fanns 152 företag noterade på NSE som i sina annaler har registrerat en enorm tillväxt på 1000% till 30000% sedan den globala finanskrisen 2008? Investerare har alltid denna överlägsna impuls att ta sig in när marknaderna går exceptionellt bra och ta sig ut när marknadens nål pekar nedåt, men detta leder till att investerarna fastnar i rädsla för att gå miste om och lägga sina pengar på marknaderna när det är dyrast och lämnar marknaderna när priserna är låga, när det är benäget att öka innehavet till ett lägre pris för att dra nytta av att priserna stiger i framtiden.

Återinvestera utdelningar

Låt oss återkomma till begreppet sammansättning i Benjamin Franklins ord "Pengar tjänar pengar. Och pengarna som pengar tjänar, tjänar pengar”. Återinvestera utdelningar och utnyttja kraften i sammansättningen. Sammansättningseffekten kan avsevärt öka avkastningen om samma utdelningar återinvesteras i eget kapital över tiden. Betydande tillväxt i en portfölj kommer ibland från återinvesterade utdelningar snarare än uppskattning av aktiesiffror. En klen, obetydlig inkomst kommer med tiden att förvandlas till en förmögenhet. Välj aktier med en gedigen historia av utdelningar, återinvestera dessa utdelningar och tjäna betydande avkastning på dina långsiktiga investeringar.

Låt inte volatilitet spåra ur dig

Volatiliteten är normal – en marknadslivscykel bestående av toppar och dalar kännetecknar ett spektrum av branscher inklusive finansmarknaden. Det kommer att bli allvarliga nedgångar på marknaden då och då. Det är ovanligt att någon aktie bara går uppåt. Men när flagranta eller oklara signaler börjar indikera tumultartade tider, lönar det sig att fortsätta investera. När du siktar på framgångsrika långsiktiga investeringar är enstaka toppar och dalar oväsentliga, marknadspriserna är ibland inte en ren återspegling av aktiens framtida potential. Ibland återspeglar det investerarnas överdrivna paranoia eller påtagliga spänning. En långsiktig investerare bör undvika det och bör främst fokusera på företagets grunder, framtida tillväxtbana som stöds av den långsiktiga stabiliteten på marknaden. Om man tittar på tidigare uttag, har längden på björnmarknaderna alltid varit mindre än den för efterföljande bullruns med eventuella förluster under björnmarknaden omvända under de vacklande bullruns. Oroliga tider är inte ett tecken på att sälja allt.

Hitta experthjälp

Aktier är vanligtvis att föredra som långsiktiga investeringar. Men att investera i aktier är en mödosam och tumultartad resa. Det kräver en omfattande analys av företaget och den totala marknaden. Det innebär olika steg från att notera företagen, undersöka företagets grunder, förutsäga företagets framtida tillväxtbana, identifiera konkurrenterna, förutsäga framtida utmaningar och i slutändan ha en bred marknadsutsikt. Det kräver också omfattande beräkningar som Price/Equities Ratio, etc. som en lekmansinvesterare är omedveten om. Att investera kan vara extremt tidskrävande, och en lekmansinvesterare som är överbelastad med ansvar och anfallen med en ofrånkomlig mängd arbete kommer ofta att tycka att det är svårt att hitta tid och investera i aktier. I ett sådant scenario har vi plattformar som StockBasket, där du kan investera i expertutvalda aktier eller en fantastisk miniportfölj för att bygga långsiktigt välstånd eller göra långsiktiga investeringar. Du har tillgång till en uppsjö av korgar, vilket inte är något annat än en pool av aktier, där aktierna är handplockade för att matcha dina olika finansiella mål. Dessutom övervakas korgarna noggrant och balanseras om i tid. Stock Basket har genererat explosiva avkastningar på över 800 % sedan starten 2007.

Aktiemarknaden är full av exempel där en liten mängd sakta snöar in i en förmögenhet som fångar investerarna på osäkerhet.

T.ex. 10 000 Rs investerade i aktien i ett IT-företag Infosys i juni 1993 skulle betala Rs 2,97 crores i december 2017

10 000 Rs investerade i Eicher Motors i januari 1990, skulle ha varit 2,01 crores i december 2017

Här föder ett ynka belopp på 10 000 Rs en kolossal skatt av pengar värda crores, Långsiktiga investeringar strävar därför efter att skapa en enorm rikedom medan andra investeringar strävar efter att bevara välstånd. Vi måste återinföra de beprövade principerna och förstärka framgångsrika investerares kritiska vanor. Plattformar som StockBasket med sin noggrant utvalda portfölj kan ge dig en startplatta för att resa mot långsiktiga investeringar, hjälpa till att uppnå en rad finansiella mål och säkerställa framgång på alla områden i livet.

Vi tror att tålamod, balans, en kombination av tidlösa investeringsprinciper, sunda finansiella råd och djupare insikter kan hjälpa varje investerare att få tillräckligt många vinster för att förvandla varje fängslande dröm till en påtaglig verklighet.

3 viktiga saker för en framgångsrik pensionering

Alternativa investeringar för resten av oss

Tålamod betalar för investeringsbeslut

10 S&P 500-aktier att köpa för att överträffa på lång sikt

Ett recept för att skapa en Vision Board

5 strategier för framgångsrik intradagshandel

2 toppinvesteringsstiftelser för långsiktiga investerare

Investera för Dummies