Du har antagligen hört talas om Kinas statliga tillslag, vilket har resulterat i att många börskurser har fallit.

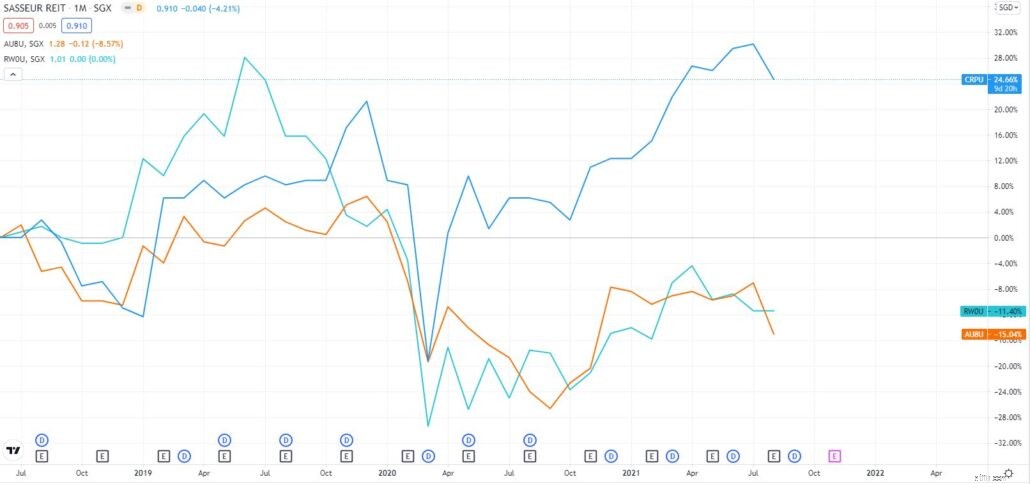

Det finns dock en räknare som sticker ut:Sasseur REIT (SGX:CRPU).

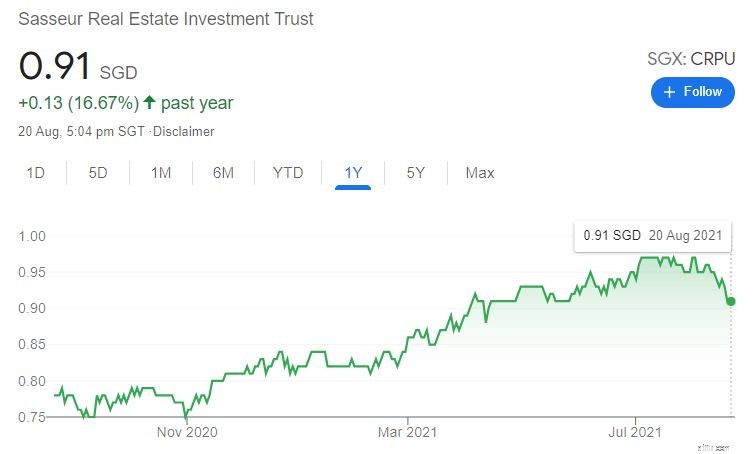

Denna REIT verkar ha undgått KKP:s vrede, medan andra kinesiska företag fortsätter att hamras. Aktiekursen var 0,91 S$ den 21 augusti 2021, en ökning med 16,67 % från föregående år. Så vad gör Sasseur REIT så unik och motståndskraftig? Är det en REIT som är värd att investera i?

Låt oss ta en titt på dess grunder!

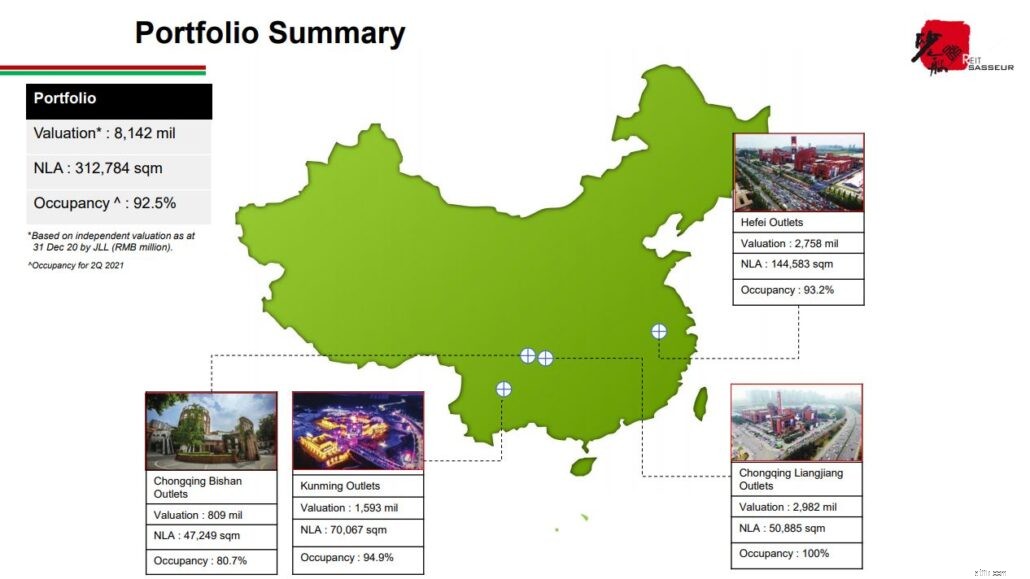

Sasseur REIT, den första outlet-mall-fastighetsinvesteringsfonden noterad i Asien, med en portfölj av outlet-gallerior i Kina , noterades på Singapore Exchange den 28 mars 2018. För närvarande består portföljen av fyra fastigheter:

Sasseur (Chongqing Liangjiang) Outlets vänder sig till medel- och överklasskonsumenter som har mer disponibel inkomst. Det är en av galleriorna i Chongqing som erbjuder de mest internationella varumärkena.

Sasseur (Chongqing Bishan) Outlets är en one-stop shopping destination belägen i Bishan och västra Chongqing som kombinerar detaljhandel med underhållning, mat, utbildning och fritid. Butikerna följer affärsmodellen "Super Outlet" , vilket är vanligt för sponsorernas tillgångar. Denna affärsidé strävar efter att förvandla outletgallerior från rena detaljhandelsdestinationer till shopping- och livsstilsdestinationer och därigenom locka fler besökare. För just den här butiken kan du hitta ett "Super Children's Center", som inkluderar ett brett utbud av baby- och barnklädesbutiker, ett centrum för utbildning och berikning av småbarn, en lekplats och fotograferingsplats för barn och en barnteater. Den har också en "Super Sports Hall", där du kan hitta ett sportträningscenter och outletbutiker av olika sportmärken.

Sasseur (Hefei) Outlets vänder sig till medelklasskonsumenter och har ett antal rekreationsalternativ och återförsäljare av lyxmärken. Här finns också en av östra Kinas största biografer och Hefeis första femstjärniga biograf under biografkedjan UME.

Sasseur (Kunming) Outlets är Yunnan-provinsens största outletgalleria (i termer av BFA). Den riktar sig till medelklassshoppare som blir allt mer intresserade av premiumetiketter. Det erbjuder också ett brett utbud av alternativ för återförsäljning, inklusive shopping i outletgallerior, hälsovårdstjänster, underhållning och kulturella faciliteter, vilket ger kunderna en komplett livsstils- och fritidsupplevelse som uppmuntrar till mer utgifter och lojalitet.

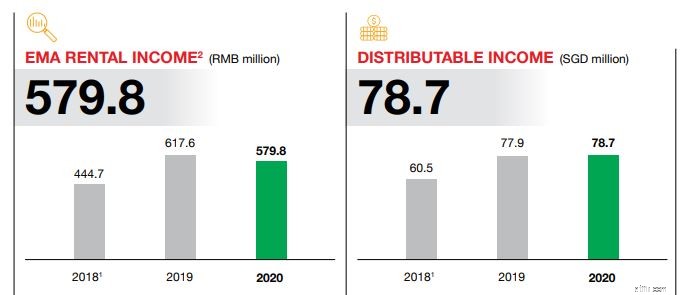

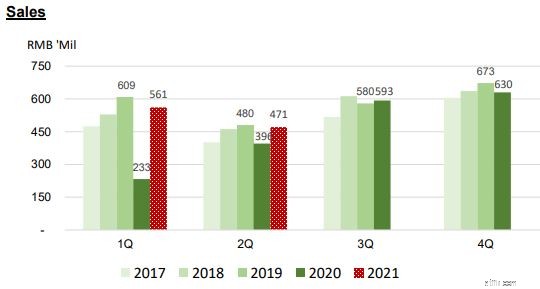

När vi tittar på det finansiella resultatet för Sasseur REIT under de senaste tre åren kan vi se att det har gått relativt bra från 2018 till 2020 . Sasseurs hyresgäster påverkades av pandemin , vilket var fallet med flera andra REITs, vilket resulterade i färre försäljning av försäljningsställen 2020 än 2019.

Som ett resultat minskade dess hyresintäkter jämfört med föregående år . Jag blev dock förvånad över att se att Sasseurs utdelningsbara inkomst 2020 var högre än 2019. Vid ytterligare undersökning berodde denna avvikelse på distributionsjusteringar* och justeringar av verkligt värde och skatt, vilket gjorde att 2020 såg ut att bli ett bättre år för företaget.

Om vi bara tar hänsyn till den totala avkastningen före justeringar av verkligt värde och skatter och exkluderar distributionsjusteringarna, 2020 kom in på 80,2 miljoner S$, medan den 2019 kom in på 84,3 M$, vilket indikerar att 2020 uppvisade en liten minskning .

*Utdelningsjusteringar inkluderar icke skattemässiga avdragsgilla kostnader för förvaltarens förvaltningsarvoden som betalats i enheter, amortering av förskottsskuldrelaterade transaktionskostnader, förändring i verkligt värde på förvaltningsfastigheter, uppskjuten skattekostnad, förändring i verkligt värde på finansiella derivat och orealiserat utbyte skillnader.

Efter att ha tittat på det senaste kvartalets resultat känner sig investerare i vila med att veta att hyresintäkterna ökade med 17,4 % under första halvåret 2021 jämfört med första halvåret 2020 eller från S$53,2 miljoner till S$62,5 miljoner, enligt företagets senaste Q2 2021 resultat.

På samma sätt har dess utdelningsbara inkomst stigit med 32 % eller från S$34,2 miljoner under första halvåret 2020 till S$45,4 miljoner under första halvåret 2021, vilket indikerar att REIT är på väg mot återhämtning.

Innan jag går vidare vill jag dela med dig av Sasseur REITs hyresinkomstmodell, som skiljer sig avsevärt från andra REITs för detaljhandeln. Den använder en 'Säljdriven' Asset Management Model, som kopplar hyresintäkter till hyresgästernas faktiska försäljningsframgång .

Som ett resultat delas Sasseur REITs intäkter i två delar. Först är den fasta komponenten , som är föremål för en årlig ökning med 3 %, och en variabel komponent som är kopplad till en procentandel av hyresgästens respektive totala försäljning.

Denna strategi gör det möjligt för ledningen att anpassa sina intressen med sina hyresgäster, vilket är ett sunt paradigm som kommer att skapa en motståndskraftig hyresgästbas.

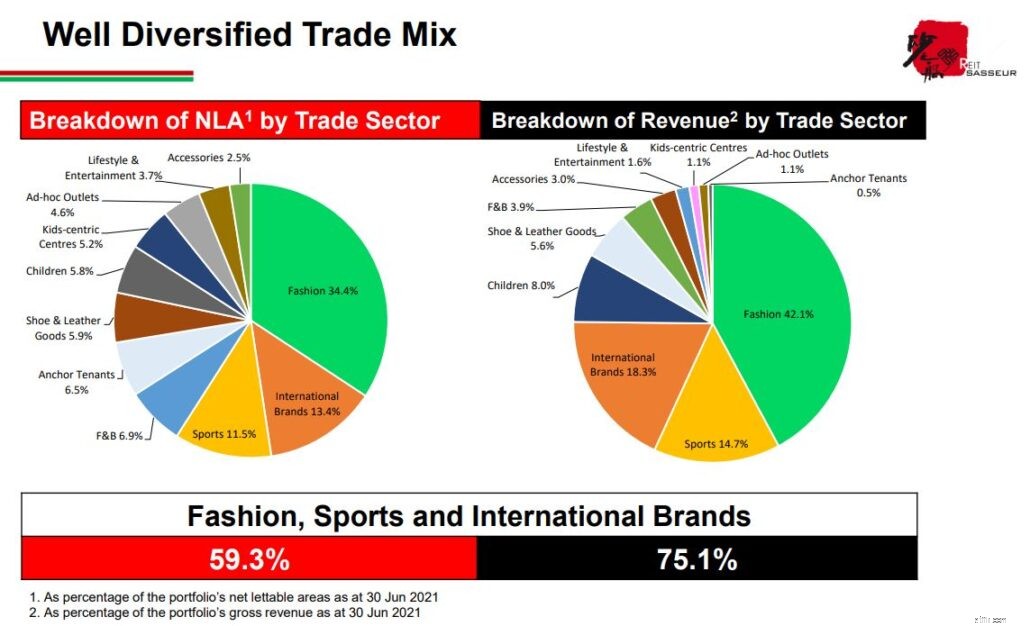

Sasseur REIT har en välbalanserad portfölj som inkluderar 11 olika handelssektorer . Mode, sport och utländska varumärken är de tre bästa handelssektorerna, som står för över 59,3 % av portföljens NLA och 75,1 % av portföljens intäkter.

Enligt min åsikt är Sasseur för närvarande endast koncentrerad till ett fåtal sektorer. Men hallå, det är ett outletgalleria, så vad kan jag säga?

Enligt ledningen kommer fler mat- och dryckesalternativ och livsstilsaktiviteter att introduceras inom en snar framtid, vilket definitivt är något att se fram emot.

När det gäller enskilda hyresgäster stod de tio bästa för ungefär 15,5 % av den totala bruttointäkten i slutet av 2020. Denna diversifiering av hyresgäster minskar dess beroende av en enskild hyresgäst och ökar motståndskraften i Sasseurs portfölj.

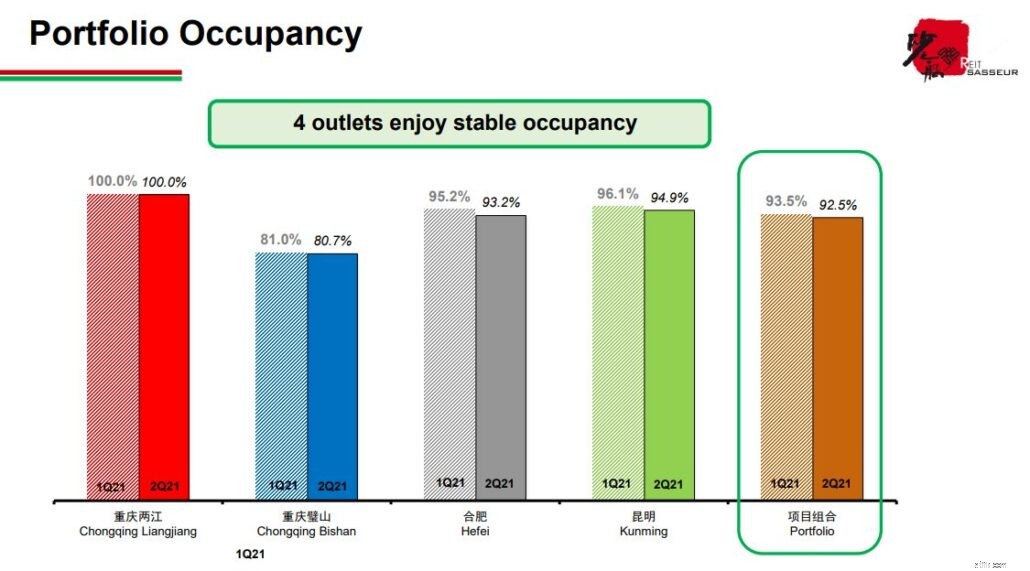

Sasseurs portföljbeläggning har varit relativt stabil under åren, även när pandemin slog till förra året.

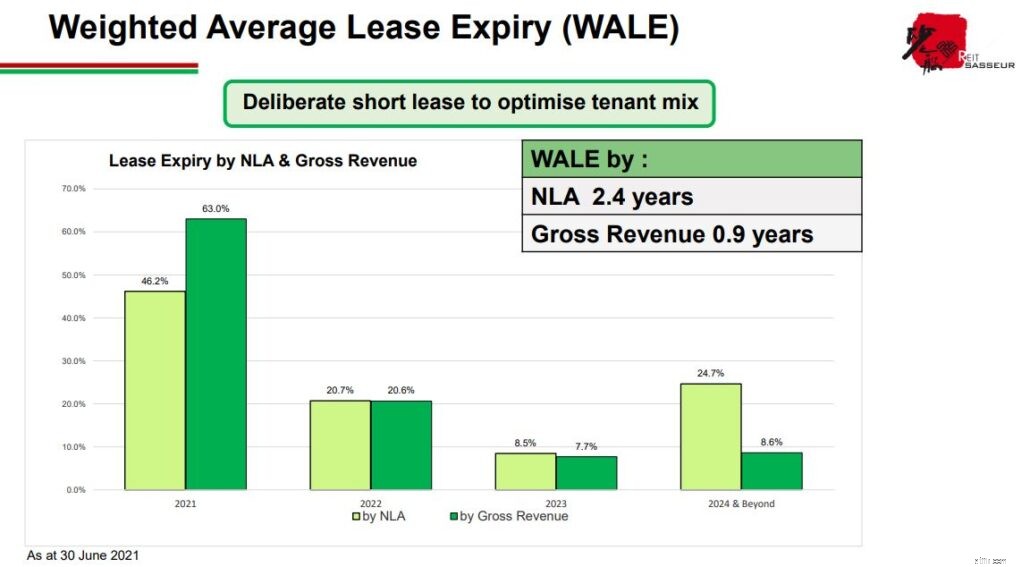

Jämfört med andra REITs för detaljhandeln är Sasseurs hyreskontrakt relativt kort. Större hyresgäster har hyrestider på 5 till 10 år, medan övriga hyresgäster har hyrestider på 1 till 3 år.

Enligt Sasseurs ledning skedde detta med avsikt. Man valde att erbjuda en kortare hyresperiod för att fasa ut underpresterande verksamheter och ersätta dem med varumärken som är mer i linje med konsumenttrender. Det förlängde också hyresavtal för framgångsrika varumärken till högre priser .

Detta verkar vara en fantastisk idé eftersom Sasseur REIT kan hålla sin galleria uppdaterad med marknadstrenderna och därmed mer tilltalande för konsumenterna. Men det är också ett tveeggat svärd eftersom en kortare hyresperiod innebär en högre risk för vakans.

Icke desto mindre finns det inget rätt eller fel sätt att göra saker på, och det verkar som att Sasseur REIT har upprätthållit en hög beläggningsgrad, vilket är en positiv indikation på att deras strategi fungerar.

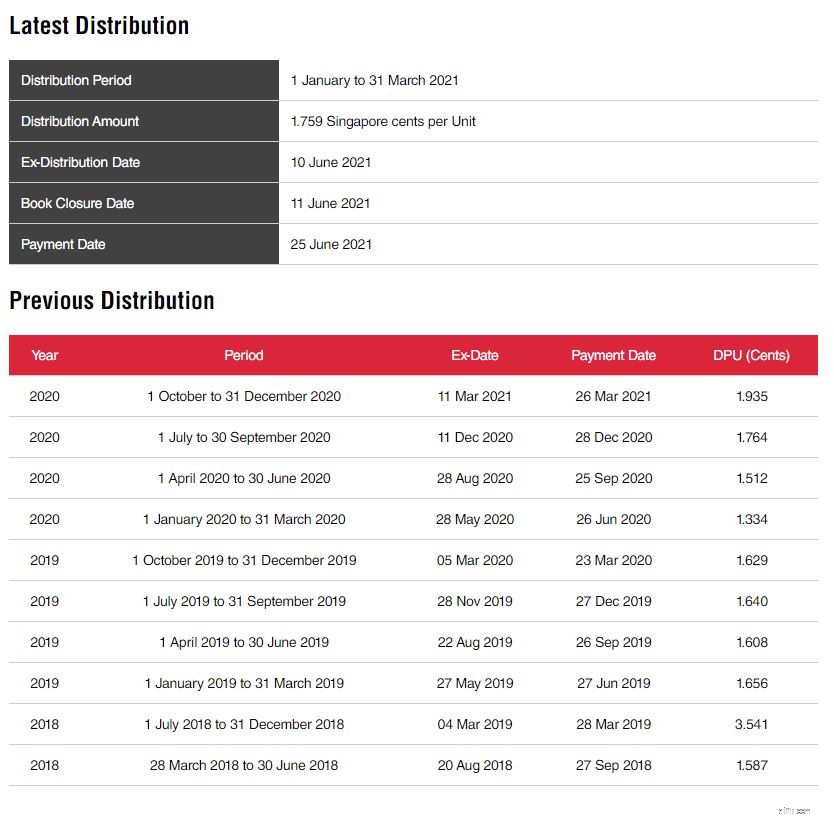

Med en relativt oförändrad utdelningsbar inkomst har Sasseurs DPU också förblivit relativt oförändrad under de senaste tre åren sedan starten.

Dessutom är Sasseur REIT:s utdelningskvot ganska hög , med de flesta kvartal som överstiger 100 %.

När ett företags utbetalning är mer än 100 % ger det bort mer pengar än det tjänar, vilket inte är hållbart i längden. För mig är detta en enorm röd flagga.

Därefter ser vi att dess NAV inte har förändrats nämnvärt under de senaste tre åren, vilket kan bero på REIT:s brist på stora inköp.

REITs med en stark balansräkning är de som presterar bra även under svåra tider.

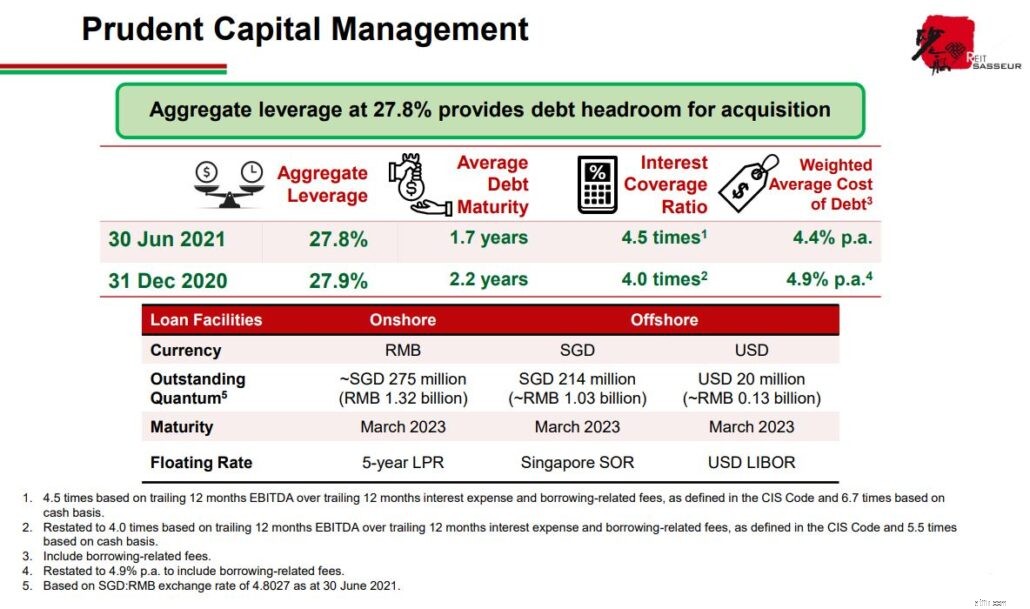

Den 30 juni 2020 är Sasseur REIT:s utbytekvot på 27,8 % , vilket är långt under den lagstadgade gränsen på 50 %. Dessutom har de en 4,5x räntetäckningsgrad , vilket ger REIT lite andrum om det behövs.

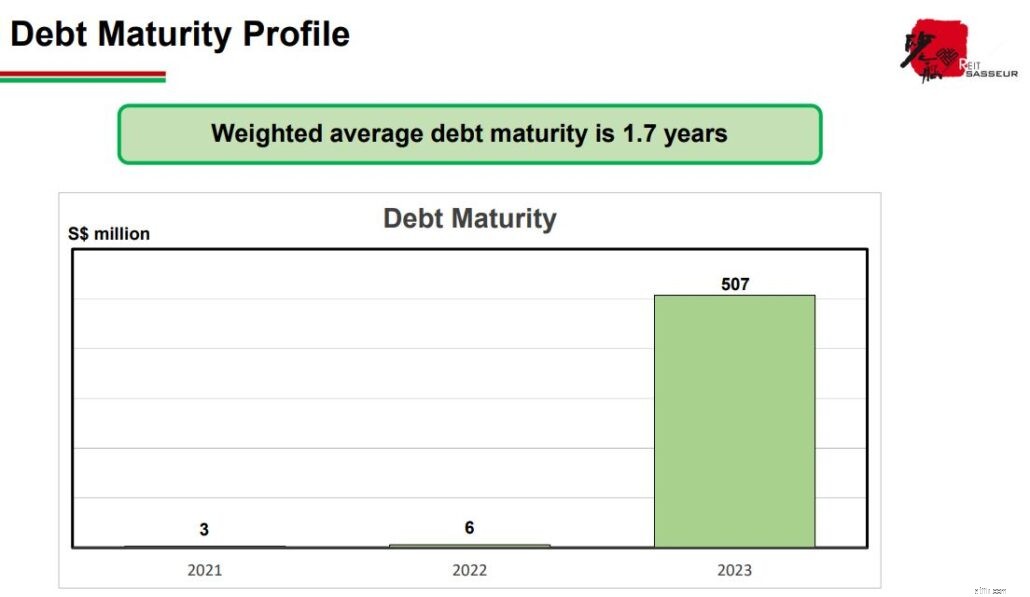

Sasseurs skuldförfall är till stor del koncentrerad till 2023, som visas i diagrammet nedan:

Med totala tillgångar på 1 857 miljoner S$ är denna skuld nästan en tredjedel av företagets hela tillgångar – vilket gör mig nervös.

Vi måste hålla ett öga på denna totala skuld om vi någonsin bestämmer oss för att investera i Sasseur och se om ledningen kan sprida eller minska den före 2023. Annars är det möjligt att Sasseur kommer att möta en kreditåtstramning snart.

Bra REITs är vanligtvis de som har stark finansiell uppbackning.

Sasseur REITs sponsor är Sasseur Cayman Holding Limited, som har 57,82 % ägande i företaget. Denna andel är betydligt större än andra REITs, men det är positivt eftersom det säkerställer att både Sasseur REIT och dess sponsors intressen stämmer överens.

En REIT med en bra sponsor kan etablera sitt rykte, och därmed kan den få en billigare ränta på lån från finansiella institutioner. Men baserat på Sasseurs data verkar dess sponsor vara svag, eftersom den nuvarande vägda genomsnittliga finansieringskostnaden är 4,4 % . Med andra alternativ med låg ränta kan detta anses vara högt.

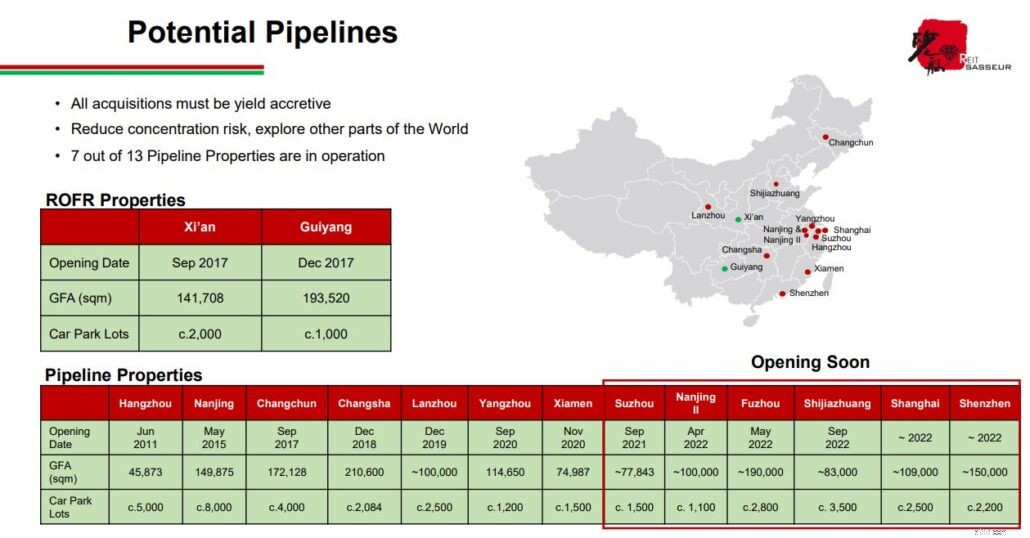

En bra sponsor säkerställer också en pipeline av tillgångar som Sasseur REIT kan förvärva och det är bra att Sasseur REIT:s sponsor, en av Kinas främsta outlet-gallerior, har totalt 12 projekt i pipelinen som Sasseur REIT potentiellt kan förvärva.

*REIT och dess sponsor har normalt ett avtal om förköpsrätt. Som ett resultat, när sponsorn vill sälja sin egendom, kommer REIT att ges möjlighet att förvärva den innan den öppnar för marknaden.

Kinas kunder spenderade 111 miljarder USD på lyxartiklar 2019, vilket motsvarar mer än en tredjedel av världens utgifter i denna kategori. När den kinesiska ekonomin förbättras förväntar Sassuers ledning att detta värde kommer att öka under 2021.

Enligt China Insights Consultancy, mellan 2021 och 2030, förutspås butiksmarknaden i Kina växa med en sammansatt årlig tillväxttakt på 17,9 % .

Detta kan delvis bero på Kinas medelklass, som växer i storlek och köpkraft. Köpare blir smartare och mer medvetna om bra varumärken, design och trender, även i andra och tredje städer.

Det finns ett stort behov av butiker för att även erbjuda livsstilsupplevelser. Detta innebär att även om vissa lyxsaker kan köpas online, kommer många köpare fortfarande att välja att besöka en fysisk butik om den ger en ambitiös livsstil och shoppingupplevelse.

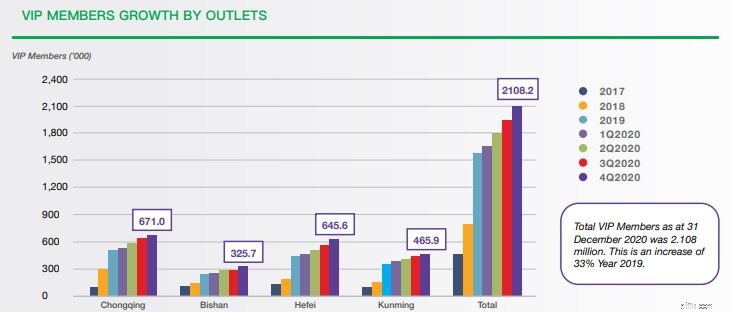

VIP-medlemskap är också avgörande för att uppfylla företagets försäljningsmål. Det är fantastiskt att se antalet VIP-medlemmar växa varje år . Faktum är att det totala antalet VIP-medlemmar steg med 12,5 % och nådde 2,37 miljoner under första halvåret 2021.

Som jag har noterat tidigare är utdelningskvoten för Sasseur REIT ganska hög, med de flesta kvartalen över 100 %. När ett företag betalar ut mer än det tjänar är det inte långsiktigt hållbart.

Även om det är underbart att investerare får en högre utdelning, bör vi också se till att REIT kan upprätthålla det på lång sikt. Jag rekommenderar att investerare håller ett öga på detta om de någon gång bestämmer sig för att investera i Sasseur REIT.

Som nämnts i artikeln om Capitaland China Trust, är den växande online shoppingtrenden ett område som investerare måste vara mycket uppmärksamma på. Onlineköp i Kina har ökat stadigt under året , tack vare tillväxten av billiga leveransplattformar som Taobao och Pinduoduo. Enligt eMarketer kommer e-handelstransaktioner 2021 att stå för 52,1 % av all detaljhandel i Kina, upp från 44,8 % förra året.

Dessutom kommer försäljningen av tegel och murbruk sannolikt att krympa med 9,8 % 2021, efter en förlust på 18,6 % föregående år baserat på rapporten från eMarketer. Om denna trend fortsätter kommer Sasseur REIT utan tvekan att påverkas, så investerare bör hålla ögonen på det noggrant.

Ändå är Sassuers ledning medveten om den växande övergången till onlineshopping och som svar har de implementerat onlineförsäljningsinitiativ som WeChat Mini-appen . WeChat Mini-appen tillåter sina butiker att hålla livestreamingsessioner i samarbete med varumärkespartners . Var och en av de två timmar långa livestreamarna som hölls under andra kvartalet 2021 lockade mer än 90 000 tittare.

Kina har också mycket lägre butiksyta per capita än jämförbara utvecklade länder , enligt UBS. Jag förutspår att köpcentra kommer att frodas i landet under det kommande decenniet, med tanke på den underbetjänade detaljhandelsmarknaden och de stigande inkomstnivåerna för dess medborgare.

Partnerskap med internetbehemoths och en förändring mot "erfarenhet eller bekvämlighet", enligt UBS, kommer också att vara viktiga drivkrafter för framgång för dessa gallerior. Det är fantastiskt att veta att Sasseur REIT redan arbetar med dessa faktorer.

Det här kan vara första gången du hör om Sasseur REIT, så du känner dig osäker när du investerar i det. Investerare kan dock trösta sig med det faktum att Sasseur REIT har en hög ranking på Singapore Governance and Transparency Index (SGTI) .

För 2021 var Sasseur REIT på 17 e plats, upp från 25 e plats förra året. Det är också avsevärt högre i rang än populära REITs som SPH REIT, Keppel DC REIT och Frasers Centrepoint REIT.

Så, är Sasseur REIT en bra investering just nu?

Låt oss ta en titt på hur mycket det är värt.

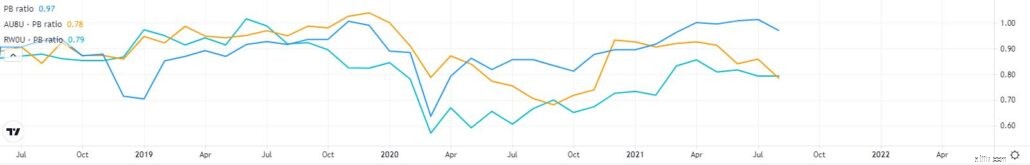

Med tanke på att Sasseur REIT:s nuvarande PB-kvot är cirka 0,97 och dess genomsnittliga PB Ratio under de senaste fem åren är cirka 0,92, tror jag att Sasseur REIT för närvarande är rättvist värderat .

Vi kan dra slutsatsen att Sasseur REIT är något dyrt jämfört med sina kollegor, som Capitaland China Trust och MapleTree NAC Trust, som har PB-kvoter på 0,78 respektive 0,79.

Kom dock ihåg att detta inte är en jämförelse mellan äpple och äpple eftersom Sasseur REIT, till skillnad från andra REIT, driver outletgallerior.

Å andra sidan, om du skulle titta på dess direktavkastning genom åren, med en årsavkastning på 7,09 % nu, skulle jag säga att Sasseur REIT är något övervärderat jämfört med den genomsnittliga avkastningen.

Jämfört med sina konkurrenter Capitaland China trust och Mapletree NAC trust, som har en direktavkastning på 5,9 % och 6,11 %, Sasseur REIT:s utdelning verkar attraktiv.

Sammanfattningsvis är Sasseur REIT anmärkningsvärt på grund av sin unika Art-Commerce Business-modell och en hyresstruktur som anpassar REIT:s intressen med dess hyresgäster. Det verkar som att Sasseur REIT kan vara en lämplig investering för många investerare på grund av dess konsekventa ekonomiska resultat under de senaste tre åren.

Men på grund av den stora utdelningen skulle jag vänta med att investera i denna REIT under tiden eftersom jag inte är särskilt säker på hur hållbar den är.

Dessutom bör investerare notera att det nuvarande utbrottet har minskat försäljningen för 2021 efter ett år av återhämtning, som visas i diagrammet nedan.

Jag har för närvarande ingen position i Sassuer REIT.

Pengarna som folk inte kommer att spendera

Länderna som älskar kontanter

Kontanterna som vi förvarar under en katastrof

Att planera eller inte planera ... Det är frågan

6 bedrägerier som förgriper sig på äldre

Tre kryptovalutor som har suckat medan marknaderna zaggat

27 aktier som kan dra nytta av Singapores fas 3-öppning

Kraften som småföretag har