Bland de platser som beaktas i Deloittes International Wealth Management Center Ranking 2018, är Schweiz det ledande offshore förmögenhetsförvaltningscentret med avseende på både intäkter och vinstmarginaler. Under de senaste åren har Schweiz passerat Luxemburg som det mest produktiva förmögenhetsförvaltningscentret och förbättrat sin egen vinstmarginal avsevärt. Sammantaget drev privata banker på för en optimering av sina traditionella affärsmodeller genom strategisk kostnadsminskning och genom förbättringar av deras produkt- och tjänstpenetration. Att förnya sina affärsmodeller kommer dock att vara avgörande för privata banker för att upprätthålla dessa prestationer.

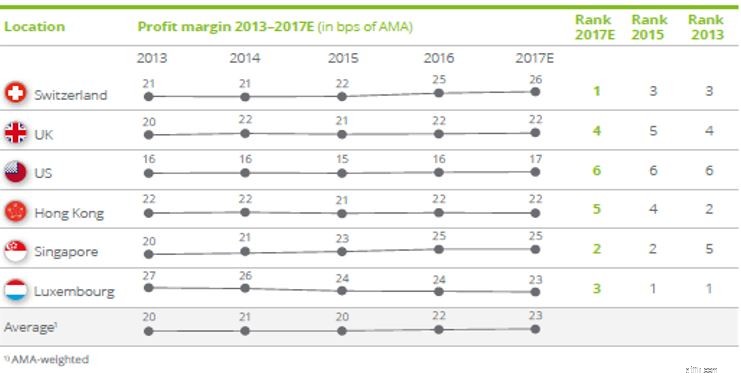

Deloitte rankade förmögenhetsförvaltningscentra efter intäkter, kostnad och vinstmarginaler med hänsyn till olika drivkrafter (t.ex. priskänslighet, konkurrensnivå, personalkostnader, beläggningskostnader, tillgångar under förvaltning och administration etc.).

Schweiz, Singapore och Hong Kong har alla visat ökade intäktsmarginaler sedan 2014. För första gången blev Schweiz det mest produktiva centret förra året genom att gå om Luxemburg. Hongkong gick om det landfokuserade USA, medan det fjärde-placerade Storbritannien fortfarande håller Hongkong på avstånd.

Fokus Schweiz: För Schweiz drev ett antal branschövergripande strategiska initiativ som syftade till att exploatera kundtillgångar, intäktsmarginalerna:Banker ökade mandatpenetrationen, främjade nya rådgivningserbjudanden, förnyade prismodeller och drev på korsförsäljning.

Internationellt finns ingen konsekvent bild för förändringar i genomsnittliga vinstmarginaler. Schweiz och Singapore har uppnått en avsevärd förbättring av vinstmarginalerna sedan 2013, medan de i Luxemburg minskade. De i Storbritannien, USA och Hongkong höll sig mer eller mindre på 2013 års nivåer.

Fokus Schweiz: Tre nyckelfaktorer placerade Schweiz som det mest lönsamma förmögenhetsförvaltningscentret:Marknadsaktörernas fokus på kostnadsminskning, lågräntemiljön och stark finansmarknadsprestanda. Men schweiziska lönsamhetsförbättringar kan vara vilseledande och kortvariga:Privata banker kämpar för att attrahera nya tillgångar och behålla sina traditionella affärsmodeller istället för att sträva efter innovation i större skala.

Sammantaget drev privata banker på för en optimering av sin traditionella affärsmodell genom strategiska kostnadsminskningar och förbättrad produkt- och tjänstpenetration. Detta drevs fram av negativ marginalutveckling delvis orsakad av ökad konkurrens, även från närliggande områden som kapitalförvaltning där spelare utnyttjar digitala plattformar för att få direkt kundåtkomst. Ökad transparens i priserna samt ökad jämförbarhet av produkter leder till ett förändrat kundbeteende och förväntningar, vilket sätter press på de befintliga strukturerna – vilket kan ses i intäktsmarginalerna för centra som flyttar närmare varandra (dvs. faller mellan högsta och lägsta ).

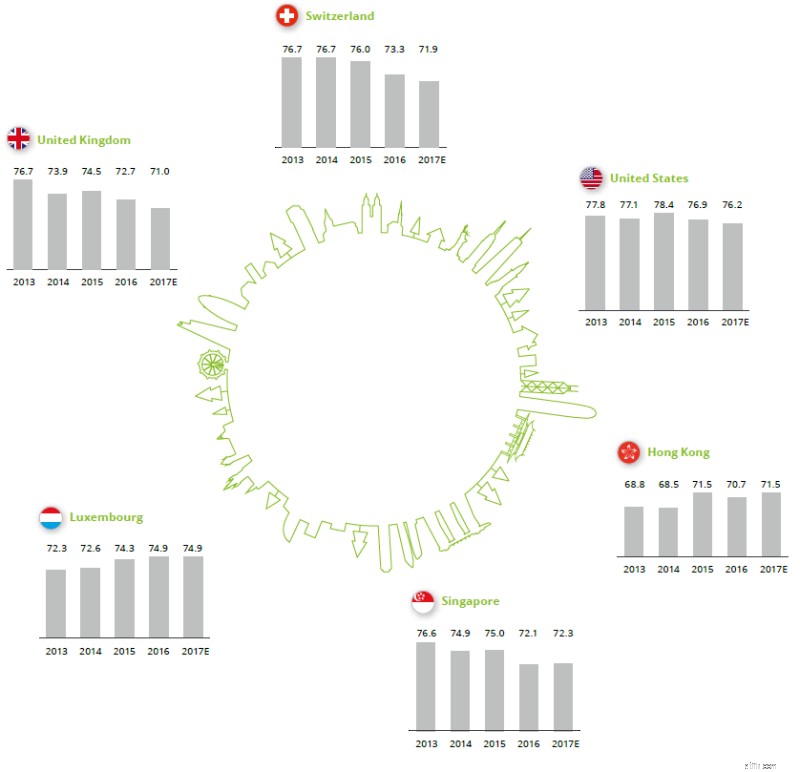

Kostnadsnivåerna för privata banker i mogna centra har stabiliserats de senaste åren, med vågen av nya regulatoriska krav som sakta fasas ut. Detta gjorde det möjligt för privata banker att sträva efter strategiska kostnadsminskningar med fokus på att öka effektiviteten genom outsourcing av icke-värdeskapande tjänster, processautomatisering, IT-rationalisering, minskning av personal- och omkostnader, och erbjuda standardisering. Ökad marknadskonsolidering, driven av en utmanande miljö och ökande konkurrens, minskade också kostnaderna på grund av stordriftsfördelar.

Jämförelsen av förmögenhetsförvaltningscentras kostnads-inkomstkvoter visar effekterna av de nämnda drivkrafterna:

För att lyckas i framtiden borde banker tänka om och förnya sin affärsmodell för att vara kunna svara på förändrade klientpreferenser i en värld som alltmer domineras av teknologier och digital kundupplevelse. Läs mer om Deloitte International Wealth Management Center Ranking på vår webbplats.

Vilka är skillnaderna mellan maximering av aktieägarnas förmögenhet och vinstmaximering?

Förmögenhetsförvaltning kontra finansiella råd:De är inte samma

Är HMRC på en fiskeexpedition?

Yolt Review:The future of money management?

Human vs. Machine:The Next Frontier of Wealth Management

Vad är förmögenhetsförvaltning?

Grunderna i kontraktshantering

Skillnaden mellan skuldkonsolideringslån och skuldhanteringsprogram