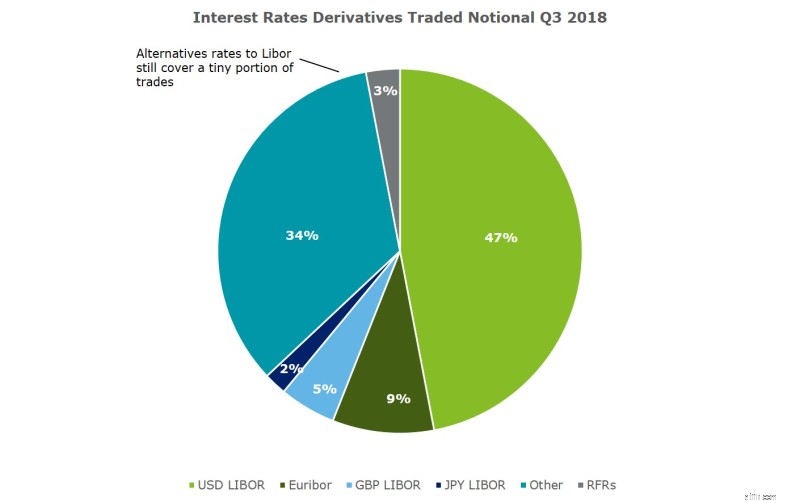

London interbank offered rate (LIBOR) är en brittisk reglerad och administrerad omfattande uppsättning riktmärken för ett antal standardlöptider och större valutor. Med tanke på hur genomgripande LIBOR är i det globala finansiella systemet kommer varje avveckling av LIBOR att få långtgående konsekvenser. 2018 har sett tillsynsmyndigheter ökat trycket på företag att förbereda sig för övergången från LIBOR till nya riskfria/nästan riskfria räntor (RFR). Medan nya räntederivat och kontantmarknader fortsätter att hänvisa till LIBOR, har offentliga myndigheter och arbetsgrupper inom den privata sektorn gemensamt valt över natten RFR-alternativ som antas av marknadsaktörer. Antagandet av RFR är dock fortfarande på en låg nivå hittills. [1]

Även om marknadsaktörerna fortfarande har tre år kvar till det förväntade övergångsdatumet, kräver komplexiteten i övergångsprocessen och LIBOR:s genomgripande inom företagens system och processer att företag börjar ta konkreta steg.

Den här bloggen diskuterar viktiga utmaningar som företag står inför när de antar SARON. Liknande utmaningar gäller för övergången till RFR förknippade med andra större valutor.

LIBOR benchmark-räntan är en av de mest använda räntorna inom finansbranschen. Ett uppskattat värde på USD 200 biljoner kontrakt refererar till USD LIBOR, med en stor del relaterad till derivatprodukter. Bolånekontrakt värderas till 1,2 biljoner USD i LIBOR, med 57 % förfallodatum i slutet av 2021. Kontrakt som förfaller efter 2021 bör bedömas att antingen innehålla reservspråk eller övergång till en ny RFR.

LIBOR speglar kreditrisk medan RFR är riskfria med lägre fixering än LIBOR. Visserligen kan en handel som överförs från LIBOR till en ny RFR ha ett annat marknadsvärde vilket resulterar i "vinnare" och "förlorare" på marknaden. Detta kräver ändringar i värderingsmetoderna. Dessutom är låg likviditet i de tidiga stadierna en annan aspekt som sannolikt kommer att begränsa flytten.

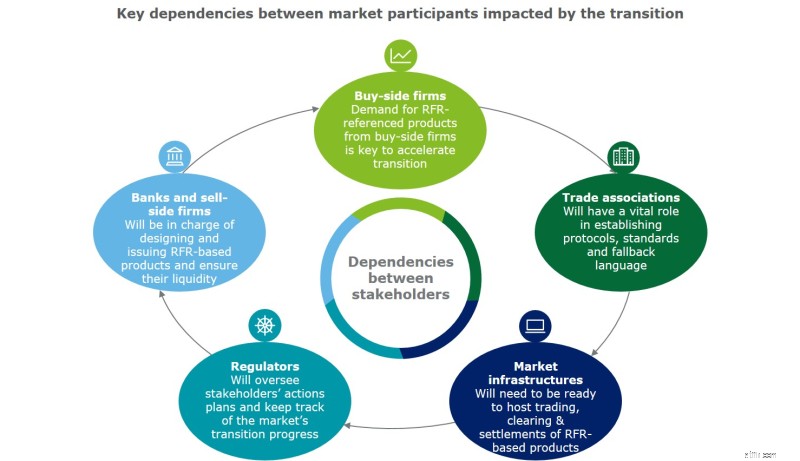

Tillsynsmyndigheter förväntar sig att övergången är marknadsdriven, vilket kan resultera i olika marknadsstrategier. För en framgångsrik övergång måste följande ämnen tas upp (i) reservspråk, (ii) termstruktur för produkter, (iii) lösningar för säkring och säkringsredovisning. I en större skala kommer övergången att kräva aktiv samordning mellan branschaktörer, juridiska rådgivare och revisorer.

Det finns ingen säkerhet att LIBOR kommer att upphöra efter 2021. Företag bör planera för övergången samtidigt som de överväger ett scenario där LIBOR fortsätter att existera i någon form.

Även om det tydligt och upprepade gånger anges av tillsynsmyndigheterna, anges inte övergången och tidslinjen i lagstiftningen, vilket leder till att reglerade företag har olika synpunkter på åtgärder och tidslinjer. Dessutom kan oreglerade företag vara ovilliga att omförhandla LIBOR-kopplade kontrakt och tröga med att engagera sig på grund av lågt regeltryck. Långsamma reaktioner från motparter och företag på säljsidan för att tillhandahålla RFR-refererade produkter i linje med köpsidans företags krav kan påverka ett företags konkurrensposition på marknaden.

Konsekvenser

I avsaknad av ett lagligt eller regulatoriskt mandat kan schweiziska LIBOR-övergångsledare möta utmaningar för att öka medvetenheten om övergångens stora betydelse, särskilt när efterfrågan på köpsidan av RFR-produkter är begränsad. Att ha flexibla planer med scenarier som utvecklas med de förändrade marknadshändelserna kommer att vara till hjälp. Men eftersom fasta händelsedatum ännu inte har fastställts är det tillrådligt att företag fokuserar på att bedöma sin finansiella exponering och operativa effekter snarare än på externa händelser.

Dessutom bör kundkontakt planeras och samordnas försiktigt för att undvika överlappande kommunikationsströmmar, särskilt i fall där en motpart har olika kontaktpunkter inom organisationen.

Slutligen måste uppskattningsvis 500 miljarder USD i äldre obligationer stå i fokus för omförhandlingsarbetet [2] . Obligationsomförhandlingar kommer att bli mer krävande jämfört med derivat, eftersom de kräver majoritetsobligationsinnehavarens samtycke.

Transition kommer att beröra nästan alla delar av en finansiell tjänstegrupp, inklusive över dotterbolag, filialer och länder. Att gå bort från LIBOR kan vara optimalt för en del av verksamheten men kan ha potentiella negativa konsekvenser för ett annat område. Till exempel är övergången till en ny RFR nära kopplad till IT och verksamhetsförändringar; som ett resultat av detta bör beroenden av IT-program bedömas i förväg.

Konsekvenser

Nyckelbeslut som påverkar flera delar av verksamheten bör identifieras snabbt och eskaleras genom ett robust ramverk för styrning i dedikerade LIBOR-möten. För att fokusera på en tydlig kommunikationsstrategi är det nyckeln att ha förmågan och kanalerna engagerade över affärsdivisionerna.

Olika delar av schweiziska banker och deras konkurrensposition på marknaden kommer att påverkas av övergången. En rad strategiska beslut kommer att behöva fattas av styrelser och verkställande kommittéer för schweiziska organisationer i en miljö av ihållande osäkerhet.

Konsekvenser

Schweizbaserade organisationer bör utarbeta olika övergångsscenarier för att utvärdera utvecklingen i branschen och för att mäta effekterna på deras verksamhet. Motiven för olika scenarier kan behöva uppdateras och effekterna modelleras regelbundet.

Rapporteringsverktyg som Management Information (MI) och Key Performance Indicators (KPI) kan vara utmanande att implementera vid en LIBOR-övergång. Detta beror främst på att organisationer tycker att det är svårt att bedöma och kvantifiera sina LIBOR-relaterade exponeringar, oavsett om det är inom produkter eller dokumentation.

Konsekvenser

Att uppskatta rätt finansiell exponering för LIBOR-refererade produkter kommer att vara en iterativ process där banker kan börja med en finansiell exponeringssyn i början, men kommer att behöva utvecklas och förfina den över tiden. Som ett resultat är det viktigt att företag är nöjda med fullständigheten och noggrannheten i indata.

LIBOR-övergången är ett komplext företag – som inget tidigare omvandlingsprogram som genomförts av finansiella organisationer. Dess framgång beror på ett aktivt samarbete mellan marknadsaktörer. Med tanke på komplexiteten och omfattningen av de kommande uppgifterna är det avgörande för schweiziska baserade organisationer att börja vidta åtgärder för att förstå effekterna inom olika områden och för att ha kontakt med andra marknadsaktörer.

För mer om övergångsprocessen, utforska Deloittes nyligen publicerade whitepaper Ställa in ditt företag för övergång och utforska våra insikter om resan framåt för IBOR.

[1] Källa:Financial Times - Alternativen till skandalomsusade Libor är långsamma att få tag i. 11 november 2018. Översyn av ränteriktmärken (tredje kvartalet 2018 och nio månader slutade 30 september 2018). November 2018 .

[2] Källa:Financial Times - Skrotning LIBOR lämnar 500 miljarder USD i obligationskontrakt i limbo. 10 oktober 2018

Varför detta år är annorlunda:Jämför Medicare Advantage och Medicare Part D-planer

Skatteregler för 10 olika pensionskonton och investeringar

Du bör förvara dina check- och sparkonton hos olika banker – här är anledningen

Vad är en Bitcoin ETF och hur skiljer den sig från att investera i Bitcoin?

Pengar och vänner

Relationer och pengar

Du är annorlunda och det är även dina behov – ett ord

Den moderna finanschefens roll och ansvar – en funktion i övergång